Chênh lệch lợi nhuận (hơn hai năm trở lên) giữa Nifty 50 và Nifty 50 Equal Weight Indices đang ở mức cao nhất mọi thời đại. Con số tương ứng cho Nifty 100 vs Nifty 100 Equal-Weight gần với mức cao nhất mọi thời đại của nó! Chúng tôi phân tích sự khác biệt về lợi nhuận trong quá khứ tương quan như thế nào với các chuyển động của thị trường.

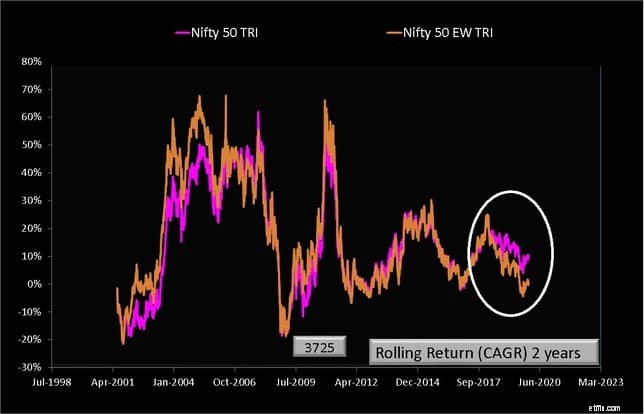

Để hiểu những gì chúng ta đang thảo luận, chúng ta hãy xem xét mọi lợi nhuận có thể có trong hai năm của NIfty 50 (N50) và Nifty 50 Equal-Weight (N50EW). Các ngày dưới đây tương ứng với ngày kết thúc của giai đoạn 2 năm.

Trên 3725 lượt trả về có thể có cho mỗi chỉ mục, hãy chú ý đến các lượt trả về trong hình bầu dục màu trắng. Lợi nhuận N50EW chưa bao giờ giảm quá nhiều so với lợi nhuận N50 trong quá khứ.

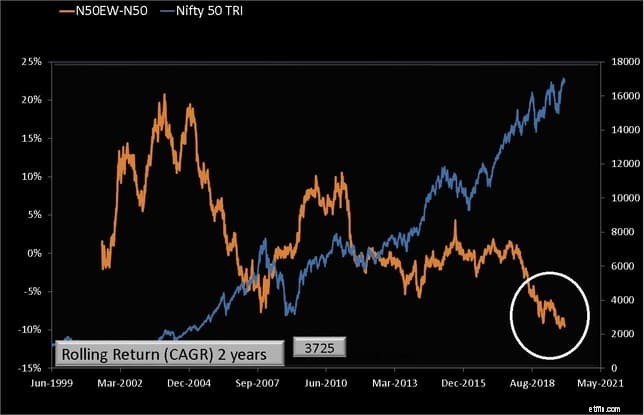

Có thể thấy rõ hơn điều này bằng cách vẽ biểu đồ N50EW-N50 (lợi nhuận 2 năm), đó là chênh lệch lợi nhuận và chuyển động Nifty 50.

Lưu ý mức chênh lệch lợi nhuận giảm mạnh như thế nào sau cuối năm 2017. Chênh lệch N50EW-N50 hiện tại là mức thấp nhất cho tất cả các khoảng thời gian hoàn vốn từ hai năm trở lên. Điều này ngay lập tức đặt ra câu hỏi nếu xu hướng đảo ngược, và sớm muộn gì Nifty cũng sẽ giảm? Hay các cổ phiếu 80-85 đáy của NIfty sẽ tăng lên?

Từ tháng 2 năm 2005 đến tháng 11 năm 2007, sự sụt giảm đơn điệu dài nhất trong N50EW-N50 tương ứng với một đợt tăng giá (tổng thể), chấm dứt bởi vụ tai nạn năm 2008. Trong giai đoạn này, các chỉ số vốn hóa trung bình và vốn hóa nhỏ tăng nhanh hơn chỉ số Nifty.

Mức giảm hiện tại của N50EW-N50 so với tháng 9 năm 2017 về cơ bản là khác nhau vì nó tương ứng với sự sụt giảm của các cổ phiếu vốn hóa trung bình và nhỏ. Thật khó để rút ra suy luận từ những điều này nhưng rõ ràng là trạng thái hiện tại của thị trường dường như khá khác so với những gì chúng ta đã chứng kiến ít nhất là trong quá khứ gần đây.

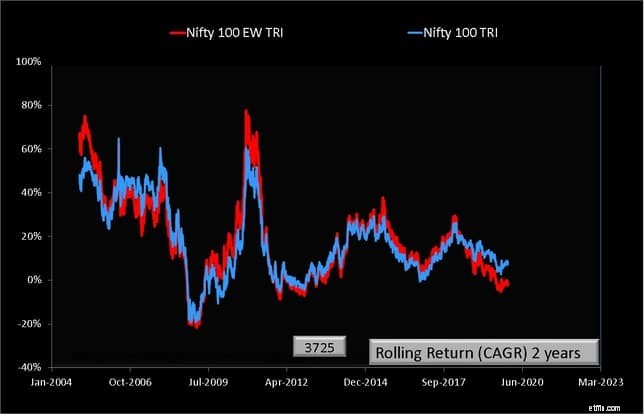

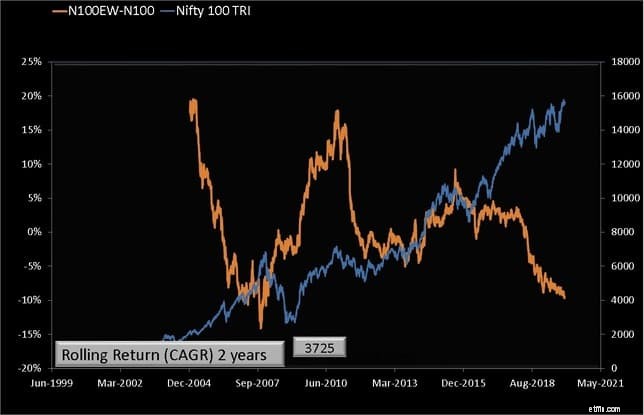

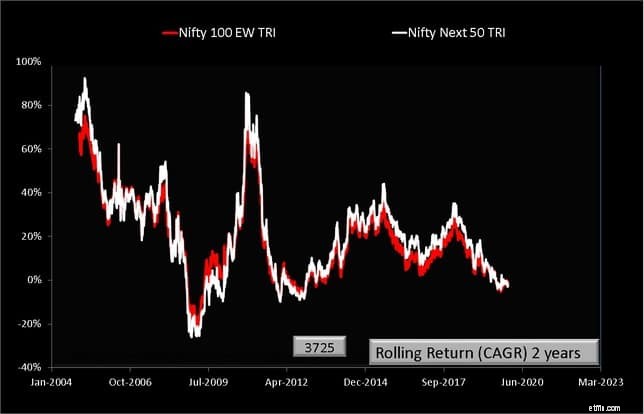

Các đồ thị tương ứng cho các chỉ số Trọng lượng bằng nhau NIfty 100 và NIfty 100 được hiển thị bên dưới.

Lưu ý rằng N100EW đã giảm đáng kể dưới N100 kể từ tháng 9 năm 2017. Chênh lệch lợi tức N100EW-N100 trong hai năm gần với mức thấp nhất mọi thời đại của nó chỉ xung quanh vụ tai nạn năm 2008. Một lần nữa, việc đọc quá nhiều vào các biểu đồ này là không chính xác.

Vận may của Nifty Next 50 cũng phản ánh điều đó của chỉ số Equal-Weight của Nifty 100.

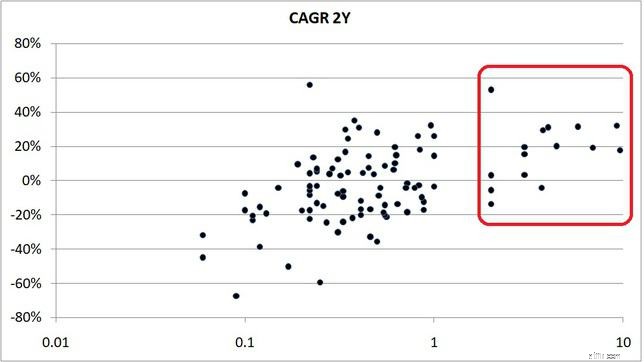

Để hiểu nguồn gốc của sự chênh lệch lợi nhuận này, chúng ta cần xem xét các biến động cổ phiếu riêng lẻ. Lợi nhuận hai năm gần đây nhất của cổ phiếu Nifty 100 được lập biểu đồ dựa trên tỷ trọng của chúng trong Nifty 100.

Vận may của NIfty 50 và NIfty 100 được xác định bởi cùng một 10-15 cổ phiếu hàng đầu. Lưu ý rằng những điều này đã được thực hiện tốt trong hai năm qua. Nhiều cổ phiếu khác ngoài top 15 cũng hoạt động tốt, nhưng tỷ trọng của chúng quá nhỏ để tạo ra sự khác biệt.

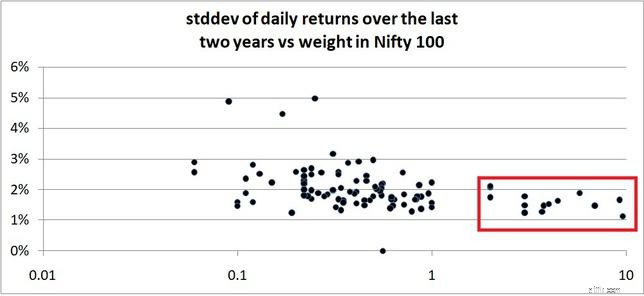

Thật không may, một chỉ số có trọng số bằng nhau sẽ bị ảnh hưởng như nhau bởi các cổ phiếu có lợi nhuận cao nhất và thấp nhất. Độ lệch chuẩn hoặc thước đo biến động giá hàng ngày được hiển thị bên dưới.

15 cổ phiếu hàng đầu của Nifty 100 / Nifty 50 có ít biến động nhất trong hai năm qua. Hành vi này đã khiến cựu Cố vấn kinh tế trưởng Arvind Subramanian nói “hãy giải thích cho tôi tại sao khi nền kinh tế đang đi xuống và đi xuống” trong khi phát biểu với các thành viên của Viện Quản lý Ấn Độ Ahmedabad

Lý do cho điều này khó suy đoán và khó được mọi người chấp nhận hơn. Tuy nhiên, sự chênh lệch giữa các cổ phiếu NIfty 100 không phải là mới. Trên thực tế, sự chuyển động đồng đều của tất cả các cổ phiếu chỉ số có thể không phải là tin tốt.

Từ tháng 8 năm 2011 đến tháng 9 năm 2017, chênh lệch lợi tức N50EW-N50 2 năm dao động quanh mức 0% với một số mức giảm mạnh và tăng đột biến. Giai đoạn này chứng kiến một số chuyển động lên xuống ngoạn mục. Mùa thu tháng 2 năm 2016 khiến các thành viên của Nhóm Facebook Asan Ideas for Wealth hoảng sợ.

Có vẻ như số lượng người tham gia thị trường mới tăng vọt sau khi đầu năm 2016 giảm, đặc biệt là từ các thành phố cấp 2 và 3. Mọi thứ đang thay đổi quá nhanh đến nỗi sự cố Nifty trước năm 2008 không phải là NIfty mà chúng ta thấy ngày nay. Một nghiên cứu của NIfty PE cho thấy mức trung bình dài hạn đã thay đổi như thế nào trong vài năm qua. Xem: Thị trường có được định giá quá cao không?

Với sự chênh lệch trong chuyển động của các cổ phiếu vốn hóa lớn và trung bình, nhỏ trong vài năm qua, chúng ta chỉ có thể trực quan kỳ vọng chênh lệch sinh lời N50EW-N50 sẽ thay đổi theo hướng. Không ai có thể nói khi nào và như thế nào. Tất cả những gì chúng ta có thể làm là dành một chút thời gian để đánh giá cao sự thật rằng chúng ta dường như đang ở trong vùng nước chưa được thăm dò.

Chúng tôi đã chỉ ra trong bài Đánh giá quỹ Mirae Asset Large Cap rằng chênh lệch lợi nhuận N50EW-N50 có thể được sử dụng để tìm hiểu xem các nhà quản lý quỹ vốn hóa lớn đang hoạt động vẫn có thể đánh bại thị trường. Các nhà đầu tư vào các quỹ vốn hóa lớn đang hoạt động có thể theo dõi sự chênh lệch lợi nhuận này để kiểm tra xem có sự thay đổi tích cực trong vận may của các quỹ của họ khi xu hướng thay đổi hay không.

Điều này đặt ra câu hỏi liệu các nhà quản lý quỹ đang hoạt động có thấy khó khăn chỉ vì thị trường chỉ bị chi phối bởi một vài cổ phiếu hay không. Trong khi chúng tôi sẽ xem xét điều đó trong một nghiên cứu riêng biệt, sự vắng mặt của alpha đã được báo cáo cách đây nhiều năm:Điều này sẽ thay đổi cách bạn đầu tư:Chỉ số S&P so với báo cáo Quỹ tích cực