Năm 2016, Quỹ tương hỗ ICICI Prudential đã trở thành nhà quỹ lớn nhất tính theo tài sản. Một trong những quỹ đi cùng với nó trở thành ngôi sao nổi tiếng này là ICICI Prudential Value Discovery Fund, một quỹ khởi đầu là quỹ vốn hóa trung bình vào tháng 8 năm 2004.

Mục tiêu đã nêu của quỹ khám phá giá trị ICICI Pru là:

Thông qua hoạt động săn hàng hời này, nó nhằm mục đích khám phá và thu lợi từ những cổ phiếu bị định giá thấp.

Cần lưu ý rằng với đầu tư giá trị, tất cả những gì nhà đầu tư tìm kiếm là một doanh nghiệp có sẵn ở mức thấp hơn giá trị nội tại của nó . ( một chủ đề cho một ngày khác )

Vì vậy, ví dụ , nếu có một công ty sản xuất có giá cổ phiếu hiện tại nhỏ hơn tổng giá trị thị trường của tất cả tài sản của công ty đó bao gồm nhà máy, máy móc, đất đai, tiền gửi ngân hàng, v.v. thì công ty đó đủ điều kiện là dưới > v alued cổ phiếu.

Câu hỏi vẫn là mức độ kiên định và cam kết của quỹ đối với cách tiếp cận này.

Dù sao, điều đó không quan trọng đối với các nhà đầu tư.

Trong những năm qua, quỹ này đã mang lại hiệu quả hoạt động trên mức trung bình và sớm trở thành một nhà đầu tư / nhà phân phối đáng tin cậy. Quỹ thu hút ngày càng nhiều tài sản.

Quy mô của quỹ khám phá giá trị Pru của ICICI đã tăng từ 0 lên Rs. 10.000 crores trong khoảng 10 năm. Tuy nhiên, chỉ mất chưa đầy 2 năm để tăng thêm 70% lên Rs. 17.000 crores.

Quy mô mang lại nhiều vấn đề, đặc biệt nếu bạn bắt đầu với tư cách là một quỹ tập trung. Hơn nữa trong trường hợp này, vì Quỹ khám phá giá trị ICICI Pru tự gọi mình là quỹ vốn hóa trung bình.

Bạn thấy đấy, bạn không thể vẫn là một quỹ vốn hóa trung bình với nhiều hơn Rs. Quy mô tài sản 10.000 crore.

Hai lý do lớn .

Nhà quỹ có lẽ trở nên tham lam. Nó không muốn tắt vòi và ngừng đầu tư thêm. Và vì vậy, nó quyết định làm điều gì đó khác. Nó bắt đầu thích nghi.

Do đó, quỹ tự tái cấu trúc một cách lặng lẽ.

Đầu tiên , nó bắt đầu đầu tư vào các cổ phiếu vốn hóa lớn. Nơi nào khác nó sẽ tìm thấy các con đường để triển khai tất cả số tiền đó. Điều này được hiển thị sớm nhất vào năm 2014-15.

Tiếp theo , nó đã thay đổi điểm chuẩn thành S&P BSE 500 từ CNX Midcap. đây là một tín hiệu rõ ràng rằng quỹ bây giờ sẽ được quản lý như một quỹ đa bản đồ / linh hoạt. Nó sẽ tìm kiếm và đầu tư vào các cơ hội trên toàn thị trường và không giới hạn ở các cổ phiếu vốn hóa trung bình. Điều này xảy ra vào cuối năm 2015.

Các nhà quản lý quỹ hiện tại cũng chỉ nắm quyền lãnh đạo từ tháng 1 năm 2013.

Tuy nhiên, quỹ tiếp tục duy trì rằng nó vẫn tuân theo triết lý đầu tư giá trị ban đầu của mình.

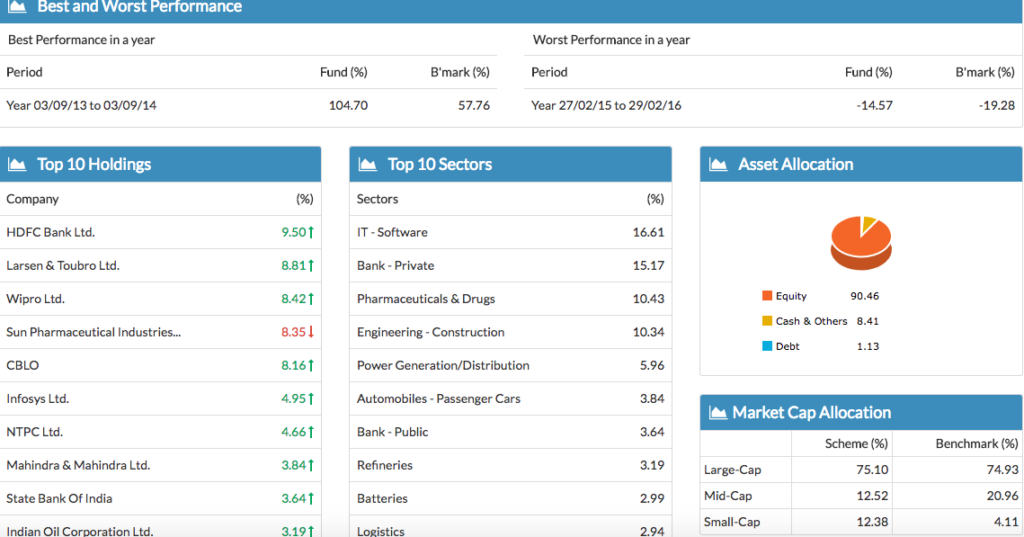

Danh mục đầu tư hiện tại của quỹ dường như không hoàn toàn phù hợp với triết lý đó.

Nguồn :Chưa đầu tư, dữ liệu vào ngày 31 tháng 7 năm 2017.

Nhưng một nhà đầu tư không tìm kiếm gyan này. Nhà đầu tư muốn quỹ mang lại hiệu suất alpha.

Thật không may, hiệu suất hiện tại là hoàn toàn không hấp dẫn. Hãy quên Điểm chuẩn tổng lợi nhuận, quỹ này đã hoạt động kém hơn ngay cả điểm chuẩn về giá của nó trong 1 năm qua.

Các nhà đầu tư đang chạy như gà mắc cửi, băn khoăn không biết nên làm gì - ở, bán, đầu tư?

Vấn đề không liên quan nhiều đến hiệu suất cũng như với điểm tham chiếu của nhà đầu tư.

Các nhà đầu tư vào quỹ với cơ sở neo. Họ đã nhìn thấy lợi nhuận khổng lồ, đó là kết quả của hình đại diện mũ trung bình. Họ mong đợi quỹ sẽ phân phối theo cùng một tuyến.

Là một quỹ đa bản đồ, sẽ rất khó để lặp lại thành tích đó. Tỷ lệ phần thưởng rủi ro hiện đã thay đổi.

Phương tiện truyền thông đã đóng một vai trò thiếu hiểu biết trong việc tiếp tục gây nhầm lẫn cho các nhà đầu tư.

Điều đáng tiếc là một số phân tích về quỹ đã bỏ qua lịch sử của nó. Ngay cả khi so sánh về hiệu suất, họ sử dụng các câu như “ Trong 8 năm trong 10 năm qua, quỹ đã hoạt động tốt hơn BSE 500 điểm chuẩn của mình. ”

Như thể, BSE 500 là điểm chuẩn của nó mãi mãi. Đó là một đại diện không chính xác.

Tốt nhất, để so sánh hiệu suất, bạn không nên xem lịch sử kế hoạch thông thường của nó kể từ đầu. Chỉ nhìn vào 3 năm qua. Trên thực tế, trong hình đại diện hiện tại của nó là một quỹ đa bản đồ, kế hoạch trực tiếp của quỹ có lịch sử phù hợp hơn.

Cuối cùng, nếu bạn đang có kế hoạch đầu tư vào Quỹ khám phá giá trị ICICI Pru, bạn nên có khoảng thời gian tối thiểu là 5 năm. Không có lý do gì để hoảng sợ vài tháng một lần.

Là một nhà đầu tư, bây giờ bạn nên sẵn sàng để nhận được nhiều lợi nhuận thuần hóa hơn, giống như bất kỳ quỹ đa bản đồ nào khác. Hãy điều chỉnh kỳ vọng của bạn. Quỹ đã tự điều chỉnh.

Để biết thêm thông tin chi tiết về Quỹ Khám phá Giá trị Pru của ICICI, hãy nhấp vào đây.

Bạn tham gia vào quỹ này là gì? Hãy chia sẻ với chúng tôi trong phần bình luận.