Hệ số Sharpe là một trong những phương pháp lợi nhuận điều chỉnh theo rủi ro được sử dụng để đánh giá các khoản đầu tư tài chính. Được tạo bởi William Sharpe, tỷ lệ cho chúng ta biết mức độ mà một công cụ đầu tư bù đắp cho chúng ta đối với rủi ro mà nó phải gánh chịu.

Nói một cách đơn giản, cuộc sống là tốt mà không có rủi ro. Bạn và tôi có thể yên tâm đầu tư vào trái phiếu chính phủ, FD ngân hàng hoặc PPF và bỏ qua mọi biến động và nhiễu thị trường.

Nhưng liệu nó có đủ để giúp chúng ta hoàn thành các mục tiêu tài chính của mình không?

Đó là những gì thúc đẩy chúng tôi theo đuổi đầu tư liên kết với thị trường, đón nhận sự biến động để tìm kiếm lợi nhuận cao hơn những nơi trú ẩn an toàn mà chúng tôi đã biết.

Tuy nhiên, câu hỏi xuất hiện trong đầu là liệu rủi ro bạn đang chấp nhận có được đền đáp xứng đáng hay không. Bạn có được đền bù xứng đáng cho rủi ro mà bạn đang chấp nhận không?

Hoặc tốt hơn, giữa hai khoản đầu tư được liên kết với thị trường (ví dụ như quỹ tương hỗ của bạn), cái nào mang lại cho bạn lợi tức tốt hơn đối với rủi ro đã chấp nhận?

Tất cả những câu hỏi này được cho là được trả lời bởi Sharpe Ratio.

Và nó thực hiện điều đó bằng cách sử dụng một phép tính đơn giản.

Tỷ lệ sắc nét =(Tổng lợi nhuận của khoản đầu tư / danh mục đầu tư - Lợi tức phi rủi ro) / (Độ lệch Chuẩn)

Phương trình tự giải thích.

Trước tiên, bạn xem số lợi nhuận vượt mức bạn đã kiếm được so với lợi tức không có rủi ro. Lợi tức phi rủi ro thường là lợi tức trái phiếu chính phủ - hiện ở mức khoảng 6%. Bạn cũng có thể muốn sử dụng FD của Ngân hàng hoặc PPF cho cùng một khoản hoàn trả.

Sau đó, bạn chia lợi tức vượt quá này cho sự biến động của khoản đầu tư liên kết với thị trường mà bạn đã thực hiện. Sự biến động này được đo bằng Độ lệch chuẩn , một trong những công cụ phổ biến nhất được sử dụng để làm như vậy.

Độ lệch Chuẩn tính đến tất cả các giá trị của khoản đầu tư (giả sử NAV của Quỹ tương hỗ hàng ngày trong 3 năm qua), tính giá trị trung bình của các giá trị này và sau đó tìm ra sự thay đổi xung quanh giá trị trung bình hoặc giá trị trung bình.

Tính toán số và bạn có Tỷ lệ Sharpe. Thực hiện thêm một vài lần nữa và bạn có thể phân tích so sánh các khoản đầu tư và quyết định cái nào có ý nghĩa hơn.

Rất đơn giản đúng không.

Và có sai sót nằm ở đó.

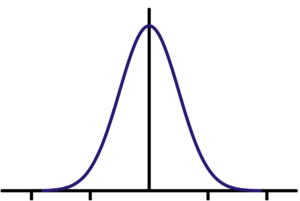

Độ lệch chuẩn hoặc độ biến động phụ thuộc vào một giả định rất cơ bản rằng tất cả các chuyển động thị trường tuân theo phân phối chuẩn xung quanh mức trung bình, dẫn đến Đường cong hình chuông.

Một đường cong hình chuông giống như hình dưới đây. Đường màu đen ở giữa là giá trị trung bình và tất cả các kết quả nằm ở hai bên.

Nguồn hình ảnh

Không có gì có thể được thêm từ sự thật. Cuộc sống và thị trường lộn xộn hơn nhiều.

Đường cong hình chuông hoặc phân phối chuẩn bị thiếu sót ở chỗ nó bỏ qua một thực tế cơ bản. Những thay đổi lớn trên thị trường là kết quả của những chuyển động lớn (tăng - 2017 hoặc sụp đổ - 2008). Thị trường có thể không biến động trong một thời gian dài, đi ngang và đột nhiên chúng ta có thể thấy một mức tăng rất lớn.

Ngoài ra, có thể có một sự kiện tiêu cực lớn, một con thiên nga đen, có thể đẩy thị trường xuống đáy sâu.

Vì những sự kiện này rất hiếm, chúng không được tính toán đầy đủ bằng cách sử dụng các phép tính theo giá trị trung bình. Điều này cũng đúng với hầu hết các biện pháp rủi ro.

Vậy bạn làm gì? Tốt, trước tiên, hãy lấy các tỷ lệ chẳng hạn như Tỷ lệ Sharpe với một chút muối.

Tiếp theo là hiểu rõ hơn về rủi ro.

Làm thế nào?

Chúng ta sẽ khám phá nó trong các bài viết tiếp theo.

Bạn đề xuất nhà đầu tư có thể làm gì để hiểu rõ hơn về rủi ro?

Chỉ số Nifty 50 Giá trị 20 (NV20):Điều này có tốt hơn Nifty 50 không?

Hướng dẫn chăm sóc lâu dài cho phụ nữ

Dấu hiệu cho thấy bạn đã phát triển hơn Phần mềm quản lý khoảng không quảng cáo hiện tại của mình

Thị trường chứng khoán hôm nay:Công nghệ chóng mặt, nhưng vàng lại đánh cắp chương trình

Nifty vs Nifty PSU Bank vs Nifty Private Bank:Thời gian cho các quỹ / ETF chỉ số ngân hàng tư nhân?