Ngành quỹ tương hỗ có một câu thần chú bán hàng đơn giản. Hãy nói với các nhà đầu tư đừng lo lắng về sự biến động của thị trường vì cuối cùng thì mọi thứ sẽ ổn thôi! Ngay cả NSE cũng cho biết sự biến động của thị trường chỉ là tạm thời! Nhờ có một phương tiện truyền thông thiếu hiểu biết, các nhà đầu tư được áp dụng chế độ ăn kiêng liên tục “đừng ngừng SIPs của bạn nếu bạn muốn phát triển sự giàu có”. Rất tiếc, rủi ro đầu tư vào thị trường chứng khoán sẽ không bao giờ giảm cho khoảng thời gian đầu tư "dài hạn" có ý nghĩa.

Cách duy nhất để “xây dựng sự giàu có” là quản lý rủi ro một cách có hệ thống, không chỉ đầu tư mỗi tháng và cho rằng như vậy là đủ. Xem:Huyền thoại Busted:SIP không làm giảm rủi ro hoặc tăng lợi nhuận! Ngoài ra:Các bước đơn giản để giảm rủi ro cho Danh mục đầu tư của bạn và Cách giảm rủi ro liên quan đến SIP một cách có hệ thống

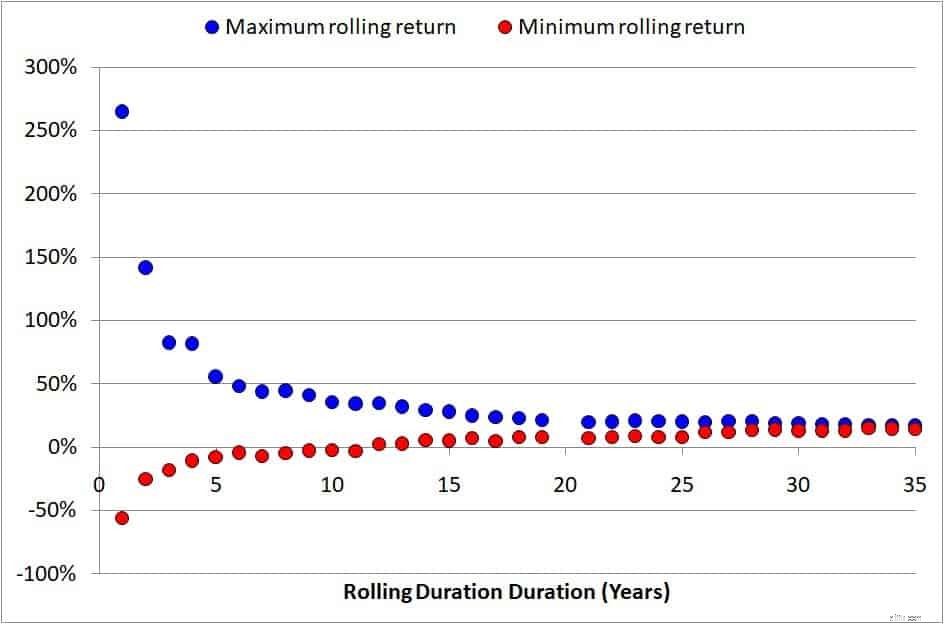

Ngay cả khi bạn không phải là một chàng trai bán hàng, bạn cũng rất dễ bị đánh lừa bởi một biểu đồ như thế này, được xuất bản trước đó:Phân tích lợi nhuận 35 năm của Sensex Charts:lợi nhuận thị trường chứng khoán so với phân bổ rủi ro

Để có được điều này, chúng tôi xem xét mọi khoảng thời gian hoàn vốn 5,6,7,… 33,34,35 năm có thể có cho Sensex, tính toán lợi nhuận, kéo ra và vẽ biểu đồ lợi nhuận thấp nhất (tối thiểu) và cao nhất (tối đa). Đây là chênh lệch lợi nhuận là một cách đơn giản để hiểu rủi ro thị trường chứng khoán. Đây là một biểu đồ "tuyệt vời" để một nhà phân phối quỹ tương hỗ sử dụng. Này, hãy xem các dòng trả về tối đa và tối thiểu hợp nhất “về lâu dài”. Đây là lý do tại sao bạn nên tiếp tục chạy SIP.

Nhắc lại câu trích dẫn này?

Vâng, sự thật là bạn không cần phải đi vào tất cả những rắc rối đó. Chỉ cần giảm kích thước mẫu và bạn sẽ nhận được kết quả như ý muốn. Trong trường hợp này, kích thước mẫu là lịch sử thị trường chứng khoán có sẵn. Chúng tôi chỉ có dữ liệu từ năm 1979.

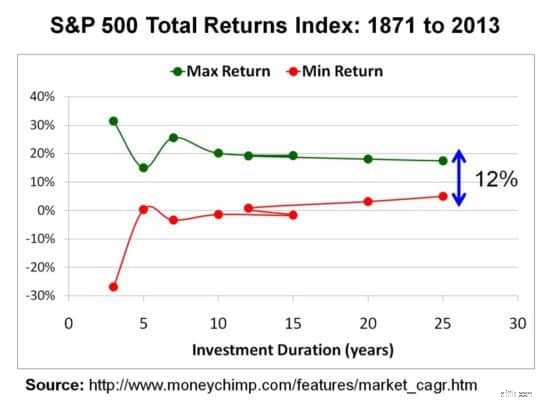

Để khẳng định điều gì đó kịch tính như “rủi ro đầu tư chứng khoán giảm dần theo thời gian”, chúng tôi cần dữ liệu quay ngược lại lịch sử rất nhiều (giả sử chúng tôi muốn sự thật chứ không phải trượt để bán). Vì vậy, chúng ta hãy xem xét S &P 500.

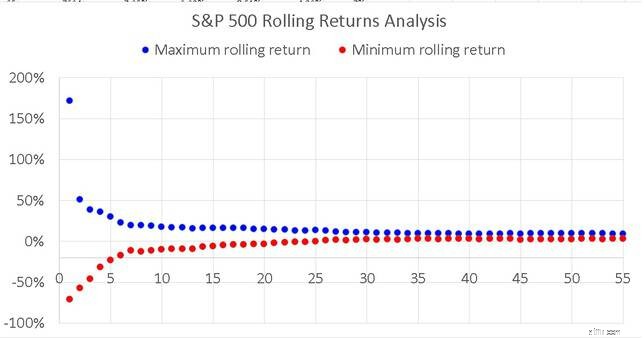

Tôi đã có thể mua dữ liệu giá S &P 500 (với một khoản phí) từ ngày 30 tháng 12 năm 1927. Do đó, nghiên cứu trên có thể được lặp lại sau mỗi 1 đến 55 năm có thể và cho phép tôi nghiên cứu trước đó tốt hơn:Liệu đầu tư cổ phiếu dài hạn luôn thành công?

Tôi không thể nhận dữ liệu tổng lợi nhuận hàng ngày từ năm 1927, so sánh các biểu đồ bên trên và bên dưới sẽ cho bạn biết rằng điều đó không quan trọng lắm. Ngay từ cái nhìn đầu tiên, bạn sẽ lập luận rằng rủi ro đầu tư trên thị trường chứng khoán không giảm trong dài hạn.

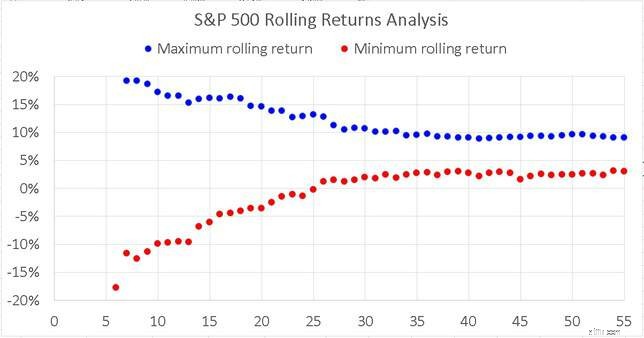

Chờ đợi. Mức chênh lệch lợi nhuận dưới 5 năm chiếm ưu thế trên biểu đồ. Vì vậy, hãy để chúng tôi có được những điều đó. Bây giờ, hãy xem xét cẩn thận.

Ngay cả với cổ tức, lợi nhuận âm có thể lên đến hai thập kỷ đầu tư! Đúng, có, khoảng cách giữa lợi nhuận tối đa và tối thiểu giảm xuống. Tuy nhiên:

Các điểm một và hai ở trên đủ để thuyết phục một nhà đầu tư rằng “đầu tư dài hạn” không ít rủi ro - ít nhất là khi nó được bán trên thị trường. Điểm 3 là bằng chứng cho nhà phân tích không thiên vị.

Xin đừng hỏi “xác suất sinh lời tích cực hay tiêu cực trong dài hạn là bao nhiêu?”. Những thứ như vậy không thể được tính toán. Chà, chúng có thể như vậy, nhưng nó không có nghĩa lý gì.

Ngoài ra (1), đừng bắt đầu về việc ở trên là lợi nhuận gộp và SIP sẽ giảm rủi ro. Không nó sẽ không như vậy. Xem: Huyền thoại Busted:SIP không làm giảm rủi ro hoặc tăng lợi nhuận!

Ngoài ra (2), Ấn Độ không khác! Chúng ta đang sống trong một thế giới liên kết với nhau. Suy thoái kinh tế ở các nước khác sẽ tràn sang chúng ta và làm giảm “kỳ vọng thu hồi vốn dài hạn”. Vì vậy, hình ảnh hiển thị ở trên cho Sensex có khả năng thay đổi thành hình ảnh cho S &P 500. Ít nhất, một nhà quản lý rủi ro tốt sẽ mong đợi điều đó.

Khi mọi người đọc những bài viết như vậy, họ cho rằng tôi đang cố gắng xua đuổi mọi người khỏi sự công bằng. Tôi không thu được gì từ nó. Tôi chỉ đang cố gắng chỉ ra rằng chỉ mơ rằng đầu tư mỗi tháng sẽ dẫn đến giàu có và lợi nhuận đánh bại lạm phát là không có cơ sở. Bất kỳ danh mục đầu tư nào liên quan đến thị trường đều phải được quản lý một cách có hệ thống.