Vào ngày 23 tháng 3 năm 2020, một SIP ở Nifty 50 bắt đầu cách đây 10 năm đã bị rơi xuống mức lợi nhuận hàng năm là 2,3%. Nếu SIP đó được bắt đầu cách đây 14 năm, nó sẽ chỉ trở lại 4,91% và đây là tỷ lệ trước thuế và chi phí quỹ !! Nếu thay vì Nifty 50, một chỉ số hỗn hợp với 65% Nifty và 35% trái phiếu được sử dụng, liệu nó có giúp ích được gì cho sự sụp đổ của thị trường này không? Các nhà đầu tư có hiểu biết chính xác và kỳ vọng về quỹ lai không? Hãy để chúng tôi tìm hiểu.

Nhà đầu tư nên làm gì bây giờ? Nếu bạn đang lo lắng (như lẽ ra) về sự sụp đổ đang diễn ra thì đây là Câu hỏi thường gặp:Chúng ta có nên thoát khỏi quỹ tương hỗ cổ phần ngay bây giờ để ngăn chặn tổn thất thêm không? Trước đó, chúng tôi đã báo cáo rằng Sensex đã mất 30% nhanh gấp đôi so với sự cố năm 2008! Nếu bạn đang tìm kiếm một thử tăng cường sự tự tin, Bạn có lo lắng về sự sụp đổ của thị trường không? Sử dụng cảm xúc để hiểu cái giá phải trả của việc rút lui. Ngoài ra, hãy xem:Tôi có thể đầu tư thặng dư tiền mặt vào vốn chủ sở hữu hoặc cân đối lại danh mục đầu tư của mình ngay bây giờ hay chờ đợi?

Độc giả thường xuyên có thể nhớ lại rằng chúng tôi đã mô phỏng cách SIP dài hạn sẽ giảm sau khi thị trường sụp đổ vào tháng 3 năm 2019:SIP của quỹ tương hỗ Không giảm rủi ro! Cẩn thận với thông tin sai lệch. Bây giờ các nhà đầu tư có một ví dụ thực tế dốc hơn đáng kể!

Tạo chỉ mục kết hợp: Sử dụng dữ liệu từ ACEMF, chúng tôi xây dựng Chỉ số hỗn hợp CRISIL sử dụng hai chỉ số kết hợp:Chỉ số Cân bằng CRISIL (Tháng 4 năm 2006 đến Tháng 12 năm 2010) và Chỉ số Tích cực CRISIL 35 + 65 (Tháng 1 năm 2010 đến Tháng 3 năm 2020),

Sự chắp vá này là cần thiết vì CRISIL đã thay đổi phương pháp luận chỉ mục kết hợp. CRISIL Balanced là Chỉ số quỹ trái phiếu tổng hợp 65% Nifty và 35% CRISIL. Chỉ số Tích cực CRISIL Hybrid 35 + 65 là 65% BSE 200 và Chỉ số Quỹ Trái phiếu Tổng hợp CRISIL 35%. Chỉ số trái phiếu tổng hợp hiện tại có trọng lượng sau

Phương pháp thứ hai là xây dựng Trái phiếu tổng hợp 65% NIfty + 35% Crisil dựa trên dữ liệu hàng ngày của họ. Chúng tôi lấy 65% lợi nhuận hàng ngày của Nifty 50 TRI và 35% lợi nhuận hàng ngày của chỉ số trái phiếu để tạo dữ liệu hàng ngày cho chỉ số hỗn hợp. Số tiền này để tái cân bằng hàng ngày và là quá mức cần thiết khi các chỉ số thực tế được cân bằng lại hàng tháng. Tuy nhiên, sẽ là hướng dẫn để xem hiệu suất của nó.

Không có quỹ chỉ số hỗn hợp ở Ấn Độ. Chọn một quỹ đang hoạt động để so sánh sẽ dẫn đến sai lệch lựa chọn. Lợi nhuận bạn thấy ở đây là trước thuế và chi phí. Thuế liên quan đến việc tái cân bằng danh mục đầu tư không cần được xem xét đối với một chỉ số hỗn hợp (như đối với quỹ tương hỗ hỗn hợp)

Xin lưu ý rằng lợi nhuận từ 65% Nifty + 35% CRISIL Bond Composite có thể thay đổi trong thực tế vì chúng tôi đã xây dựng nó theo cách khác

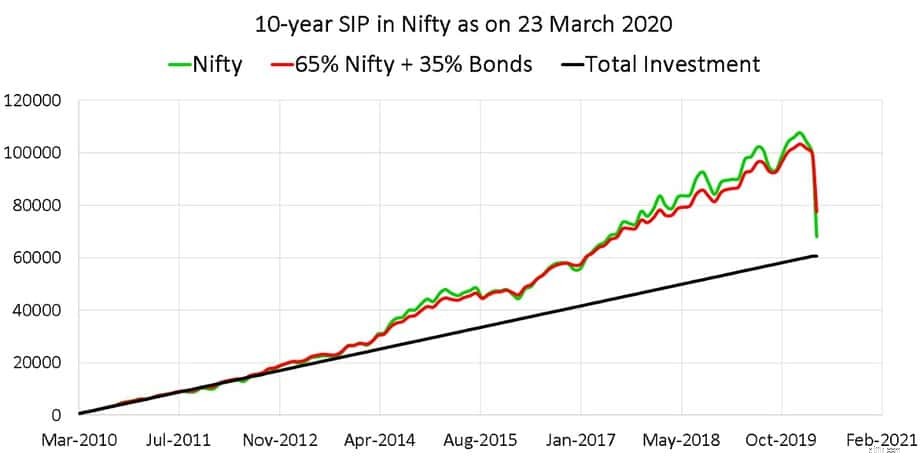

Từ ngày 2 tháng 3 năm 2010 đến ngày 23 tháng 3 năm 2020

NIfty 50 TRI XIRR:2,33%

CRISIL Blend XIRR:4,09%

65% Nifty + 35% CRISIL Bond Composite XIRR:4,82%

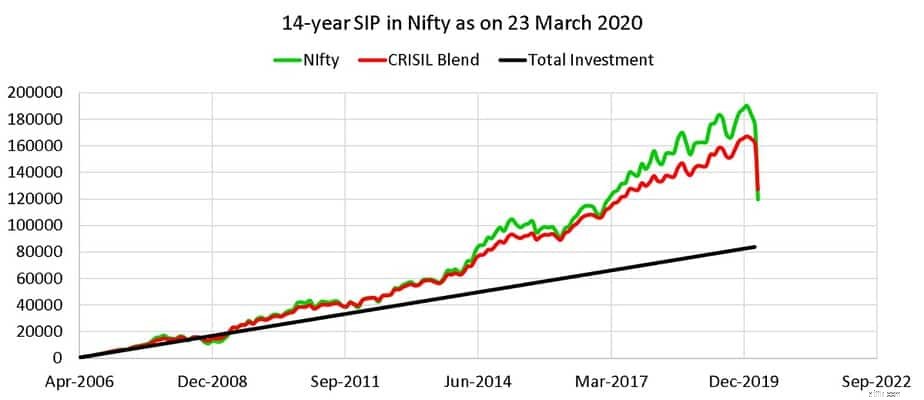

Từ ngày 3 tháng 4 năm 2006 đến ngày 23 tháng 3 năm 2020

NIfty 50 TRI XIRR:4,91%

CRISIL Blend XIRR:5,71%

65% Nifty + 35% CRISIL Bond Composite XIRR:6,45%

Những con số này cho biết điều gì? Sự pha trộn với 65% Nifty sẽ không bảo vệ bạn khỏi sự sụp đổ của thị trường. Nó sẽ giảm ít hơn nhưng cái gọi là "bảo vệ giảm giá" sẽ không nhiều như các nhà đầu tư mong đợi một cách phi thực tế.

Trong một cuộc thăm dò về lợi nhuận kỳ vọng được thực hiện trong nhóm Facebook Asan Ideas For Wealth, không ai tin sau vụ tai nạn này rằng danh mục đầu tư cổ phiếu + trái phiếu sẽ kém hiệu quả hơn chỉ là cổ phiếu sau 14 năm! Đó là những gì một sự cố xảy ra với bạn!

Tuy nhiên, nếu tôi hỏi câu hỏi này vào tháng 12 năm 2019 hoặc tháng 1 năm 2020, câu trả lời sẽ hoàn toàn khác. Trong thực tế, thực tế là khác nhau quá! Danh mục đầu tư Nifty sẽ hoạt động tốt hơn danh mục đầu tư hỗn hợp ngay trước khi sụp đổ!

Những kết quả này cho biết điều gì? Quỹ hỗn hợp của bạn sẽ không bảo vệ bạn khỏi sự sụp đổ của thị trường. Danh mục đầu tư có 65% vốn chủ sở hữu chỉ ít rủi ro hơn một chút so với danh mục đầu tư có 100% vốn chủ sở hữu. Chúng tôi đã chỉ ra điều này vài lần trước đây và đề xuất xem xét một danh mục đầu tư hỗn hợp tích cực như vốn chủ sở hữu.

Các nhà đầu tư dường như có kỳ vọng về rủi ro và lợi nhuận không thực tế từ một danh mục đầu tư hỗn hợp khi thị trường đi xuống. Hy vọng rằng những kết quả này sẽ giúp thiết lập lại những kỳ vọng đó một cách vững chắc ở phía bên dưới.

Ps:Một quỹ hỗn hợp tích cực được quản lý tích cực thường nắm giữ hơn 65% cổ phiếu !!