Đặt trước lợi nhuận là một tên thương mại thông tục để bán cổ phiếu hoặc quỹ tương hỗ. Nhiều nhà đầu tư bối rối bởi những gì nó thực sự đề cập đến và nó khác với các thuật ngữ như mua lại và tái cân bằng như thế nào. Đây là một lời giải thích đơn giản cho người mới.

Hãy để chúng tôi hiểu đặt phòng lợi nhuận với một ví dụ. Giả sử bạn mua 100 cổ phiếu của một công ty với giá Rs. 10. Giá trị đầu tư ban đầu là Rs. 1000. Sau nhiều tháng, giá cổ phiếu bây giờ là Rs. 24,56. Vì vậy giá trị đầu tư là Rs. 2456. Tâm trí của chúng ta nhìn thấy Rs này. 1000 + Rs. 1456. Giả sử bạn muốn "đặt trước" lợi nhuận này là Rs. 1456.

Đây không phải là tài khoản ngân hàng mà bạn có thể rút số tiền này. Bạn sẽ phải bán một số cổ phiếu. Bây giờ 1456 / 24,56 =59,28. Bạn không thể bán 59,28 cổ phiếu. Nó phải là 59 cổ phiếu hoặc 60 cổ phiếu. Đơn vị phân số có thể được bán trong quỹ tương hỗ, nhưng logic là như nhau.

Nếu bạn bán, 59 cổ phiếu ở mức 24,56, bạn nhận được Rs. 1449. Đây có thực sự là đặt phòng "lợi nhuận" không? Rs này. 1449 có hai thành phần:(59 x 10) + (59 x 14,56). Ở đây 59 x 10 =590 là tiền đầu tư hoặc tiền gốc. Mức tăng giá cổ phiếu là Rs. 14,56 và mức tăng là (59 x 14,56). Do đó, mỗi lần bán hoặc mỗi lần mua lại cổ phiếu hoặc quỹ tương hỗ sẽ luôn có hai yếu tố:lãi hoặc lỗ +/- vốn gốc.

Ý tưởng này của Rs. 1000 đánh giá cao Rs. 2456 và loại bỏ Rs. 1456 vì "lợi nhuận" là tính toán không chính xác (giống như chúng tôi hy vọng năm 2021 sẽ tốt hơn năm 2020 vì vi sinh vật có thể phân biệt giữa ngày 31 tháng 12 và ngày 1 tháng 1 như chúng ta làm).

Chúng tôi đã thảo luận rằng lợi nhuận tốt từ nhiều năm đầu tư vào thị trường chứng khoán được xác định chỉ bởi hai hoặc ba động thái tăng trưởng lớn:Lợi nhuận Sensex là 16% cộng với 41 năm qua nhưng một nửa trong số đó đến từ ba năm tốt đẹp! Sensex vẫn bị ám ảnh bởi mức tăng 270% hàng năm vì vụ lừa đảo Harshad Mehta. Loại bỏ điều này và lợi nhuận kém.

Sensex hoặc Nifty đã đạt được khoảng 80% lợi nhuận hàng năm trong suốt những năm 2000, bao gồm cả sự phục hồi sau cuộc khủng hoảng tài chính năm 2008. Không có gì phải bàn cãi khi chúng ta cần đầu tư vào thị trường trong những năm thu lợi nhuận lớn này. Nếu không, lợi nhuận tổng thể của chúng tôi sẽ kém.

Bây giờ chúng ta hãy xem xét một ví dụ khác về “đặt trước lợi nhuận” như vậy nhưng chúng ta hãy làm như vậy với sự phân bổ tài sản. Đó là, chúng tôi muốn đầu tư 50% số tiền của mình vào vốn chủ sở hữu và 50% vào thu nhập cố định. Sau mỗi năm, chúng tôi tìm ra mức độ phân bổ này đã thay đổi và "sửa chữa" nó bằng cách đặt lợi nhuận từ vốn chủ sở hữu và mua thêm thu nhập cố định hoặc bằng cách đặt lợi nhuận từ thu nhập cố định và mua thêm vốn chủ sở hữu tùy theo tình hình.

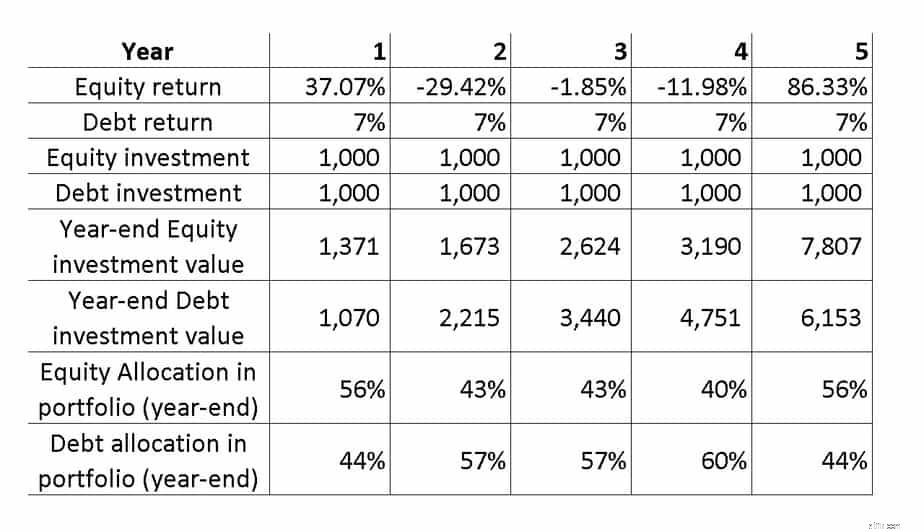

Chúng ta hãy xem xét sự tăng trưởng của danh mục đầu tư trong 5 năm. Chúng tôi sẽ giả định lợi nhuận 7% mỗi năm từ thu nhập cố định để giữ mọi thứ đơn giản. Chúng tôi sẽ bỏ qua các khoản thuế và xuất cảnh để giữ mọi thứ đơn giản. Đối với vốn chủ sở hữu, chúng tôi sẽ giả định chuỗi lợi nhuận sau:

Đây là lợi nhuận thực sự từ Sensex. Một người bắt đầu đầu tư vào tháng 4 năm 1999 sẽ phải trải qua hành trình này. Chúng được chọn ngẫu nhiên và kết quả thu được cũng do đó ngẫu nhiên. Trong thời gian thực, không ai có thể biết chiến lược nào sẽ hoạt động tốt hơn. Xin đừng đọc quá nhiều vào các con số. Ý tưởng là cho thấy cách "đặt trước lợi nhuận" hoạt động.

Hình dưới đây cho thấy Rs. 1000 đầu tư mỗi năm (!) Thay đổi giá trị đối với lợi nhuận hàng năm của vốn chủ sở hữu nhất định và nợ (thu nhập cố định). Chúng tôi bắt đầu với 50% vốn chủ sở hữu và 50% thu nhập cố định nhưng lưu ý cách phân bổ tài sản nợ thay đổi từ 44% đến 60% do biến động lợi nhuận của vốn chủ sở hữu.

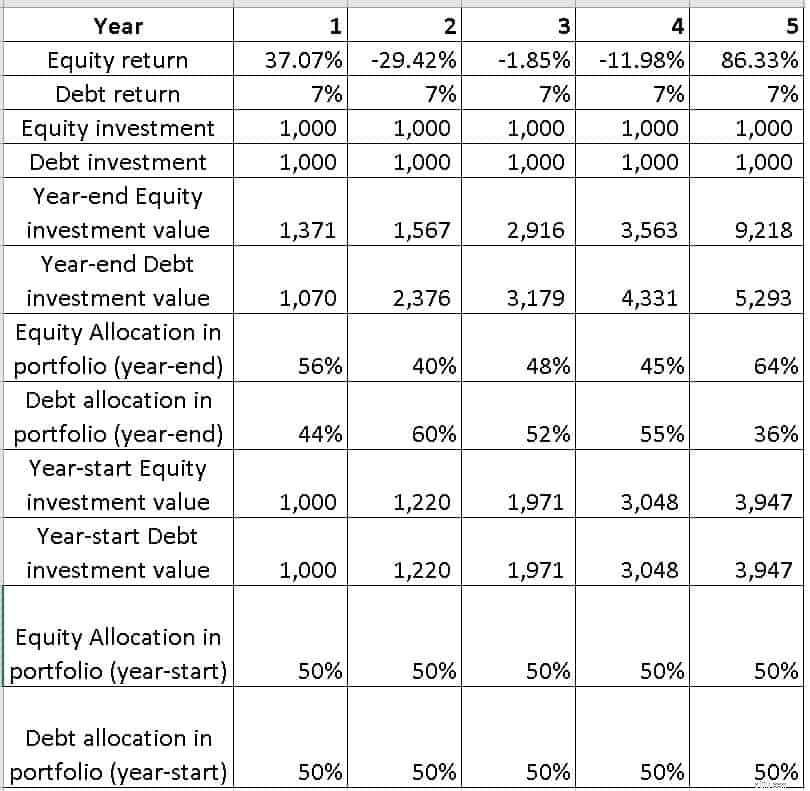

Bây giờ chúng tôi muốn đảm bảo phân bổ tài sản đầu năm luôn là 50% vốn chủ sở hữu và 50% nợ. Vào đầu năm thứ nhất, giá trị đầu tư là Rs. 1000 vốn chủ sở hữu và Rs. Nợ 1000. Vào cuối năm thứ nhất, vốn chủ sở hữu trở thành Rs. 1,371 và nợ Rs. 1070.

Giả sử chúng ta “ghi sổ lãi” (với nghĩa được giải thích ở trên) là Rs. 151 từ vốn chủ sở hữu và đầu tư vào nợ, vào đầu năm thứ hai (=cuối năm thứ nhất), phân bổ vốn chủ sở hữu là Rs. 1220, phân bổ nợ cũng là Rs. 1220. Vì vậy, bây giờ chúng tôi đã đặt lại phân bổ từ 56% vốn chủ sở hữu thành 50% vốn chủ sở hữu bằng một số "đặt trước lợi nhuận".

Bây giờ nhiều người không thích thuật ngữ này. Nghe có vẻ rắc rối, chưa kể đó là hạch toán tinh thần và sai lầm. Vì vậy, từ đó chúng tôi sẽ gọi “phần còn lại” này là tái cân bằng danh mục đầu tư. Bảng dưới đây cho thấy sự phát triển của danh mục đầu tư sau bốn năm tái cân bằng hàng năm (cuối năm 2,3,4 và 5).

Đối với bộ ví dụ cụ thể này, giá trị danh mục đầu tư sau năm năm không tái cân bằng là Rs. 7807 (vốn chủ sở hữu) và Rs. 6153 (nợ). Với việc tái cân bằng hàng năm, điều này sẽ trở thành Rs. 9218 (vốn chủ sở hữu) và Rs. 5293 (nợ). Lý do khiến bạn có nhiều tiền hơn trong vốn chủ sở hữu (và tổng thể) rất đơn giản. Chúng tôi đã có thêm khoảng 24% tiền trong vốn chủ sở hữu trước đây lợi nhuận 86% đó trong năm 5.

Tôi không muốn sử dụng ví dụ số ít này để ca ngợi sự tái cân bằng thường xuyên. Đôi khi việc tái cân bằng thường xuyên sẽ dẫn đến một lượng dữ liệu cao hơn và đôi khi không. Chúng tôi sẽ chỉ biết trong thời gian thực. Ít nhất, việc tái cân bằng giúp bạn ngủ ngon hơn. Bạn đã ghi được một số “lợi nhuận” sau khi thu được 37% từ vốn chủ sở hữu và bạn đã đầu tư nhiều hơn khi nhận thấy lợi nhuận -29%.

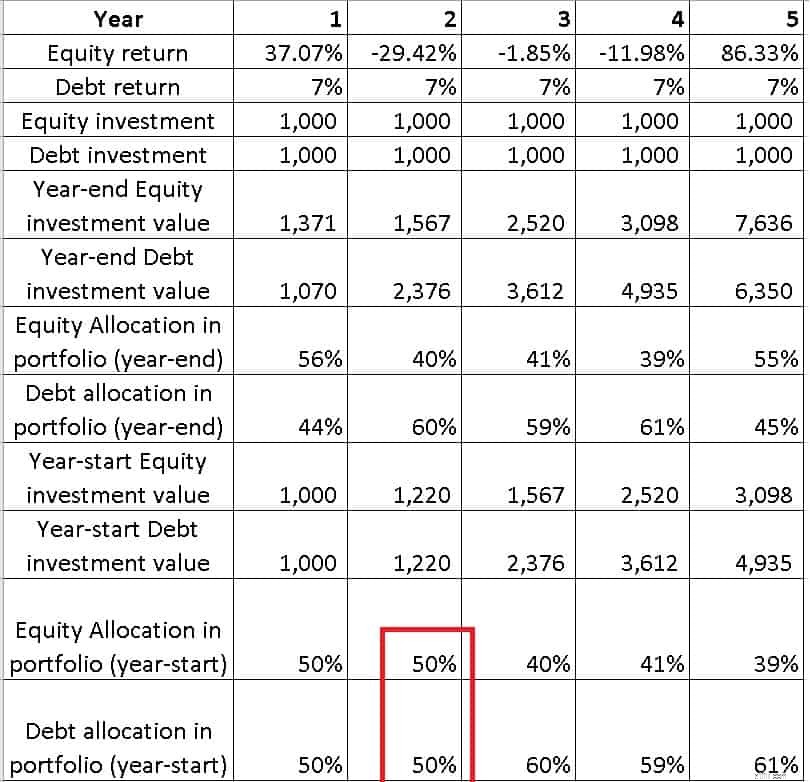

Một giải pháp thay thế (chắc chắn không vượt trội) là tái cân bằng một chiều. Có nghĩa là, bạn chỉ ghi “lợi nhuận” khi lợi nhuận vốn chủ sở hữu là dương hoặc siêu dương hoặc nếu phân bổ vốn chủ sở hữu cuối năm nhiều hơn 5% so với mức bạn muốn. Điều này dần dần sẽ tạo ra nhiều kho nợ hơn.

Ví dụ, trong hình bên dưới, chúng tôi chỉ cân đối lại nếu lợi nhuận vốn chủ sở hữu là dương, vào đầu năm thứ hai, ví dụ như được hiển thị trong màu đỏ. Chúng tôi không xem xét tái cân bằng vào cuối năm thứ 5 vì không có năm thứ sáu trong ví dụ của chúng tôi.

Điều này dẫn đến nợ công thêm 20%. Chúng tôi không biết trước "chiến lược nào tốt hơn?" Tìm kiếm một câu trả lời cho điều này là một sự lãng phí thời gian. Tuy nhiên, đối với một mục tiêu cụ thể, chúng ta có thể kết hợp tái cân bằng hai chiều và một chiều.

Ban đầu, chúng tôi cân bằng lại cả hai cách. Đó là lợi nhuận ghi sổ từ vốn chủ sở hữu và chuyển sang nợ hoặc ngược lại theo phân bổ tài sản cuối năm. Sau một vài năm, bạn có thể tập trung vào việc từng bước xây dựng kho nợ bằng cách tái cân bằng một chiều. Nếu bạn có thêm tiền từ nơi khác, bạn cũng có thể đầu tư nhiều hơn vào sự sụt giảm vốn chủ sở hữu nhưng tốt hơn là không nên tính đến dòng tiền trong tương lai bây giờ . Nếu có bất kỳ câu hỏi nào, bạn có thể đăng chúng lên cộng đồng YouTube của chúng tôi

Câu hỏi liên quan: Thỉnh thoảng tôi có thể ghi nhận lợi nhuận vượt quá từ quỹ cổ phần làm lợi nhuận không?

Cuối cùng , hãy nhớ rằng các minh họa trên không cố gắng giảm phân bổ vốn chủ sở hữu để giảm rủi ro. Đây là một bước cực kỳ quan trọng để đảm bảo chúng tôi đạt được mục tiêu của mình cho dù điều kiện thị trường ra sao hay - thị trường tăng, thị trường con gấu hay thị trường giới hạn phạm vi. Điều này phải được tính trong từ ngày đầu tiên nếu không số tiền đầu tư sẽ thấp hơn. Mẫu tư vấn rô bốt tự động hóa quy trình này. Các chiến lược khác nhau để phân bổ vốn chủ sở hữu khác nhau trước và sau khi nghỉ hưu và những gì hoạt động được đề cập trong các bài giảng về quản lý danh mục đầu tư dựa trên mục tiêu.

Thế chấp ngược có tốt hơn giữ một khoản thế chấp trả dần theo phương pháp truyền thống khi về hưu không?

Chi phí thực của việc chỉ thực hiện các khoản thanh toán tối thiểu cho khoản nợ của bạn

Tôi có thể thêm tiền từ hạn mức tín dụng PayPal vào thẻ ghi nợ của mình không?

Đánh giá về tỷ lệ thế chấp nhà thương mại:Phân tích tốt nhất hôm nay

Ngân hàng đầu tư - Động lực ngành