Mọi nhân viên kinh doanh quỹ tương hỗ đều nói, "cách tốt nhất để xây dựng sự giàu có là thông qua SIP trong một quỹ tương hỗ cổ phần trong dài hạn". Tuy nhiên, đâu là bằng chứng cho thấy quỹ tương hỗ cổ phần dài hạn SIP sẽ hoạt động? Trong bài viết này, chúng tôi phân tích hơn 40 năm của Sensex và 106 năm của S&P 500 để kiểm tra xem có bất kỳ sự thật nào đối với tuyên bố này hay không.

Để xác nhận liệu SIP dài hạn trong cổ phiếu có "hoạt động" hay không, trước tiên chúng ta phải xác định "dài hạn" và điểm chuẩn cho hiệu suất. Chúng tôi sẽ định nghĩa "dài hạn" là mười năm và 15 năm (hai khoảng thời gian), và chúng tôi sẽ có một SIP vốn chủ sở hữu dài hạn thành công như một SIP mang lại lợi nhuận cao hơn lạm phát giá tiêu dùng (CPI). Tất cả các nguồn dữ liệu được sử dụng trong nghiên cứu này được liên kết bên dưới.

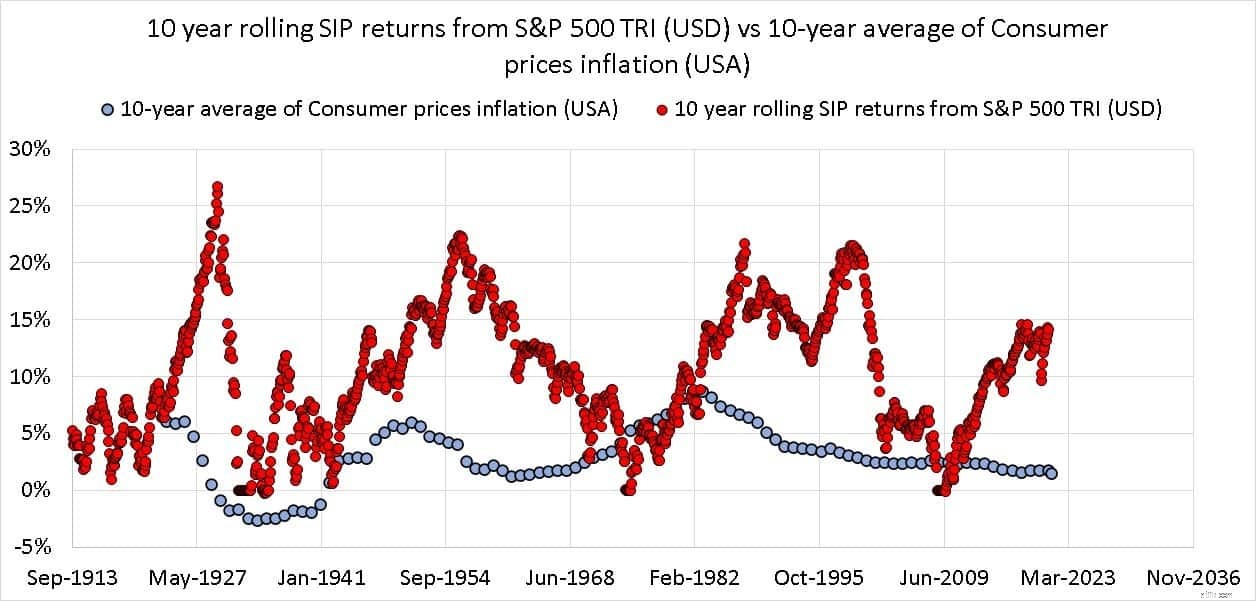

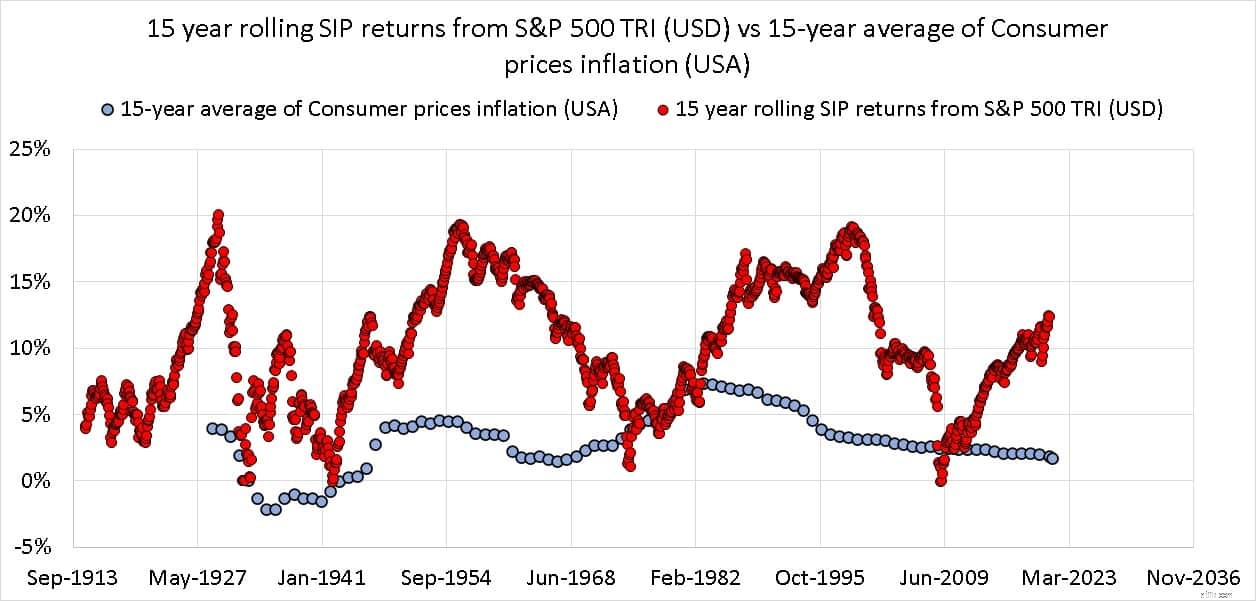

Lợi nhuận SIP luân phiên trong 10 năm và 15 năm đối với S&P 500 TRI và mức trung bình CPI 10 năm và 15 năm tương ứng được trình bày dưới đây. Tất cả bằng USD (ngoại hối không liên quan ở đây vì chúng tôi đang xem xét một công dân Hoa Kỳ)

Lợi nhuận SIP luân phiên trong 15 năm từ S&P 500 TRI (USD) so với mức lạm phát giá tiêu dùng trung bình trong 15 năm (Hoa Kỳ) Ngay cả khi lạm phát hàng năm của Hoa Kỳ là khoảng 5%, SIP đã hoạt động khá tốt. Nó đã không thể đánh bại lạm phát mọi lúc, nhưng điều đó là hoàn toàn dễ hiểu. Lưu ý mức độ biến động lợi nhuận và hành vi theo chu kỳ của chúng. Lợi nhuận trong hơn 10 và 15 năm thậm chí là 0%!

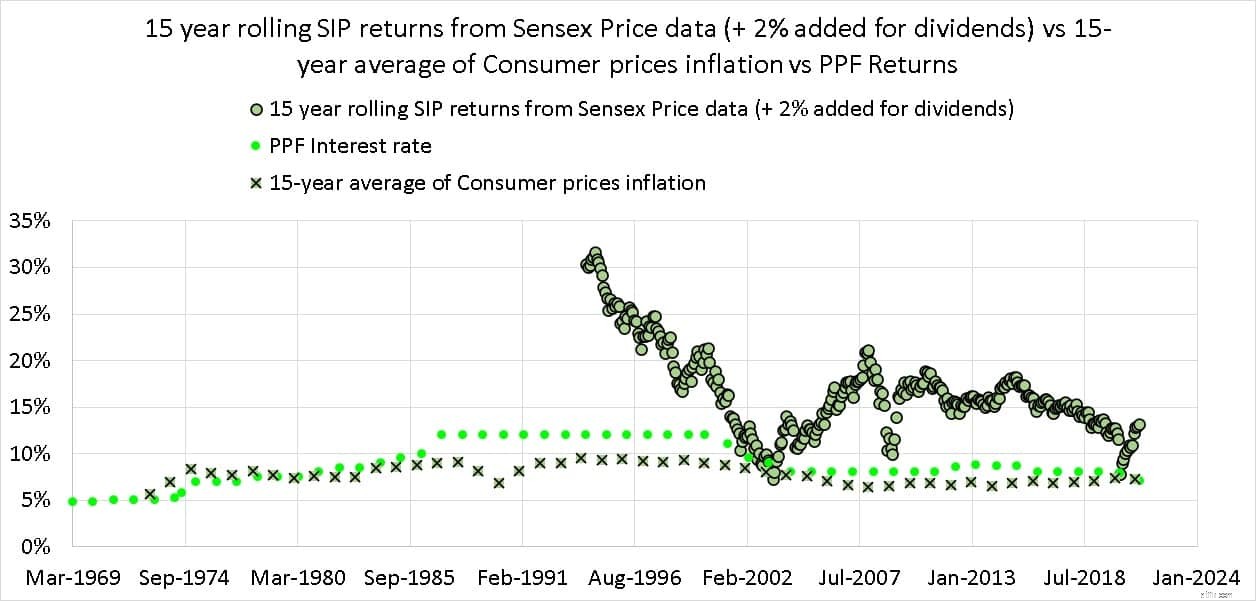

Chúng tôi có dữ liệu giá Sensex từ năm 1979 nhưng dữ liệu TRI chỉ từ năm 1999. Do đó, chúng tôi sử dụng lợi nhuận của giá và thêm khoản đóng góp (hào phóng) 2% vào lợi nhuận từ cổ tức. PPF trở lại và mức trung bình trong 15 năm của lạm phát CPI cũng được hiển thị.

Lưu ý rằng tỷ lệ PPF thường cao hơn mức trung bình CPI trong dài hạn, đặc biệt là trong những năm 90 khi chính phủ Ấn Độ trên bờ vực phá sản. Nếu chúng ta so sánh tỷ lệ lạm phát cá nhân của mình, nó sẽ gần với tỷ lệ PPF hơn là CPI!

SIP 15Y đã đánh bại CPI và PPF một cách thoải mái, một lần nữa không phải lúc nào cũng vậy, nhưng điều này khá chấp nhận được. Lưu ý rằng tính chất chu kỳ không được thể hiện đầy đủ do lịch sử ngắn. Ngay cả phạm vi lợi nhuận có thể cũng khá rộng.

Người đọc nên đánh giá cao sự khác biệt giữa khoản đầu tư vào loại tài sản thành công và nhà đầu tư thành công . Chúng tôi không đề cập đến các vấn đề về hành vi.

Giả sử CPI bình quân trong 10 năm là 3% (tính theo USD). Nếu lợi tức từ SIP 10 năm trong S &P 500 (hay còn gọi là trung bình theo chi phí đô la) là 4% (tính theo USD, trước thuế), thì tài sản đã ‘thắng’. Nghĩa là, loại tài sản có lợi tức thực dương.

Câu hỏi đặt ra là, nhà đầu tư đã nhận được 4% lợi nhuận này trong hơn mười năm cũng thắng?

Chúng tôi sẽ phải rút ra thẻ "nó phụ thuộc" cho điều này. Có một số cân nhắc.

Đây là lý do tại sao một loại tài sản thành công không giống như một nhà đầu tư thành công. Một anh chàng bán hàng sẽ không bao giờ nói với bạn điều này. Chúng sẽ chỉ làm nổi bật “ khoảng cách về hành vi ”- sự khác biệt giữa những gì thị trường chứng khoán mang lại và những gì nhà đầu tư nhận được do không đầu tư một cách có hệ thống, bán hàng hoảng loạn, v.v.

Những gì chúng ta đã thấy ở trên, có thể được gọi là “ khoảng cách kỳ vọng ”- những gì chúng tôi mong đợi và lên kế hoạch cũng như những gì chúng tôi nhận được mặc dù đầu tư thường xuyên. Nếu có thể giảm khoảng cách kỳ vọng từ ngày đầu tiên, chúng ta có thể đồng thời giảm khoảng cách hành vi. Tại sao? Cách tốt nhất để giảm hoảng sợ và các quyết định cảm tính là có một kế hoạch vững chắc.

Một anh chàng bán hàng không thể bán hàng nếu không có lời hứa “lợi nhuận cao”. Nếu chúng ta mua mà không có kế hoạch phù hợp và đánh giá cao rủi ro, khoảng cách kỳ vọng sẽ gây ra những quyết định tồi tệ hơn nữa.

Điểm mấu chốt là, mặc dù vốn chủ sở hữu là loại tài sản phù hợp để chống lại lạm phát, nhưng không có gì đảm bảo thành công. Nếu bạn đầu tư một cách mù quáng mỗi tháng, thì bạn đang phó mặc số phận các khoản đầu tư của mình cho vận may. Không nghi ngờ gì nữa, tiền của bạn xứng đáng được đối xử tốt hơn, ngay cả khi bạn không!

Sự chênh lệch của lợi nhuận có thể có là quá nhiều để mong đợi một cái gì đó thoải mái và sống trong hy vọng. Đầu tư một cách có hệ thống là không đủ; quản lý rủi ro một cách có hệ thống theo cách thức dựa trên mục tiêu là điều cần thiết.

Khi chúng tôi hỏi, “ đầu tư SIP vốn cổ phần dài hạn có hiệu quả không? 'Chúng tôi có một quy trình gồm hai bước. Loại tài sản có đánh bại lạm phát thường xuyên hơn 10 năm hoặc 15 năm không? Câu trả lời là ‘có’. Điều này làm cho vốn chủ sở hữu trở thành lựa chọn phù hợp để tính trung bình theo chi phí đô la hoặc đầu tư SIP (điều này có nghĩa là đầu tư vào một khoảng thời gian thoải mái nào đó chứ không phải hàng tháng).

Tuy nhiên, chúng tôi thấy rằng 10 năm hoặc 15 năm đầu tư có hệ thống không mang lại lợi nhuận tốt và thoải mái. Lợi nhuận có thể dao động dữ dội và khi chúng ta có lịch sử thị trường đủ lâu, lợi nhuận thu về là dao động / theo chu kỳ (tăng sau đó là giảm). Điều này có nghĩa là nếu nhà đầu tư mắc sai lầm khi mong đợi lợi nhuận cao và / hoặc có tỷ lệ hiển thị cao trong danh mục đầu tư, thì đầu tư SIP vốn cổ phần dài hạn sẽ không hiệu quả!

Vì vậy, lựa chọn loại tài sản (vốn chủ sở hữu) là đúng, nhưng việc lựa chọn phân bổ tài sản phù hợp có thể xử lý các chuỗi rủi ro lợi nhuận vẫn còn. Nếu điều này không được thực hiện một cách chính xác, lợi nhuận vượt qua lạm phát vẫn có thể trở thành một sự thất vọng.