Nhiều người trong chúng ta đầu tư vào các quỹ hỗn hợp tích cực (quỹ cân bằng) để kiếm được lợi nhuận tốt với mức độ biến động thấp hơn. Chúng tôi tin rằng phần vốn chủ sở hữu sẽ mang lại lợi thế và phần nợ sẽ tạo ra nhược điểm. Trong dài hạn, điều này có thể dẫn đến lợi nhuận tuyệt đối tốt hơn thậm chí là một quỹ vốn cổ phần thuần túy (hoặc ít nhất là lợi nhuận được điều chỉnh theo rủi ro tốt hơn).

Quỹ hỗn hợp của bạn đã phân phối giá trị này cho danh mục đầu tư của bạn chưa?

Trong bài đăng này, tôi chọn hai quỹ kết hợp phổ biến (HDFC Hybrid Equity và ICICI Equity &Debt) và so sánh hiệu suất với chỉ số Nifty 50 và sự kết hợp đơn giản giữa quỹ chỉ số Nifty và quỹ thanh khoản (N + L). So sánh với N + L là quan trọng vì danh mục đầu tư này dễ dàng sao chép cho bất kỳ nhà đầu tư nào và với chi phí thấp hơn nhiều (tỷ lệ chi phí). Tỷ lệ chi phí của quỹ chỉ số Nifty giá rẻ và quỹ thanh khoản sẽ nằm trong khoảng từ 5 đến 20 bps. Chủ động quản lý chi phí kết hợp khoảng 1%.

Nếu các quỹ kết hợp đấu tranh để đánh bại sự kết hợp đơn giản này, thì giá trị mà họ đang thêm vào sẽ không đáng với chi phí bỏ ra.

Hãy cùng tìm hiểu.

Tôi đã đầu tư vào các quỹ này tại một số thời điểm và vẫn đang đầu tư vào một trong các quỹ này nhưng đã giảm vị thế khá nhiều. Tôi cũng đã đề xuất các khoản tiền này cho khách hàng của mình trong 5 năm qua.

Tôi cũng có thể xem xét các quỹ hỗn hợp khác hoặc toàn bộ danh mục quỹ cân bằng (hỗn hợp tích cực) nhưng kỹ năng viết kịch bản của tôi có một chút thách thức. Do đó, tôi đã chọn được hai quỹ mà tôi quan tâm. Bạn có thể thực hiện một bài tập tương tự cho quỹ mà bạn sở hữu.

ICICI Equity &Debt Fund bắt đầu hoạt động vào tháng 11 năm 1999. HDFC Liquid fund được thành lập vào tháng 11 năm 2000. HDFC Hybrid Equity Fund được thành lập vào tháng 4 năm 2005. Do đó, tháng 4 năm 2005 là điểm khởi đầu cho hoạt động này. Điều này cho chúng tôi 15 năm tốt để đánh giá hiệu suất.

Vì quỹ cân bằng là sự kết hợp giữa vốn chủ sở hữu và nợ , rất hữu ích khi so sánh hoạt động của bất kỳ quỹ cân bằng nào với sự kết hợp của quỹ chỉ số vốn chủ sở hữu và sản phẩm nợ đơn giản (ví dụ tiền gửi cố định của ngân hàng hoặc quỹ lưu động). Tôi xem xét sự kết hợp giữa Nifty + HDFC Liquid Fund theo tỷ lệ 65:35 được cân bằng lại hàng năm. Tôi sử dụng tỷ lệ 65:35 vì các quỹ cân bằng phải sở hữu ít nhất 65% vốn chủ sở hữu trong nước về chất lượng để đánh thuế vốn chủ sở hữu (mặc dù hầu hết các quỹ hỗn hợp năng nổ thường sở hữu hơn 65% vốn chủ sở hữu).

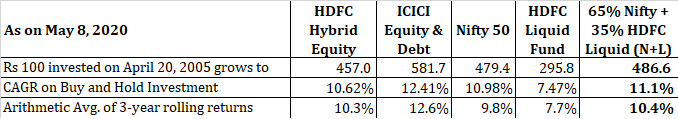

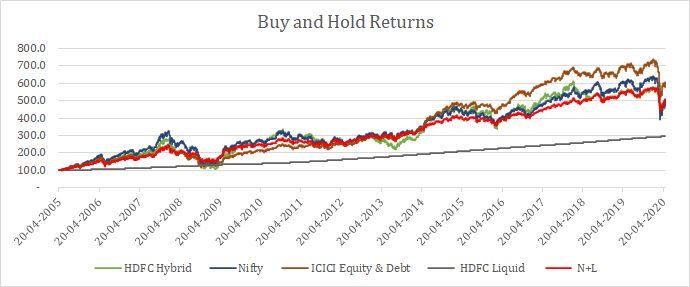

Tôi sao chép dữ liệu Mua và Giữ và lợi nhuận luân phiên trong 3 năm cho các quỹ tương hỗ, kết hợp Nifty 50 và N + L.

ICICI Vốn chủ sở hữu và Nợ có hoạt động tốt nhất. Một sự kết hợp đơn giản giữa quỹ Nifty + Liquid (N + L, 11,1% CAGR) đã đánh bại quỹ hỗn hợp phổ biến (HDFC Hybrid Fund, 10,62% p.a.) trong hơn 15 năm nếu bạn vừa mua và nắm giữ các đơn vị. Không chỉ vậy, N + L đã đánh bại cả quỹ Nifty 50 (10,98% / năm) và HDFC Liquid (7,47% / năm), các thành phần cơ bản của nó.

Đọc:CAGR so với IRR

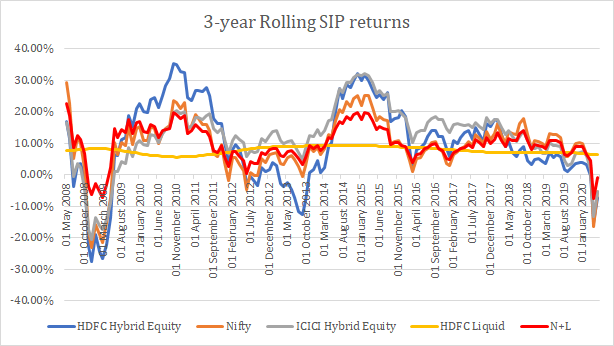

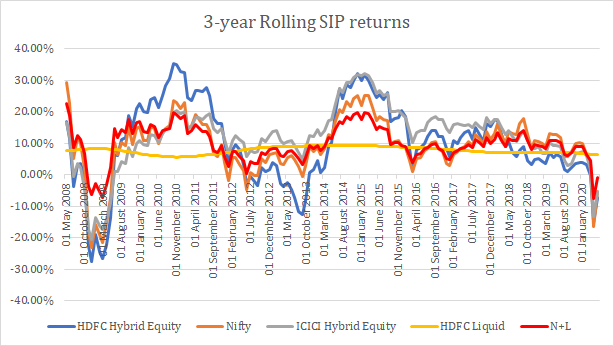

Bạn có thể lập luận rằng chúng ta không thể chỉ nhìn vào lợi nhuận của 15 năm từng điểm và đưa ra nhận định của mình. Và điều đó cũng đúng. Bạn sẽ không chỉ đầu tư vào tháng 4 năm 2005 và giữ tiền mãi mãi. Bạn có thể sẽ thực hiện nhiều khoản đầu tư vào các thời điểm khác nhau. Bạn có thể đầu tư theo cách của SIP. Do đó, chúng tôi xem xét lợi nhuận luân phiên trong 3 năm của tất cả các quỹ, chỉ số giá Nifty và kết hợp N + L.

Điểm dữ liệu đầu tiên trong biểu đồ lợi nhuận luân phiên là lợi tức hàng năm từ ngày 20 tháng 4 năm 2005 đến ngày 19 tháng 4 năm 2008. Điểm thứ hai là lợi tức hàng năm từ ngày 21 tháng 4 năm 2005 đến ngày 20 tháng 4 năm 2008. Và cứ tiếp tục như vậy. Lợi nhuận lăn sơn vẽ nên một bức tranh hiệu suất chính xác hơn cho nhà đầu tư so với lợi nhuận từng điểm. Để biết thêm về lợi nhuận luân phiên, hãy tham khảo bài viết này trên Investopedia.

Như xảy ra với các khoản đầu tư dễ bay hơi và quản lý tích cực, không có gì chiến thắng mọi lúc. Cả HDFC Hybrid và ICICI Equity &Debt đều đã có những ngày thành công, mặc dù ICICI Equity &Debt có vẻ hoạt động tốt hơn. Để tìm ra người chiến thắng, chúng tôi tính trung bình lợi nhuận luân phiên. ICICI Equity &Debt mang lại lợi nhuận tốt nhất (12,41% / năm), tiếp theo là N + L (10,4% / năm), HDFC Hybrid Equity (10,3% / năm) và Nifty (10,98% / năm). Một sự kết hợp N + L đơn giản một lần nữa đã mang lại một cuộc chiến tốt đẹp cho HDFC Hybrid Equity.

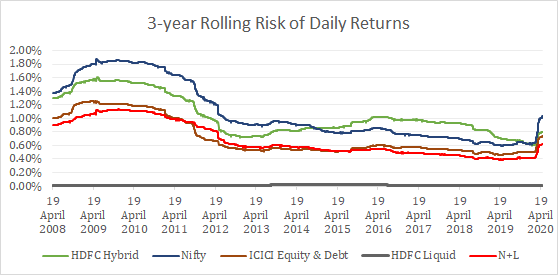

Lợi nhuận là quan trọng nhưng còn sự biến động thì sao? Quá nhiều biến động có thể ảnh hưởng đến khả năng phán đoán và ảnh hưởng đến kỷ luật đầu tư. Bạn có thể không tiếp tục tham gia khóa học với một sản phẩm rất dễ bay hơi và điều này áp dụng nhiều hơn cho một sản phẩm được quản lý tích cực. Lý tưởng nhất là bạn muốn một sản phẩm có lợi nhuận cao hơn và độ biến động thấp hơn.

Biểu đồ trên (cùng với biểu đồ lợi nhuận luân phiên) cho thấy rằng sự kết hợp quỹ Nifty + Liquid đơn giản đã hoạt động tốt đáng kể cả về lợi nhuận và kiểm soát rủi ro. So với HDFC Hybrid Equity Fund, nó đã mang lại lợi nhuận cao hơn với mức biến động thấp hơn. ICICI Vốn chủ sở hữu và Nợ một lần nữa hoạt động rất tốt. Xin lưu ý rằng kiến thức của tôi về số liệu thống kê còn hạn chế. Tôi hy vọng kết luận của tôi là đúng.

Tiếp theo, bạn có thể đầu tư bằng SIP. Đây là dữ liệu cho các quỹ khác nhau, kết hợp Nifty và Nifty + Liquid. Tôi đã tính toán lợi nhuận luân phiên cho SIP 3 năm (đó là mức quá mức cần thiết). Hoàn trả đơn giản cho một ý tưởng rất công bằng. Tôi đã xem xét SIP trên 1 st của mỗi tháng (do đó, không phải là bức tranh hoàn chỉnh). Cách thức hoạt động của SIP, một sản phẩm dễ bay hơi hơn có thể mang lại lợi nhuận tốt hơn do chi phí trung bình bằng đồng rupee. Ví dụ, đối với cùng một bộ dữ liệu, HDFC Hybrid Equity Fund (10,3%) có lợi nhuận luân phiên SIP trung bình tốt hơn so với kết hợp N + L (9,82%). Đó là một trong những cách tính trung bình chi phí bằng đồng rupee có thể giúp ích cho các khoản đầu tư dễ bay hơi. ICICI Vốn chủ sở hữu &Nợ là người chiến thắng rõ ràng với 12,05% / năm. Nifty giúp bạn có 9,24% p.a.

Đọc :Rủi ro tín dụng trong các quỹ tương hỗ kết hợp

Đối với tôi, có hai nhận xét quan trọng ở đây.

Đầu tiên , Nifty đã đưa ra 10,98% p.a. (CAGR) trong giai đoạn này. HDFC Liquid Fund đã giao 7,47% p.a. trong khoảng thời gian. Tuy nhiên, sự kết hợp cân bằng lại hàng năm giữa quỹ Nifty và quỹ thanh khoản (65% Nifty + 35% thanh khoản) đã phân phối 11,09% trong kỳ, cao hơn cả lợi nhuận của cả quỹ Nifty và quỹ thanh khoản. Đó là sức mạnh của tái cân bằng danh mục đầu tư đối với bạn. Và không chỉ vậy, lợi nhuận cao hơn đi kèm với mức biến động thấp hơn. Sự kết hợp (10,4%) đánh bại Nifty (9,8%) một cách dễ dàng về lợi nhuận lăn bánh.

Thứ hai , bạn có thể tạo ra trải nghiệm quỹ hỗn hợp của riêng mình bằng cách sở hữu quỹ chỉ số Nifty và quỹ thanh khoản (hoặc quỹ tương hỗ nợ tốt) với chi phí thấp hơn nhiều. Thứ hai, vì phần vốn chủ sở hữu được quản lý thụ động, bạn không cần lo lắng về sự nhầm lẫn đi kèm với các quỹ được quản lý tích cực. Với những gì chúng ta đã thấy ở trên, sự kết hợp này có thể khó bị đánh bại đối với một quỹ cân bằng (quỹ lai tích cực). Tôi thừa nhận rằng tôi không có đủ dữ liệu để chứng minh điều đó.

Không quên hai quỹ hỗn hợp, ICICI Equity &Debt hoạt động tốt hơn HDFC Hybrid Equity Fund. Quỹ ICICI đã mang lại lợi nhuận cao hơn quỹ HDFC với mức độ biến động thấp hơn.

Hãy nhớ rằng, Quỹ ICICI không phải là quỹ tốt hơn trong suốt. Quỹ HDFC cũng có những ngày đầu hoạt động nhưng Quỹ ICICI nhìn chung đã mang lại hiệu quả hoạt động tốt hơn. Đồng thời, tùy thuộc vào thời điểm đầu tư và thoát ra của bạn, có thể quỹ HDFC sẽ mang lại cho bạn trải nghiệm lợi nhuận tốt hơn nhiều.

Trong giai đoạn đang được xem xét, ICICI Equity &Debt là người chiến thắng rõ ràng.

Tôi có nghĩ ICICI Equity &Debt cũng sẽ ra mắt trong tương lai không?

Tôi không biết. Tung đồng xu. Đó là vấn đề với quản lý tích cực.

Nhưng có, nếu tôi phải chọn một quỹ giữa HDFC Hybrid Equity và ICICI Equity &Debt để có một khoản đầu tư mới, tôi sẽ cảm thấy thoải mái hơn khi sử dụng quỹ ICICI.

Nhân tiện, HDFC Hybrid vốn chủ sở hữu không phải là một hoạt động tồi (mặc dù bài đăng này mang lại ấn tượng). Nếu không có gì khác, nó đã đánh bại Nifty trên cơ sở lợi nhuận luân phiên trong hơn 15 năm. Nhưng chúng ta phải xem liệu hiệu suất này có xứng đáng với chi phí phải trả hay không.

Tôi đã xem xét Chỉ số giá Nifty thay vì chỉ số Tổng lợi nhuận Nifty (Nifty TRI). Nifty TRI xem xét cổ tức được tái đầu tư và do đó mang lại lợi nhuận cao hơn chỉ số giá. Theo tôi, sử dụng chỉ số giá là phù hợp vì điều này sẽ bao gồm các chi phí và lỗi theo dõi của quỹ chỉ số.

Tôi có thể đã thêm các chỉ số khác như Nifty Next 50 hoặc chỉ số vốn hóa trung bình hoặc các tài sản như vàng hoặc quỹ cổ phần quốc tế và thấy các kết quả khác nhau. Hãy nhớ rằng danh mục đầu tư vốn chủ sở hữu của các quỹ hỗn hợp thường giống với quỹ đa bản đồ. Tôi cũng có thể đã thêm điểm số nhất quán, tỷ lệ rủi ro, v.v. Đó là điều sau này.

Tôi đã sử dụng một quỹ thanh khoản cho danh mục nợ của sự kết hợp N + L. Trong 15 năm qua, quỹ HDFC Liquid đã chi 7,47% / năm. PPF đã hơn 8% trong 15 năm qua. Nếu chúng tôi thay thế quỹ thanh khoản bằng PPF giả sử, lợi nhuận sẽ thậm chí còn tốt hơn cho sự kết hợp. Tôi hiểu PPF có những hạn chế về đầu tư và thanh khoản. Tuy nhiên, chúng tôi có thể đã sử dụng, giả sử, 15% quỹ thanh khoản và 20% PPF cho cấu phần nợ.

Tôi đã xem xét các kế hoạch thường xuyên của các chương trình quỹ tương hỗ. Các kế hoạch trực tiếp chỉ ra đời vào tháng 1 năm 2013. Trong bài thực hành này, các kế hoạch trực tiếp sẽ cải thiện kết quả cho các quỹ cân bằng.

Các quỹ tương hỗ là các sản phẩm bao bọc. Các giao dịch của người quản lý quỹ không thu hút bất kỳ nghĩa vụ thuế nào trong tay bạn. Mặt khác, việc tái cân bằng hàng năm giữa Nifty và quỹ thanh khoản sẽ tạo ra nghĩa vụ thuế tăng vốn. Tôi đã không xem xét tác động của thuế thu nhập vốn như vậy trong bài tập này. Các quỹ tương hỗ cổ phần đã được hưởng một đối xử thuế thuận lợi hơn so với các quỹ tương hỗ nợ. Ví dụ:kể từ khi bắt đầu thực hiện cho đến cuối năm 2018, thu nhập vốn dài hạn từ việc bán quỹ cổ phần đã được miễn thuế.

Tôi đã sử dụng một số phép gần đúng nhất định trong bài tập này mà tôi nghĩ không ảnh hưởng đến kết luận. Với kỹ năng lập bảng tính và tập lệnh tốt hơn, tôi có thể đã làm được nếu không có những điều chỉnh này.

Số tiền cân bằng của bạn đã phân phối giá trị chưa?