Bạn nên sử dụng CPF để đầu tư vào chứng khoán hay chỉ nên để tiền vào CPF để thu lãi 2,5% trong tài khoản thông thường của mình?

Đây là những câu hỏi mà hầu hết các nhà đầu tư mới ở Singapore gặp phải. Đó là lý do tại sao, trong tập này của loạt bài #AskDrWealth, chúng tôi sẽ cho bạn biết hai cân nhắc chính để giúp bạn đưa ra quyết định.

Hãy bắt đầu!

Trước khi bắt đầu, trước tiên chúng ta hãy đặt mọi thứ vào ngữ cảnh.

Hãy để chúng tôi xem xét giai đoạn nghiên cứu và tìm hiểu về một số thống kê về CPF.

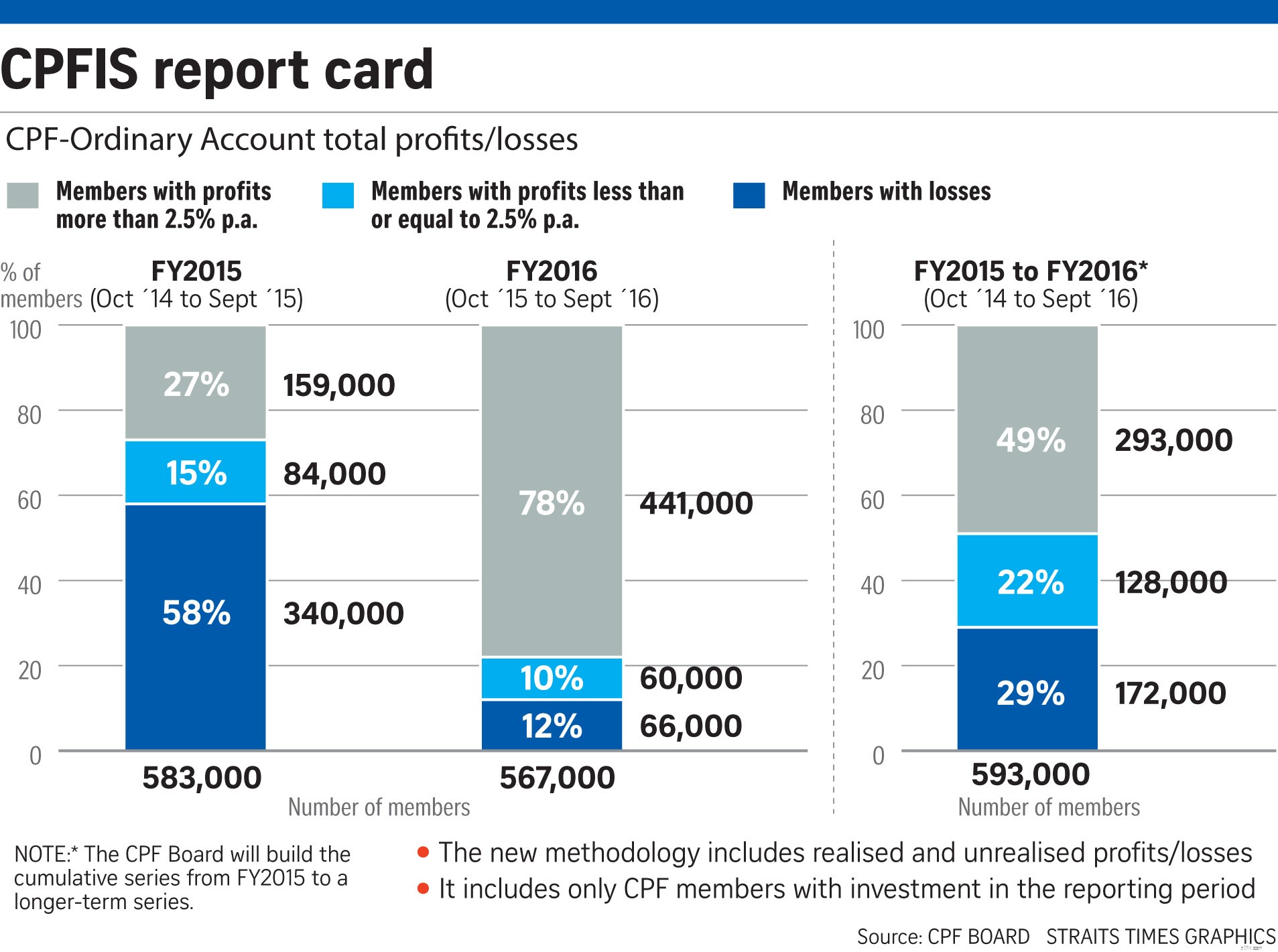

Vậy đối với những thành viên đầu tư tiền CPF của họ, họ đã hoạt động tốt như thế nào trong hai năm qua?

Trong khoảng thời gian từ tháng 10 năm 2014 đến tháng 9 năm 2016, CPFB đã tổng hợp các kết quả của họ và đây là những gì họ phát hiện ra:

Lưu ý:Chúng tôi tính đến lãi suất cơ bản 2,5% trong tài khoản thông thường của bạn.

Bây giờ những phát hiện này gợi ý điều gì?

Nói cách khác, cơ hội làm việc kém hiệu quả của 2,5% là tốt bằng 51% thành viên.

Tuy nhiên, điều quan trọng cần nhớ là tất nhiên, đây chỉ là hai năm. Bởi vì thị trường biến động lên xuống, dữ liệu sẽ đáng tin cậy hơn rất nhiều khi thời gian trôi qua. Chúng ta có thể bắt gặp một năm tốt hoặc một năm xấu khiến tỷ lệ phần trăm bị lệch.

Vì vậy, những gì là có để làm gì? Ở đây, chúng tôi chuyển sang điểm chính của báo cáo này:những điều cần cân nhắc.

Mặc dù có rất nhiều cách mọi người có thể đầu tư tiền của mình, nhưng cần phải lưu ý rằng một số cách trong số này là rủi ro. Và chúng chỉ phù hợp với những người muốn mạo hiểm, đặc biệt là những người đã có kinh nghiệm.

Nhưng nếu bạn vẫn chưa quen với điều này, chúng tôi khuyên bạn nên đi đến phía an toàn trước. Trái ngược với suy nghĩ của hầu hết mọi người, thật không dễ dàng để vượt qua mức 2,5%.

Vì vậy, chúng ta hãy đi đến hai cân nhắc mà chúng tôi muốn chia sẻ với bạn trước khi cuối cùng bạn quyết định đầu tư tiền CPF của mình. Và họ là:

Vì vậy, số 1, bạn phải tự hỏi:Bạn có cần tiền CPF của mình trong vòng 5 năm tới không?

Để trả lời, hãy lấy ví dụ sau:

Hãy tưởng tượng rằng bạn muốn mua một ngôi nhà với đối tác của mình trong ba năm tới. Sau đó, bạn phát hiện ra rằng bạn có tiền CPF của mình không hoạt động trong tài khoản thông thường của bạn.

Đồng thời, bạn đang tìm cách đạt được lợi nhuận cao để có thể có nhiều tiền hơn vào cuối ngày cho tất cả các nhu cầu khác của mình.

Một trong những câu trả lời ngay lập tức là bạn nghĩ rằng việc đầu tư vào cổ phiếu là tốt.

Nhưng chúng tôi ở đây để nói với bạn rằng điều đó là không nên. Lý do của điều đó là bởi vì, như hầu hết mọi người đều biết, thị trường chứng khoán rất dễ biến động.

Điều gì sẽ xảy ra nếu bạn đầu tư vào chứng khoán và cuối cùng một sự sụp đổ của thị trường xảy ra trước khi bạn đạt được số tiền khi bạn trả tiền mua nhà. Khoản đầu tư của bạn có thể chỉ giảm một nửa dễ dàng trong thời gian thị trường sụp đổ. Và điều đó có thể ảnh hưởng đến khả năng tài chính của bạn để mua ngôi nhà bạn muốn.

Do đó, điểm mấu chốt là:

Cố gắng không sử dụng tiền CPF để đầu tư vào cổ phiếu khi bạn có nhu cầu ngắn hạn về số tiền CPF này.

Vì vậy, đó là sự cân nhắc số 1.

Và hãy để chúng tôi nói rằng bạn vượt qua khi xem xét điều đầu tiên. Vì vậy, sau đó bạn tiếp tục và nghĩ:"Tôi không sử dụng số tiền này trong năm năm tới. Tôi có nên đầu tư không?"

Điều này đưa chúng ta đến sự cân nhắc tiếp theo.

Sau đó, câu hỏi tiếp theo mà bạn nên tự hỏi mình là:

"Bạn đã kiếm tiền từ chứng khoán bằng cách sử dụng tiền mặt của mình để đầu tư chưa?"

Vì vậy, nói cách khác và theo đuổi, những gì chúng tôi đang gợi ý ở đây là bạn nên luôn sử dụng tiền mặt của mình để đầu tư vào cổ phiếu trước tiên chứ không phải tiền CPF của bạn.

Điều này là do đối với tài khoản Thông thường CPF, có lãi suất 2,5% mỗi năm, có nghĩa là chi phí cơ hội cao hơn.

Nếu bạn làm không đủ tốt, bạn thực sự mất đến 2,5% này, trong khi khi bạn sử dụng tiền mặt, và giả sử trên tài khoản tiết kiệm thông thường chứ không phải các tài khoản khác như tài khoản thưởng, bạn có thể sẽ nhận được lãi suất 0,05%.

Vì vậy, điều đó có nghĩa là tiền mặt của bạn đang không hoạt động nhiều hơn tiền trong CPF do chênh lệch lãi suất. Đó là lý do tại sao luôn có ý nghĩa khi đầu tư tiền dự phòng của bạn và không chạm vào tài khoản thông thường CPF của bạn.

Và cuối cùng khi bạn quyết định rằng bạn phải làm điều đó, bạn phải nghĩ đến việc làm này chỉ sau khi bạn đã khá hiểu biết về đầu tư chứng khoán và tài khoản tiền mặt của mình. Ngoài ra, bạn phải thêm tự tin vào điều đó. Khi bạn cảm thấy rằng bạn có thể đạt được mức vượt trội là 2,5%, thì bạn có thể cân nhắc sử dụng tiền CPF để đầu tư vào cổ phiếu.

Để nhắc lại điểm thứ hai này, điều bạn nên nghĩ đến là:

Cố gắng sử dụng tiền mặt của bạn khi đầu tư vào cổ phiếu càng nhiều càng tốt.

Cuối cùng, điều chúng tôi hy vọng ở bạn trong video ngày hôm nay cho chuỗi #AskDrWealth là bạn đã học về hai điều quan trọng cần cân nhắc này. Khi bạn ở trong tình thế lưỡng nan lựa chọn giữa việc đầu tư tiền CPF của mình vào cổ phiếu hay không, việc suy nghĩ kỹ càng trước khi đưa ra kết luận sẽ giúp ích cho bạn.

Hai điều chúng tôi đã chỉ ra cho bạn sẽ giúp bạn đưa ra quyết định tốt hơn trong tương lai.

Cảm ơn bạn đã xem!

Tài nguyên:

FTSE 100:3 trong số những cổ phiếu tốt nhất để mua để tăng trưởng cổ tức

Tôi Nên Tiết Kiệm Bao Nhiêu Tiền Mỗi Tháng?

Với các gói Bảo hiểm nhân thọ truyền thống và ULIP, Tuổi của bạn ảnh hưởng đến lợi nhuận

Khi doanh nghiệp thất bại hoặc mọi người không thể thanh toán hóa đơn, Giới hạn trách nhiệm pháp lý có thể lưu lại trong ngày

Cách thanh toán cho thẻ Kohls của tôi