BreadTalk Group (SGX:CTN), gần đây đã công bố mua lại nhà điều hành khu ăn uống Food Junction Management (FJM) với giá 80 triệu đô la Singapore thông qua công ty con Topwin Investment Holding vào ngày 2 nd Tháng 9 năm 2019.

Theo hồ sơ SGX, tổng số tiền 80 triệu đô la Singapore sẽ được thanh toán bằng tiền mặt và sẽ được tài trợ thông qua các nguồn lực nội bộ của BreadTalk Group - bao gồm cả tiền mặt sẵn có - và các khoản nợ.

Trong khi Food Junction là một cái tên quen thuộc ở Singapore…. Liệu việc mua lại có hợp lý không?

Chúng tôi không tin điều đó xảy ra dù là nhỏ nhất.

Trước khi chúng tôi cho bạn biết lý do tại sao trước tiên cần giải thích nguồn gốc của cả Breadtalk và Food Junction.

Bắt đầu chỉ với 1 cửa hàng bánh mì, ChairmanDr. George Quek, đã nhanh chóng mở rộng BreadTalk Group để trở thành chủ sở hữu F &Bbrand đặc biệt, đã tạo dựng được dấu ấn trên trường thế giới với các dấu chân của tiệm bánh, nhà hàng và khu ẩm thực.

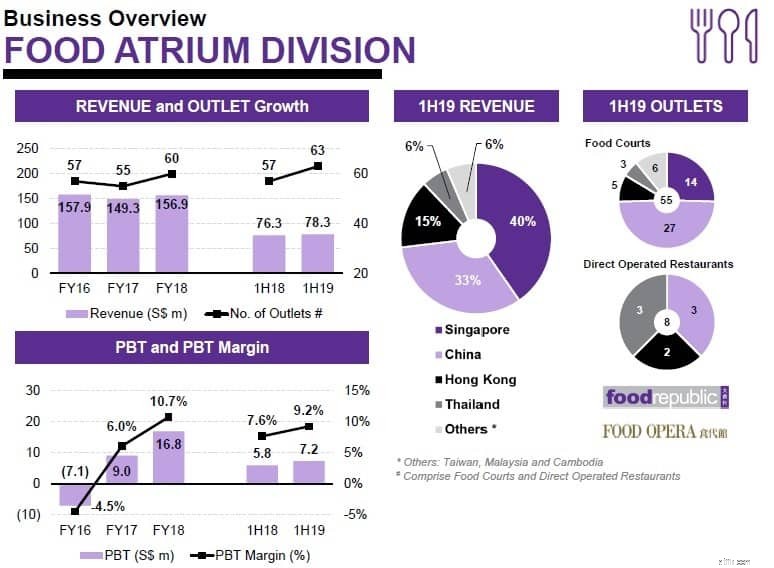

Ngày nay, tập đoàn sở hữu và vận hành hơn 1000 cửa hàng tại 16 quốc gia với đội ngũ nhân viên toàn cầu là 8.000 nhân viên. Bao gồm hơn 850 tiệm bánh BreadTalk và ToastBox, 25 nhà hàng Din Tai Fung từng đoạt giải thưởng và hơn 60 Food Atriums.

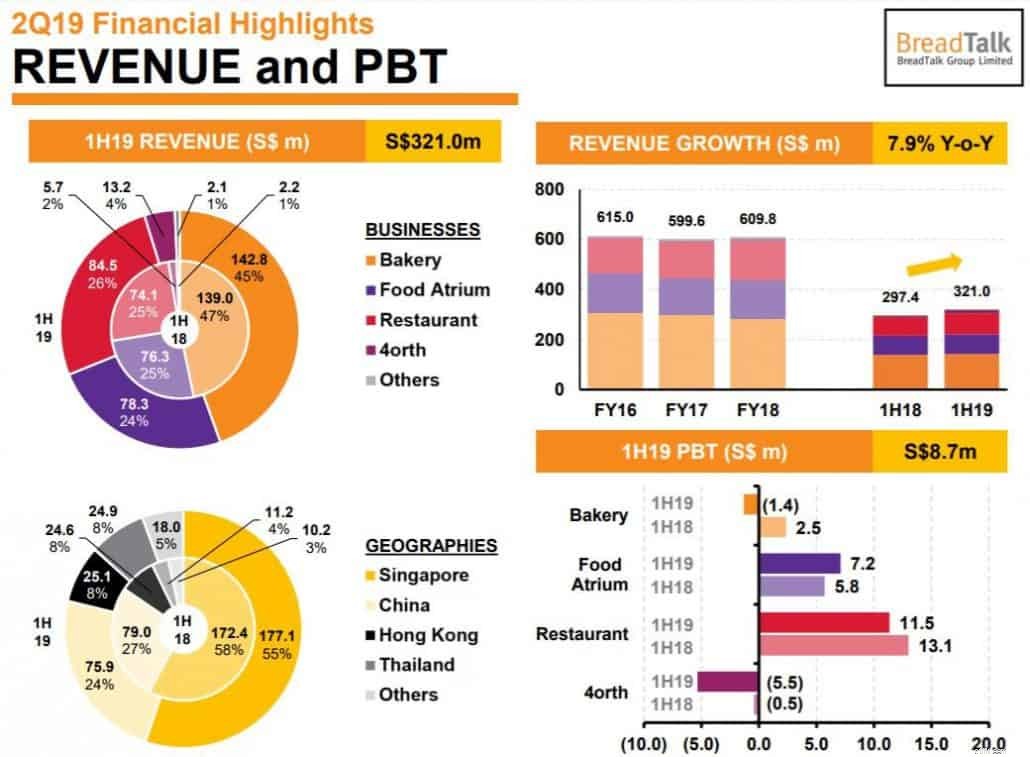

Dựa trên bản trình bày kết quả 6 tháng đầu năm 2019 mới nhất của mình, Bakery mảng đóng góp khoảng 45% tổng doanh thu. Tuy nhiên, Bakery mảng này cũng lỗ 1,4 triệu đô la Singapore nhờ lợi nhuận trước thuế trong cùng kỳ. Thu nhập được hỗ trợ bởi Food Atrium và Nhà hàng phân đoạn.

Về mặt địa lý, Singapore chiếm hơn một nửa (55%) tổng số doanh nghiệp, tiếp theo là Trung Quốc và Hồng Kông (24% và 8%).

Được thành lập vào năm 2000, Food Junction là một trong những nhà tiên phong giới thiệu các khu ẩm thực theo ý tưởng đến Singapore.

Theo trang web của họ, công ty vận hành chung một mạng lưới gồm 11 khu ẩm thực ở Singapore và 3 khu ở Malaysia, với một khu khác dự kiến mở ở Johor Bahru vào năm tới.

Với tâm trí của mình, chúng ta hãy nghiên cứu sâu hơn về động lực mua lại.

Tóm lại, BreadTalk đã đề xuất mua Food Junction Management với giá 80 triệu đô la Singapore, một công ty con của FoodJunction Holdings (FJH).

Bản thân FJH do Auric Pacific group ltd (APGL) nắm giữ với 98,1% cổ phần chi phối. Đổi lại, nhà cung cấp APGL cuối cùng được kiểm soát bởi Lippo Limited. Lippo Limited (HKEX:226) được niêm yết trên sàn giao dịch HongKong và là công ty mẹ của Lippo China Resources Limited (mã chứng khoán:156) và Hongkong Chinese Limited (mã chứng khoán:655).

Đến với doanh nghiệp được đề cập, BreadTalk đã tiết lộ lý do và tính toán đằng sau việc mua hàng.

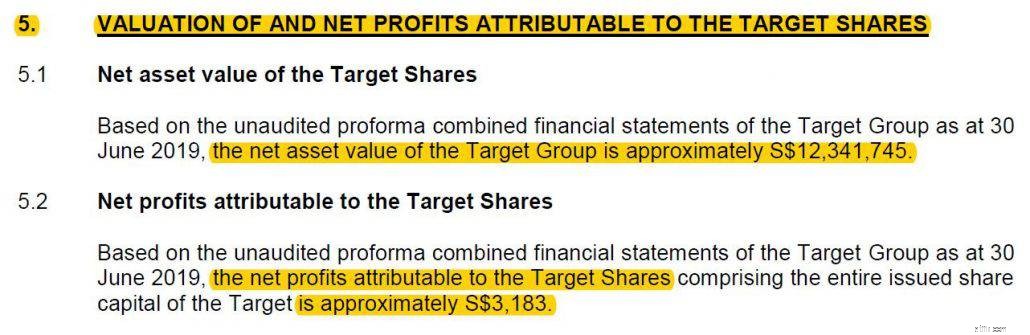

Chúng tôi đã kinh hoàng khi thấy giá trị tài sản ròng của FJM là khoảng 12,3 triệu đô la Singapore và lợi nhuận nửa năm chỉ đạt khoảng 3.183 đô la Singapore (hàng năm sẽ là 6.366 đô la Singapore).

Lấy mức giá 80 triệu đô la Singapore, về cơ bản, BreadTalk đang trả mức định giá cao ngất ngưởng là giá trị sách gấp 6,5 lần và con số khổng lồ là 12,566 lần thu nhập! Đúng, bạn đã không đọc nhầm phần sau - 80 triệu đô la Singapore chia cho 6,366 đô la Singapore lợi nhuận hàng năm sẽ mang lại cho bạn mười hai nghìn năm trăm sáu mươi lần Giá so với Thu nhập.

Nguồn: Thông báo của Công ty

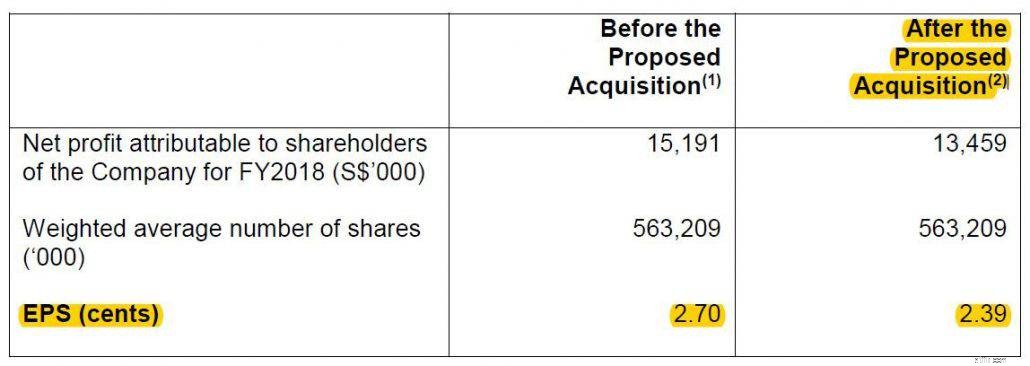

Hơn nữa, dựa trên báo chí của BreadTalk, người ta giả định rằng công ty sẽ thực hiện khoản vay ước tính 49,6 triệu đô la Singapore với số dư được trả bằng tiền mặt. Như đã thấy ở trên, một khoản vay sizews sẽ ảnh hưởng đến cả thu nhập trên mỗi cổ phiếu (EPS) cũng như việc chuyển đổi.

Nếu không tính đến các con số, EPS sẽ giảm khoảng 11-12% vì khoản vay sẽ làm tăng chi phí lãi vay thêm 1,5 triệu đô la Singapore trong khi ước tính EPS không được điều chỉnh đối với phí giao dịch và các chi phí ma sát khác.

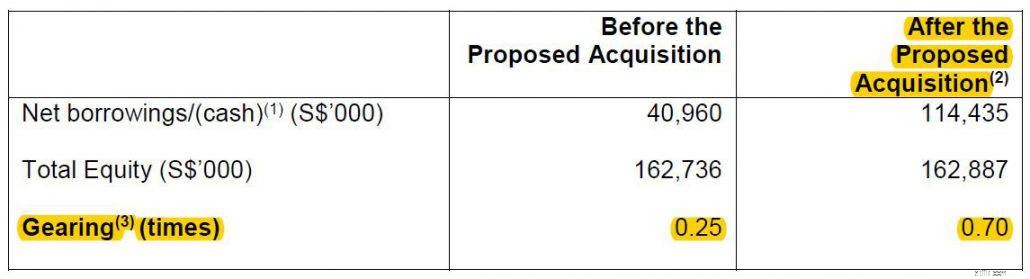

Mặt khác, khoản vay sẽ đưa các khoản vay trên mạng (tổng số tiền vay ít hơn tiền mặt và số dư ngân hàng) từ khoảng 40 triệu đô la Singapore đến 114 triệu đô la Singapore. Do đó, hệ số truyền của công ty sẽ tăng từ 0,25 lần lên 0,7 lần sau khi mua lại.

Như chúng ta có thể thấy, những con số không có ý nghĩa gì đối với việc mua lại.

Nhưng BreadTalk có những kế hoạch gì có thể thay đổi nhận thức của chúng ta? Dưới đây, chúng tôi xem xét các khía cạnh định tính hơn của việc mua lại.

Nhóm BreadTalk đã cung cấp cơ sở lý luận đằng sau việc mua lại (tôi nhấn mạnh bằng chữ in đậm):

Theo ý kiến của chúng tôi, tuyên bố ở trên so sánh với mức giá cắt cổ mà họ đang đưa ra cho Food Junction .

Việc mở rộng vô cơ này không phải là trò chơi tương tự cũng không phải là một nguồn lợi nhuận đáng kể. Bản thân thông báo đã hiển thị thông tin quan trọng về việc gia tăng nợ và giảm khả năng thu được từ đầu.

Nhưng giả sử rằng BreadTalk sẽ kết hợp Food Junction vào “Food Atrium” hiện tại mảng đạt doanh thu 78,3 triệu đô la Singapore và lợi nhuận trước thuế 7,2 triệu đô la Singapore (số liệu 1HFY19). Điều này dẫn đến tỷ suất lợi nhuận trước thuế khoảng 9,2% là khá hợp lý.

Mặc dù chúng tôi không có số liệu doanh thu, nhưng chúng tôi đã sử dụng số lượng cửa hàng để thực hiện một phép so sánh đơn giản. Do 60 cửa hàng Food Atrium của BreadTalk đã thu về 16,8 triệu đô la Singapore trong năm 2018, 12 cửa hàng của FJM (dựa trên trang web) sẽ mang lại cho chúng tôi khoảng 3,36 triệu đô la Singapore lợi nhuận trước thuế.

Và điều đó chỉ xảy ra nếu các cửa hàng Food Junction có thể được cải thiện để đạt được mức lợi nhuận tương tự như các cửa hàng của BreadTalk. Mặc dù vậy, mức định giá 80 triệu đô la Singapore sẽ cho thấy rằng BreadTalk đang trả tỷ lệ P / E 23,8 lần cho FJM.

Để mọi thứ dễ hiểu hơn, mức giá 80 triệu đô la Singapore có thể dễ dàng nuốt chửng một nhà cung cấp dịch vụ ăn uống lâu đời như Neo Group (SGX:5UJ) hoặc Japan Foods (SGX:5OI) tập trung vào nhà hàng giao dịch với mức vốn hóa thị trường lần lượt là 58,9 triệu đô la Singapore và 74,8 triệu đô la Singapore.

Và lần cuối cùng tôi kiểm tra, Neo Group và Japan Foods đang tạo ra lợi nhuận phân bổ cho các cổ đông là 5,9 triệu đô la Singapore và 3,25 triệu đô la Singapore dựa trên toàn bộ tài chính năm!

Điểm mấu chốt là đây - BreadTalk đang trả quá nhiều tiền cho Food Junction.

Auric Pacific đã tư nhân hóa Food Junction vào tháng 6 năm 2013 định giá khoảng 30,77 triệu đô la Singapore và hiện đang bán nó cho BreadTalk với giá 80 triệu đô la Singapore sau 6 năm - thể hiện mức giá tăng 260% trong khi họ từ bỏ một đơn vị kinh doanh đang mang lại lợi nhuận khủng khiếp.

Nhưng chúng tôi vẫn chưa thấy bất kỳ cải tiến có ý nghĩa nào kể từ đó trở đi; trên thực tế, Food Junction đã hoạt động kém hơn trước dựa trên bài báo của SBR.

Ngay cả khi ban quản lý BreadTalk có thể xoay chuyển FJM đến mức sinh lời hợp lý, việc mua lại vẫn sẽ không hợp lý về mặt tỷ lệ P / E khi họ có thể mua lại các công ty F&B đơn giản là lợi nhuận cao hơn nhiều ngoài đó.

Tóm lại, việc gọi vụ mua lại này là một thương vụ khá tệ là một cách nói kinh khủng.

Có điều khoản cho tôi là sai trong trường hợp họ (ban quản lý) đã xác định rằng các mối liên hệ, các nguồn lực và quan hệ đối tác hiệp đồng được cung cấp theo Food Junction bằng cách nào đó có thể tác động đến hoạt động kinh doanh ở mức độ mà trước đây chưa từng thấy - nhưng tại sao lại không tiết lộ điều đó cho các cổ đông của nó? Tại sao lại kìm hãm nó?

Tất cả những điều này đã cho tôi nhiều câu hỏi hơn là câu trả lời. Các nhà đầu tư nhỏ lẻ cho rằng đây có vẻ là một bước đi đúng hướng nên suy nghĩ kỹ và tránh xa. Nếu Breadtalk bằng cách nào đó có thể hiện thực hóa những lợi ích vô hình này để giảm chi phí một cách đáng kể, thì điều đó sẽ hiển thị trong các tuyên bố tiếp theo của họ.

Chúng tôi xuất bản các bài báo với mục đích cuối cùng là giáo dục công chúng về cách đầu tư tiền của họ tốt hơn.

Nếu bạn thích bài viết này và muốn cập nhật các ấn phẩm của chúng tôi, bạn có thể tham gia nhóm telegram của chúng tôi tại đây và Nhóm Facebook Ask Dr Wealth của chúng tôi tại đây.

Nếu bạn muốn biết cách chúng tôi đầu tư, chúng tôi đã viết rất nhiều về các nghiên cứu điển hình ở đây, ở đây và ở đây. Tất cả các nghiên cứu điển hình có thể được tìm thấy ở đây.

Chúng tôi hy vọng bạn đã thích bài viết.