Techtronic Industries là một công ty sản xuất công cụ điện mang lại cho các nhà đầu tư một cú nổ lớn. Hãy xem công ty đã phát triển như thế nào trong những năm qua, triển vọng dài hạn của ngành đối với công cụ điện và đánh giá nhóm này so với các đối thủ cạnh tranh gần gũi.

Nhớ lại khoảng thời gian bạn phải lắp ráp một món đồ nội thất mà bạn mua từ IKEA hoặc được giao nhiệm vụ sửa chữa một phần của ngôi nhà? Hãy tưởng tượng bạn phải đóng một chiếc đinh bằng tay hoặc vặn đai ốc và bu lông - điều đó sẽ khiến công việc trở nên tẻ nhạt và kém hiệu quả. Nhập thiết bị điện tử như dụng cụ điện và máy khoan cầm tay, và đột nhiên công việc được hoàn thành nhanh hơn nhiều mà không tốn quá nhiều công sức!

Giới thiệu Techtronic Industries Co Ltd (SEHK:669), gọi tắt là TTI. Tập đoàn này dẫn đầu thế giới về dụng cụ điện, phụ kiện cầm tay và dụng cụ cầm tay. Nó cũng sản xuất thiết bị và thiết bị chăm sóc sàn nhà và phục vụ các ngành công nghiệp xây dựng, sửa chữa và cải thiện nhà cửa. TTI có các thương hiệu nổi tiếng như Milwaukee, Ryobi và Hoover, và tập đoàn liên tục đầu tư vào nghiên cứu và phát triển (R&D) để đưa ra các sản phẩm mới nhằm phục vụ tốt hơn cơ sở khách hàng của mình.

Hãy cùng tìm hiểu sâu hơn về TTI để đánh giá điểm mạnh và giá trị của công ty này, đồng thời xem xét một số rủi ro liên quan đến doanh nghiệp, các đối thủ cạnh tranh trong ngành và triển vọng của ngành công cụ điện.

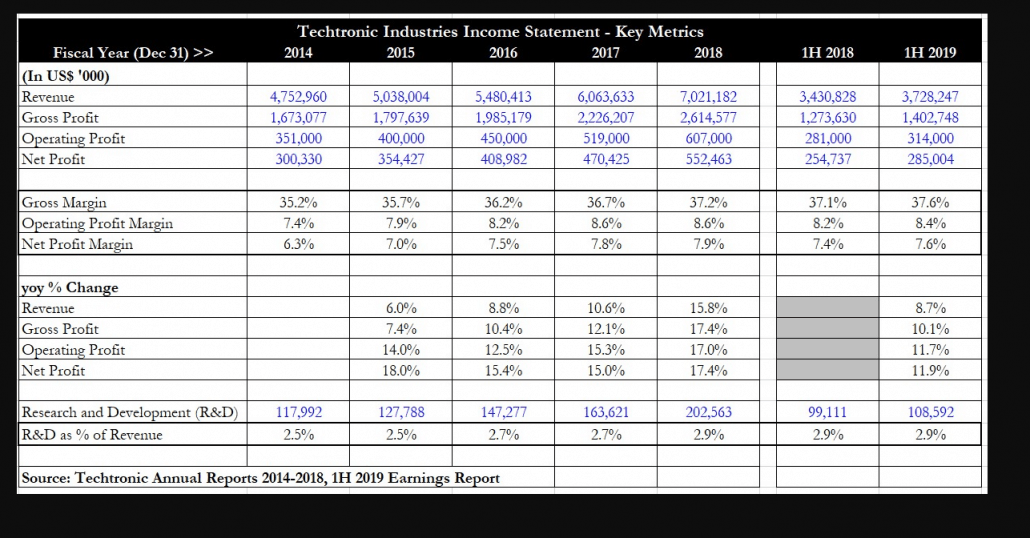

Nhìn vào hồ sơ tăng trưởng 5 năm của TTI, có thể thấy doanh thu tăng đều từ 2014-2018, tăng từ 4,7 tỷ USD lên 7 tỷ USD. Trong 6 tháng đầu năm 2019, doanh thu tiếp tục tăng, tăng 8,7% so với cùng kỳ năm ngoái lên 3,7 tỷ đô la Mỹ. Như chúng ta sẽ thấy ở phần sau, doanh thu tăng vọt chủ yếu do bộ phận dụng cụ điện chính của tập đoàn đóng góp.

Lợi nhuận gộp và hoạt động kinh doanh cũng tăng cùng với doanh thu. TTI thể hiện khả năng kiểm soát chi phí tốt và điều này cho phép tăng doanh thu chuyển thẳng xuống lợi nhuận hoạt động (EBIT) và lợi nhuận cuối cùng của nó. Lợi nhuận ròng tăng gần gấp đôi trong 5 năm qua, tăng từ 300 triệu USD lên 552,4 triệu USD. Mức tăng trưởng này có vẻ sẽ tiếp tục trong 6 tháng đầu năm 2019 với lợi nhuận ròng tăng 11,9% so với cùng kỳ năm trước. Các nhà đầu tư cần lưu ý rằng mức tăng của hoạt động kinh doanh và lợi nhuận ròng cao hơn doanh thu, một dấu hiệu cho thấy đòn bẩy hoạt động tích cực đang phát huy tác dụng.

Nhóm này đã báo cáo tỷ suất lợi nhuận gộp được cải thiện trong nửa đầu năm thứ 11 liên tiếp, một thành tích đáng chú ý thực sự chứng tỏ sức mạnh định giá mạnh mẽ của TTI. Tỷ suất lợi nhuận gộp bắt đầu ở mức 35,2% trong năm tài chính 2014 và tăng đều đặn lên 37,2% trong năm tài chính 2018. Trong nửa đầu năm 2019, tỷ suất lợi nhuận gộp tiếp tục cải thiện lên 37,6% do tập đoàn tiếp tục tập trung vào kiểm soát chi phí và cũng do giới thiệu sản phẩm mới thuận lợi. hỗn hợp sản phẩm, hiệu quả hoạt động và năng suất chuỗi cung ứng. Mặc dù chiến tranh thương mại Mỹ-Trung đã dẫn đến việc áp dụng các mức thuế bổ sung đối với nhiều loại hàng hóa, nhưng TTI đã cố gắng giảm thiểu tác động của các mức thuế này, do đó bảo toàn lợi nhuận.

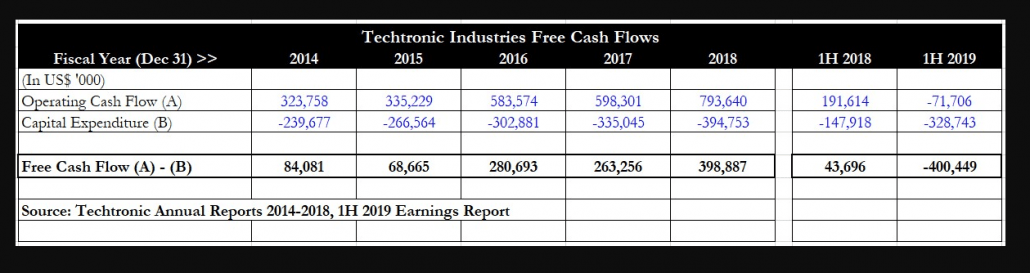

TTI cũng có lịch sử tạo ra dòng tiền tự do (FCF) nhất quán. Từ năm tài chính 2014 đến năm tài chính 2018, tập đoàn đã tạo ra dòng tiền từ hoạt động kinh doanh dương. Chi tiêu vốn (đầu tư) đã dao động trong khoảng 200 triệu đô la Mỹ đến 400 triệu đô la Mỹ, nhưng các nhà đầu tư cần chú ý trong năm tài chính 2019 vì 6 tháng đầu năm 2019 cho thấy dòng tiền từ hoạt động kinh doanh âm và dòng tiền tự do cũng âm. Điều này một phần là do TTI chuyển 1 Bộ phận chăm sóc sàn nhà của mình từ Tô Châu sang Đài Loan để tránh mức thuế 25% của Hoa Kỳ. Nếu đây là sự thay đổi một lần để tránh thuế quan phát sinh từ chiến tranh thương mại, thì FCF âm là có thể giải thích được và có thể chấp nhận được.

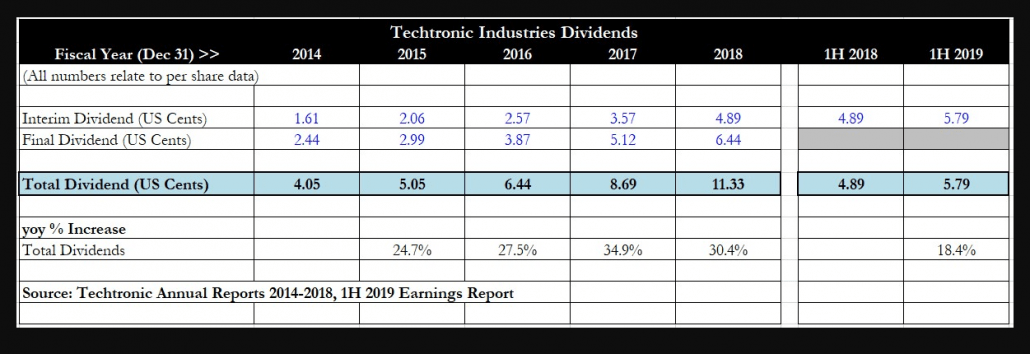

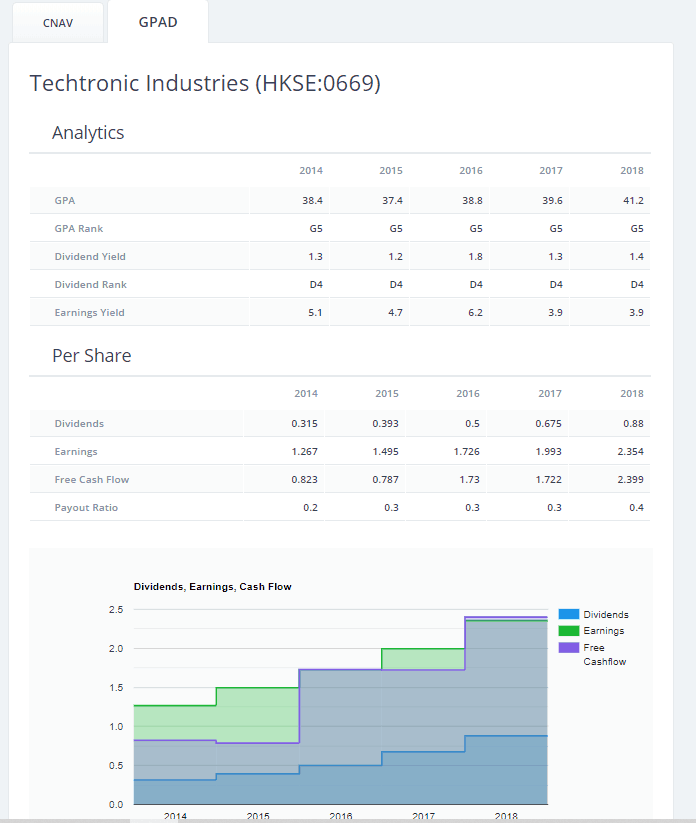

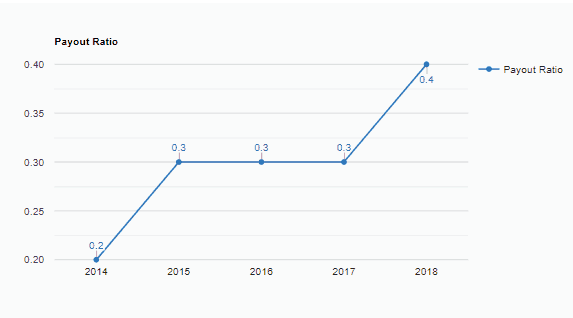

Nhờ lợi nhuận ròng tăng vọt và FCF khỏe mạnh, TTI cũng đã tăng cả cổ tức giữa niên độ và cổ tức cuối năm trong 5 năm qua. Tổng cổ tức tăng gần gấp ba lần từ 4,05 US cent trong năm tài chính 2014 lên 11,33 US cent trong năm tài chính 2018 và các cổ đông nắm giữ công ty trong năm năm qua đã được thưởng xứng đáng với tổng mức tăng hàng năm 20-35% so với cùng kỳ năm trước cổ tức. Xu hướng này có vẻ sẽ tiếp tục với cổ tức tạm thời trong 6 tháng đầu năm 2019 tăng 18,4% so với cùng kỳ năm trước lên 5,79 US cent.

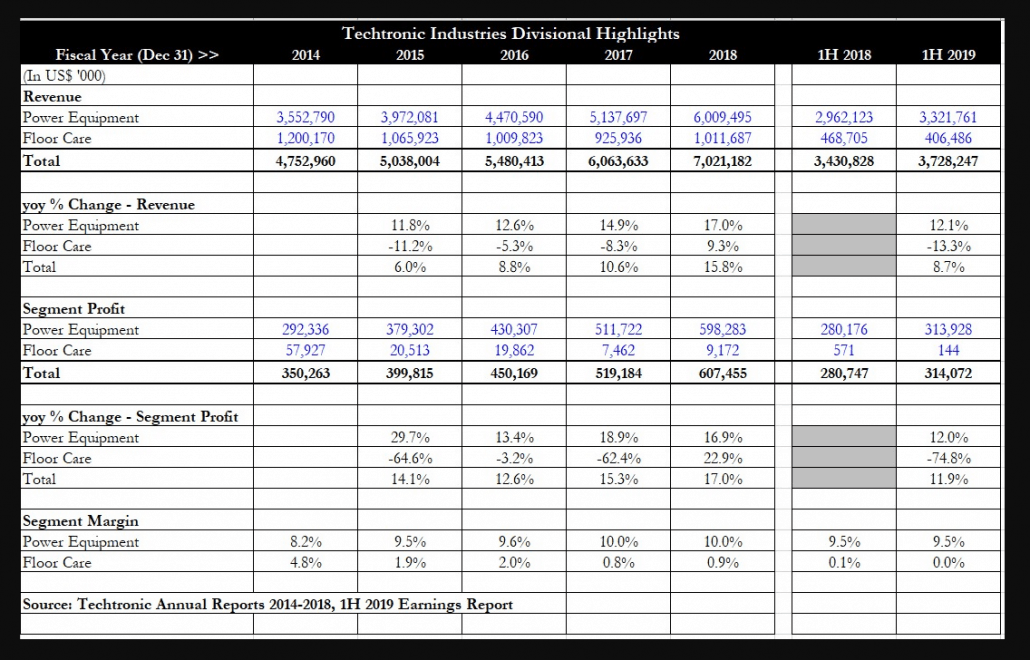

Tôi đã tóm tắt hiệu suất phân khúc của hai bộ phận chủ chốt của TTI trong năm năm qua. Có thể lưu ý một vài xu hướng rõ ràng ở đây. Đầu tiên là mảng thiết bị điện đã có doanh thu tăng đều đặn hai con số trong 5 năm qua và là động lực thúc đẩy tăng trưởng doanh thu chung của tập đoàn. Trên thực tế, mảng thiết bị điện đang chiếm tỷ trọng ngày càng lớn trong tổng doanh thu, từ 85,6% trong năm tài chính 2018 lên 89,1% trong nửa đầu năm 2019.

Doanh thu của bộ phận chăm sóc sàn đã thất thường trong những năm qua và không có xu hướng rõ ràng. Nó dường như là một nguồn doanh thu phụ của TTI hơn là tạo ra tốc độ tăng trưởng doanh thu tổng thể. Lợi nhuận của bộ phận thiết bị điện rõ ràng là bộ phận đạt hiệu quả cao nhất, với lợi nhuận mảng tăng gấp đôi từ năm tài chính 2014 đến năm tài chính 2018 (292 triệu đô la Mỹ lên 598,3 triệu đô la Mỹ). Tỷ suất lợi nhuận của bộ phận này cũng đã được cải thiện từ 8,2% trong năm tài chính 2014 lên 10,0% trong năm tài chính 2018, một dấu hiệu rõ ràng cho thấy bộ phận này có cả sức mạnh định giá và hiệu quả chi phí hoạt động.

Mặt khác, bộ phận chăm sóc tầng mang lại hiệu suất ngày càng mờ nhạt. Lợi nhuận của bộ phận này đã giảm từ 58 triệu đô la Mỹ trong năm tài chính 2014 xuống chỉ còn 9,2 triệu đô la Mỹ trong năm tài chính 2018. 6 tháng đầu năm 2019 chứng kiến hoạt động kém hiệu quả từ bộ phận này khi lợi nhuận ròng giảm xuống chỉ còn 144 triệu đô la Mỹ. Tỷ suất lợi nhuận của phân khúc đã từ mức 4,8% ổn định trở nên gần như không tồn tại.

Một chất xúc tác quan trọng cho TTI là việc phát triển các sản phẩm mới có tỷ suất lợi nhuận cao nhằm thúc đẩy tăng trưởng doanh thu và cải thiện tỷ suất lợi nhuận gộp hơn nữa. Một ví dụ về điều này là các công cụ chiếu sáng không dây hiệu suất cao. Đây là một hình thức mở rộng danh mục và đang thu hút khách hàng.

Một số sản phẩm mới ra mắt được đề cập trong báo cáo tạm thời của 6 tháng đầu năm 2019 bao gồm dòng dụng cụ cầm tay cơ khí Milwaukee mới ra mắt, hệ thống Milwaukee Packout và thước cuộn Milwaukee Stud. Các sản phẩm mới này có các tính năng sáng tạo cải tiến so với các phiên bản cũ hơn và cung cấp cho khách hàng độ bền, hiệu quả và sự tiện lợi.

Một dấu hiệu cho thấy cam kết đổi mới của TTI nằm ở việc quan sát tỷ lệ chi phí R&D trên doanh thu của tập đoàn. Trong năm tài chính 2014, chi phí R&D chiếm 2,5% doanh thu, nhưng con số này đã tăng lên 2,9% trong năm tài chính 2018 và cả nửa đầu năm 2019. Cam kết của tập đoàn đối với R&D là điều cho phép họ giới thiệu các sản phẩm mới, sáng tạo ra thị trường để phát triển lòng trung thành của khách hàng và giành được khách hàng mới, do đó củng cố vị trí của mình trên thị trường.

Tin tốt là thị trường dụng cụ điện dự kiến sẽ tăng trưởng2 với tốc độ tăng trưởng kép hàng năm (CAGR) là 5,5% từ năm 2019 đến năm 2024. Sự tăng trưởng này sẽ được thúc đẩy bởi sự gia tăng áp dụng các công cụ điện không dây (tức là yếu tố tiện lợi) và tăng nhu cầu về các công cụ buộc dây là kết quả của sự bùng nổ trong ngành xây dựng ở nhiều nền kinh tế mới nổi. Dụng cụ điện ngày càng được coi là công cụ tiên tiến và được người tiêu dùng săn đón do các tính năng tiện dụng và trọng lượng nhẹ của chúng.

Có ba xu hướng3 thúc đẩy sự tăng trưởng trên thị trường dụng cụ điện. Một là sự chuyển đổi từ có dây sang không dây, vì điều này thể hiện mong muốn có nhiều công cụ di động hơn. Các công cụ hoạt động bằng pin như máy cưa và máy khoan ngày càng trở nên phổ biến. Xu hướng thứ hai là pin lithium-ion thay thế pin niken-cadmium cũ, vì loại pin này nhỏ hơn và nhẹ hơn. Lithium-ion cũng có mật độ năng lượng cao hơn cho phép pin sử dụng nhiều dòng điện hơn và hoạt động lâu hơn. Cuối cùng, như đã đề cập trước đây, hàng loạt các phát triển sản phẩm mới từ các công ty trong ngành đang thúc đẩy tăng trưởng nhanh chóng và bền vững trong ngành.

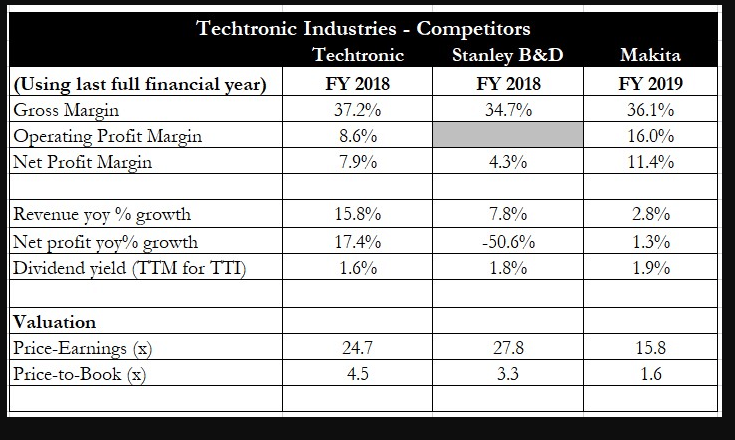

TTI có một vài đối thủ cạnh tranh lớn trong cùng lĩnh vực thiết bị điện. Tôi đã chọn hai đối thủ cạnh tranh được liệt kê để so sánh các chỉ số tài chính và định giá so với TTI. Đầu tiên là Stanley Black and Decker, Inc (NYSE:SWK). Black and Decker là một nhà sản xuất dụng cụ cầm tay, dụng cụ điện và các phụ kiện liên quan của Mỹ. Tập đoàn cũng sản xuất cửa tự động và hệ thống khóa thương mại.

Một đối thủ cạnh tranh khác là Tập đoàn Makita của Nhật Bản (TYO:6586). Tập đoàn được thành lập vào năm 1938 và là nhà sản xuất dụng cụ điện, thiết bị làm vườn, dụng cụ khí nén và thiết bị gia dụng.

Từ bảng trên, có thể thấy TTI có tỷ suất lợi nhuận gộp cao nhất trong 3 công ty. Tuy nhiên, tỷ suất lợi nhuận ròng và hoạt động kinh doanh thấp hơn Makita. Stanley Black and Decker có tỷ suất lợi nhuận ròng thấp nhất, có thể vì nó có các bộ phận khác ngoài thiết bị điện có thể không có tỷ suất lợi nhuận ròng cao.

Tuy nhiên, khi nhìn vào tốc độ tăng trưởng, rõ ràng TTI là ấn tượng nhất. Tăng trưởng hàng năm về cả doanh thu và lợi nhuận ròng đều ở mức hai con số đối với TTI, trong khi Makita chỉ đạt được mức tăng nhỏ so với cùng kỳ năm trước ở cả hai. Black and Decker là công ty kém nhất trong số ba công ty, báo cáo doanh thu tăng hàng năm trong khi lợi nhuận giảm một nửa. Về tỷ suất cổ tức, TTI có tỷ suất cổ tức thấp nhất trong ba công ty là 1,6% nhưng chênh lệch về tỷ suất cổ tức không đáng kể.

Về mặt định giá, TTI đang giao dịch với tỷ lệ giá trên thu nhập khá cao là 24,7 lần, nhưng điều này có vẻ hợp lý vì nó có biên tăng trưởng cao nhất và cũng là tiềm năng tăng trưởng tốt nhất trong ba công ty. Makita giao dịch với mức định giá thấp hơn hợp lý vì nó đã báo cáo mức tăng lợi nhuận ròng ở mức một con số thấp. Giá trên sổ sách được hiển thị ở đây nhưng tôi cảm thấy điều đó không quan trọng bằng giá thu nhập là chỉ số định giá mang tính biểu thị nhất cho các công ty trong lĩnh vực này.

Rủi ro chính đối với ngành kinh doanh thiết bị điện sẽ là suy thoái kinh tế, vì điều này sẽ hạn chế khả năng chi tiêu của người tiêu dùng và khiến họ không thể và không muốn cam kết mua các sản phẩm mới và cải tiến. Một rủi ro khác là ngành xây dựng đi xuống do TTI bán các công cụ điện chủ yếu cho lĩnh vực này. Tuy nhiên, tập đoàn chỉ có số dư nợ ròng nhỏ là 218 triệu đô la Mỹ và với mức FCF nhất quán mà nó tạo ra, điều này sẽ giảm thiểu rủi ro suy thoái kéo dài.

TTI cũng cho thấy rằng họ có thể tiếp tục đầu tư vào R&D để đổi mới sản phẩm của mình, từ đó duy trì vị thế dẫn đầu thị trường. Đây là một yếu tố giảm thiểu rủi ro, vì mọi người có nhiều khả năng tiếp tục mua hàng từ nhà sản xuất đáng tin cậy và có uy tín với giá trị thương hiệu mạnh và được công nhận trong thời kỳ khó khăn hơn là những nhà sản xuất nhỏ hơn, ít nổi tiếng hơn.

Tổng kết lại, TTI đã duy trì thành tích tăng trưởng xuất sắc trong nhiều năm qua và cũng đã tăng cổ tức đáng kể để thưởng cho cổ đông. Mặc dù việc định giá có vẻ đắt ở mức thu nhập khoảng 25 lần, nhưng tôi tin rằng các nhà đầu tư nên trả tiền cho một công ty chất lượng. TTI có tỷ suất lợi nhuận gộp dẫn đầu ngành vẫn đang được cải thiện, trong khi doanh thu và lợi nhuận ròng tiếp tục cải thiện ở mức hai con số. Triển vọng cho ngành công cụ điện vẫn lạc quan và trừ những trường hợp không lường trước được, có vẻ như TTI sẽ có thể tận hưởng nhiều năm tăng trưởng nữa.

Ghi chú của biên tập viên :Đây là một trong những cổ phiếu luôn khiến tôi phải vò đầu bứt tai. Tôi thích mua rẻ. Tôi thích mua hàng giá rẻ đến nỗi tôi biết mình có lẽ bị thiên vị. Phải nói rằng, ngay cả việc định giá tăng trưởng thu nhập cũng tồn tại để giúp những kẻ rẻ tiền như tôi quyết định có nên mua hay không. Một lời nhanh - khi tôi không thể biết liệu công việc kinh doanh có hoạt động tốt hay không, tôi chuyển sang việc khác. Không có gì sai khi chuyển giao những gì có vẻ như là một cơ hội hoàn toàn tốt khi bạn không biết mình đang tham gia vào điều gì.

Tôi đã dán ảnh chụp màn hình của một số thông tin từ trình sàng lọc độc quyền của chúng tôi xuống bên dưới để bạn có thể đưa ra quyết định sáng suốt hơn. Đặc biệt, có một số câu hỏi tôi muốn độc giả suy nghĩ thấu đáo. Hãy xem xét bài tập về nhà này.

1) techtronic có thể tăng giá mà không sợ hãi không?

Sức mạnh định giá cho bạn biết liệu một công ty có thị trường thực sự và các dịch vụ cần thiết hay không. Nếu ngày mai tôi yêu cầu có 10 đô la cho mỗi kilowatt năng lượng, bạn có thể trả tiền hoặc đóng băng vào mùa đông hoặc tan chảy trong cái nóng của Singapore. Nhưng nếu tôi yêu cầu bạn trả thêm 100% cho một công cụ điện - bạn có muốn không? Tôi không nghĩ vậy. Ở đây có giới hạn về số tiền bạn có thể đẩy giá của một sản phẩm trước khi độ co giãn của giá ở đây quay trở lại và ảnh hưởng đến bạn. Như Royston đã chỉ ra một cách đúng đắn, cần phải có R&D để thúc đẩy các sản phẩm hiệu quả hơn và có tỷ suất lợi nhuận cao hơn. Không ai có thể đoán được khả năng xảy ra điều đó. Thậm chí cả đội R&D cũng không. Không phải đội bán hàng. Chắc chắn không phải là Giám đốc điều hành. Tôi sẽ chọn câu hỏi này là không và tiếp tục, nhưng hãy thoải mái suy nghĩ và cho tôi biết nếu tôi sai.

2) Họ có thị trường rộng lớn và ngày càng tăng để bán hàng hóa của họ không?

Bằng chứng là gì? Nghiên cứu một số số liệu thống kê ở Trung Quốc về việc sử dụng công cụ điện và xem tỷ lệ sử dụng và vòng đời của khách hàng là như thế nào, lấy một giá trị bảo thủ sơ bộ, sau đó áp dụng nó cho dân số lớn hơn của Trung Quốc. có rất nhiều phỏng đoán ở đây, vì vậy tôi khuyên bạn nên thận trọng hơn. Bạn muốn đúng một cách đại khái chứ không phải sai chính xác ở đây.

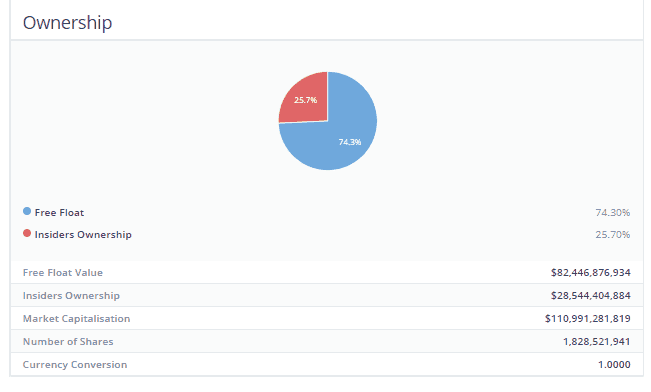

3) Ban quản lý dường như sở hữu một lượng cổ phiếu tốt.

kiểm tra xem họ đã mua lại bất kỳ gần đây hoặc bán bất kỳ. Hãy nhìn vào người sáng lập. Xem xét liệu công ty có thể hiện thực hóa giá trị vô hình hay không. quan trọng hơn, hãy quay lại báo cáo hàng năm của mười năm và lướt qua những gì ban lãnh đạo đã nói rằng họ sẽ làm - nó đã thành hiện thực như họ đã nói chưa? hay tất cả đã mờ dần đến mờ mịt? phác thảo các mục tiêu nêu trong báo cáo thường niên một cách có phương pháp và bạn sẽ có thể kết luận xem ban lãnh đạo có đủ trung thực với các cổ đông hay không.

4 ) Công ty sẽ hoạt động như thế nào trong thời kỳ suy thoái?

Hãy phỏng đoán sơ bộ bằng cách vẽ dữ liệu so sánh từ các đối thủ cạnh tranh tương tự khác, những người đã tồn tại trong suốt cuộc suy thoái 07-08. đã có sự sụt giảm giá cổ phiếu của techtronics từ HKD $ 7 + xuống HKD $ 2 +. Tại sao? Điều gì đã gây ra điều này? Đó là phản ứng bất hợp lý từ thị trường do khủng hoảng bong bóng nhà đất hay do khối lượng bán hàng cạn kiệt giết chết lợi nhuận của các ngành công nghệ điện tử? Bạn đã sẵn sàng chấp nhận rủi ro đó chưa? tỷ lệ đốt cháy đối với công ty là bao nhiêu và liệu họ có thể duy trì cuộc suy thoái kéo dài 5 năm không? một cuộc suy thoái 10 năm? hay họ sẽ đóng cửa hàng? dụng cụ điện không phải là tất cả các thiết bị cần thiết và cần thiết. và một nhóm 10 người có thể chia sẻ 2-4 người dễ dàng giống như một gia đình chỉ cần một người. Techtronic có thể duy trì dung môi trong bao lâu so với nền kinh tế suy thoái?

Thức ăn cho sự suy nghĩ. Ảnh chụp màn hình dưới đây được chụp từ trình chiếu chỉ dành cho sinh viên của chương trình Nhập vai Nhà đầu tư Thông minh. Nếu bạn muốn tìm hiểu thêm về nó, bạn có thể tìm thấy điều đó tại đây.

Hợp đồng vàng tương lai:Điều gì ảnh hưởng đến giá vàng?

Chúng ta đang tham gia thị trường tăng hay giảm? Phân tích kỹ thuật hợp đồng tương lai dầu thô

Nền tảng Local.Bitcoin.com hiện đã hoạt động 🚀

Những sai lầm lớn nhất về tiền bạc mà các doanh nhân mắc phải

Cách bảo vệ việc nghỉ hưu của bạn khỏi sự suy thoái của thị trường