Năm 2020 chỉ mới bắt đầu. Nhưng đối với nhiều nhà đầu tư chứng khoán, đó có vẻ như là một sự vĩnh cửu. Chỉ 3 ngày nữa là bước sang năm mới, một tin tức kinh hoàng đã chào sân các chợ.

Việc Hoa Kỳ ám sát một Tướng lãnh đạo của Iran làm dấy lên lo ngại về một cuộc chiến toàn diện giữa hai nước.

Điều đó đã khiến thị trường chứng khoán toàn cầu giảm mạnh trong giây lát. Và ngay khi các thị trường có vẻ phục hồi, virus coronavirus Vũ Hán được báo cáo lần đầu tiên vào tháng 12 năm 2019 đã có dấu hiệu lây lan nhanh chóng ở Trung Quốc và hơn thế nữa.

Điều này gợi lại những ký ức về SARs vào năm 2003, làm hỏng thị trường và tạo ra một làn sóng bán hàng khác vào cuối tháng.

Tôi biết tôi nghe có vẻ tuyệt vọng và u ám. Nhưng đối với các thị trường có liên quan, những điều này có gì khác thường không? Không.

Nhưng nếu thị trường biến động như vậy khiến bạn lo lắng và khiến bạn mất ăn mất ngủ, thì bạn không hề đơn độc. Đối với những người nắm giữ phần lớn số tiền đầu tư vào cổ phiếu, đây là một phản ứng tự nhiên.

Tại sao?

Bởi vì chúng tôi đã thấy chứng khoán có thể lao dốc nhanh đến mức nào trong các cuộc khủng hoảng vừa qua. Quá trình phục hồi có thể kéo dài một cách đau đớn. Và không phải ai cũng có thời gian ở bên mình.

Kết quả là, nhiều người đã đi vào một cuộc tìm kiếm vô ích để nắm vững nghệ thuật khó nắm bắt về thời điểm thị trường mà kết quả thường tệ hơn là không làm bất cứ điều gì.

Trừ khi bạn nghĩ rằng bạn thông minh hơn tất cả mọi người trên thị trường ngoài kia, lời khuyên của tôi:Đừng cố gắng trở thành một thầy bói và hãy đoán xem thị trường sẽ làm gì.

Vì vậy, không có cách nào để khắc phục sự cố này?

Nếu chúng ta muốn lợi nhuận cao hơn, thì chúng ta không có lựa chọn nào khác ngoài việc gắn bó với cổ phiếu, vượt qua nó và chịu rủi ro?

Không.

Có nhiều cách hiệu quả hơn và an toàn hơn để tạo ra lợi nhuận. Và cả những cái đơn giản nữa. Một trong những chiến lược như vậy được gọi là Chẵn lẻ rủi ro mà tôi đã nói trong một bài viết trước đó. Thay vì xác định thời điểm thị trường, nó hoạt động dựa trên 2 nguyên tắc chung.

Trong Khóa học đầu tư số lượng, chúng tôi dạy cách người ta có thể xây dựng danh mục đầu tư đa tài sản có rủi ro thấp bao gồm cổ phiếu, trái phiếu, hàng hóa và bất động sản bằng cách sử dụng phương pháp tương đương rủi ro.

Chiến lược này được điều chỉnh từ những gì chúng tôi đã sử dụng để điều hành chuyên nghiệp trong quỹ, nhưng được thu nhỏ cho các nhà đầu tư cá nhân ( quỹ có yêu cầu vốn lớn hơn ).

Nó mang lại lợi nhuận khá với rủi ro thấp hơn đáng kể so với ETF 100% cổ phiếu như SPY. Điều này mang lại cho chúng tôi nhiều phạm vi để tăng lợi nhuận hơn nữa thông qua đòn bẩy, tức là vốn vay.

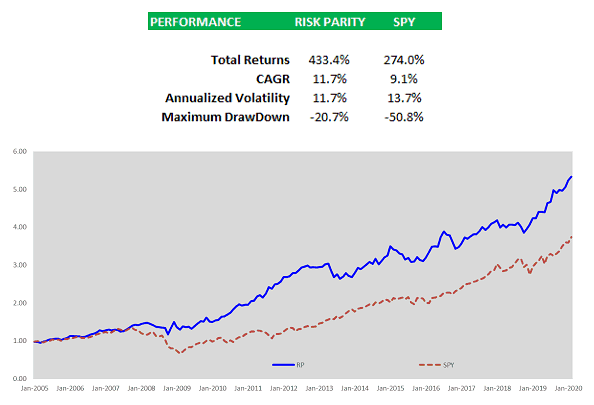

Bảng này cho bạn thấy hiệu suất đã được kiểm tra lại của danh mục tương đương rủi ro 1,7 lần so với SPY từ năm 2005-2020 (chi phí giao dịch, trượt giá và tài chính được tính vào yếu tố). Trong giai đoạn này, tính tương đương rủi ro có thể mang lại CAGR gần 12% so với 9% của SPY. Và mặc dù sử dụng đòn bẩy, nó vẫn hoạt động với rủi ro thấp hơn cả về mức độ biến động và tổn thất lịch sử (mức giảm tối đa).

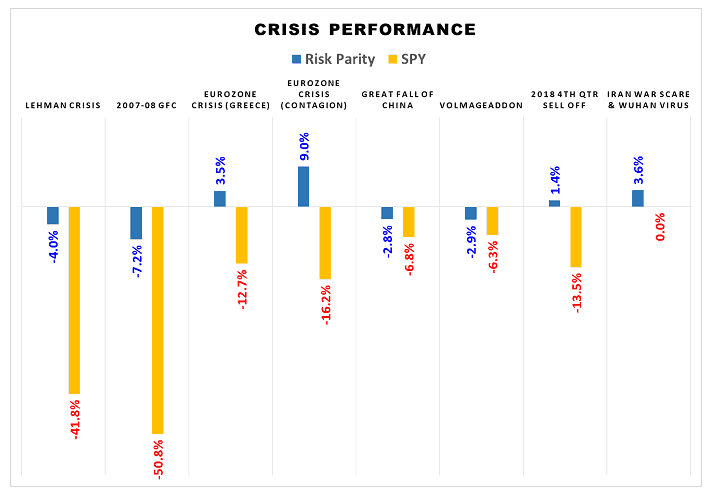

Điều cũng đáng làm nổi bật là tính mạnh mẽ của danh mục đầu tư như vậy trong các cuộc khủng hoảng chứng khoán lớn. Nó mất ít hơn đáng kể và thậm chí mang lại hiệu suất tích cực trong một số giai đoạn thử nghiệm này (xem biểu đồ thanh bên dưới).

Kể từ khóa học khai mạc vào đầu tháng 11 năm 2019, hiệu suất danh mục đầu tư Rủi ro hoạt động ổn định theo kỳ vọng.

Chúng tôi hiện cũng đang thực hiện chiến lược này cùng với việc sử dụng tiền thực. Nó đã được đưa vào một thử nghiệm mới vào tháng Giêng này và kết quả tốt.

Trong khi thị trường chứng khoán toàn cầu hướng về phía nam, danh mục đầu tư ngang bằng rủi ro đã đi ngược xu hướng và tăng khoảng 3,6% trong tháng (lưu ý:hiệu suất có thể khác nhau tùy thuộc vào chi phí tài chính và giao dịch của từng cá nhân).

Đây là một tháng tốt để xem sự ảnh hưởng lẫn nhau giữa các tài sản khác nhau. Khi rủi ro leo thang, cổ phiếu bị ảnh hưởng trực tiếp. Trong khi đó, các tài sản trú ẩn an toàn tăng mạnh, chịu đòn và hơn thế nữa.

Đó là cách hoạt động của tính ngang bằng rủi ro.