Bài viết này được hoàn thành để bổ sung cho bài nói chuyện của tôi tại sự kiện Tiết kiệm cổ phiếu thường xuyên của SGX vào năm 2019, nơi tôi đã trình bày với hơn hàng trăm nhà đầu tư trẻ, những người rất háo hức bắt đầu hành trình đầu tư của họ.

Chủ đề tôi đang chia sẻ là xây dựng danh mục đầu tư thông qua việc sử dụng ETF cổ phiếu và ETF trái phiếu. Đây là một ý tưởng rất đơn giản cho những nhà đầu tư thích tự đầu tư của mình để đạt được lợi nhuận kha khá mà không tốn quá nhiều công sức.

Bạn thậm chí có thể tiết kiệm phí từ việc sử dụng các nền tảng trực tuyến như cố vấn robo. Vì vậy, nó hơi giống như nói "Không, cảm ơn cố vấn robo vì bạn có thể làm điều đó một mình."

Vì vậy, đây là bài viết và trang trình bày trong trường hợp bạn bỏ lỡ buổi nói chuyện của tôi vào tuần trước!

TL; DR

Tôi đi vào chi tiết đầy đủ bên dưới.

Nhưng trước tiên… hãy để chúng tôi xác định ý nghĩa của danh mục đầu tư (dành cho người mới hoàn chỉnh).

Đó là sự kết hợp của cổ phiếu và / hoặc trái phiếu mà bạn tích lũy được.

Giống như cách bạn cần cả nguyên liệu - gà và gạo để tạo ra một đĩa cơm gà ngon… bạn cần cả cổ phiếu và trái phiếu để xây dựng một danh mục đầu tư sinh lời.

Nó chỉ đơn giản vậy thôi.

Bây giờ, chúng ta hãy đi sâu vào nội dung:

Trước khi bắt đầu đầu tư, bạn có thể tự hỏi mình một câu đơn giản:

“Bạn có thể mất bao nhiêu nếu thị trường chứng khoán đi xuống?”

Con số này càng cao thì khả năng chấp nhận rủi ro của bạn càng cao.

Và con số này càng thấp thì khả năng chấp nhận rủi ro của bạn càng thấp.

Câu hỏi rất quan trọng bởi vì hầu hết các nhà đầu tư thường đốt ngón tay của họ vì họ đánh giá quá cao những mặt lợi của chúng (lợi nhuận tiềm năng) và đánh giá thấp những mặt trái của chúng (rủi ro).

Nếu bạn muốn có lợi nhuận, bạn phải quản lý rủi ro của mình rất cẩn thận - đầu tư một cách an toàn và sau đó lợi nhuận sẽ theo sau.

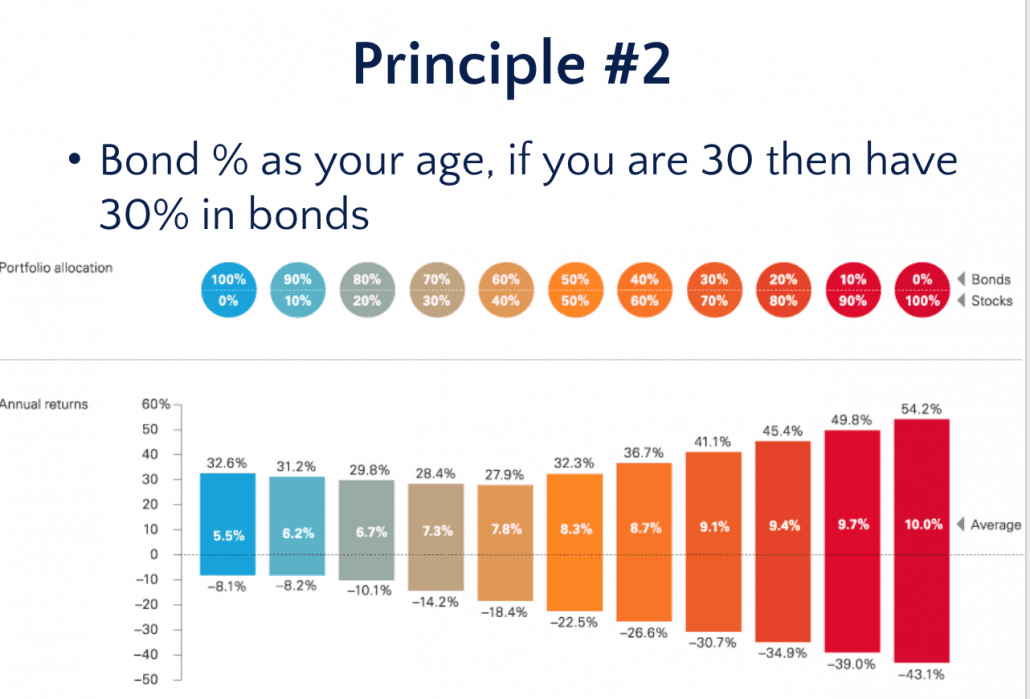

Khi bạn hiểu rõ về khả năng chấp nhận rủi ro của mình, bạn có thể bắt đầu xác định tỷ lệ% phân bổ cổ phiếu-trái phiếu của mình.

Nếu bạn không thể chịu đựng được nhiều rủi ro, tôi khuyên bạn nên phân bổ nhiều hơn danh mục đầu tư của mình vào trái phiếu.

Ngoài ra, hãy xem xét rằng thị trường cổ phiếu hoạt động nghịch với thị trường trái phiếu trong hầu hết thời gian (ví dụ:khi thị trường chứng khoán tăng, thường thì thị trường trái phiếu sẽ hoạt động tốt)

Hầu hết các chuyên gia đầu tư truyền thống khuyên bạn nên phân bổ nhiều hơn danh mục đầu tư của mình vào trái phiếu khi bạn lớn lên. Điều đó có nghĩa là nếu năm nay bạn 30 tuổi và bạn có 30% danh mục đầu tư vào trái phiếu, bạn có thể muốn xem xét việc tăng tỷ lệ phần trăm đó lên 35% vào 5 năm sau khi bạn đạt 35 tuổi.

Tất nhiên, đây là một khuyến nghị - không phải là một quy tắc khó và nhanh.

Nhưng hãy luôn rõ ràng về bạn có thể đủ khả năng để mất bao nhiêu.

Ví dụ:

Nếu bạn chỉ có thể lỗ 30%, bạn nên đặt 70% vào cổ phiếu và 30% vào trái phiếu. Nếu bạn chỉ có thể lỗ 10%, bạn nên có 20% vào cổ phiếu và 80% vào trái phiếu.

Bây giờ bạn có thể đã nghe nói về cụm từ này:

Những gì được đo lường, sẽ được cải thiện.

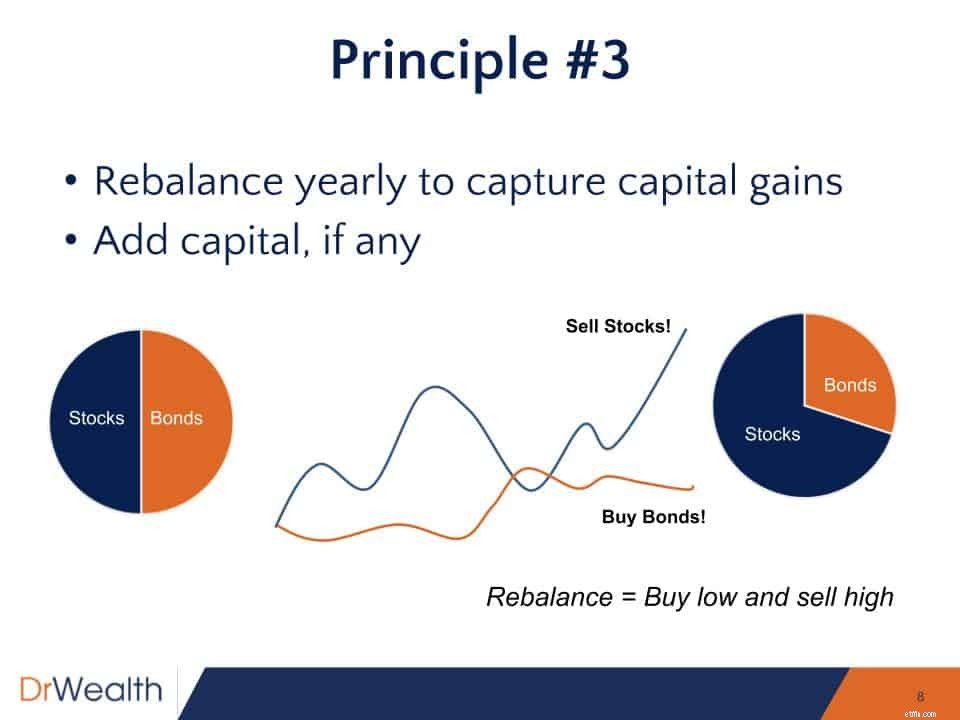

Bạn nên xem xét hiệu suất danh mục đầu tư của mình ít nhất mỗi năm một lần. Hành động quan trọng cần thực hiện là tái cân bằng danh mục đầu tư của bạn.

Tái cân bằng giúp bạn nhận ra lợi nhuận vốn của mình mỗi năm.

Bạn không thể mong đợi xây dựng một danh mục đầu tư một lần và để nó chạy - đó không phải là Robo-Advisor hay một số cỗ máy đầu tư theo thuật toán.

Đừng lo lắng. Tái cân bằng không phải là cheem ở tất cả.

Lemme chạy một ví dụ với bạn:

Giả sử bạn đã xây dựng một danh mục đầu tư với phân bổ 50-50 cho cả cổ phiếu và trái phiếu.

Vào cuối năm nếu bạn phân bổ 60-40 cho cổ phiếu và trái phiếu (ví dụ:cổ phiếu của bạn hoạt động tốt hơn trái phiếu và tăng 10%).

Hãy nhớ rằng thị trường chứng khoán thường nghịch biến với thị trường trái phiếu, bạn cân bằng lại danh mục đầu tư của mình bằng cách bán cổ phiếu tăng 10% ở mức cao và mua thêm 10% trái phiếu ở mức thấp.

Bạn có thể thấy chính xác nó đang giúp bạn mua thấp, bán cao như thế nào không?

Tất nhiên, tôi đã sử dụng phân bổ danh mục đầu tư trái phiếu-cổ phiếu theo tỷ lệ 50-50 - bạn có thể áp dụng chiến lược tái cân bằng này cho tỷ lệ danh mục đầu tư cá nhân của mình.

Một điều cần nhớ là:

Bạn PHẢI cân bằng lại ít nhất mỗi năm một lần

Điều này giúp bạn nhận ra lợi nhuận của mình và duy trì phân bổ trái phiếu cổ phiếu mục tiêu!

Cũng giống như cách các công ty tổ chức ĐHCĐ hay tổ chức kiểm toán tài chính hàng năm…

Bạn cần phải xem xét danh mục đầu tư của mình hàng năm để biết chính xác mình đã kiếm được bao nhiêu.

Được rồi. Đây là 3 nguyên tắc để quản lý một danh mục đầu tư sinh lời.

Bây giờ, tôi chắc chắn với tư cách là một nhà đầu tư mới, bạn có thể không thấy thoải mái khi chọn cổ phiếu hoặc trái phiếu cụ thể.

Đó là lý do tại sao tôi thường khuyên các nhà đầu tư mới nên sử dụng ETF.

Tuy nhiên, không phải tất cả các ETF đều an toàn - mua sai chỉ số và bạn có thể thấy tiền của mình bùng cháy.

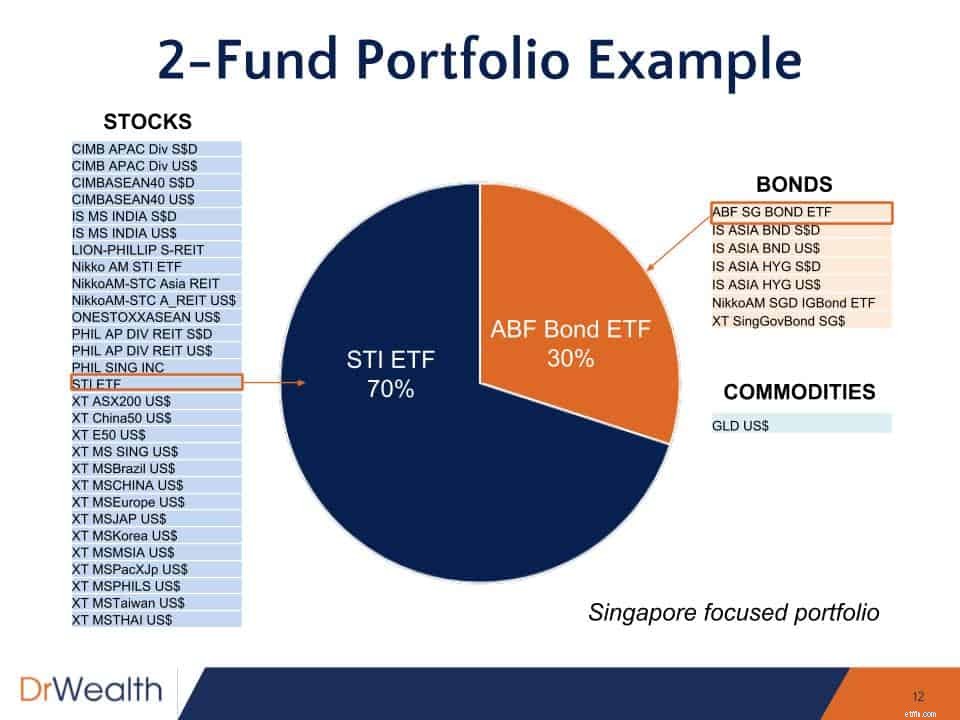

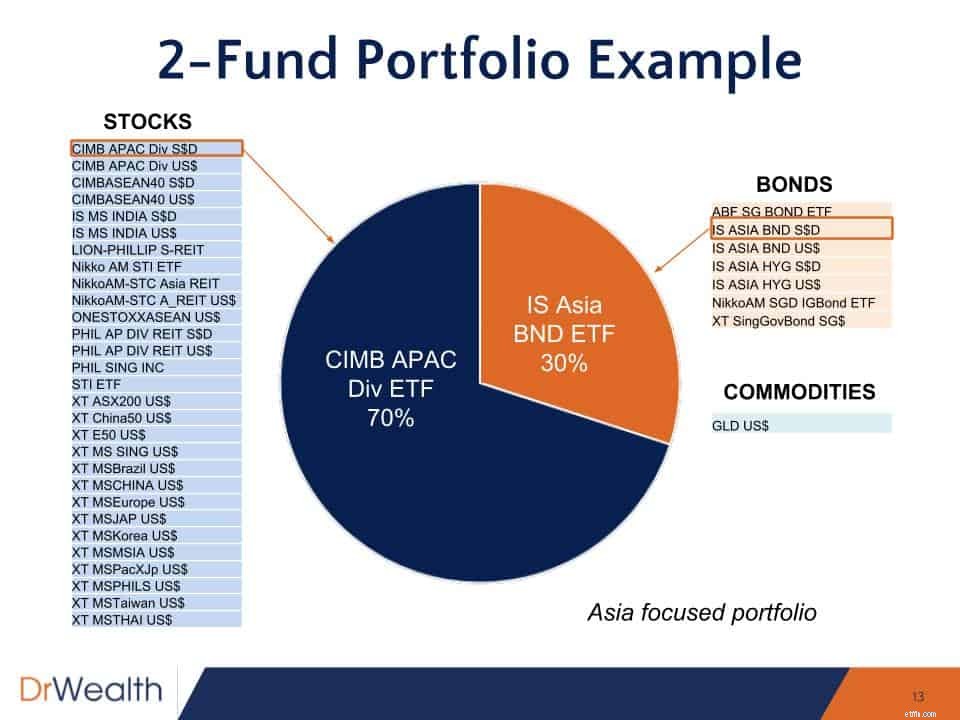

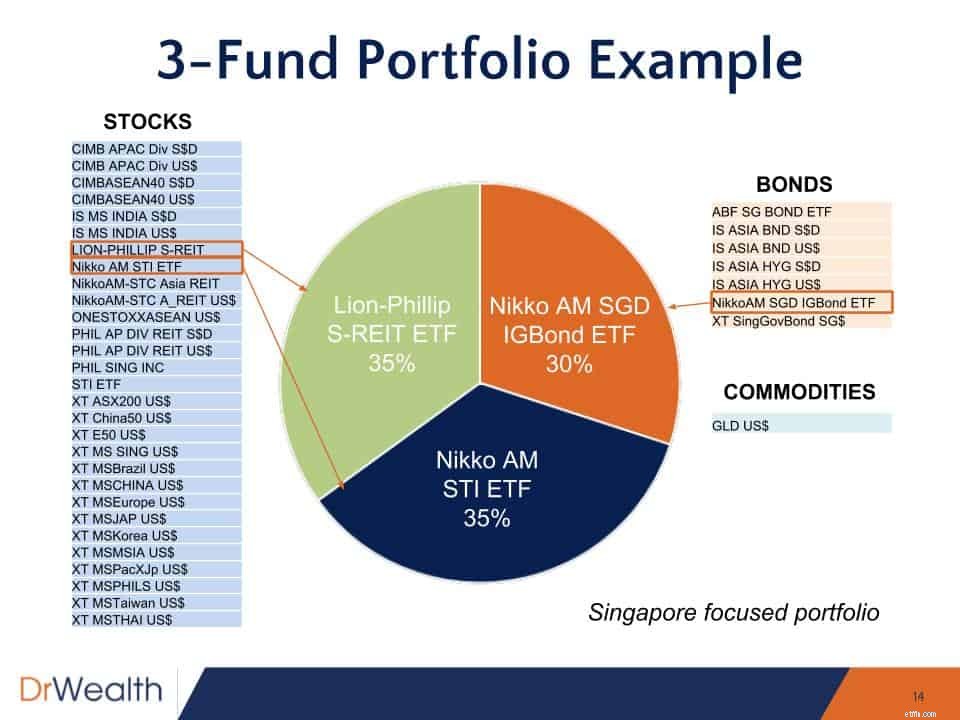

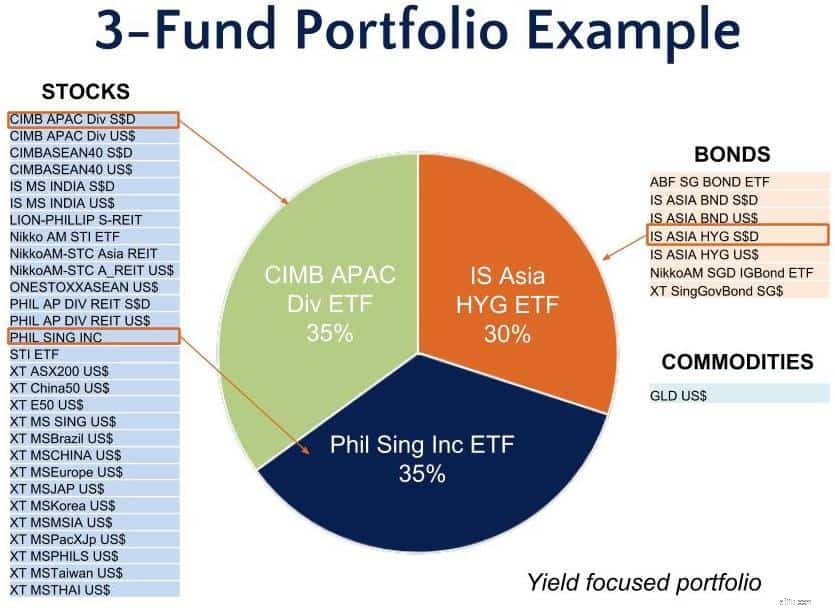

Tôi cũng đưa ra một số ví dụ về cách bạn có thể xây dựng danh mục đầu tư của riêng mình bằng cách sử dụng ETF được liệt kê trên SGX. Các ví dụ được xây dựng dựa trên danh mục đầu tư 70% cổ phiếu và 30% trái phiếu.

Bạn có thể nghiêng trọng tâm của danh mục đầu tư theo địa lý hoặc sản lượng!

Đây là một danh mục đầu tư cổ điển của Singapore liên quan đến STI ETF và ABF Bond ETF. STI bao gồm 30 blue chip hàng đầu được niêm yết tại Singapore trong khi quỹ ABF Bond ETF đầu tư chủ yếu vào trái phiếu Chính phủ Singapore.

Danh mục đầu tư này có phạm vi địa lý rộng hơn đối với cổ phiếu và trái phiếu châu Á. Đây không chỉ là đầu tư vào Singapore.

Bạn cũng có thể thêm nhiều ETF nếu muốn. Xem xét 70% được phân bổ cho cổ phiếu trong ví dụ này, người ta có thể chia tỷ lệ chứng khoán thành hai quỹ ETF. REIT ETF có thể thú vị đối với một số người, đặc biệt nếu họ thích tài sản và cổ tức.

Ví dụ cuối cùng này nghiêng danh mục đầu tư sang cổ tức và lợi tức cao hơn. Có những quỹ ETF như Phil Sing Inc ETF đầu tư vào cổ phiếu trả cổ tức ở Singapore mà không quá tập trung vào REIT. Điều này sẽ mang lại điềm lành cho các nhà đầu tư thích đa dạng hóa hơn. Thành phần trái phiếu cũng có thể được nâng cao để có lãi suất cao hơn bằng cách sử dụng quỹ ETF Trái phiếu Lợi suất Cao của iShares Châu Á nhưng nó sẽ đi kèm với rủi ro tín dụng cao hơn.

Đó là tất cả! Tôi hy vọng những điều trên cung cấp cho bạn một số hiểu biết dễ bị tổn thương để bắt đầu hành trình đầu tư của bạn.

Nếu bạn thích chiến lược mà tôi đã chia sẻ với bạn ở trên và muốn đạt được lợi nhuận tốt hơn nữa một cách an toàn với nỗ lực tối thiểu, tôi muốn mời bạn tham gia hội thảo trên web sắp tới nơi tôi chia sẻ thêm . Nó hoàn toàn miễn phí và tôi sẽ chia sẻ nhiều nghiên cứu điển hình thực tế về phương pháp đầu tư rất có hệ thống mà bạn có thể sử dụng để tìm kiếm cổ phiếu sinh lời.