Cả ba ngân hàng Singapore đều vừa công bố kết quả của họ, và dựa trên các tiêu đề, chúng ta có thể nói rằng tất cả đều có kết quả hoạt động đáng ngưỡng mộ. Điều này cũng đã được phản ánh trong giá cổ phiếu của họ. DBS, UOB và OCBC lần lượt tăng 27%, 22% và 19% so với cùng kỳ năm ngoái. Họ đã vượt qua chỉ số Straits Times Index, tăng 12,5%.

Khi các ngân hàng trên toàn thế giới cắt giảm các khoản dự phòng được áp dụng vào năm ngoái, hiệu suất vượt trội của các ngân hàng địa phương này hầu như không có gì đặc biệt. Trên thực tế, trong bối cảnh nền kinh tế đang phục hồi và lạm phát gia tăng, các ngân hàng đã nằm trong số những ngân hàng hoạt động tốt nhất trên toàn cầu.

Môi trường lạm phát hiện nay khó có thể chỉ là nhất thời. Điều này có nghĩa là các ngân hàng có thể được hưởng lợi trong tương lai khi lãi suất cao hơn dẫn đến biên lãi ròng của họ tăng lên.

Vì vậy, bạn có nên xem xét các ngân hàng ngay bây giờ nếu bạn là một nhà đầu tư? Hãy xem xét từng ngân hàng trong số ba ngân hàng địa phương để đánh giá ngân hàng nào là tốt nhất.

Cả ba ngân hàng đều ghi nhận mức tăng trưởng mạnh mẽ từ đầu năm đến nay do họ đã giảm các khoản cấp tín dụng trích lập vào năm ngoái.

Lợi nhuận ròng của DBS giảm 1% so với quý trước trong quý 2 năm 2021. Điều này có được là do biên lãi ròng giảm nhẹ, mặc dù khối lượng cho vay tăng 2%. Ngoài ra, công ty báo cáo mức chi tiêu tăng 6% do chi phí thuê nhân viên và các khoản đầu tư cho tăng trưởng trong tương lai.

Trong khi đó, thu nhập ròng của DBS trong 9 tháng đầu năm 21 là 5,412 triệu đô la, tăng 42% so với cùng kỳ năm ngoái. Tuy nhiên, khi xem xét kỹ hơn báo cáo tài chính của công ty cho thấy phần lớn sự gia tăng này là do việc giảm các khoản trích lập dự phòng cụ thể và chung khi chất lượng danh mục đầu tư của công ty được cải thiện sau suy thoái kinh tế năm ngoái.

Lợi nhuận ròng của UOB tăng 1% từ quý này sang quý khác khi các khoản cho vay của ngân hàng tăng 3%, với NIM và thu nhập phí nhất quán.

Thu nhập ròng tăng 37% lên 3.060 triệu USD trong 9T21, tương tự như DBS, nhờ tâm lý kinh doanh cao hơn và giảm trợ cấp tín dụng. Theo đó, khoản trợ cấp tổng thể đã giảm 53% so với cùng kỳ năm ngoái xuống còn 546 triệu đô la.

Tăng trưởng lợi nhuận ròng của OCBC từ quý này sang quý khác là cao nhất trong ba công ty, ở mức 5%. Điều này là do thu nhập lãi ròng ổn định (nhưng NIM thấp hơn), thu nhập từ phí tăng và lợi nhuận từ bảo hiểm nhân thọ.

Ngược lại, OCBC cũng đang phải đối phó với việc chi phí hoạt động tăng 4%. Điều này là do chi phí nhân viên liên quan đến việc mở rộng hoạt động thương mại và một khoản trợ cấp việc làm nhỏ hơn của chính phủ. Lợi nhuận ròng của OCBC tăng 58% lên 3.880 triệu đô la trong 9T21, với một số khoản tăng là do khoản hỗ trợ cho vay nhỏ hơn.

Theo kết quả 9M21, OCBC là người chiến thắng rõ ràng trong hạng mục này.

Các ngân hàng thương mại kiếm tiền bằng cách cho các doanh nghiệp vay tiền sử dụng tiền mà chúng ta gửi. NIM, hay biên độ lãi suất trung bình, là chênh lệch giữa lãi suất họ trả cho bạn và lãi suất họ nhận được từ người đi vay.

Mặc dù đang ở trong môi trường lạm phát, NIM của ba ngân hàng đang diễn biến theo chiều ngược lại. Trái với suy nghĩ của nhiều người, NIM đã giảm đối với tất cả các ngân hàng.

Điều này có thể là do thời gian bị trễ, vì hầu hết các khoản vay của nó hiện được tài trợ từ mức thấp của năm trước. Tuy nhiên, nếu tình trạng lạm phát hiện tại vẫn tiếp diễn, chúng ta có thể chứng kiến sự gia tăng NIM trong tương lai gần.

Với 1,55%, UOB đứng đầu về NIM.

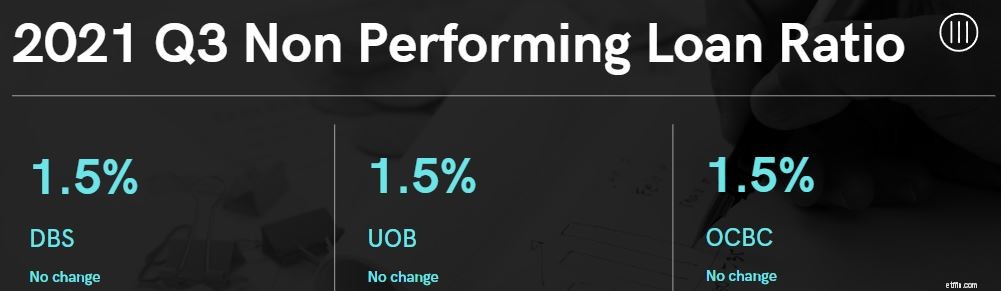

Một khoản cho vay trở thành “không có hiệu lực” khi người đi vay không trả nợ gốc hoặc lãi trong hơn chín mươi ngày. Theo đó, tỷ lệ nợ xấu so sánh số nợ xấu trên toàn bộ sổ nợ.

Theo dữ liệu quý 3, tất cả các ngân hàng đều có sổ cho vay hợp lý, với 1,5% nợ xấu trên toàn diện.

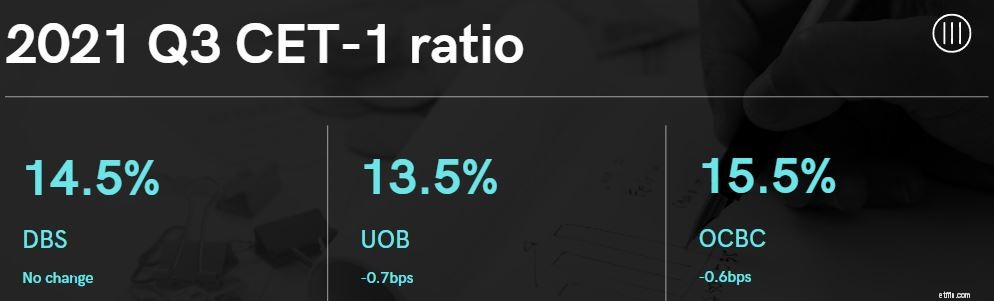

CET-1 (Common Equity Tier 1) là một tỷ lệ so sánh vốn của một ngân hàng với tài sản của nó. Đây là một thành phần của vốn cấp 1 thường được sử dụng trong các tổ chức tài chính như một biện pháp phòng ngừa để bảo vệ nền kinh tế khỏi cuộc khủng hoảng tài chính như cuộc khủng hoảng xảy ra vào năm 2009.

Tất cả các ngân hàng trên toàn thế giới dự kiến sẽ đáp ứng mức CET-1 tối thiểu là 4,5%. Tỷ lệ CET-1 cao hơn cho thấy rằng các ngân hàng có nhiều vốn hơn để hấp thụ các khoản lỗ hoạt động không lường trước được.

Tại Singapore, Cơ quan Tiền tệ Singapore (MAS) đã áp dụng các biện pháp bổ sung đối với ba ngân hàng địa phương của chúng tôi, được gọi là D-SIB (Các ngân hàng quan trọng trong nước), nâng tỷ lệ CET-1 lên 6,5%.

Các ngân hàng D-SIB này là những ngân hàng mà MAS cho là sẽ ảnh hưởng đáng kể đến hệ thống tài chính của chúng ta nếu họ gặp khó khăn về tài chính. Do đó, để xây dựng một hệ thống tài chính mạnh mẽ hơn, các D-SIB này được tuân theo một tiêu chuẩn cao hơn.

Ngoài tỷ lệ CET-1 cao hơn, họ cũng phải đáp ứng danh sách đầy đủ các yêu cầu, một số yêu cầu trong số đó bao gồm:

Đúng vậy, với những biện pháp kiểm soát nghiêm ngặt như vậy, các ngân hàng Singapore hầu như không thể thất bại.

CET-1 của tất cả các ngân hàng địa phương cao hơn gấp đôi mức trần theo luật định là 6,5%, cho thấy một bảng cân đối kế toán mạnh mẽ.

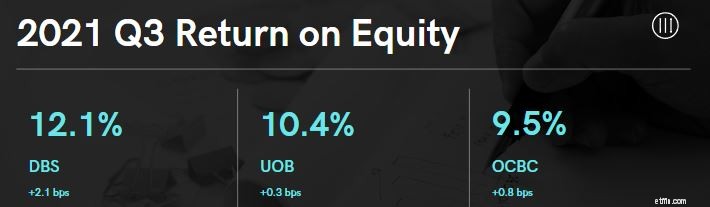

Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) đo lường mức độ một công ty sử dụng vốn của các cổ đông để kiếm tiền.

Với ROE là 12,1%, DBS đứng đầu danh sách , tiếp theo là UOB với 10,4% và OCBC là 9,5%.

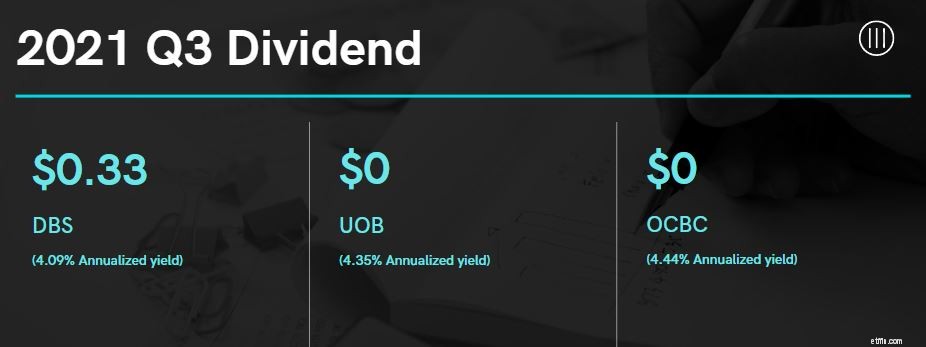

DBS là ngân hàng duy nhất ở Singapore trả cổ tức hàng quý và nó đã tuyên bố mức cổ tức tạm thời là 33 xu cho mỗi cổ phiếu, tăng từ 18 xu trong quý 3 năm 2020.

Mặt khác, UOB phân phối cổ tức hai lần một năm dưới dạng cổ tức tạm thời và khoản chi trả cuối cùng. Vì MAS đã nâng giới hạn cổ tức ngân hàng, chúng tôi có thể ước tính tổng cổ tức của UOB trong năm là 1,2 đô la, giả sử nó duy trì mức cổ tức 0,60 đô la mà họ đã trả trong nửa đầu.

OCBC cũng thanh toán hai lần một năm. Giả sử rằng họ đã trả 0,25 đô la trong nửa đầu và giả sử họ sẽ trả 0,28 đô la vào cuối năm (giống như mức cổ tức cuối cùng của năm 2020), chúng tôi sẽ nhận được tổng cộng 0,53 đô la.

Với lợi suất 4,44%, OCBC hiện tự hào có mức cổ tức cao nhất. Tuy nhiên, hai ngân hàng còn lại cũng không kém xa khi cả hai đều trả lại hơn 4% cho các nhà đầu tư.

Dựa trên thu nhập quý 3 năm 2021, đây là cách giá cổ phiếu của Ngân hàng Singapore:

| DBS | UOB | OCBC | |

| Lợi nhuận ròng (tăng trưởng Q-to-Q) | -1% | 3% | 5% |

| Biên lãi ròng | 1,43% | 1,55% | 1,52% |

| Tỷ lệ nợ xấu | 1,50% | 1,50% | 1,50% |

| Vốn chủ sở hữu chung Cấp 1 (CET-1) | 14,50% | 13,50% | 15,50% |

| Lợi tức vốn chủ sở hữu | 12,10% | 10,40% | 9,50% |

| Lợi tức cổ tức (hàng năm) | 4,09% | 4,35% | 4,44% |

Như bạn có thể thấy, cả ba ngân hàng đều hoạt động tốt và bất kỳ ngân hàng nào trong số đó đều có thể là một khoản đầu tư tốt.

Đối với các nhà đầu tư, xem xét danh mục đầu tư và quỹ đạo tổng thể của công ty là một cách để xác định bạn nên chọn cái nào.

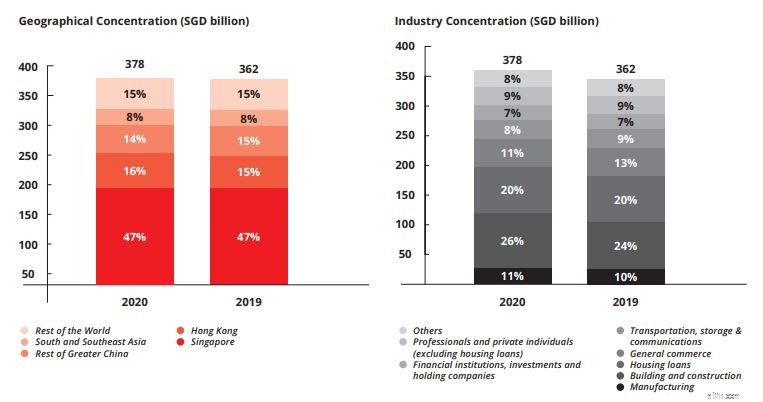

Đầu tiên, hãy xem xét DBS. Theo báo cáo FY2020, Singapore chiếm 47% danh mục cho vay của công ty, với Trung Quốc chiếm 30% tiếp theo.

Xét về ngành công nghiệp, xây dựng và xây dựng chiếm phần quan trọng nhất trong miếng bánh, chiếm 24%, tiếp theo là cho vay mua nhà ở, chiếm 20%.

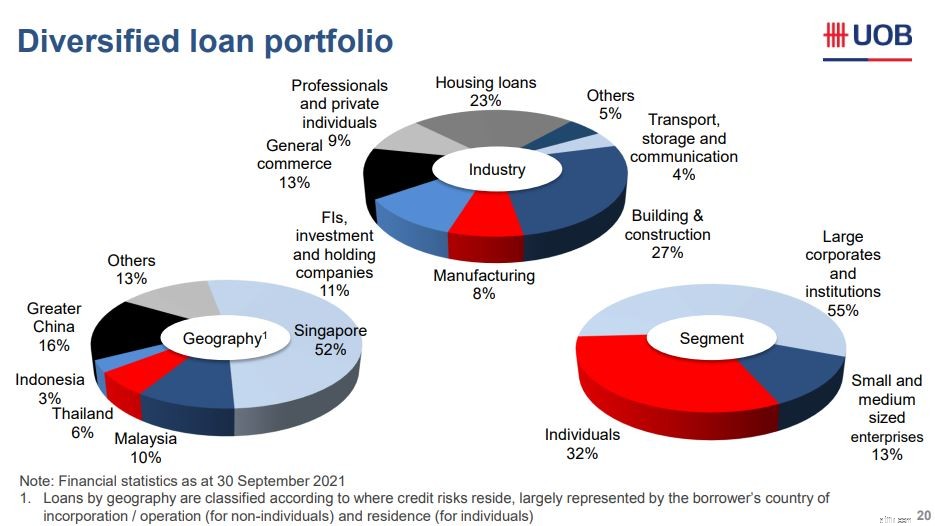

Tiếp theo, chúng tôi sẽ kiểm tra UOB. 52% các khoản cho vay của nó là ở Singapore, tiếp theo là Trung Quốc Đại lục với 16%:

Phân loại theo ngành, nó cũng có tỷ lệ xây dựng và xây dựng lớn nhất với 27%, tiếp theo là cho vay nhà ở với 23%. Xét theo phân khúc thị trường, Doanh nghiệp, Doanh nghiệp vừa và nhỏ và Người tiêu dùng lần lượt chiếm 55%, 13% và 32%.

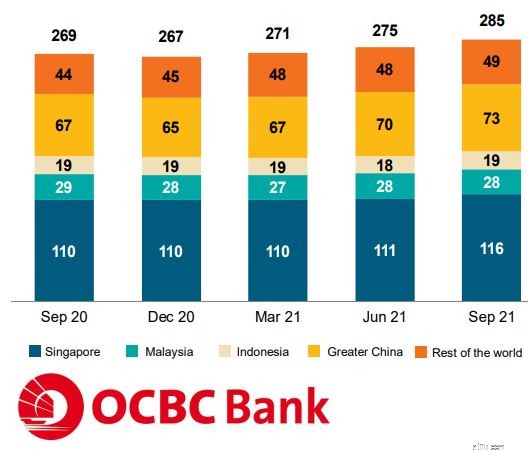

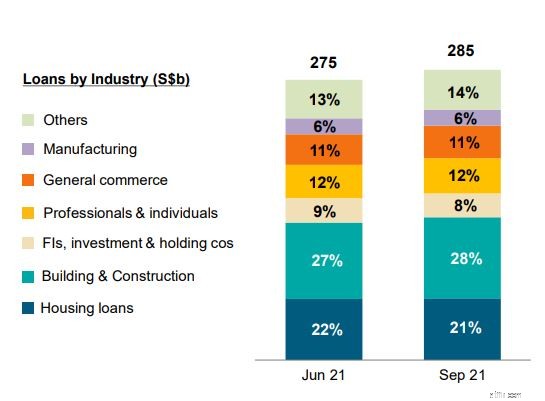

Cuối cùng, chúng tôi có OCBC. Singapore chiếm 40% danh mục cho vay của mình, trong khi Greater China chiếm 25,6%.

Xét theo ngành, nó cũng có tỷ lệ xây dựng và xây dựng lớn nhất với 28%, tiếp theo là cho vay nhà ở với 21%. Nếu chúng tôi chia nhỏ theo quy mô doanh nghiệp, Doanh nghiệp, Doanh nghiệp vừa và nhỏ và Người tiêu dùng lần lượt chiếm 50%, 12% và 38% trong sổ cho vay.

Nhìn chung, ba ngân hàng có các khoản cho vay gần giống nhau về ngành nghề.

Singapore và Trung Quốc có nhiều đại diện hơn trong danh mục đầu tư của DBS. Trong khi đó, OCBC có mức độ tập trung thấp nhất tại Singapore trong số ba ngân hàng. Chỉ 40% danh mục đầu tư của nó tập trung ở Singapore; phần còn lại tập trung ở Trung Quốc và một vài nước Đông Nam Á. Mặt khác, UOB có tỷ lệ cho vay tập trung nhiều nhất ở Singapore với 52%, phần còn lại được phân bổ đều khắp Đông Nam Á và Trung Quốc.

Tóm lại, hãy chọn DBS nếu bạn có niềm tin mạnh mẽ ở Singapore và Trung Quốc, OCBC nếu bạn thích giảm mức độ tập trung ở Singapore và UOB nếu bạn có tình cảm tích cực với Đông Nam Á nói chung.

Chúng ta cũng nên xem xét mức độ tiếp xúc của các ngân hàng này với Trung Quốc Đại lục trước khi đưa ra bất kỳ quyết định nào. Với sự tập trung gần đây vào Evergrande, một trong những nhà phát triển bất động sản hàng đầu của Trung Quốc, sự suy thoái của bất động sản Trung Quốc là hoàn toàn có thể xảy ra. Điều này có thể gây hại cho nền kinh tế của đất nước.

Bây giờ, tôi không tin rằng tình hình sẽ đi sâu vào suy thoái kinh tế và tác động lên nền kinh tế của nó sẽ ít hơn những gì chúng ta nghe được trên các phương tiện truyền thông. Tuy nhiên, tôi vẫn nghĩ rằng sẽ có một số tăng trưởng chậm lại.

Nếu điều đó xảy ra, DBS sẽ bị ảnh hưởng nặng nề nhất, tiếp theo là OCBC. Họ sở hữu lần lượt 30% và 25,6% thị trường Trung Quốc so với 16% của UOB.

Tuy nhiên, Trung Quốc tiếp tục là một cơ hội lớn cho các ngân hàng và các ngân hàng này nên tiếp tục có cổ phần tại nước này.

Cả ba ngân hàng đều tuyên bố rằng họ đang đẩy nhanh quá trình chuyển đổi kỹ thuật số và tăng chi tiêu trong lĩnh vực này.

Tuy nhiên, tôi thích DBS nhất vì nó dường như là ngân hàng duy nhất đủ dũng cảm để đưa tiền của mình vào miệng. Nó đã được khởi chạy gần đây:

DBS Finnovation được thành lập vào năm 2020 để nắm giữ các doanh nghiệp không liên quan đến các dịch vụ ngân hàng cốt lõi của DBS. Nó hiện sở hữu ba mảng kinh doanh mới:Partior, Climate Impact X và DBS Digital Exchange.

Partior là một hệ thống thanh toán liên ngân hàng của Singapore do DBS, JP Morgan và Temasek thành lập, trong đó DBS sở hữu 33% cổ phần. Mạng mở này nảy sinh từ Dự án MAS Ubin, bắt đầu như một nghiên cứu về tiền tệ kỹ thuật số của ngân hàng trung ương (CBDC). Nền tảng blockchain doanh nghiệp của nó hứa hẹn sẽ tăng tốc và giảm chi phí thanh toán xuyên biên giới, dự kiến sẽ đạt 156 nghìn tỷ đô la vào năm 2022.

Climate Impact X, trong đó DBS có 23% lãi suất, là một thị trường toàn cầu và trao đổi để lấy các khoản tín dụng carbon chất lượng cao.

Đây có thể là biên giới tiếp theo khi thế giới tiến tới một tương lai bền vững.

Nền tảng Sàn giao dịch kỹ thuật số DBS, trong đó DBS có 90% quyền sở hữu (SGX sở hữu 10% còn lại), bao gồm ba thành phần:cung cấp mã thông báo bảo mật, lưu ký tài sản kỹ thuật số và sàn giao dịch tiền điện tử.

Thật không may, các nhà đầu tư tổ chức và được công nhận là những người duy nhất có thể tham gia ngay bây giờ. Ai biết được, cuối cùng họ có thể mở cửa cho các nhà đầu tư nhỏ lẻ.

Một chủ đề thời thượng khác là chủ đề lặp đi lặp lại giữa các ngân hàng là đầu tư vào ESG. UOB dường như là công ty dẫn đầu thị trường dựa trên các bài thuyết trình của họ.

Vẫn chưa quyết định? Alvin đã chia sẻ phân tích của mình về 3 ngân hàng Singapore trong một video gần đây, nơi anh ấy đi sâu vào kinh tế vĩ mô của ngành, những thách thức tiềm ẩn mà họ có thể gặp phải trong tương lai và những gì bạn nên cân nhắc trước khi đầu tư:

Nếu bạn muốn thực hiện phân tích của riêng mình, bạn cũng có thể đọc 5 tiêu chí chính của Louis để định giá ngân hàng.

Cả ba ngân hàng đều đang hoạt động tốt ở thời điểm hiện tại, và trong bối cảnh lạm phát như hiện nay, giá cổ phiếu ngân hàng có thể tăng hơn nữa.

Tuy nhiên, hầu hết các ngân hàng này đều gần đạt mức cao nhất theo chu kỳ ở mức định giá hiện tại, có nghĩa là tỷ lệ rủi ro trên phần thưởng của họ có thể không hấp dẫn bằng các khoản đầu tư khác. Tuy nhiên, nếu bạn đã nắm giữ cổ phiếu ngân hàng kể từ khi bắt đầu đại dịch, việc giữ chúng và hưởng lợi từ việc trả cổ tức của chúng sẽ không có hại gì khi chúng ta chuyển sang môi trường có lãi suất cao hơn.

Tôi thích DBS nhất và có một vị trí trong đó. Nhưng khách quan mà nói, nó hiện đang được định giá quá cao, vì vậy tôi sẽ không bổ sung vào vị trí của mình, mặc dù tôi sẽ giữ những gì tôi có.

Nếu bạn muốn học cách đánh giá cổ phiếu và tìm những cổ phiếu tốt nhất để phát triển danh mục đầu tư của mình, Alvin sẽ tổ chức một khóa học mini trực tiếp, hãy tham gia cùng anh ấy tại đây.

Quà tặng cho trẻ vị thành niên:LLC có thể bảo vệ họ khỏi chủ nợ và kẻ săn mồi

Hướng dẫn đầy đủ về Giá trị doanh nghiệp và Giá trị vốn chủ sở hữu.

Bắt đầu một công việc kinh doanh mới? Cách lập kế hoạch kinh doanh

Medicaid là gì? Mọi thứ bạn cần biết vào năm 2021

Để bảo vệ ISA trọn đời:Phương tiện tiết kiệm mới đã gây tranh cãi nhưng có thể là một công cụ hữu ích cho những người mua lần đầu