Tôi thường được hỏi câu hỏi này - tôi nên đầu tư một lần hay chia vốn thành nhiều phần nhỏ hơn để đầu tư vào các bộ phận trong thời gian dài? Phương pháp sau còn được gọi là tính trung bình theo chi phí đô la.

Đầu tư một lần là rất tốt nếu thị trường đang tăng và bạn bỏ thêm vốn để làm việc sớm. Tính trung bình chi phí đô la hoạt động tốt hơn trong một thị trường có xu hướng giảm vì bạn mua rẻ hơn theo thời gian.

Nhưng chúng tôi sẽ không bao giờ biết chắc chắn thị trường đang hướng tới đâu, vì vậy chúng tôi sẽ không đầu tư dựa trên những dự đoán không đáng tin cậy của chúng tôi về hướng thị trường.

Câu hỏi quan trọng hơn ở đây là thời điểm vốn đầu tư của bạn.

Nếu bạn nhận được một khoản tiền lớn hoặc một khoản thừa kế, đầu tư một lần sẽ là một lựa chọn phù hợp hơn.

Tuy nhiên, đối với hầu hết mọi người, vốn đầu tư của họ được lấy từ tiền lương của họ, được trả hàng tháng. Bạn có thể tiết kiệm số tiền thừa và chỉ đầu tư khi số vốn trở nên lớn hoặc đầu tư một số tiền nhỏ hơn hàng tháng.

Do đó, tôi muốn tập trung vào nhóm đa số và chia sẻ cách bạn có thể đầu tư hàng tháng vào REIT.

Tại sao REITs?

Bởi vì tôi nghĩ chúng là những khoản đầu tư rất phù hợp với hầu hết các nhà đầu tư vì hai lý do chính.

Thứ nhất, REIT chia cổ tức đều đặn và nhà đầu tư cảm thấy thoải mái hơn khi họ thấy tiền mặt cứng lạnh được ghi có vào tài khoản của họ. Hiệu ứng cổ tức có thể hỗ trợ sự biến động trên thị trường và các nhà đầu tư có thể tiếp tục đầu tư lâu hơn. Đó là điều quan trọng để lãi kép phát huy tác dụng của nó.

Thứ hai, nhiều nhà đầu tư yêu thích bất động sản và REITs làm cho những khoản đầu tư này trở nên ‘hợp túi tiền’. Đó là một công việc kinh doanh mà hầu hết mọi người đều có thể hiểu và liên quan, đồng thời điều đó làm tăng niềm tin và quyền lực nắm giữ của các nhà đầu tư.

Điều quan trọng của việc đầu tư hàng tháng là để ý chi phí hoa hồng. Khi bạn mua REIT thường xuyên hơn với số lượng nhỏ hơn, phí giao dịch có thể không đáng giá vì chúng ăn vào lợi nhuận của bạn.

Do đó, chỉ chọn một nhà môi giới chi phí thấp nếu bạn muốn đầu tư hàng tháng.

Dưới đây là 5 REIT mà bạn có thể mua:

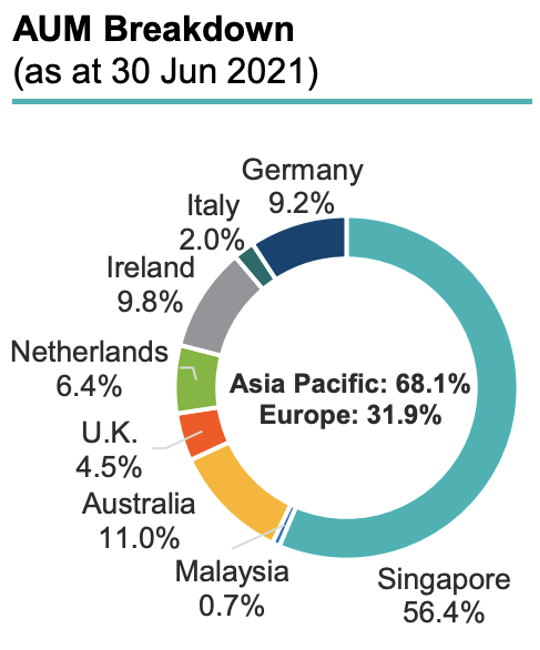

Keppel DC REIT là một trung tâm dữ liệu REIT hiếm và phổ biến ở Singapore. Giá cổ phiếu đạt mức cao là 3,04 đô la vào năm 2020 do sự lạc quan trong việc áp dụng kỹ thuật số hóa được tăng tốc bởi Covid. Nhưng sự lạc quan đó đã giảm xuống vào năm 2021 và giá cổ phiếu đã giảm trong suốt cả năm và ở mức 2,35 đô la vào thời điểm viết bài.

Chúng tôi đã giải thích 5 lý do có thể khiến giá cổ phiếu của Keppel DC REIT giảm và việc mở rộng nhiệm vụ mua lại NetCo có nghĩa là nó không còn là một trò chơi thuần túy cho các trung tâm dữ liệu.

Điều đó nói rằng, tôi vẫn lạc quan về triển vọng dài hạn của Keppel DC REIT và tôi tin rằng việc giá cổ phiếu giảm là chính đáng do nó bị định giá quá cao vào năm 2020. Trung tâm dữ liệu sẽ đóng một vai trò quan trọng trong cơ sở hạ tầng của thế giới kỹ thuật số của chúng ta. , bao gồm cả metaverse của tương lai. Tôi kỳ vọng Keppel DC REIT sẽ mua lại nhiều trung tâm dữ liệu hơn trong những năm tới và phát triển thành một trung tâm dữ liệu đa dạng trên toàn cầu.

Hiện tại, Keppel DC REIT có phần lớn trung tâm dữ liệu ở Singapore. Đây là một vị trí đáng ghen tị vì hiện tại Singapore không có trung tâm dữ liệu mới nào được phép và bất kỳ trung tâm dữ liệu nào hiện đang tồn tại ở đây đều là tài sản nóng. Keppel DC REIT có thể giải quyết tình hình bằng cách tăng tiền thuê và họ vẫn sẽ có người thuê trả tiền cho họ.

Ngay cả sau khi giá cổ phiếu giảm, Keppel DC REIT vẫn không hề rẻ. Nó vẫn đang giao dịch với tỷ lệ P / B là 2,06, cao hơn một chút so với mức trung bình 5 năm là 1,96.

Lợi tức cổ tức của Keppel DC REIT là khoảng 4,4%, không phải là đặc biệt cao đối với REITs nhưng tôi thấy mức này có thể chấp nhận được vì chúng ta nên trả một khoản phí bảo hiểm cho các trung tâm dữ liệu.

Tính trung bình chi phí đô la phù hợp với những tình huống như vậy, theo đó rõ ràng là nó không đủ rẻ để đầu tư một lần, nhưng cần thận trọng hơn khi đầu tư từng chút một. Bạn sẽ mua được nhiều đơn vị hơn và rẻ hơn nếu giá giảm hơn nữa. Và nếu nó tăng lên, ở một mức độ nào đó bạn cũng được ưu tiên.

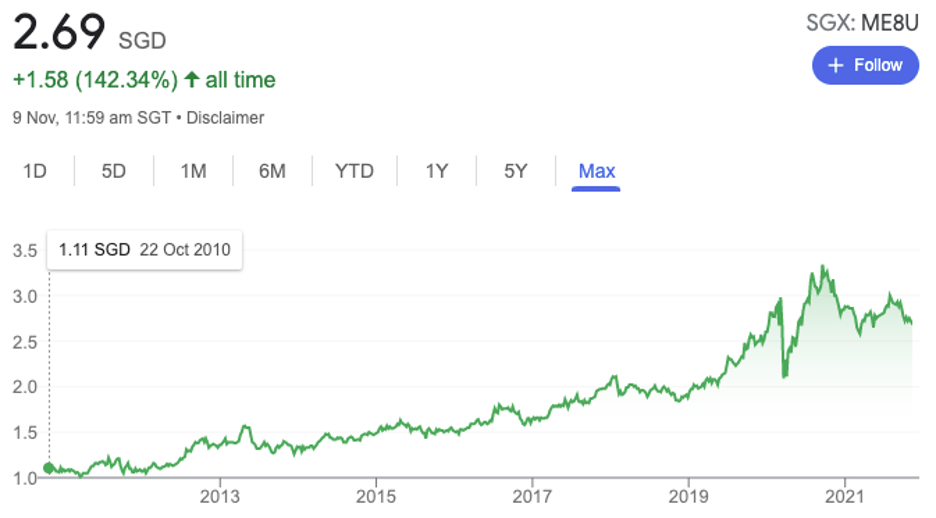

Mặc dù là một REIT tương đối non trẻ, nó đã mang lại lợi nhuận vốn cao hơn cho các nhà đầu tư ban đầu so với các REIT khác đã ra công chúng trong một thời gian dài hơn.

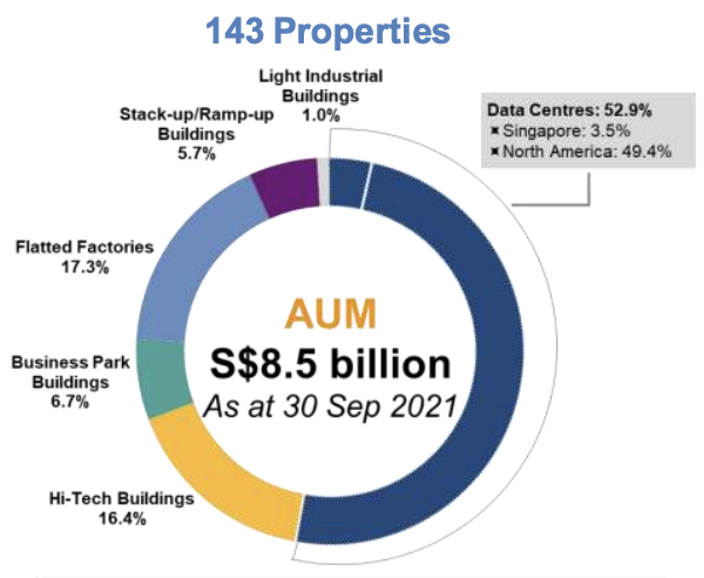

Mapletree Industrial Trust (MIT) đã phát triển mạnh mẽ các trung tâm dữ liệu, hiện chiếm hơn 50% tài sản của công ty!

Tôi tin rằng sẽ không có việc quay lại các nhà máy kiểu cũ và sẽ tập trung vào các tài sản công nghiệp có giá trị cao hơn như các tòa nhà công nghệ cao và trung tâm dữ liệu.

Định giá của Mapletree Industrial Trust không đòi hỏi cao như Keppel DC REIT. Điều này có thể là do trước đây có các thuộc tính công nghiệp khác cùng với các trung tâm dữ liệu của nó. MIT đang giao dịch với Tỷ lệ PB là 1,44, thấp hơn một chút so với PB trung bình 5 năm là 1,63.

Về cổ tức, MIT đang đưa ra mức cổ tức 4,9%, cách Keppel DC REIT không xa. Nó từng mang lại lợi suất cổ tức từ 7% trở lên. Nhưng điều đó dựa trên danh mục các đặc tính công nghiệp truyền thống. Với các trung tâm dữ liệu, giá trị cũng như giá cổ phiếu của nó đã tăng lên và do đó lợi tức cổ tức đã giảm xuống. Đây là một dấu hiệu tốt chứ không phải là một dấu hiệu xấu.

MIT đã được niêm yết hơn 10 năm, mang lại nguồn vốn và lợi tức cổ tức kha khá cho các nhà đầu tư của mình.

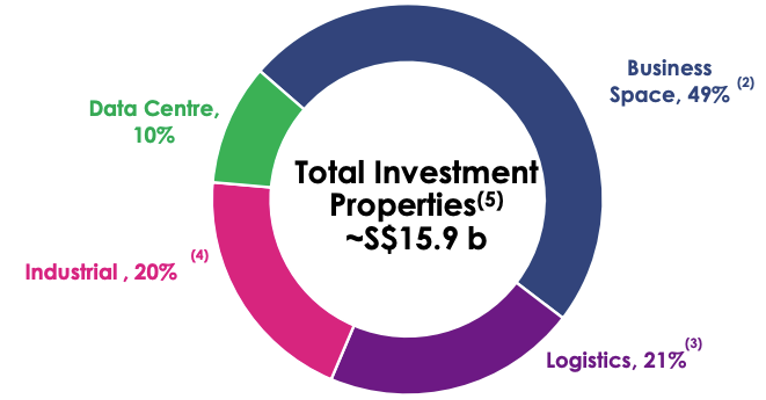

Ascendas REIT là không gian kinh doanh và REIT công nghiệp lớn nhất được niêm yết trên Sàn giao dịch Singapore. Nó có 11 trung tâm dữ liệu ở Châu Âu, chiếm 10% tổng giá trị tài sản.

REIT có một số khách thuê tên tuổi như Singtel, Sea, DBS, Stripe và Grab, vì vậy việc thu tiền cho thuê không phải là vấn đề.

Việc có CapitaLand làm nhà tài trợ cũng rất thuận lợi vì nó đảm bảo một nguồn cung cấp bất động sản ổn định để mua lại.

Ascendas REIT đang giao dịch với tỷ lệ PB là 1,3, tương đương với PB trung bình 5 năm của nó. Nó là khá giá. Tỷ suất cổ tức là 4,8%.

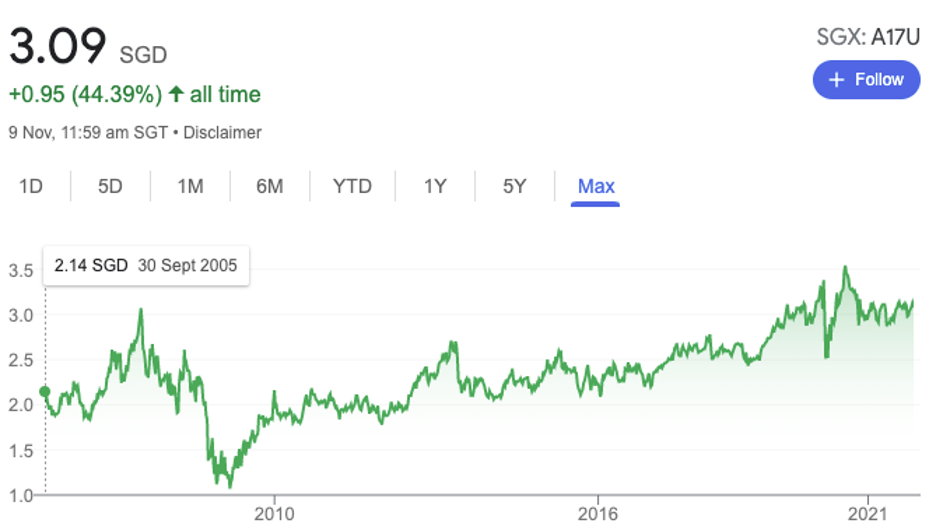

Ascendas REIT IPO-ed vào năm 2005 và giá cổ phiếu đã tăng mặc dù đã chia cổ tức trong những năm qua.

Mặc dù khả năng di chuyển của con người bị đình trệ trong suốt thời gian diễn ra Covid, công việc hậu cần vẫn tiếp tục hoạt động. Chúng tôi vẫn cần nguồn cung cấp và mạng lưới hậu cần toàn cầu được cung cấp. Mapletree Logistics Trust (MLT) đóng một vai trò trong chuỗi cung ứng và người thuê có thể đóng góp nhiều tiền thuê hơn cho REIT trong suốt một năm Covid hơn bao giờ hết - doanh thu tăng 14,3% cho MLT trong khi nhiều doanh nghiệp khác phải vật lộn để tồn tại.

Năm 2021, công việc kinh doanh được cải thiện hơn nữa, doanh thu 6 tháng cuối năm tăng trưởng 24,4% so với năm trước.

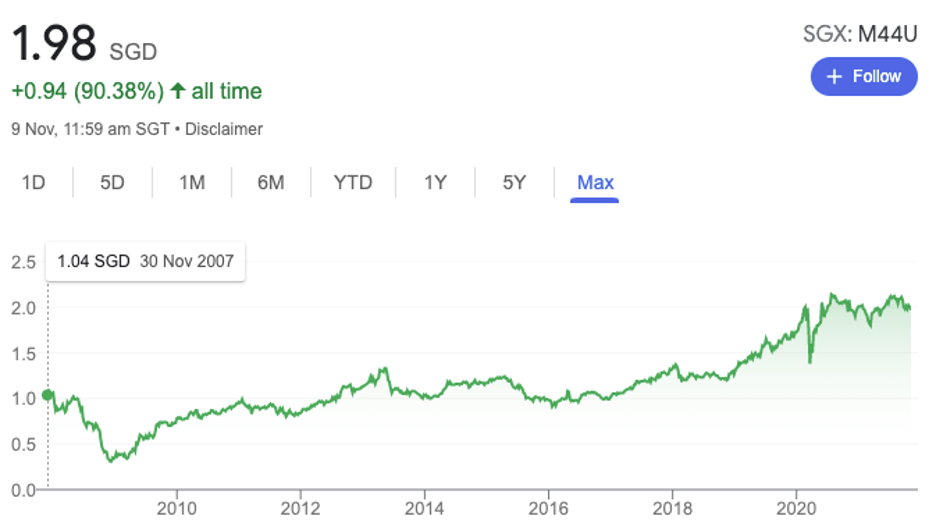

Không có gì ngạc nhiên khi giá cổ phiếu tăng tốt. Nó đạt mức cao nhất mọi thời đại là 2,14 đô la nhưng sau đó đã giảm một chút xuống dưới 2 đô la. Nó hiện đang giao dịch ở tỷ lệ PB là 1,4, cao hơn mức trung bình 5 năm là 1,3.

Tỷ suất cổ tức khoảng 4%.

Phóng to khoảng thời gian 14 năm, chúng ta có thể thấy rằng giá cổ phiếu đã tăng đều đặn, mang lại cả lợi nhuận vốn và cổ tức cho những người anh cả của họ.

Mặt khác, nhu cầu văn phòng và bán lẻ không phục hồi như các khu hậu cần vì mọi người có thể làm việc tại nhà và đến trung tâm thương mại ít thường xuyên hơn. Mapletree Commercial Trust (MCT) có doanh thu giảm nhẹ 1,9% trong năm Covid.

Tuy nhiên, kết quả kinh doanh đã tăng trở lại trong 6 tháng đầu năm tài chính 21/2 với mức tăng trưởng doanh thu là 11,5%. Nó đã xoay sở để vượt qua tác động của Covid và bây giờ sự tăng trưởng dường như đã trở lại đúng hướng.

MCT có 5 khách sạn ở phía nam Singapore - VivoCity, Mapletree Business City, mTower (trước đây là PSA Building), Mapletree Anson và Bank of America Merrill Lynch HarbourFront.

Giá cổ phiếu hiện đang giao dịch ở mức PB bội số 1,2, thấp hơn PB trung bình 5 năm là 1,3.

Tỷ suất cổ tức là 4,6%.

Tương tự như các REIT khác ở trên, giá cổ phiếu của MCT đã tăng đáng kể kể từ khi thành lập và những người đi trước đã được hưởng cả cổ tức và lãi vốn trong dài hạn.

REIT là các khoản đầu tư phổ biến vì cổ tức thường xuyên của nó cũng như hoạt động kinh doanh dễ hiểu - chúng cho thuê tài sản.

Tuy nhiên, không phải tất cả REIT được tạo ra như nhau. Tôi đã chia sẻ 5 REIT đã thể hiện chất lượng của chúng - chúng ta có thể thấy sự tăng trưởng ổn định về giá cổ phiếu của chúng và mức cổ tức nhất quán được phân phối trong một thời gian dài.

REIT có lãi kép ổn định này rất tốt cho các khoản đầu tư thông thường mà bạn có thể sử dụng để xây dựng danh mục đầu tư của mình từng chút một. Chậm mà chắc.

Bạn sẽ cần một công ty môi giới chi phí thấp để đầu tư số tiền nhỏ mỗi lần. Phí của Phillip Futures là 0,08% mà không có phí tối thiểu là một trong những mức phí thấp nhất ở Singapore.

Điều gì sẽ xảy ra nếu Nhà của Chúng tôi Không Bán? Chúng ta có nên biến nó thành cho thuê không?

Quá bận để nghiên cứu các lựa chọn bảo hiểm y tế của công ty bạn? Làm 4 điều này

Giới thiệu về S Corporation

Nhà vô địch doanh nghiệp nhỏ khuyến khích tư duy sáng tạo

5 Chiến thuật giữ chân khách hàng để tăng mức độ trung thành của cửa hàng