Chênh lệch cuộc gọi tăng giá còn được gọi là chênh lệch giá gọi nợ. Chúng là một chiến lược giao dịch quyền chọn tăng giá bao gồm việc mua một lệnh gọi sau đó bán một lệnh gọi khác lấy tiền với cùng ngày hết hạn. Quá trình kết hợp này làm giảm giá hòa vốn trên giao dịch.

Bull call spread có nhiều tên. Trên thực tế, spread trong cuộc gọi tăng giá, spread trong cuộc gọi dài, spread dọc đều là những tên gọi chung được dùng để chỉ cùng một chiến lược quyền chọn. Nói một cách đơn giản, bạn chỉ đang mua và bán một cuộc gọi.

Nó được gọi là chênh lệch ghi nợ cuộc gọi tăng giá vì một khoản ghi nợ được tính khi tham gia giao dịch. Nghe có vẻ thú vị, phải không? Vâng, nó nên được. Bởi vì bất kể bạn đang ở đâu trong hành trình giao dịch của mình, học cách xây dựng chênh lệch giá tăng sẽ là một công cụ mạnh mẽ trong bộ công cụ giao dịch của bạn. Hãy tiếp tục đọc và tôi sẽ cho bạn thấy mức chênh lệch giá gọi tăng có thể hoạt động như thế nào đối với bạn!

Chênh lệch cuộc gọi tăng giá là chiến lược được lựa chọn khi các nhà đầu tư cảm thấy giá của tài sản cơ bản (tức là hàng hóa, trái phiếu, cổ phiếu, tiền tệ , v.v.) sẽ chỉ tăng lên một lượng nhỏ trong tương lai gần.

Các nhà giao dịch sẽ sử dụng chiến lược này thường xuyên nhất trong thời gian có nhiều biến động. Chênh lệch cuộc gọi tăng giá được hưởng lợi từ hai yếu tố; giá cổ phiếu tăng và thời gian giảm dần của quyền chọn bán.

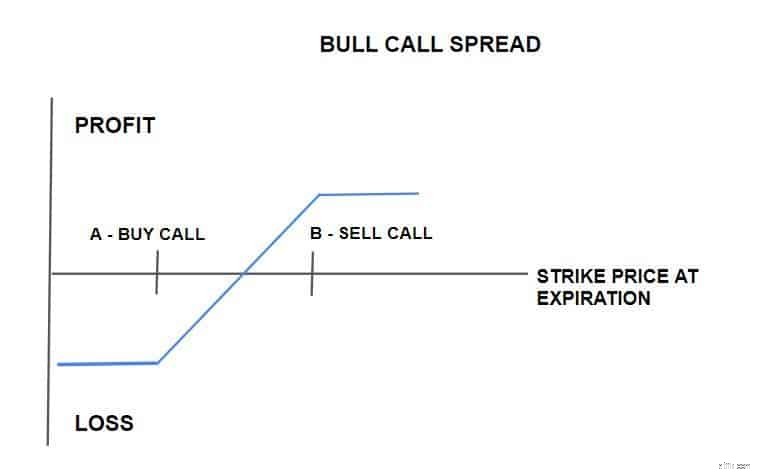

Do đó, làm thế nào để bạn xây dựng spread call? Chênh lệch lệnh gọi dài cung cấp cho bạn quyền mua cổ phiếu với giá thực tế A và nghĩa vụ bán với giá thực tế B nếu hợp đồng được giao.

Chênh lệch cuộc gọi tăng giá có thể được thực hiện bằng cách mua một tùy chọn gọi vốn trong khi đồng thời viết một tùy chọn gọi vốn nổi bật hơn với cùng một bảo mật cơ bản và cùng một tháng hết hạn.

Nói cách khác, bạn mua một cuộc gọi ATM và bán 1 cuộc gọi OTM. Trên thực tế, dịch vụ giao dịch của chúng tôi đi sâu vào giao dịch quyền chọn. Tham gia khóa học về chiến lược tùy chọn của chúng tôi.

Để tạo chênh lệch giá tăng, bạn sử dụng hai tùy chọn cuộc gọi; đầu tiên với mức giá thực hiện thấp hơn (A). Thứ hai với giá thực hiện cao hơn (B). Đây là một mẹo hữu ích; bạn sẽ muốn chọn một tài sản mà bạn nghĩ sẽ tăng giá trị trong vài ngày, vài tuần hoặc vài tháng tới.

Đây là cách nó trông:

Thay vì chỉ mua một quyền chọn mua dài hạn, bạn có thể xây dựng chênh lệch giá mua để giảm thiểu rủi ro hoặc khả năng mất tiền. Tôi không thể nhấn mạnh điều này quan trọng như thế nào trong trò chơi giao dịch.

Bán cuộc gọi rẻ hơn với mức chênh lệch cao hơn B giúp bù đắp chi phí của cuộc gọi bạn mua ở mức A. Chênh lệch cuộc gọi tăng giá làm giảm chi phí của quyền chọn là kết quả cuối cùng.

Hơn nữa, nó hạn chế rủi ro của bạn vì bạn chỉ có thể mất chi phí ròng để tạo chênh lệch. Cho đến nay rất tốt.

Tuy nhiên có một số tin xấu. Để giảm thiểu rủi ro, bạn sẽ phải hy sinh một số lợi nhuận tiềm năng. Do đó, mức tăng giá cổ phiếu bị giới hạn. Trong trường hợp giá cổ phiếu tăng vọt, bạn sẽ bỏ lỡ bất kỳ khoản lợi nhuận tiềm năng nào; không tốt lắm.

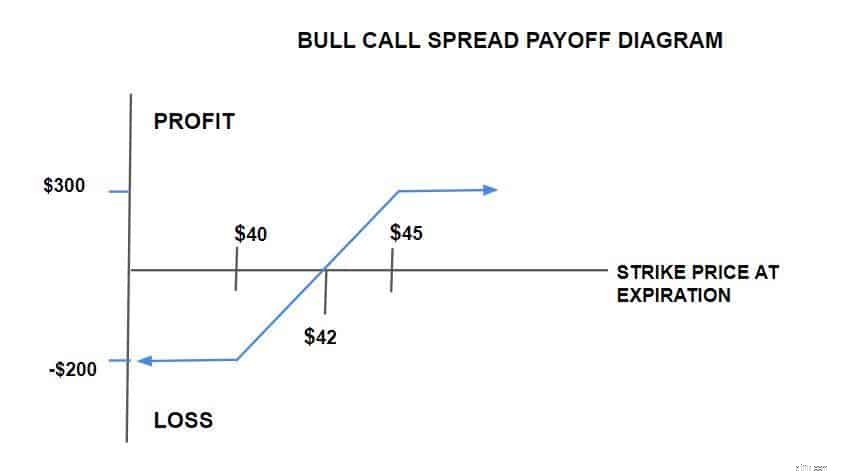

Để dễ hiểu về chênh lệch cuộc gọi tăng giá, hãy xem American Airlines (AAL). Giả sử nó hiện đang giao dịch ở mức 42 đô la. Tuy nhiên, bạn cảm thấy nó sẽ tăng lên do có tin tức về việc sáp nhập.

Kết quả là bạn quyết định mua lệnh gọi JUL 40 đô la với giá 300 đô la và viết lệnh gọi JUL 45 đô la với giá 100 đô la. Nói chung, khoản đầu tư cần thiết cho mức chênh lệch này là 200 đô la.

Chắc chắn, giá cổ phiếu của AAL bắt đầu tăng và đóng cửa ở mức 46 đô la vào ngày hết hạn. Điều này có nghĩa là cả hai tùy chọn đều hết hạn sau khi thanh toán.

Hơn nữa, các lệnh gọi JUL $ 40 và $ 45 có giá trị nội tại tương ứng là $ 600 và $ 100. Nói cách khác, mức chênh lệch mà bạn đã nhập hiện có giá trị 500 đô la khi hết hạn. Khi bạn trừ chi phí để tham gia giao dịch (200 đô la) từ tổng giá trị (500 đô la), bạn còn lại 300 đô la.

Mặt khác, nếu giá cổ phiếu AAL giảm xuống còn 38 đô la (không có ý định chơi chữ), thì cả hai tùy chọn của bạn đều vô giá trị. Bạn sẽ mất 200 đô la chi phí để tham gia vào chênh lệch giá. Trên thực tế, đó cũng là khoản lỗ tiềm năng tối đa của bạn.

Điểm hòa vốn =Giá thực hiện của cuộc gọi dài + Đã trả phí bảo hiểm ròng

Có lợi nhuận tối đa với chênh lệch cuộc gọi tăng giá. Mức tăng tối đa đạt được khi giá cổ phiếu di chuyển trên mức giá thực hiện cao hơn của hai lệnh. Lợi nhuận tiềm năng của bạn bằng:

Giá ưu đãi A - Giá ưu đãi B - Thanh toán phí bảo hiểm ròng - Hoa hồng

Mức lỗ tối đa phải chịu với chênh lệch giá tăng là bao nhiêu? Tin tuyệt vời ở đây, khoản lỗ tối đa của bạn không thể nhiều hơn khoản ghi nợ ban đầu được thực hiện để vào vị trí chênh lệch.

Trên thực tế, điều này sẽ xảy ra khi giá của chứng khoán cơ bản nhỏ hơn giá thực tế của cuộc gọi dài. Mục tiêu của chúng tôi với giao dịch là giới hạn lỗ. Do đó, chênh lệch cuộc gọi tăng giá phổ biến để làm điều đó.

Bạn muốn giá cổ phiếu bằng hoặc cao hơn giá thực tế B khi hết hạn. Tuy nhiên, bạn không muốn cảnh cáo nói trên đến mức khiến bạn thất vọng vì bạn đã không chỉ mua một lệnh mua cổ phiếu cơ bản.

Tuy nhiên, nếu điều này xảy ra, hãy nhìn vào khía cạnh tươi sáng. Bạn đã chơi nó một cách thông minh và tạo ra lợi nhuận. Và đó luôn là một điều tốt.

Trên thực tế, nhiều lần các nhà giao dịch gặp khó khăn khi cố gắng kiếm quá nhiều tiền. Làm thế nào mà có thể? Thị trường chứng khoán giao dịch dựa trên cảm xúc của lòng tham và sự sợ hãi.

Khi bạn cho phép lòng tham kiểm soát giao dịch của mình, nhiều khi bạn kết thúc bằng việc thua lỗ. Bạn không bao giờ đi phá vỡ lợi nhuận của bạn. Ngay cả những cái nhỏ.

Kiểm tra phòng giao dịch của chúng tôi khi chúng tôi thảo luận về giao dịch với quản lý rủi ro.

Chênh lệch cuộc gọi tăng giá rẻ hơn so với việc mua một quyền chọn mua riêng lẻ. Do đó, bạn đang tiết kiệm tiền và giảm thiểu rủi ro.

Trên thực tế, bạn không cần phải sử dụng nhiều vốn để thực sự sở hữu cổ phiếu. Do đó, một cách tốt để phát triển một tài khoản nhỏ là giao dịch chênh lệch giá.

Chúng giới hạn mức lỗ tối đa của việc sở hữu cổ phiếu vào chi phí ròng của chiến lược. Nói cách khác, mức lỗ tối đa của bạn sẽ ít hơn với chênh lệch giá tăng.

Nếu giá của cổ phiếu cao hơn mức tấn công của quyền chọn mua đã được bán trên chênh lệch giá tăng, bạn sẽ bỏ lỡ lợi nhuận. Tuy nhiên, giảm thiểu rủi ro quan trọng hơn là tạo ra lợi nhuận lớn mỗi lần.

Trên thực tế, việc kiếm được lợi nhuận lớn từ mọi giao dịch là không thực tế. Chậm và kiên định sẽ thằng cuộc đua. Do đó, thà an toàn còn hơn xin lỗi.

Chi phí ròng của các giới hạn đã trả phí bảo hiểm thu được. Do đó, chênh lệch cuộc gọi tăng giá là một sự bổ sung tuyệt vời cho các phong cách giao dịch rủi ro hơn. Trên thực tế, bạn có thể giao dịch theo bất kỳ phong cách nào với việc đào tạo chứng khoán phù hợp.

Một nhược điểm khác của chênh lệch cuộc gọi tăng giá là rủi ro chuyển nhượng sớm vị thế quyền chọn bán cổ phiếu.

Đóng chênh lệch cuộc gọi tăng giá gần hết hạn mang lại cho bạn giá trị tối đa. Nếu bạn chọn đóng vị thế của mình trước khi hết hạn, bạn sẽ muốn giá trị thời gian còn lại ít nhất có thể cho cuộc gọi mà bạn đã bán.

Bạn có thể muốn xem xét mua chênh lệch cuộc gọi dài hạn ngắn hơn, ví dụ:30-45 ngày kể từ ngày hết hạn. Trên thực tế, các thành viên hàng năm của chúng tôi có quyền truy cập vào thời điểm hết hạn tốt nhất khi giao dịch chênh lệch giá tăng.

Nếu bạn là người mới bắt đầu hoặc nhà giao dịch dày dạn, các tùy chọn giao dịch và chênh lệch giá tăng là những công cụ rất mạnh khi được giao dịch chính xác. Điều tối quan trọng là bạn phải phát triển một chiến lược trước khi giao dịch các tùy chọn.

Do đó, bạn không bị mất số tiền khó kiếm được. Chúng tôi muốn thấy bạn thành công. Hơn nữa, tôi khuyến khích bạn khám phá tài liệu giáo dục về các tùy chọn miễn phí của chúng tôi.

Nếu bạn muốn đưa giao dịch quyền chọn của mình lên cấp độ tiếp theo, chúng tôi sẽ cung cấp Tư cách thành viên hàng năm sang trọng với mức chiết khấu. Cảm ơn bạn đã đọc và chúc bạn giao dịch vui vẻ!

Goldman Sachs vừa tăng giá với 5 cổ phiếu tăng trưởng này cho năm 2022. Họ có thể là người tiết kiệm danh mục đầu tư

Đánh giá của TraderSync về Tạp chí giao dịch này

Tỷ lệ thế chấp tốt nhất ở Washington

Vòng tròn năng lực - Tại sao bạn nên đầu tư vào nó?

Phá sản Chương 11 ảnh hưởng đến cổ phiếu phổ thông như thế nào?