Trong khi các quỹ chỉ số đang nhận được sự chấp nhận của các nhà đầu tư Ấn Độ có hiểu biết, thì việc thử nghiệm các chiến lược đầu tư dựa trên quy tắc nhất định và các chiến lược đó đã vượt qua các danh mục đầu tư đơn giản luôn rất thú vị. Tôi hy vọng chiến lược dựa trên quy tắc có thể loại bỏ thành kiến của con người.

Trong bài đăng này, chúng tôi so sánh hiệu suất của 4 danh mục đầu tư sau đây trong 18 năm qua và kiểm tra chiến lược đầu tư theo động lực.

Vào 1 st hàng tháng, chúng tôi xem xét lợi nhuận trong 1 năm qua của Nifty 50 và HDFC Liquid Fund.

Nếu Nifty 50 hoàn vốn 1 năm > Lợi tức 1 năm của HDFC Liquid ==> 100% danh mục đầu tư ở Nifty 50

Nếu lợi tức 1 năm của Nifty 50

Do đó, hàng tháng chúng tôi được đầu tư toàn bộ vào Nifty hoặc vào quỹ thanh khoản.

Ngược lại điều này với danh mục đầu tư được cân bằng lại Nifty và Liquid (50:50), nơi chúng tôi luôn có cả quỹ Nifty và quỹ thanh khoản trong danh mục đầu tư. Vào 1 st của tháng 1 hàng năm, danh mục đầu tư được cân bằng lại thành 50:50.

Tôi không muốn đi vào chi tiết của đầu tư theo đà. Tôi cũng không nghĩ mình sẽ làm tốt công việc. Nếu bạn quan tâm đến đầu tư theo đà, tôi khuyên bạn nên đọc hai cuốn sách tuyệt vời được đề cập ở cuối bài đăng này. Động lượng có thể được sử dụng theo nhiều cách (động lượng tương đối và động lượng tuyệt đối). Bạn cũng có thể sử dụng các chiến lược xung lượng để chọn danh mục cổ phiếu. Tôi đã sử dụng theo cách được mô tả ở trên.

Cơ sở của đầu tư theo động lượng là :Một khi tài sản bắt đầu giảm, nó sẽ tiếp tục giảm trong một thời gian. Một khi nó bắt đầu tăng, nó sẽ tiếp tục tăng trong một thời gian. Bằng cách sử dụng động lực trong cách tiếp cận đầu tư của mình, chúng tôi hy vọng rằng chúng tôi sẽ sớm thoát khỏi tình trạng tài sản sụt giảm. Đồng thời, chúng tôi sẽ sớm có được tài sản tăng giá. Điều này hy vọng sẽ nắm bắt được lợi thế và giảm bớt các khoản giảm giá.

Chúng tôi có dữ liệu Nifty từ tháng 6 năm 1999 và dữ liệu lỏng HDFC từ tháng 10 năm 2000. Vì chúng tôi cần dữ liệu hiệu suất 1 năm cho chiến lược động lượng, so sánh biểu đồ / hiệu suất bắt đầu từ tháng 10 năm 2001.

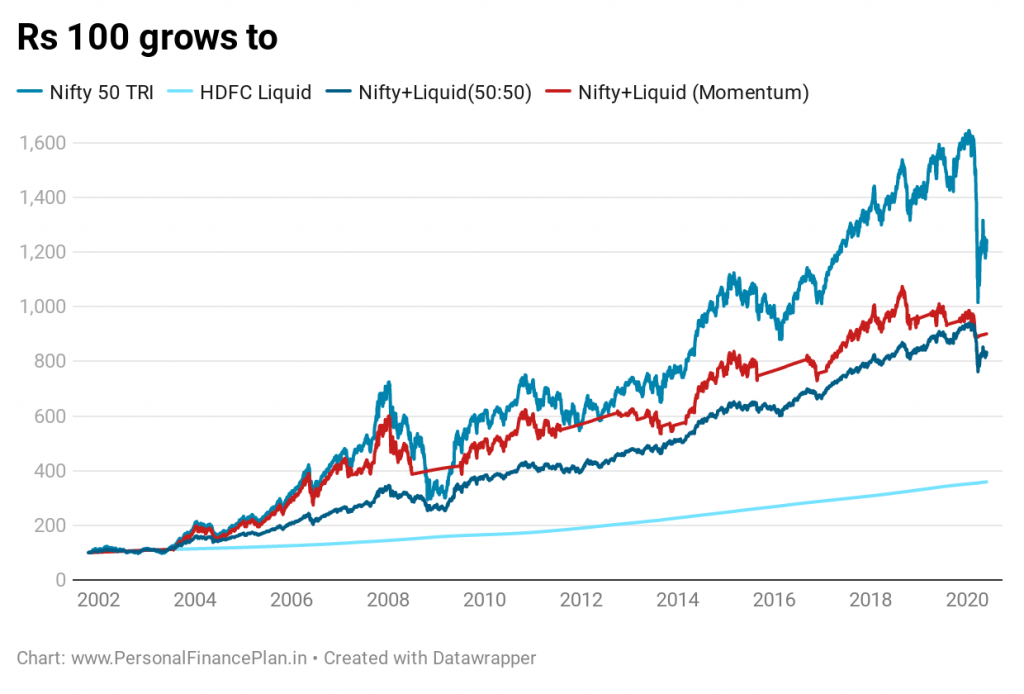

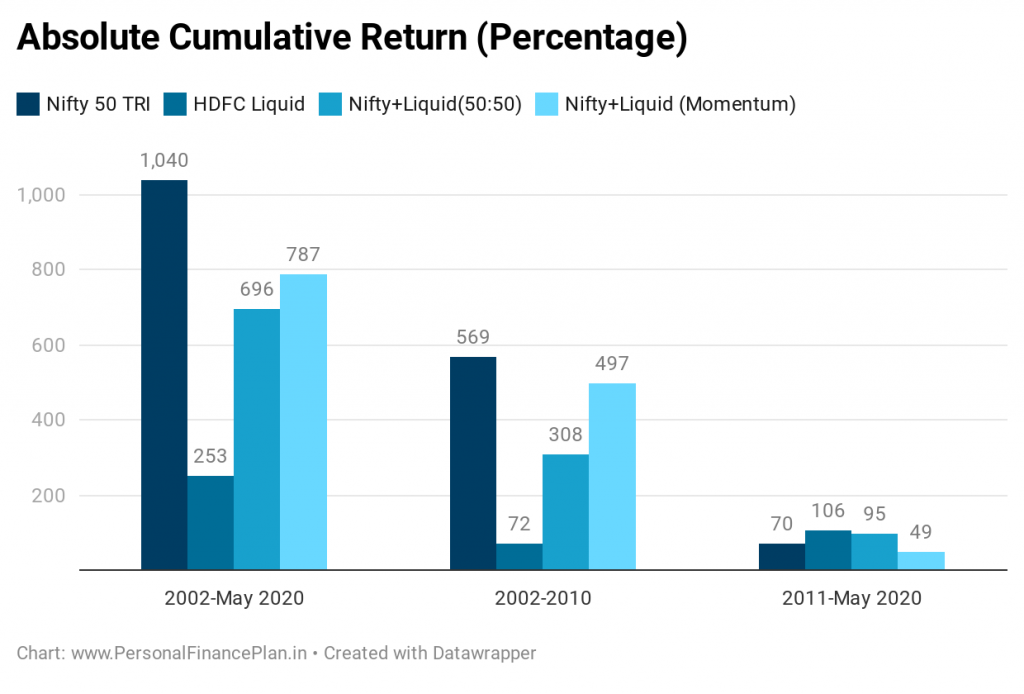

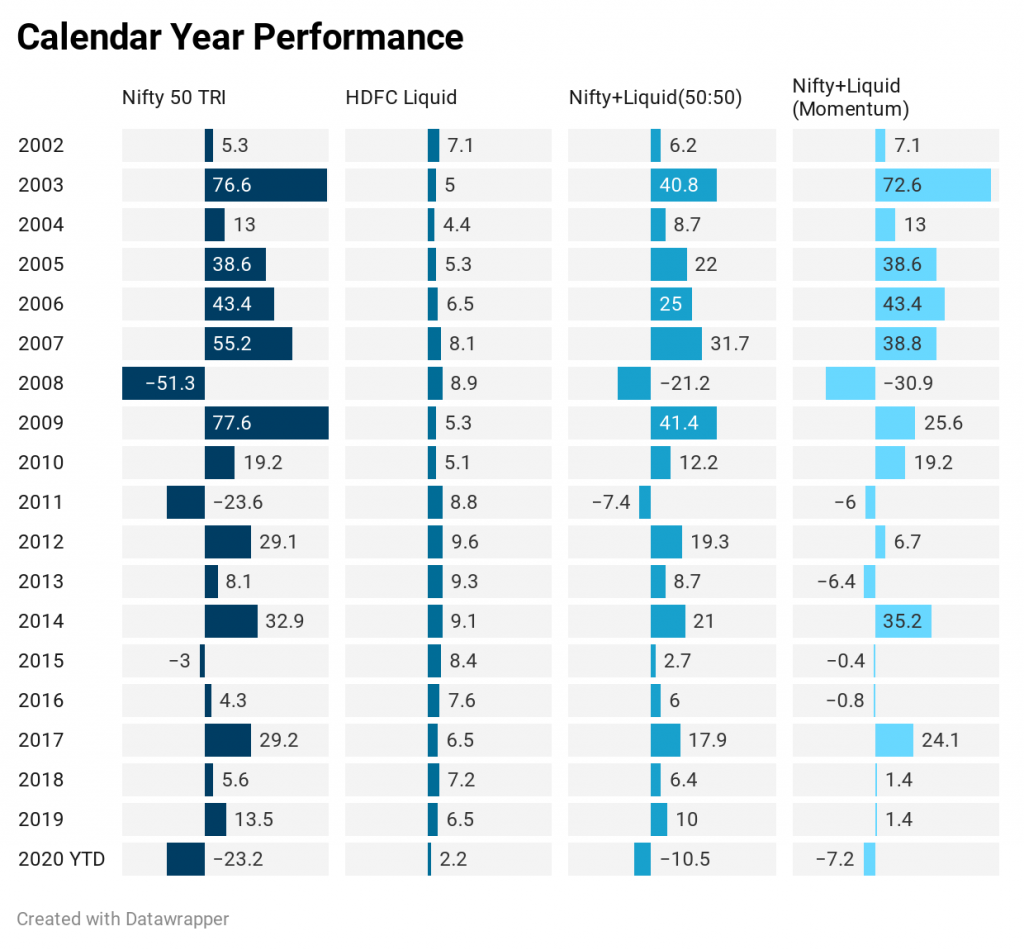

Nifty 50 là nghệ sĩ có thành tích tốt nhất trong 18 năm qua. Không có gì đáng ngạc nhiên vì Nifty đã tăng mạnh với tốc độ CAGR là 14,5% / năm. từ tháng 10 năm 2001 đến tháng 5 năm 2020. HDFC Liquid đã đạt CAGR là 7,1% / năm.

Danh mục đầu tư động lực cho tốc độ CAGR là 12,54% / năm. Danh mục đầu tư 50:50 mang lại tốc độ CAGR là 12,07% / năm. Do đó, chiến lược xung lượng đánh bại danh mục đầu tư quỹ 50:50 Nifty và Liquid một chút.

Biểu đồ trên cũng cho chúng ta biết một số điều khác. Phần lớn thành tích xuất hiện trong thập kỷ đầu tiên (cho đến cuối năm 2010). Chúng ta sẽ thảo luận điều này sau.

Ngoài ra, hãy lưu ý sự biến động trong việc định giá. Trong khi danh mục đầu tư của Nifty 50 ở khắp nơi. Danh mục đầu tư 50:50 cho thấy mức tăng trưởng tương đối ổn định. Danh mục đầu tư Momentum nằm ở đâu đó về mức độ biến động. Đối với dữ liệu đang được xem xét, việc tái cân bằng danh mục đầu tư đã làm giảm sự biến động nhưng không mang lại lợi nhuận cao hơn.

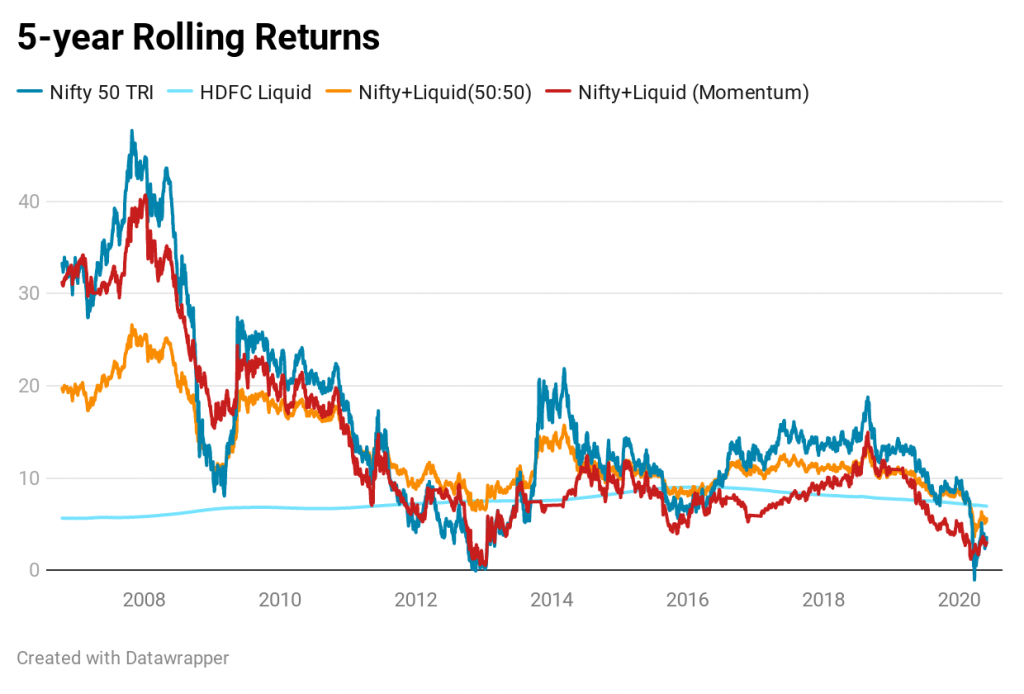

Lợi nhuận luân chuyển đưa ra một kết luận tương tự.

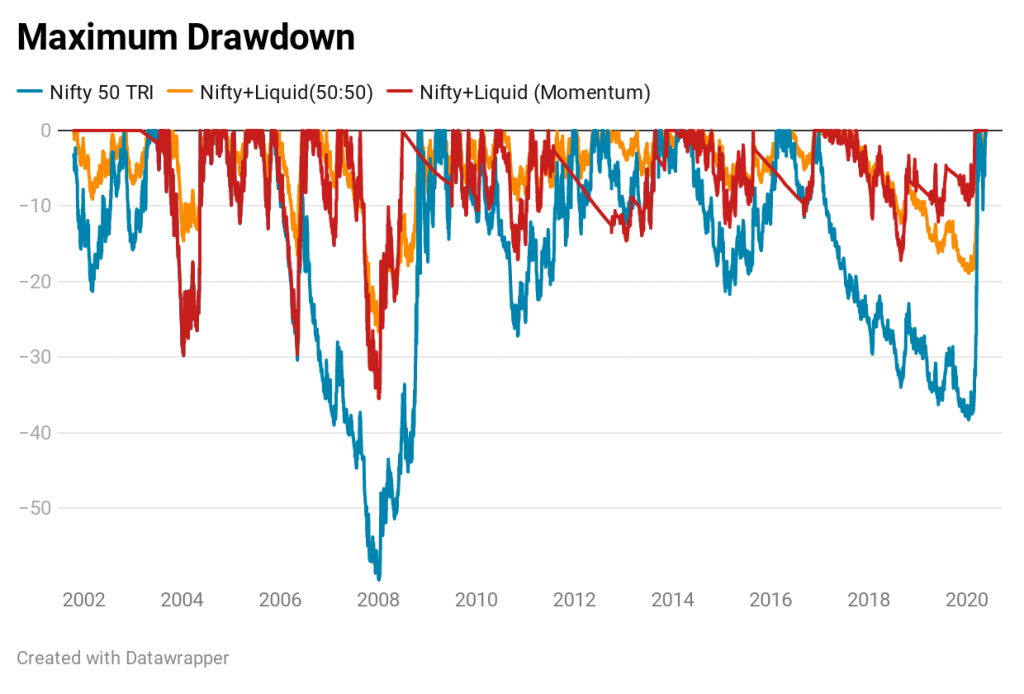

Cái này quan trọng. Cả Chiến lược Momentum và danh mục đầu tư 50:50 đều có mức rút tiền thấp hơn so với Nifty. Đối với Nifty, mức giảm tối đa là 59,5%. Đối với danh mục đầu tư 50:50, mức giảm tối đa là 26,7%. Đối với danh mục đầu tư động lượng, mức giảm tối đa là 35,5%.

Kết quả của danh mục động lượng không ấn tượng lắm, ít nhất là đối với tập hợp dữ liệu này.

Mặc dù lợi nhuận trong toàn bộ thời gian cao hơn so với danh mục đầu tư 50:50, nhưng chúng có mức biến động cao hơn, thể hiện rõ ràng từ biểu đồ lợi nhuận luân phiên và biểu đồ lợi nhuận P2P. Hơn nữa, thành tích chỉ đến trong chín năm đầu tiên. Trong thập kỷ này, danh mục động lượng này đã hoạt động kém hơn danh mục đầu tư 50:50 một cách tồi tệ. Bạn chỉ có thể nhìn vào biểu đồ lợi nhuận luân phiên trong thập kỷ này. Danh mục đầu tư 50:50 hầu như đã đánh bại danh mục động lượng.

Do đó, nếu bạn đã bắt đầu chiến lược động lực vào năm 2011 khi nhìn vào kết quả hoạt động của chiến lược trong thập kỷ trước, bạn sẽ hoàn toàn thất vọng. Trong khi chiến lược động lượng đã đánh bại danh mục đầu tư 50:50 trong 7 trên 9 năm đầy đủ trong thập kỷ trước, nó đã tụt hậu danh mục đầu tư 50:50 trong 6 trên 9 năm đầy đủ trong thập kỷ này.

Danh mục đầu tư 50:50 dễ quản lý hơn. Bạn chỉ phải giao dịch một lần mỗi năm và sau đó quên nó cho đến năm sau.

Danh mục Momentum, theo cấu trúc của nó, sẽ đòi hỏi nhiều giao dịch hơn, dẫn đến chi phí giao dịch cao hơn và khả năng tăng vốn cao hơn. Nhưng tôi có thể đã quá lạm dụng điều này. Vì chúng tôi làm việc với lợi nhuận trong 1 năm qua, nên tỷ lệ này cũng sẽ không cao. Ví dụ, trong 19 năm qua, danh mục Momentum sẽ chỉ phải cân bằng lại (điều chỉnh) 26 lần. Bạn có thể đã chạm vào danh mục đầu tư 50:50 19 lần. Đồng thời, chúng tôi đang thiếu một điểm. Danh mục đầu tư có động lực đi vào tất cả hoặc toàn bộ khi nó thay đổi. Bạn phải mua và bán số lượng lớn. Một danh mục đầu tư 50:50 chỉ cần được cân bằng lại (có thể không yêu cầu bạn bán số lượng lớn).

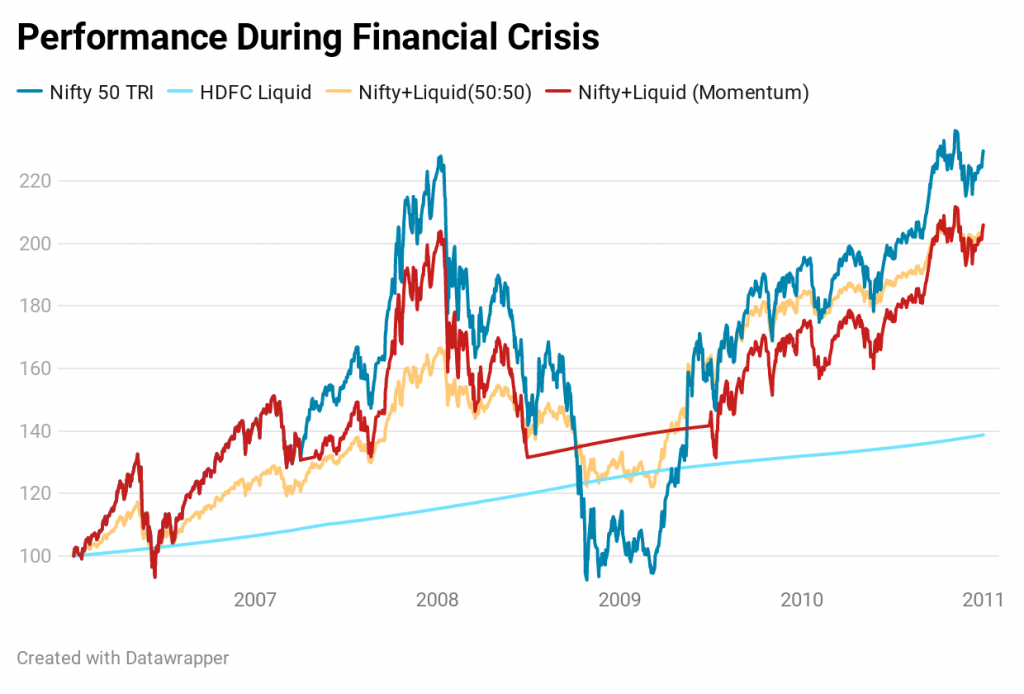

Trong khi danh mục đầu tư động lượng bảo vệ sự giảm giá bằng cách chuyển sang các quỹ thanh khoản sau khi giảm ban đầu, nó cũng có thể đến muộn trong quá trình đi lên, đặc biệt nếu mức tăng đột ngột.

Ví dụ, trong cuộc khủng hoảng tài chính, danh mục đầu tư động lực thoát khỏi Nifty vào tháng 7 năm 2008, The Nifty giảm thêm 36% (kể từ khi danh mục đầu tư Momentum thoát khỏi Nifty) và tạo đáy vào tháng 3 năm 2009. Nifty tăng trở lại mạnh mẽ từ mức thấp tháng 3 năm 2009 . Momentum chỉ quay trở lại với Nifty vào tháng 6 năm 2009. Từ mức thấp nhất của tháng 3 năm 2009, Nifty đã tăng 73% trước khi danh mục đầu tư của Momentum trở lại với Nifty.

Và, đó là nơi dẫn đến hành vi của nhà đầu tư. Không có chiến lược nào, dù tốt đến đâu, sẽ hoạt động nếu bạn không thể kiên trì thực hiện. Chúng ta cảm thấy khó chịu nếu kiếm được ít hơn hoặc thua nhiều hơn so với đồng nghiệp, hàng xóm và thậm chí là thị trường. Đây là ma trận.

Mọi người khác đều bị mất tiền. Chúng tôi đang thua lỗ. (Chúng tôi ổn).

Mọi người khác đều bị mất tiền. Chúng tôi không mất tiền. (Chúng tôi ổn)

Mọi người khác đang kiếm tiền. Chúng tôi đang kiếm tiền. (Chúng tôi ổn)

Mọi người khác đang kiếm tiền. Chúng tôi không kiếm tiền. ( Chúng tôi KHÔNG ĐƯỢC. Chúng tôi có thể tránh chiến lược vào sai thời điểm ).

Thật không thoải mái khi ngồi trên hàng rào để hệ thống của bạn phát ra tín hiệu Mua trong khi mọi người khác đang kiếm tiền. Điều gì đó mà bạn có thể đã trải qua trong chiến lược động lượng khi thị trường bật lên từ mức thấp nhất của cuộc khủng hoảng tài chính. Sớm muộn gì bạn cũng sẽ vào hang, có lẽ là vào thời điểm tồi tệ nhất. Và điều này có thể áp dụng cho bất kỳ chiến lược đang hoạt động nào.

Nhân tiện, đối với sự sụt giảm gần đây của thị trường do cuộc khủng hoảng Covid-19, chiến lược động lượng đã được đưa vào quỹ thanh khoản 100% vào cuối tháng Hai. Vào cuối tháng 5, nó vẫn còn 100% trong quỹ thanh khoản. Thời gian sẽ trả lời liệu điều này có thành công hay không.

Với danh mục đầu tư 50:50, bạn có một phần tiền nhất định sẽ tiếp tục tăng theo thị trường. Sẽ dễ dàng hơn để tuân theo một chiến lược như vậy.

Rằng chiến lược động lượng không hoạt động tốt cho hai tài sản này và trong giai đoạn đang được xem xét không có nghĩa là kết quả cũng sẽ xấu đối với các tài sản khác. Trong vài tuần và vài tháng tới, tôi sẽ ném các tài sản khác vào hỗn hợp (ví dụ như vàng, vốn cổ phần quốc tế) và xem chiến lược động lượng phát triển như thế nào. Vấn đề duy nhất là chúng tôi có lịch sử ETF / MF giới hạn cho các tài sản khác ngoài vốn chủ sở hữu và nợ. Chúng ta sẽ xem.

Momentum định lượng (Wes Grey và Jack Vogel)

Đầu tư động lực kép (Gary Antonacci)

Vàng có ý nghĩa trong Chiến lược Động lực không? (Anoop Vijaykumar từ CapitalMind)

Nguồn dữ liệu :NiftyIndices / ValueResearch