Tôi có thể mong đợi lợi nhuận bao nhiêu từ thị trường chứng khoán? Dài hạn trên thị trường chứng khoán là gì? Rủi ro liên quan đến thị trường chứng khoán là gì? Độc giả thường xuyên có thể biết rằng tôi đã thảo luận những câu hỏi này với lợi nhuận và chênh lệch rủi ro theo thời gian. Trong phân tích toàn diện nhất của tôi, biểu đồ lợi nhuận Sensex trong 35 năm qua cùng với phân phối lợi nhuận được trình bày. Những điều này cung cấp một mô tả trực quan về rủi ro thị trường chứng khoán.

Thông thường, không có điểm dữ liệu nào được coi là để vẽ phổ rủi ro-thưởng cho thị trường chứng khoán chỉ là một số ít. Ví dụ, hãy xem nghiên cứu trước đây:Tôi có thể mong đợi lợi nhuận gì từ vốn chủ sở hữu trong dài hạn? Phần 1

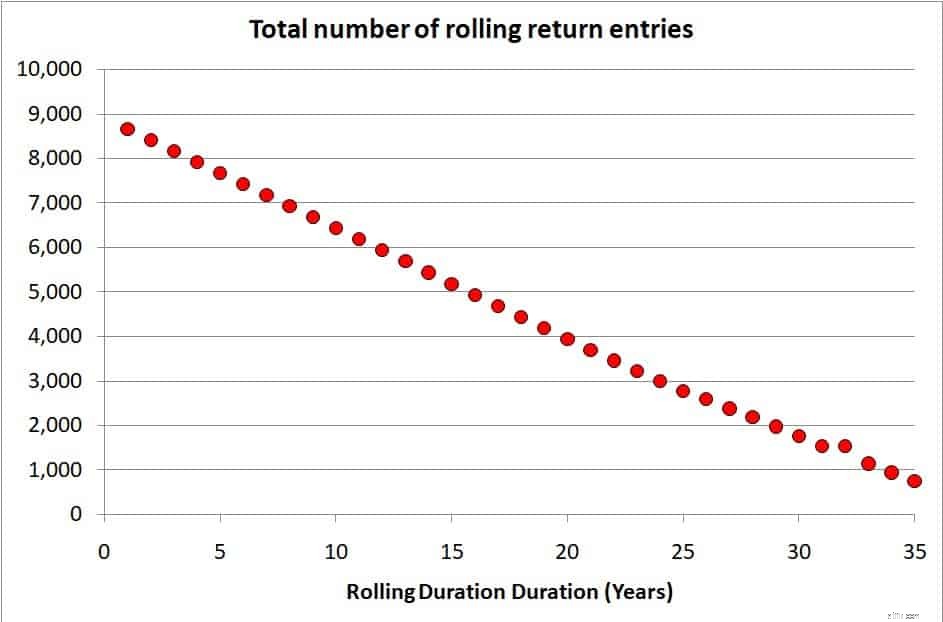

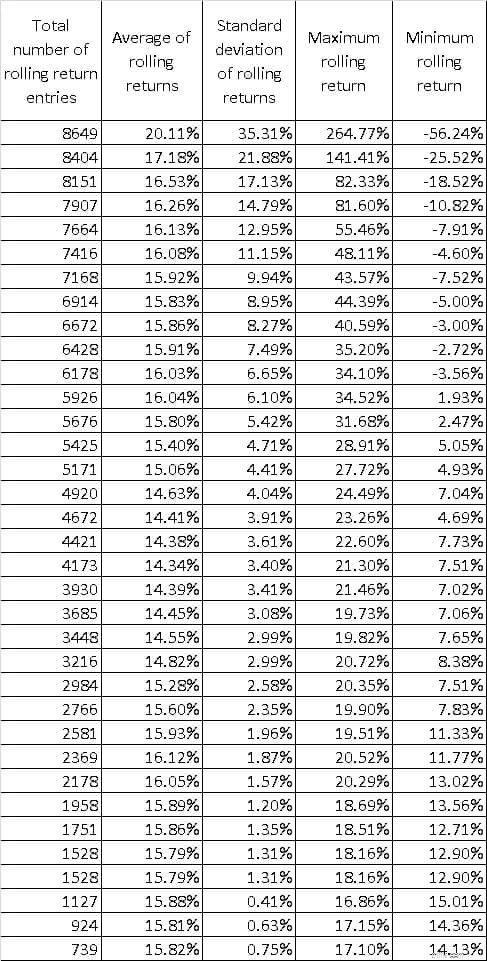

Sử dụng máy tính trả về cuộn, chúng ta có thể xem 1,2,3,4, 0,5,…. 30,31,32,33,34,35 năm Sensex hoàn vốn trên cơ sở luân phiên. Từ 8.649 điểm dữ liệu một năm đến 739 điểm dữ liệu 35 năm. Tổng cộng có 1,58 vạn điểm dữ liệu.

Nếu bạn là một người bán quỹ tương hỗ, đừng lãng phí thời gian của bạn khi đọc bài đăng này. Không ai sẽ mua quỹ tương hỗ cổ phần nếu bạn nói với họ về rủi ro. Vấn đề là các nhà đầu tư và nhiều cố vấn chỉ đơn giản cho rằng mua "có hệ thống" là tất cả những gì cần thiết để có được "lợi nhuận tốt"

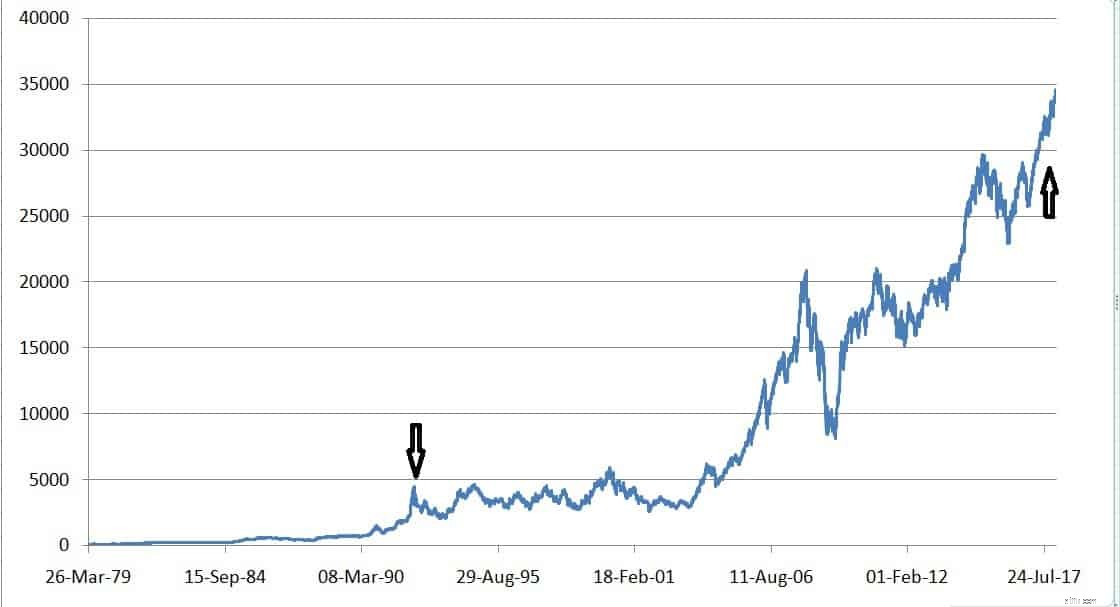

Một câu hỏi tôi đã hỏi trong Asan Ideas of Wealth ngày hôm qua: Một người đàn ông mua một đơn vị Sensex (chúng ta hãy giả sử rằng việc đầu tư theo chỉ số là khả thi) chỉ vài ngày trước khi vụ lừa đảo Harshad Mehta xảy ra vào ngày 30 tháng 3 năm 1992 với chỉ số ở mức 4091,43 (mũi tên bên dưới). Trong 25 năm sau đó, ông vẫn giữ niềm tin không thể lay chuyển vào Cổ phiếu và giữ vững khoản đầu tư của mình, bất kể điều gì. Cuối cùng, vào ngày 24 tháng 3 năm 2017 với chỉ số ở mức 29421,40 (tăng 619%), anh ta kiểm tra lợi tức hàng năm mà anh ta nhận được. Kết quả của phép tính này sẽ như thế nào? Đây là trước khi chia cổ tức. Có thể thêm 1,5% đến 2% vào lợi nhuận do cổ tức.

Câu trả lời là ~ 8% + 2% từ cổ tức. Lợi nhuận 10% từ vốn chủ sở hữu trong khoảng thời gian khi tỷ lệ PPF trên 10% trong một nửa thời gian cho bạn biết rằng việc mua và nắm giữ sẽ không phải lúc nào cũng hiệu quả. Chỉ số tăng 619% không tính đến thời gian! Điểm duy nhất của tôi là

1) Không tham gia thị trường chứng khoán mà không có chiến lược quản lý rủi ro (điều nghiêm trọng hơn là yêu cầu một diễn đàn để có quan điểm)

2) Không tham gia thị trường chứng khoán nếu bạn không biết cách thoát ra!

3) Đừng cho rằng vốn chủ sở hữu sẽ luôn mang lại hiệu quả trong dài hạn !!

Giả sử bạn có dữ liệu Sensex từ tháng 4 năm 1979 * đến ngày 12 tháng 1 năm 2018.

* Giao dịch chính thức chỉ bắt đầu vào giữa những năm 80. Vì vậy, những năm đầu tiên được tính toán lại và mọi rủi ro có thể không được xử lý.

Bây giờ bạn có thể tính toán lợi tức một năm giữa

03 tháng 4 năm 1979 đến 02 tháng 4 năm 1980

04 tháng 4 năm 1979 đến 03 tháng 4 năm 1980

06 tháng 4 năm 1979 đến 05 tháng 4 năm 1980

07 tháng 4 năm 1979 đến 07 tháng 4 năm 1980

09 tháng 4 năm 1979 đến 08 tháng 4 1980

11 tháng 4 năm 1979 đến 10 tháng 4 năm 1980

12 tháng 4 năm 1979 đến 11 tháng 4 năm 1980

14 tháng 4 năm 1979 đến 15 tháng 4 năm 1980

……

… ..

Ngày 06 tháng 1 năm 2017 đến ngày 08 tháng 1 năm 2018

09 tháng 1 năm 2017 đến ngày 09 tháng 1 năm 2018

10 tháng 1 năm 2017 đến ngày 10 tháng 1 năm 2018

11 tháng 1 năm 2017 đến ngày 11 tháng 1 năm 2018

12 tháng 1 năm 2017 đến ngày 12 tháng 1 2018

Đó là tổng số 8649 điểm dữ liệu trả về tổng hợp 1 năm. Tương tự, chúng tôi nhận được 8404 điểm dữ liệu 2 năm, v.v.

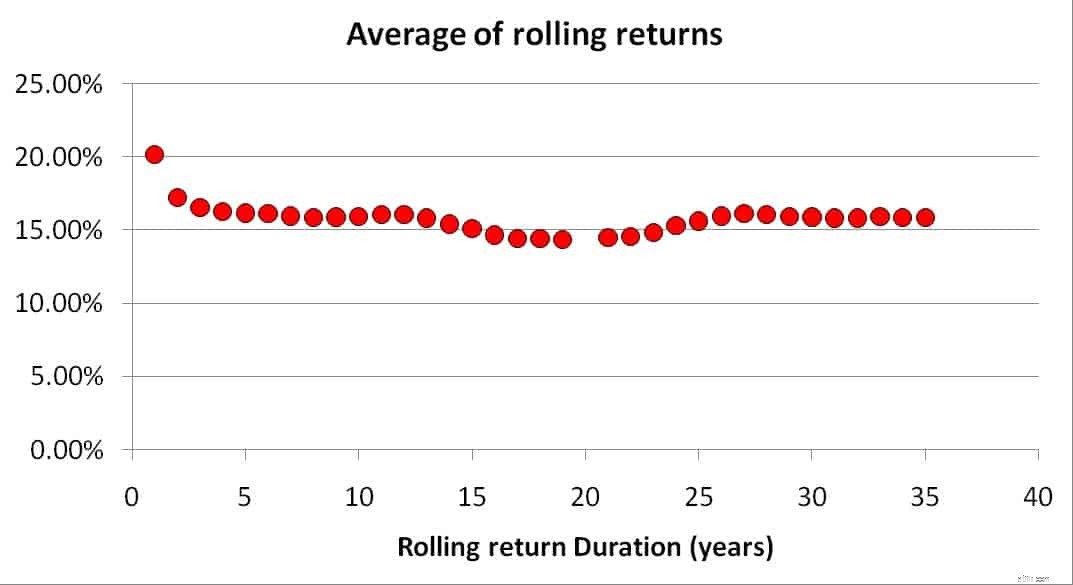

Lợi tức trung bình luôn là khoảng 15% (trước cổ tức) từ Sensex. Điều còn thiếu là sự lây lan hoặc rủi ro. Chúng tôi thường sử dụng độ lệch chuẩn, nhưng ý tưởng về độ lệch chuẩn và trung bình chỉ nên được sử dụng cho các đường cong hình chuông (điều này là không!).

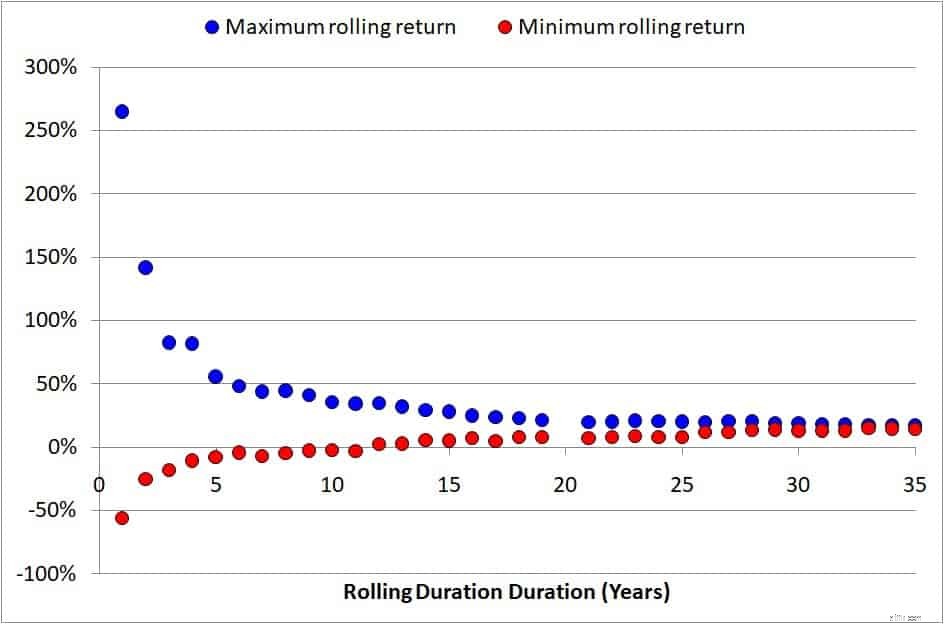

Thay vào đó, hãy để chúng tôi xem xét lợi nhuận tối đa và tối thiểu cho mỗi giai đoạn hoàn vốn luân phiên.

Khoảng cách giữa lợi nhuận tối đa và tối thiểu không chỉ giảm khi thời gian tăng lên, mà lợi nhuận tối đa cũng giảm. Các nhà đầu tư mới không nên hào hứng với XIRRs 35%, 45%. Nó sẽ sớm biến mất.

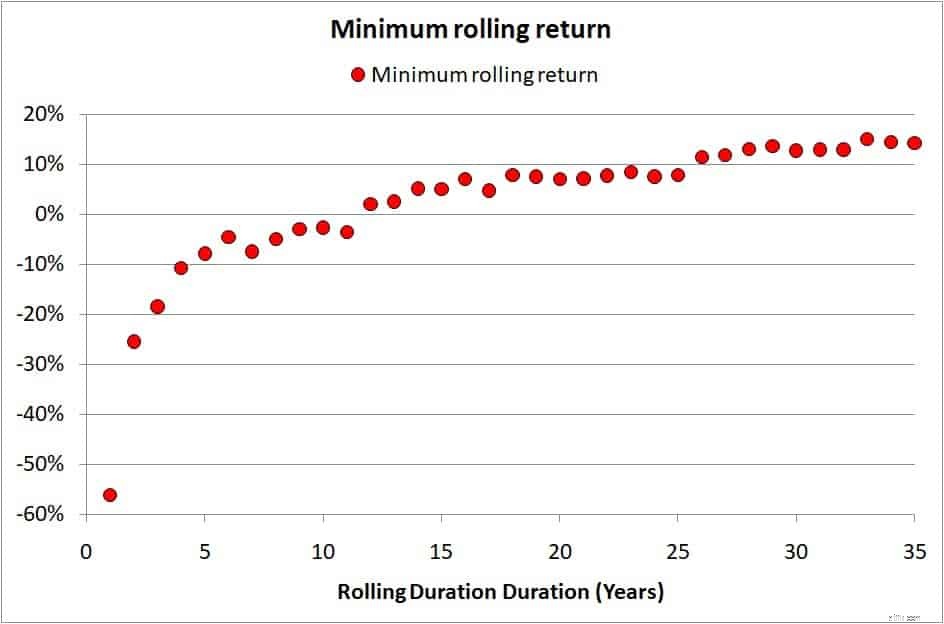

Hãy để chúng tôi xem xét lợi tức tối thiểu một lần nữa

Lưu ý rằng mức tối thiểu di chuyển "lên" trong các bước. Điều này có thể là do tác động của cửa sổ hoàn vốn quay vòng trong quá khứ các sự cố thị trường lớn.

Lợi tức âm vẫn tồn tại đến 11 năm.

Lợi nhuận một chữ số vẫn tồn tại đến 20 năm (ngay cả khi chúng tôi thêm khoảng 2% do cổ tức). Nhận được lợi nhuận dưới 10% sau 20 năm đầu tư là một phần thưởng không tương xứng với rủi ro. Đó là lý do tại sao điều quan trọng là phải nhận ra rằng nắm giữ lâu dài không có nghĩa là rủi ro thấp hơn và / hoặc lợi nhuận tốt hơn. Đầu tư vào vốn chủ sở hữu nên được quản lý tích cực:Các bước đơn giản để loại bỏ rủi ro Danh mục đầu tư của bạn

Đừng cho rằng khả năng sinh lời thấp là thấp. Đó là để một nhà phân tích viết về. Là một nhà đầu tư, chúng ta phải xem xét các khả năng chứ không phải xác suất và tự bảo vệ mình.

Nhiều người cho rằng tôi không chấp nhận rủi ro một cách sai lầm. Tôi chỉ chống lại việc chấp nhận rủi ro khi nắm giữ là chiến lược duy nhất. Rất có thể bạn sẽ thấy một số bình luận không đạt được điểm này. Tôi không nói điều gì mới về mặt kết luận ở đây, nhưng tôi đã nói như vậy với một phân tích chặt chẽ hơn nhiều. Những người không coi trọng sự nghiêm khắc sẽ không đánh giá cao điều đó và tôi ổn với điều đó.

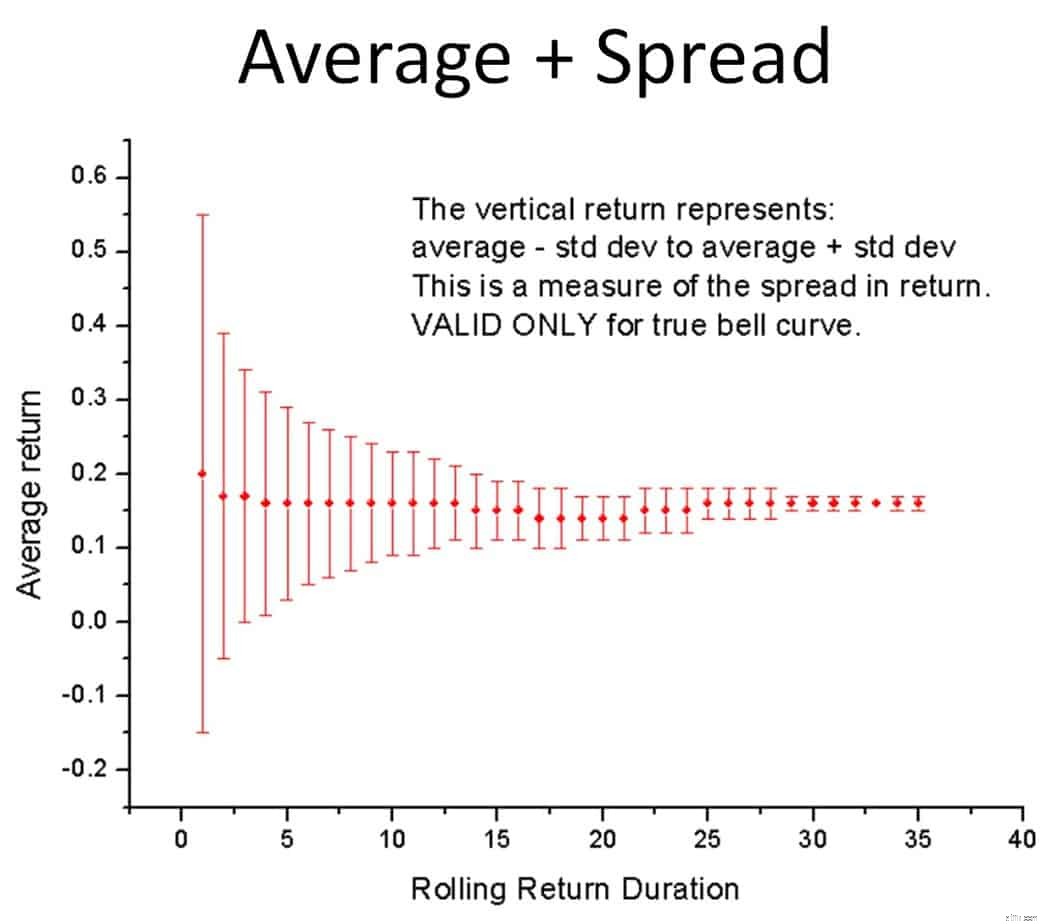

Đừng coi trọng giá trị trung bình hoặc độ lệch chuẩn. Chúng không hợp lệ. Nếu bạn vẫn muốn, hãy đọc chúng dưới dạng độ lệch chuẩn trung bình +/-. Đó là độ lệch chuẩn là chênh lệch thu nhập cho mỗi phân phối (xem trình chiếu)

Cảnh báo:KHÔNG cho rằng rủi ro giảm khi sử dụng biểu đồ này

Tất cả các biểu đồ được sử dụng để biên dịch dữ liệu trên có thể được tìm thấy bên dưới. Vui lòng nhìn vào một vài người trong số họ để hiểu rõ về rủi ro.

Kết luận:đôi khi!

Nifty 200 DMA:Mua cao so với mua thấp

Mua “thấp” so với Mua “có hệ thống”:Bất ngờ, Bất ngờ!

Mua ở mức “thấp” bằng tiền mặt “tích cực” so với mua có hệ thống:vẫn là một điều bất ngờ!

Thật không may là nhiều người cho rằng việc giảm rủi ro đồng nghĩa với việc tăng lợi nhuận. Họ nói là vô nghĩa! Xin lỗi, nhưng đừng nhầm tưởng tượng với lẽ thường!

Xin đừng cho rằng SIP là tốt hơn. Nếu thị trường sụp đổ, SIP của bạn cũng sẽ sụp đổ.