Đầu tư theo động lượng cổ phiếu là một khái niệm hấp dẫn và phản trực giác giống như đầu tư vào cổ phiếu có độ biến động thấp. Đầu tư theo đà thực chất là theo đuổi những cổ phiếu có hiệu suất tốt trong quá khứ! Trong bài đăng này, chúng ta sẽ tìm hiểu xem động lực đầu tư vào Ấn Độ có hoạt động hay không bằng cách phân tích Chỉ số động lượng S&P BSE. Đó là, chúng tôi tìm hiểu xem liệu chiến lược có thể mang lại lợi nhuận tốt hơn so với chỉ số dựa trên vốn hóa thị trường hay không. Chúng tôi cũng so sánh đầu tư theo động lượng với đầu tư ít biến động để hiểu chúng khác nhau như thế nào và cách nào hoạt động tốt hơn. Đây là bài đầu tiên trong loạt bài về đầu tư theo đà (điều mà tôi luôn muốn làm). Hãy để chúng tôi bắt đầu với những điều cơ bản.

Về bản chất, đầu tư theo động lượng là phát hiện những cổ phiếu đã mang lại lợi nhuận tốt (tăng =động lượng đi lên) trong vài tháng qua và đầu tư vào chúng. Khi giá cổ phiếu đảo ngược hướng, nó được bán và thay thế bằng một cổ phiếu khác có động lực đi lên. Tất nhiên, có nhiều cách khác nhau để người ta có thể xác định được động lực và cổ phiếu tăng trưởng. Chúng tôi sẽ xem xét những điều đó trong các bài viết tiếp theo.

Nếu bạn nhìn thấy một con bạc đang thắng liên tiếp hoặc một tay vợt đánh 50 trong mỗi trận đấu ở cúp thế giới T20, thì đó được gọi là bàn tay nóng . Vì người ta không thể mong đợi người đánh bạc liên tục chiến thắng và người đánh bài đạt điểm 50 trong trận bán kết và chung kết T20WC, đây được coi là một sai lầm nóng bỏng. Điều này cũng đúng với quỹ tương hỗ khi mọi người cho rằng hiệu suất trong quá khứ sẽ được lặp lại hoặc khi mọi người tin rằng họ không cần phải lên kế hoạch nghỉ hưu vì họ sẽ làm việc cho đến khi chết.

Vì vậy, nếu bạn nhìn vào chiến lược động lượng, nó giống như một trường hợp ngụy biện nóng vội khác. Vâng có và không. Đó là một sai lầm nóng bỏng nếu bạn không chọn đúng khung thời gian. Người ta đã thấy rằng động lượng hoạt động trong khoảng thời gian 6-12 tháng chứ không phải trong khoảng thời gian nhỏ hơn hoặc lâu hơn! Xem tài liệu tham khảo 7,8,9 trong bài viết kiến trúc alpha tuyệt vời này của Jack Vogel, tác giả của Động lượng định lượng (đồng tác giả Wesley Grey).

Nói chung, đầu tư theo động lượng là một chiến lược có rủi ro cao, có tính hướng tới cao với mức rút tiền cao hơn (mức giảm lớn hơn) so với chỉ số dựa trên vốn hóa thị trường.

Vì chúng ta sẽ so sánh động lượng và đầu tư ít biến động, tốt hơn là nên xác định điều đó. Trong trường hợp này, chúng tôi xem xét các cổ phiếu có mức giá biến động lên xuống hàng ngày thấp (độ biến động được đo bằng độ lệch chuẩn) trong một năm qua và đầu tư vào chúng. Tôi đã viết nhiều về vấn đề này và độc giả quan tâm có thể tham khảo:

Toán phân tích thị trường phổ biến (không có nghĩa là đúng!) Được thiết lập xung quanh ý tưởng rằng người ta nên chấp nhận rủi ro cao hơn để nhận được phần thưởng cao hơn (lợi nhuận). Đầu tư ít biến động cho thấy chắc chắn rằng một người có thể nhận được lợi nhuận cao hơn (so với chỉ số dựa trên vốn hóa thị trường) với rủi ro thấp hơn (so với cùng một chỉ số vốn hóa thị trường).

Tôi sẽ khám phá điều này một cách định lượng trong những tháng tới nhưng hãy để tôi ghi lại những suy nghĩ của mình để chúng ta có thể quay lại và kiểm tra xem tôi đúng hay sai. Trong bài báo và cuốn sách được đề cập ở trên, họ nói về chất lượng động lượng . Có nghĩa là, không chỉ những cổ phiếu mang lại lợi nhuận tốt trong 6-12 tháng qua, mà cả những cổ phiếu đã làm như vậy với số lượng lợi nhuận dương hàng ngày cao hơn.

Nói cách khác, những cổ phiếu tăng nhẹ được ưu tiên hơn những cổ phiếu tăng nhưng dao động ở mức trung bình. Vì vậy, nói cách khác, cổ phiếu động lượng biến động cao bị từ chối và cổ phiếu động lượng biến động thấp được ưu tiên hơn. Ý tưởng này cũng liên quan chặt chẽ đến việc lựa chọn các cổ phiếu giao dịch gần với mức cao nhất mọi thời đại của chúng. Xem phần này để thảo luận:Danh sách các cổ phiếu đã giao dịch gần với mức cao "mọi thời đại" của chúng

Mức biến động thấp không có nghĩa là lợi nhuận cao. Một cổ phiếu có thể tiếp tục hướng về phía Nam hoặc giao dịch đi ngang với mức biến động thấp! Momentum không có nghĩa là chuyển động đi lên một cách trơn tru. Vì vậy, Momentum Quality về cơ bản dường như ngụ ý chọn các cổ phiếu có độ biến động thấp đang di chuyển lên trên. Tất nhiên đây là những suy nghĩ của tôi mà không hề nghiên cứu hay phân tích gì về điều này. Tôi chắc chắn nên có rất nhiều tài liệu về điều này. Sau khi viết bài này, tôi nhận thấy có sự trùng lặp hơn 50% (hiện tại) giữa động lượng và chỉ số Ấn Độ ít biến động (xem bên dưới)

S&P có BSE Momentum Index với 30 cổ phiếu từ S&P BSE LargeMidCap có xung lượng giá đã điều chỉnh theo rủi ro cao nhất. Để tính toán điều này, thay đổi giá (lợi tức tuyệt đối) trong 12 tháng qua được tính toán. Sau đó, con số này được chia cho sự biến động hàng ngày trong 12 tháng

Vì vậy, cổ phiếu có độ biến động thấp và / hoặc thay đổi giá cao sẽ có giá trị xung lượng đã điều chỉnh rủi ro cao nhất. Tác động của các giá trị ngoại lệ từ tập dữ liệu này (điểm xung lượng quá cao hoặc quá thấp) được giảm thiểu bởi một quá trình được gọi là định hướng chiến thắng để tính toán điểm động lượng cuối cùng. Do đó, chỉ số động lượng BSE kết hợp động lượng và độ biến động thấp trong việc lựa chọn cổ phiếu của nó. Bây giờ chúng ta hãy bắt đầu so sánh. Chúng tôi cũng sẽ sử dụng chỉ số biến động thấp BSE (30 cổ phiếu ít biến động nhất trong chỉ số BSE Largemidcap)

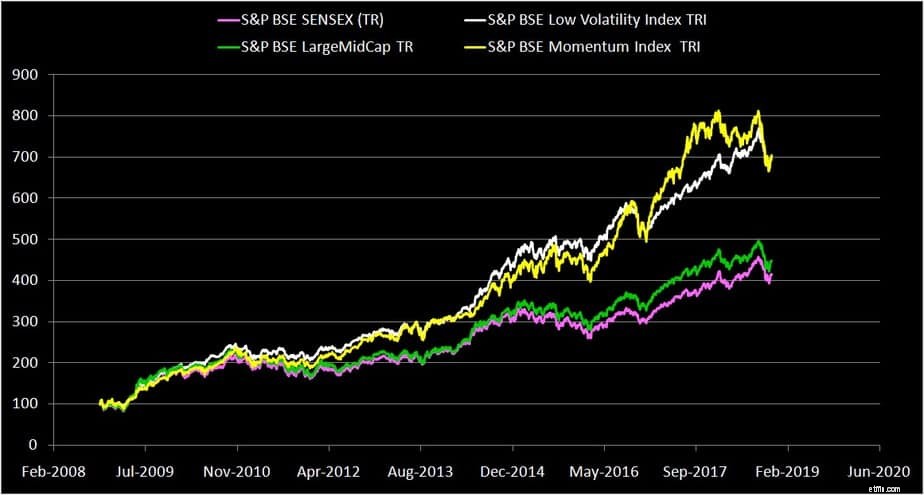

Không quan tâm đến việc các chỉ số xung lượng và biến động thấp rút ra khỏi nhóm midcap lớn của Sensex và BSE như thế nào. Bạn cũng có thể thấy rõ rằng mức giảm (giảm từ đỉnh) đối với chỉ số động lượng cao hơn so với chỉ số biến động thấp.

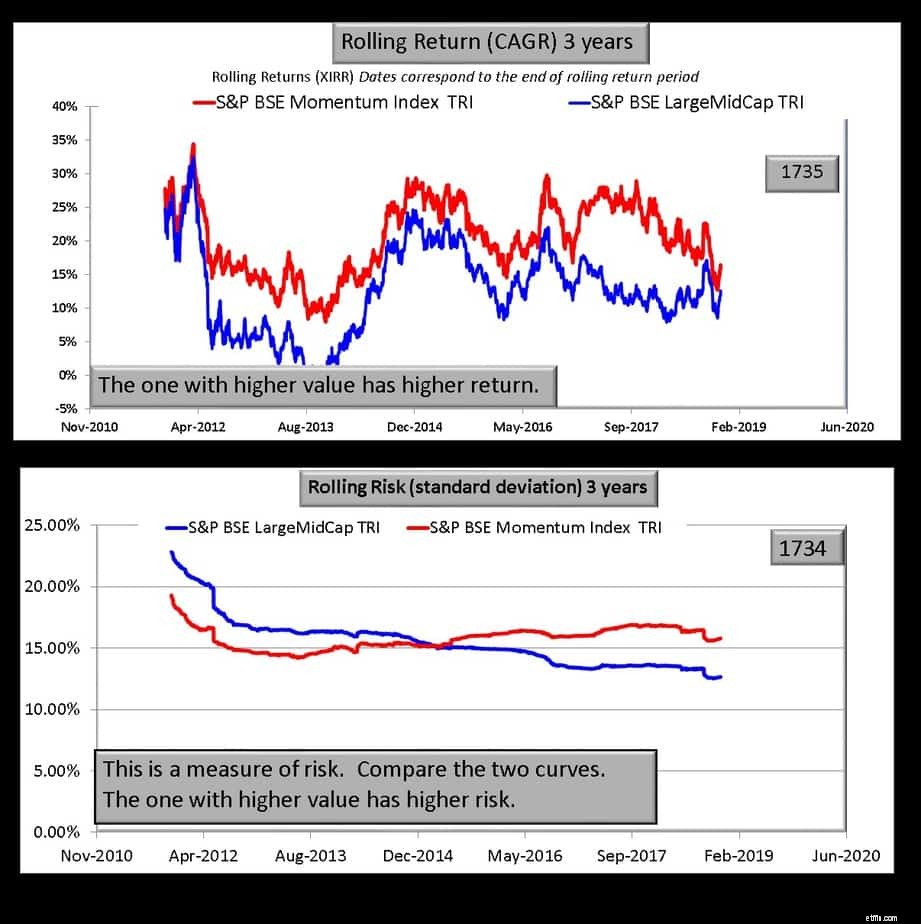

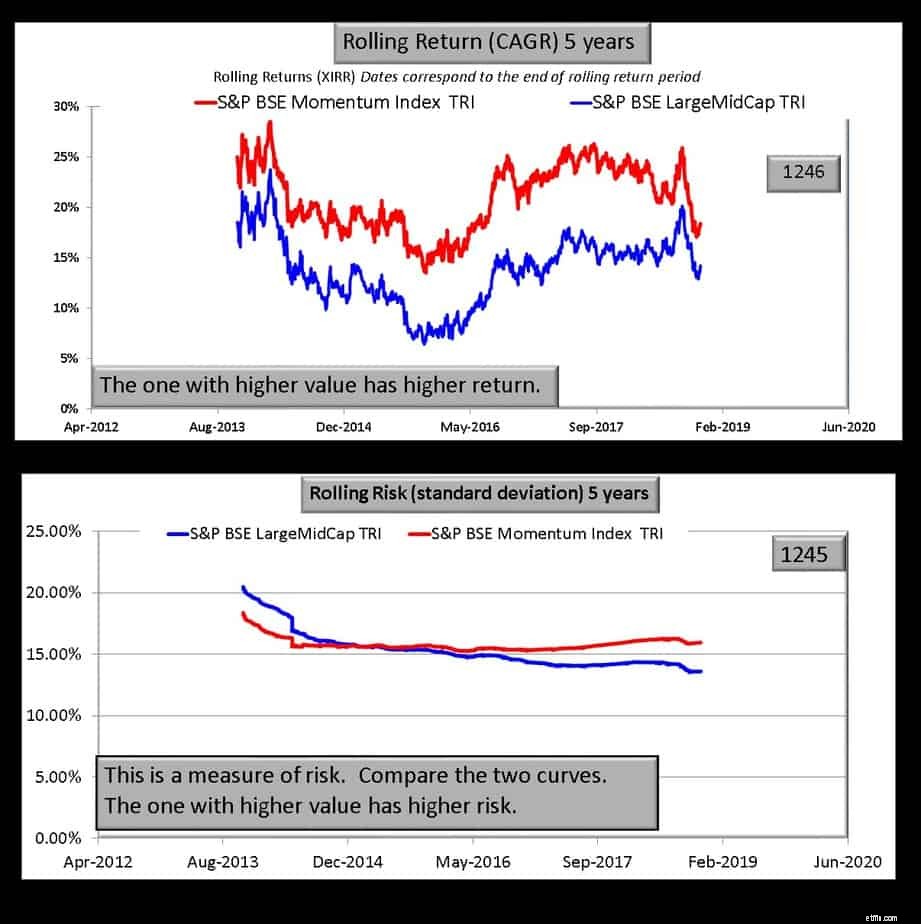

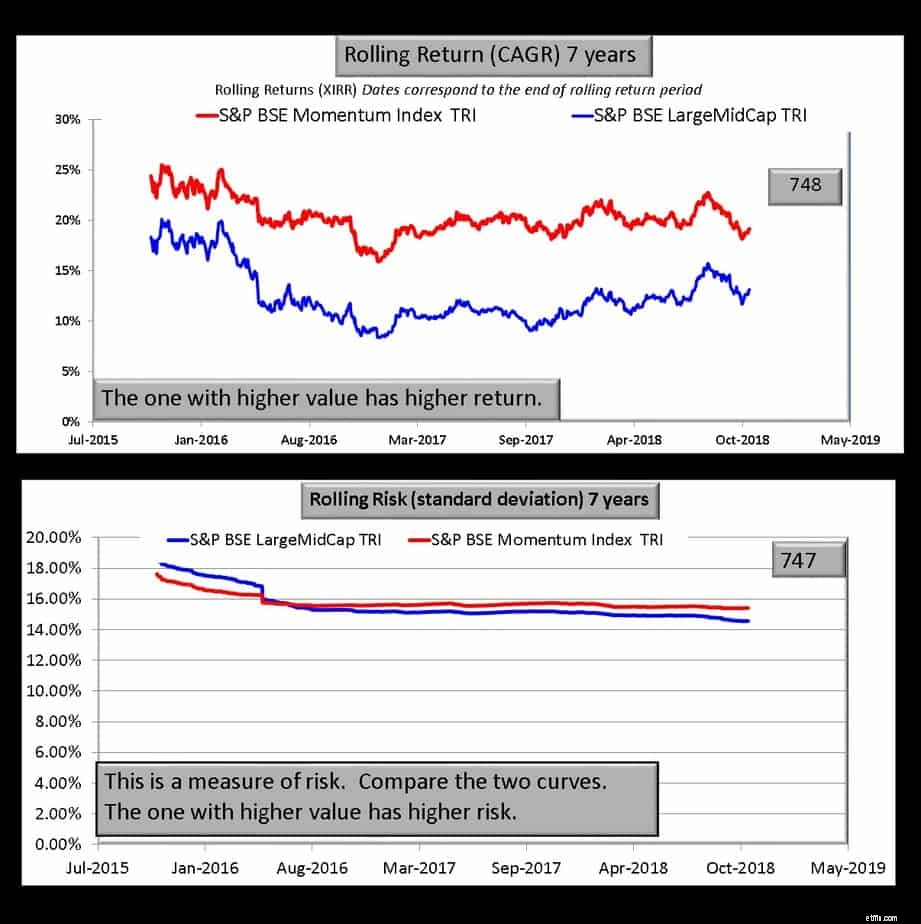

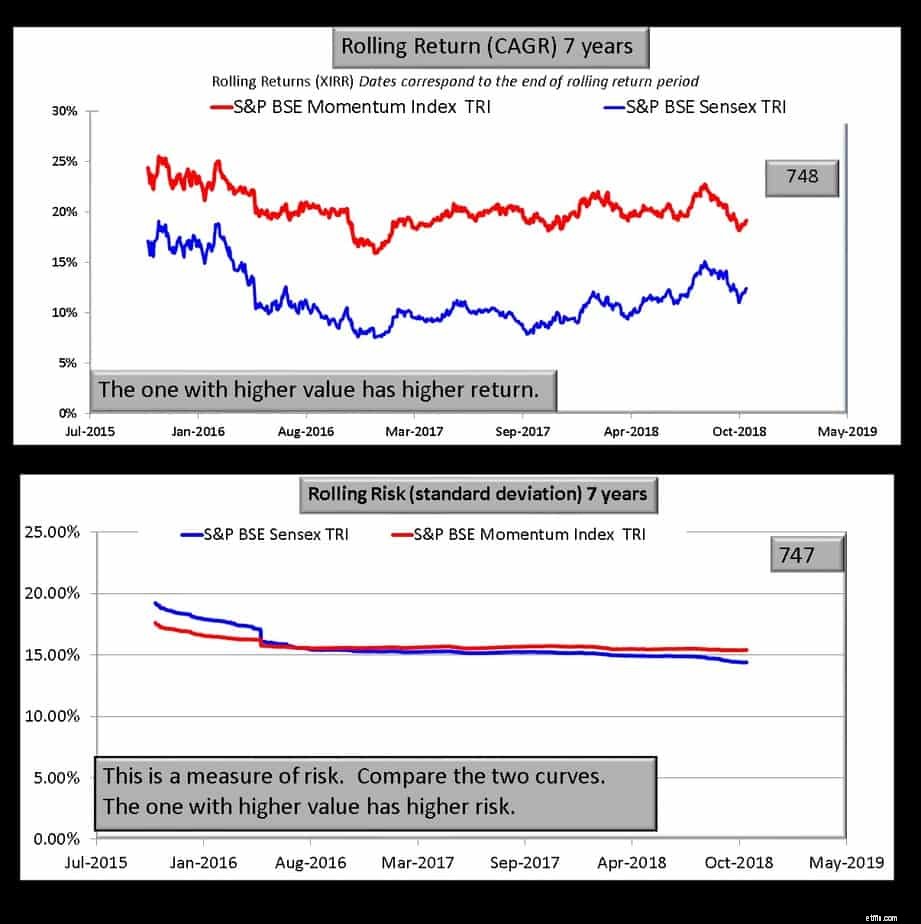

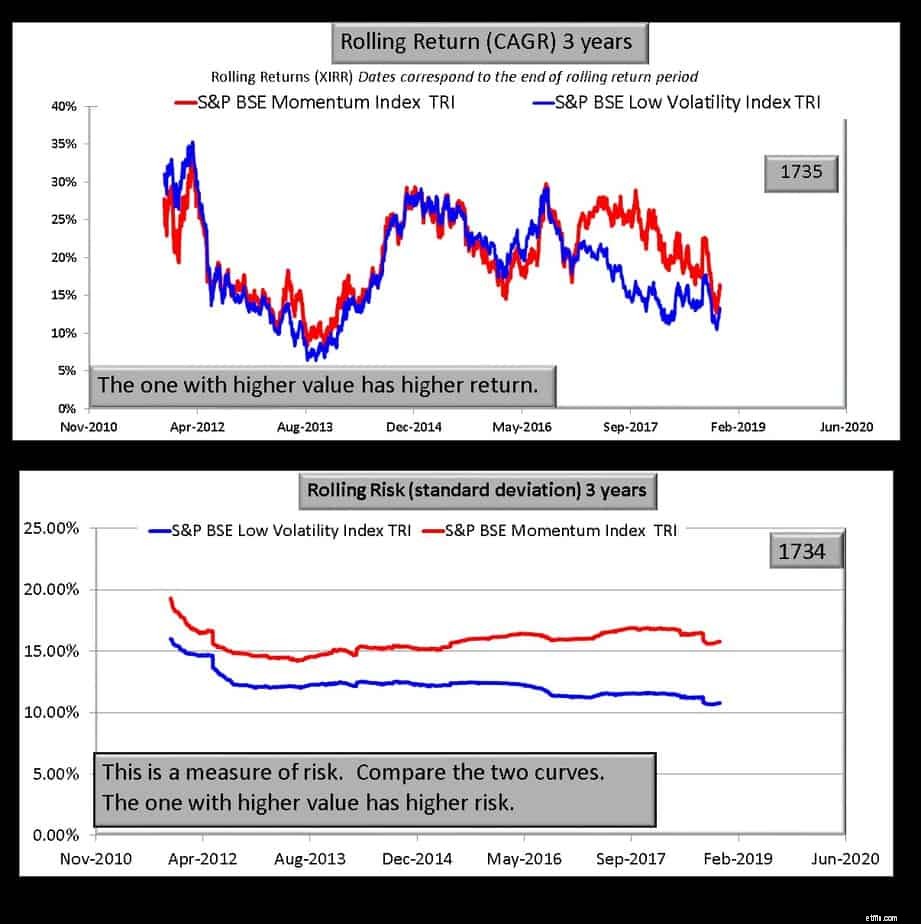

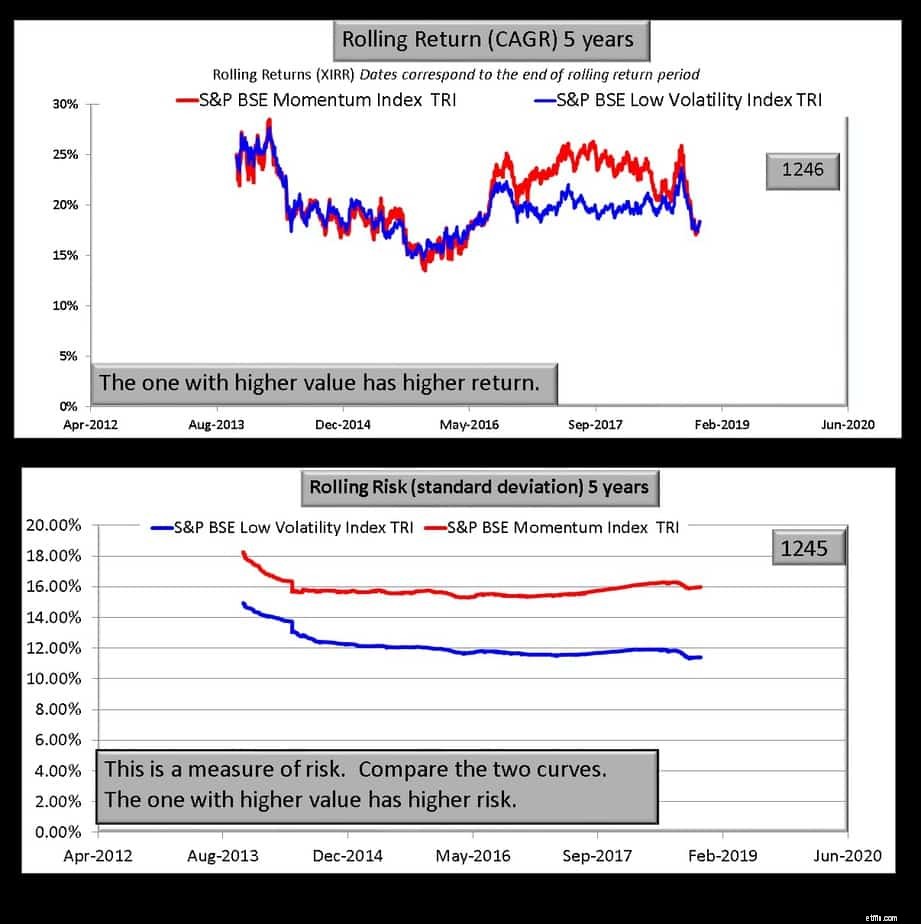

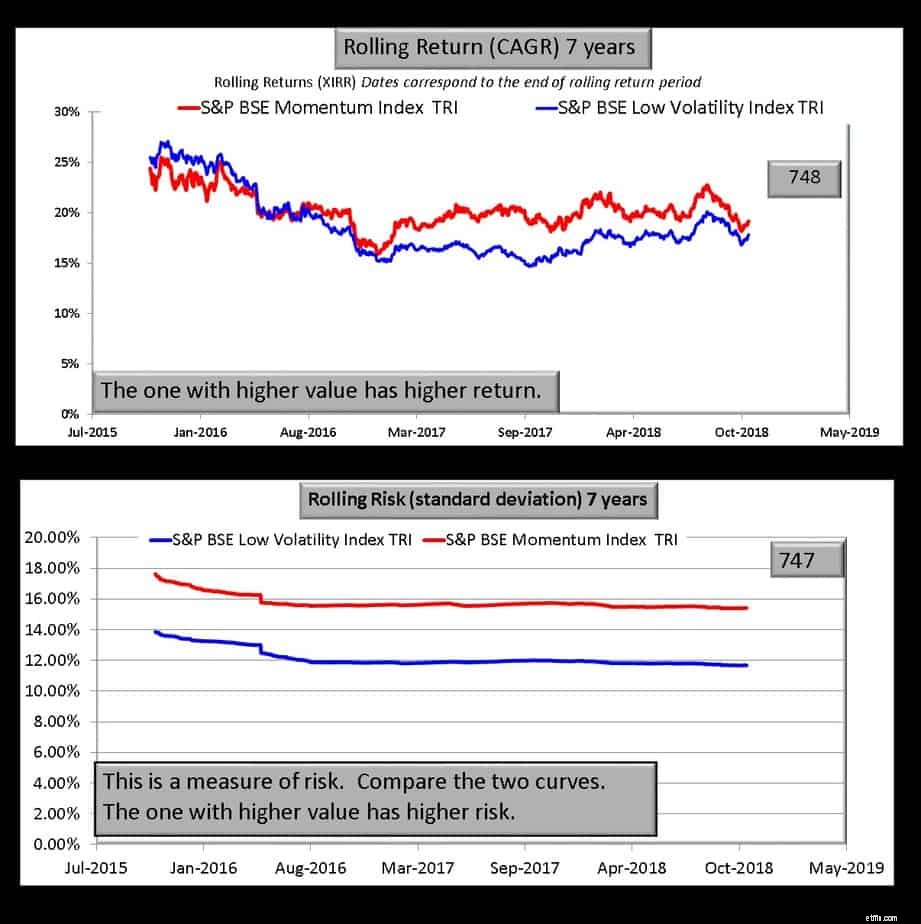

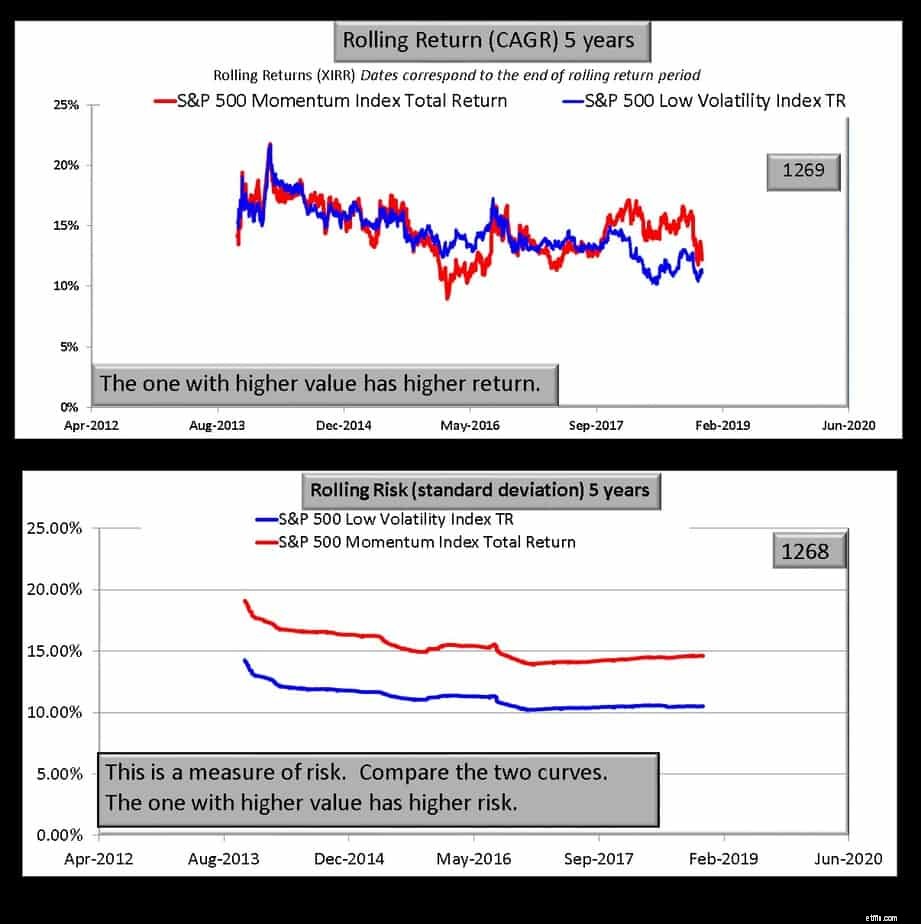

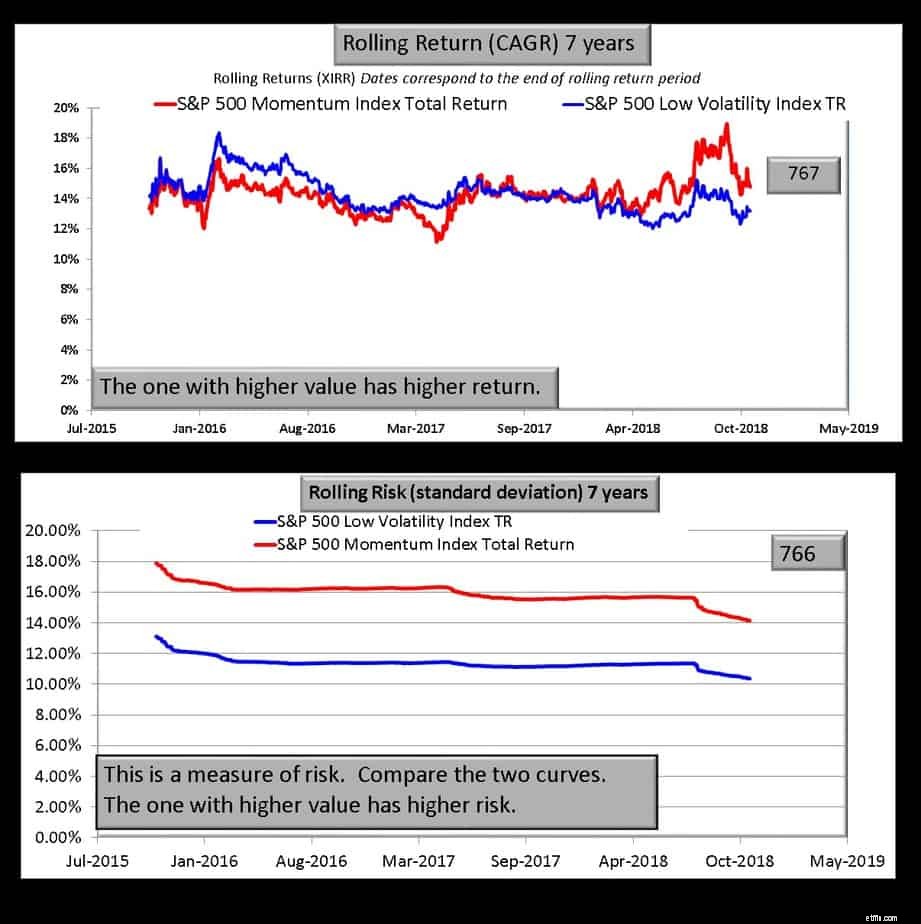

Trong tất cả các biểu đồ bên dưới, bảng điều khiển trên cùng có lợi nhuận luân phiên. Điểm dữ liệu không trả về trong mỗi đường cong (màu đỏ hoặc xanh lam) được biểu thị trong hộp trên cùng bên phải (1735 bên dưới). Bảng điều khiển phía dưới là đo lường hoặc rủi ro luân phiên (độ lệch chuẩn) Vui lòng dành chút thời gian trên mỗi biểu đồ để hiểu những gì chúng hiển thị.

Chỉ số động lượng BSE rõ ràng vượt trội hơn chỉ số mẹ BSE Large midcap. Điều tôi thấy thú vị là về mức độ biến động, không có nhiều sự khác biệt giữa hai loại. Chỉ hơn 7 năm nữa chúng ta mới thấy chỉ số xung lượng có nhiều biến động hơn một chút. Vì vậy, câu trả lời cho câu hỏi, liệu động lực đầu tư vào Ấn Độ có hoạt động không? là một YES lớn! Về mặt kỹ thuật, phương pháp đầu tư theo động lượng mà BSE sử dụng hoạt động ở Ấn Độ.

Bạn có thể tìm thấy một ví dụ thực tế về danh mục đầu tư cá nhân theo đà phát triển trong blog của Prashanth Krish (@ Prashanth_Krish trên twitter) portfolioyoga. Điều này được chuẩn hóa với Nifty smallcap 100 và các cổ phiếu được chọn theo chiến lược tương tự như đã nêu ở trên. Chiến lược này không phải là không có nhược điểm nhưng sẽ hiệu quả với những người hiểu được bản thân họ đang dấn thân vào điều gì.

Chỉ số xung lượng BSE có mức biến động tương tự so với Sensex nhưng với phần thưởng cao hơn nhiều.

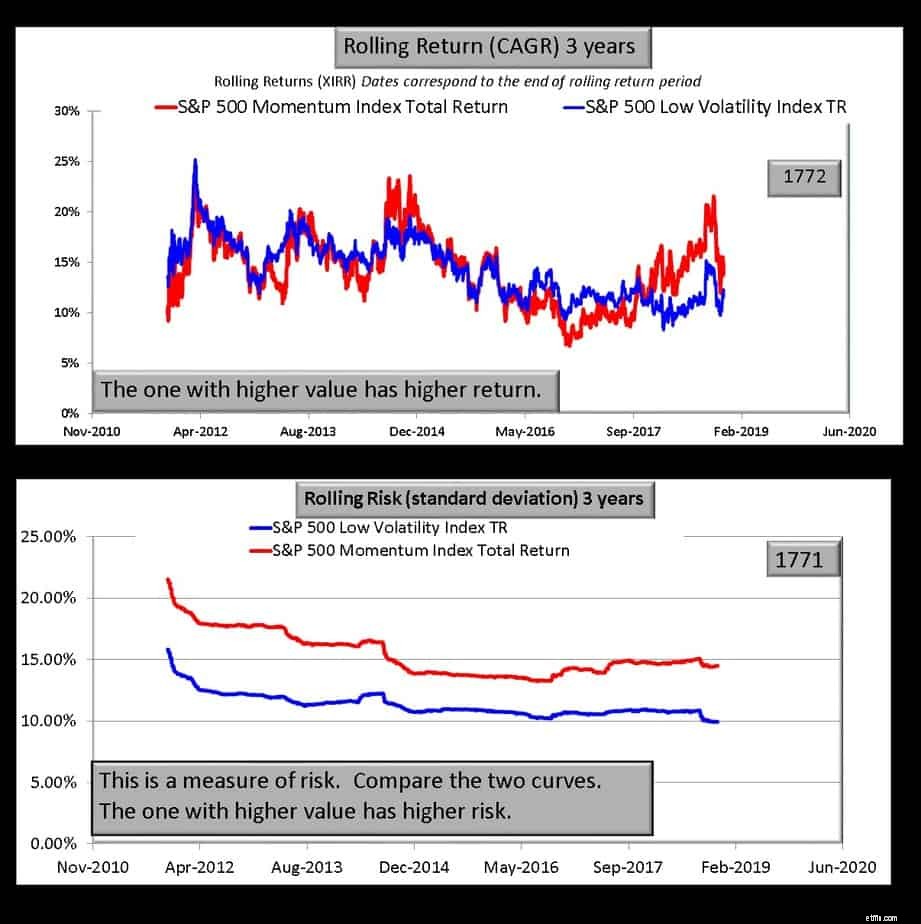

Chỉ số xung lượng tốt hơn chỉ số biến động “đôi khi” nhưng luôn có rủi ro cao hơn. Do đó, theo tôi, điều này mang lại lợi thế cho phương pháp biến động thấp

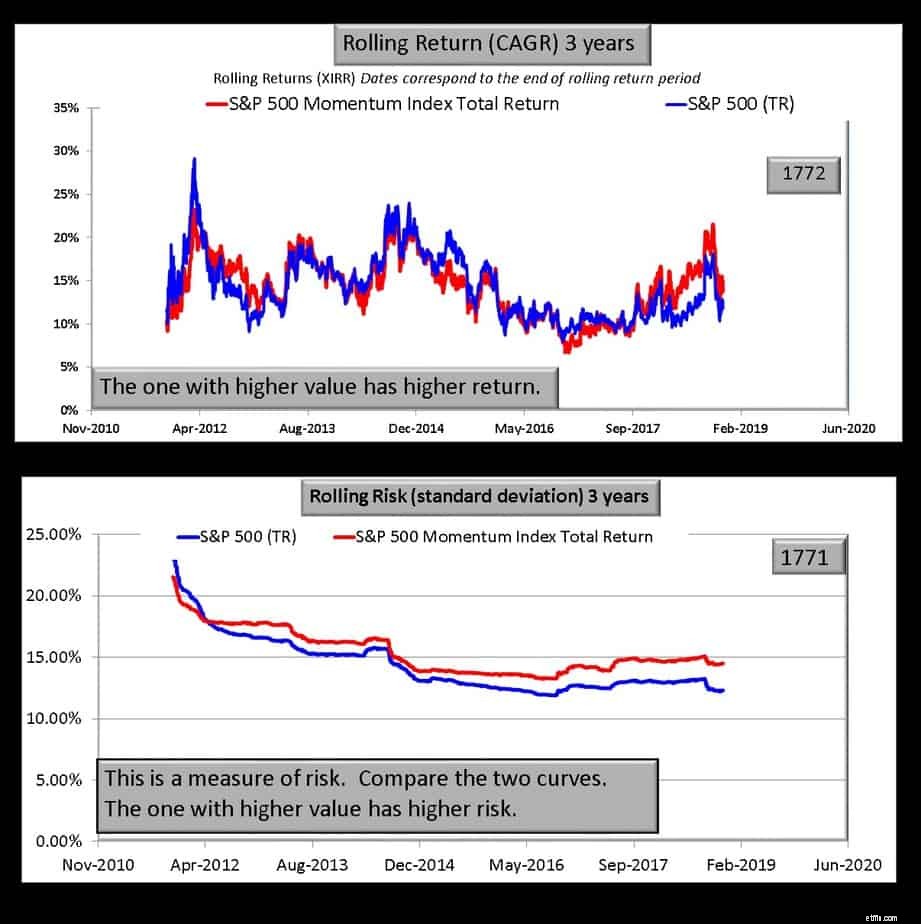

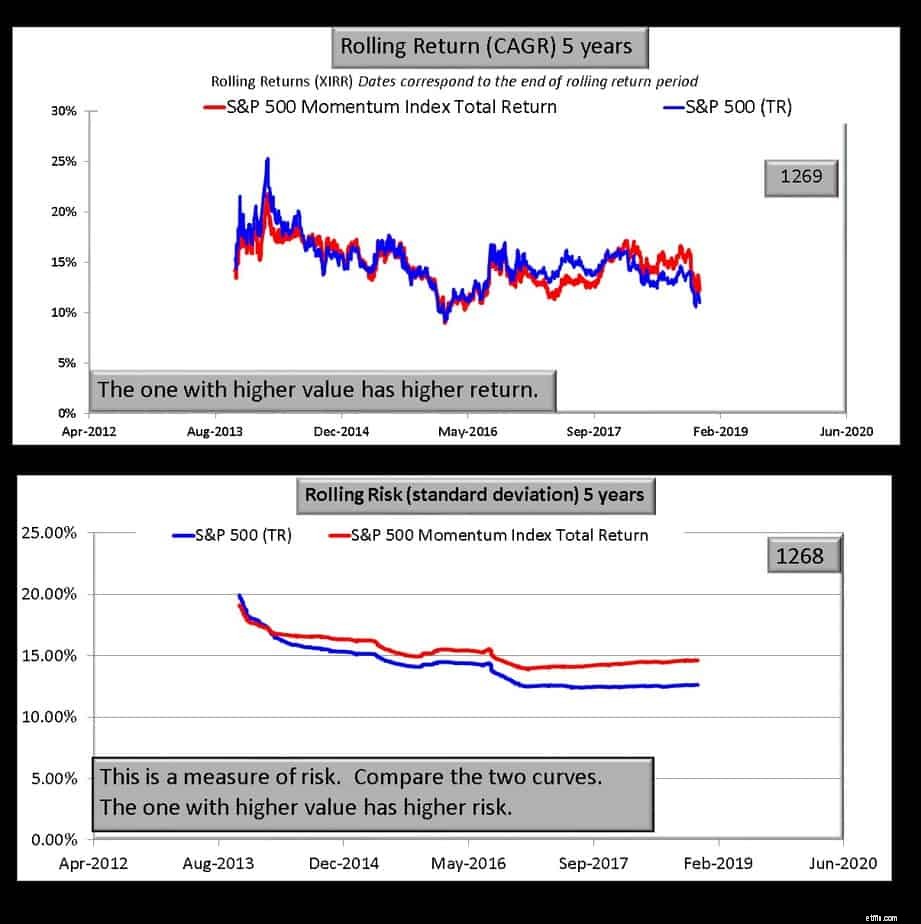

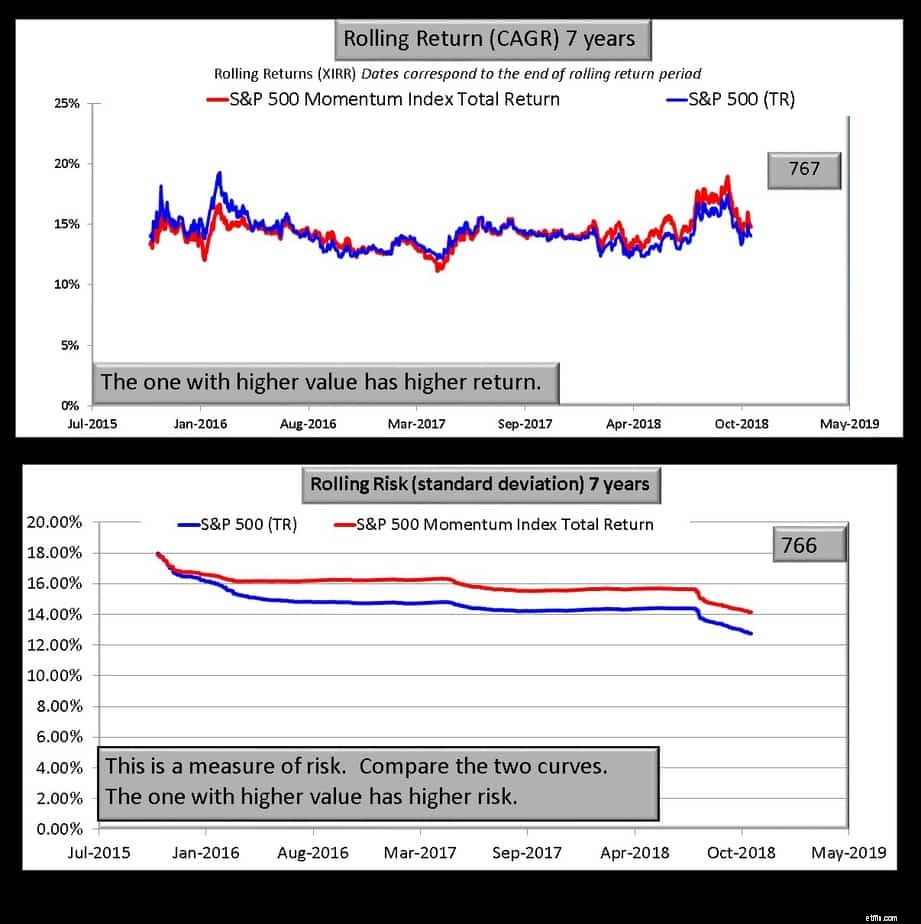

Chỉ số xung lượng S &P 500 bao gồm 100 cổ phiếu từ chỉ số S&P 500 có điểm xung lượng đã điều chỉnh theo rủi ro cao nhất được tính như mô tả ở trên. Chúng tôi sẽ so sánh chỉ số này với S&P 500 và S&P 500 Chỉ số ít biến động (100 cổ phiếu ít biến động nhất trong S&P 500)

Không có lý do thuyết phục nào để chọn động lượng S&P 500 vì nó không có giá trị so với S&P 500 và dễ biến động hơn một chút.

Một lần nữa, chỉ số xung lượng S&P 500 (hay cụ thể là phương pháp đầu tư theo động lượng mà S&P sử dụng) dường như không hoạt động ở Hoa Kỳ. Chỉ số biến động thấp có ít biến động hơn nhiều (mặc dù điều đó cũng không có ích gì khi so sánh với S &P 500. Xem Đầu tư vào cổ phiếu ít biến động:Có hiệu quả không? Lợi nhuận cao hơn với rủi ro thấp hơn?)

Chỉ số động lượng S&P BSE

Chỉ số biến động thấp của S&P BSE Cảng Adani và Khu kinh tế đặc biệt Asian P Paint Ltd Công ty TNHH Sơn Châu Á Bajaj Auto Ltd Axis Bank LtdBosch LtdBajaj Auto LtdBritannia Industries Ltd.Bharti Airtel LtdColgate-Palmolive India LtdCoal India LtdDabur India LtdHDFC Bank Ltd HDFC Bank Ltd Hero MotoCorp Ltd Hero MotoCorp Ltd Hindustan Unilever Ltd Hindustan Unilever Ltd Công ty tài chính phát triển nhà Công ty tài chính phát triển nhà ICICI Bank Ltd IndusInd Bank Ltd Ngân hàng IndusInd Ltd Infosys Ltd Infosys Ltd ITC Ltd ITC Ltd Kotak Mahindra Bank Ltd Kotak Mahindra Bank Ltd Larsen &Toubro Ltd Larsen &Toubro Ltd Mahindra &Mahindra Ltd Mahindra &Mahindra LtdMarico LtdMaruti Suzuki Ấn Độ Ltd Maruti Suzuki Ấn Độ Ltd NTPC LtdMRF LtdOil &Natural Gas Corp LtdNestle India LtdPower Grid Corp of India Ltd NTPC Ltd Reliance Industries LtdOracle Financial Services Software Ltd Ngân hàng Nhà nước Ấn ĐộPidilite Industries LtdSun Pharmaceutical Industries Ltd Power Grid Corp of India Ltd Tata Consultancy Services LtdRajesh Exports LtdTata Motors LtdRBL Bank LtdTata Motors Ltd DVR Tata Consultancy Services Ltd Tata Steel LtdUltraTech Cement LtdVedanta Ltd Wipro Ltd Wipro LtdZee Entertainment Enterprises LtdYes Bank LtdCác cổ phiếu chồng chéo được hiển thị bằng màu đỏ. Hiện tại, 17 cổ phiếu nằm trong chỉ số biến động thấp là một phần của chỉ số động lượng. Vì vậy, hơn 50% chồng chéo!

Tóm lại, cả chiến lược beta thông minh hoặc beta thay thế * - động lượng và biến động thấp - dường như hoạt động tốt hơn cho Ấn Độ (các thị trường đang phát triển như chúng ta đã thấy trong bài đăng biến động thấp được liên kết ở trên?) Chứ không phải cho Hoa Kỳ (thị trường đã phát triển?) . Trong các bài viết tới, chúng tôi sẽ đi sâu hơn vào việc xác định các cổ phiếu động lượng có độ biến động thấp. * phiên bản beta thay thế đề cập đến các rủi ro không được đề cập trong Mô hình định giá tài sản vốn ban đầu (CAPM)

Các nhà đầu tư quan tâm đến đầu tư theo động lượng có thể liên kết và đặt chỗ được đề cập ở trên và theo dõi các cổ phiếu trong chỉ số động lượng BSE hoặc chỉ số biến động thấp BSE và đầu tư theo cách tương tự như bản kiểm tra Cập nhật danh mục đầu tư vào tháng 11 năm 2018 (Lazy Đầu tư)