Edelweiss đã tung ra Bharat Bond 2032 ETF và Fund-of-Fund (FoF).

Trong bài đăng này, hãy xem cách hoạt động của Bharat Bond ETF / FoF. Những quỹ này khác với các quỹ tương hỗ nợ thông thường như thế nào? Có công gì? Ai nên đầu tư? Ai không nên?

Nếu bạn chưa hiểu rõ về khái niệm ETF trái phiếu và ETF đến hạn mục tiêu, đây là một vài video giải thích.

Liên kết đến các bài đăng của tôi trên các đợt trước của Bharat Bond ETF:Liên kết 1 Liên kết 2

Bởi vì nó làm mất đi một số mối quan tâm chung của tôi về quỹ tương hỗ nợ.

Có hai rủi ro lớn mà bất kỳ nhà đầu tư quỹ tương hỗ nào cũng phải đối mặt.

Để biết thêm về rủi ro trong quỹ tương hỗ, hãy tham khảo bài đăng này.

Thứ nhất, vì Bharat Bond ETF đầu tư vào trái phiếu PSU được xếp hạng AAA, nên lo ngại của tôi về rủi ro tín dụng đã được xóa bỏ.

Thứ hai, rủi ro lãi suất giảm dần theo thời gian. Ví dụ, trái phiếu Bharat 2032 còn hơn 10 năm nữa mới đáo hạn (vào ngày 1 tháng 12 năm 2021). Sau 4 năm, trái phiếu chỉ còn khoảng 6 năm nữa là đáo hạn. Khi thời gian đến hạn thanh toán giảm xuống, rủi ro về thời hạn cũng giảm xuống.

Cuối cùng, có khả năng dự đoán về lợi nhuận. Khi bạn đầu tư Bharat Bond ETF / FoF, bạn có thể xem YTM (lợi tức đến ngày đáo hạn) của quỹ (có sẵn trên trang web ValueResearch và Bharat Bonds) và biết được lợi nhuận dự kiến của bạn nếu bạn giữ sản phẩm cho đến khi trưởng thành. Tất nhiên, sẽ có một số lỗi theo dõi và sai lệch do việc tái đầu tư lãi suất với các mức lợi suất khác nhau) nhưng bạn có một ý tưởng tốt về lợi nhuận tiềm năng.

Các quỹ tương hỗ nợ có thể đầu tư vào các loại trái phiếu khác nhau, tùy thuộc vào nhiệm vụ của quỹ. Các quỹ mạ vàng đầu tư vào trái phiếu chính phủ. Các quỹ thanh khoản có thể đầu tư vào tín phiếu kho bạc hoặc trái phiếu công ty đáo hạn trong tối đa 90 ngày. Các quỹ thị trường tiền tệ chỉ có thể đầu tư vào các công cụ thị trường tiền tệ, v.v. Bây giờ, với hầu hết các quỹ, không có hạn chế nào mà người quản lý quỹ không thể đầu tư vào các trái phiếu rủi ro hơn. Mặc dù bạn mong đợi các nhà quản lý quỹ KHÔNG chấp nhận rủi ro không cần thiết, họ vẫn có thể mắc sai lầm. Nói cách khác, có thể có sự vỡ nợ trong các trái phiếu cơ bản.

Trong Bharat Bond ETF / FoF, tiền của bạn được đầu tư vào trái phiếu PSU được xếp hạng AAA. Trong khi bạn có thể đặt câu hỏi về xếp hạng AAA, thẻ PSU mang lại rất nhiều sự thoải mái. Do đó, mặc dù trái phiếu PSU không thể được coi là an toàn như trái phiếu Chính phủ, nhưng tôi nghĩ rằng các trái phiếu PSU này không có khả năng vỡ nợ. Loại bỏ những lo lắng của tôi về rủi ro tín dụng.

Bây giờ đến rủi ro lãi suất.

Các quỹ tương hỗ thường xuyên có tuổi thọ vô hạn. Bạn có thể mong đợi nhiều quỹ hiện có sẽ tồn tại (ở một số hình thức) thậm chí sau 100 năm.

ETFs đáo hạn mục tiêu / quỹ chỉ số có vòng đời hữu hạn. Ví dụ, trái phiếu Bharat 2025 sẽ đáo hạn vào tháng 4 năm 2025. Vào ngày đáo hạn, giá trị đầu tư sẽ được hoàn trả cho nhà đầu tư. Và quỹ sẽ đóng.

Chúng ta hãy xem xét một quỹ vàng có kỳ hạn không đổi có thời gian đáo hạn là 10 năm (thời hạn sẽ nhỏ hơn 10 năm). Vào ngày 1 tháng 12 năm 2021, trái phiếu Bharat 2032 cũng có thời gian đáo hạn hơn 10 năm. Do đó, cả hai đều có hồ sơ trưởng thành tương tự nhau. Và chịu rủi ro lãi suất tương tự.

Tuy nhiên, sau 5 năm, quỹ vàng có kỳ hạn không đổi sẽ vẫn có thời gian đáo hạn là 10 năm (vì đó là nhiệm vụ). Mặt khác, trái phiếu Bharat 2032 sẽ chỉ còn 5 năm nữa là đáo hạn. Do đó, rủi ro lãi suất sẽ thấp hơn đáng kể so với quỹ mạ vàng kỳ hạn cố định.

Nói cách khác, nếu bạn đã quyết định giữ Trái phiếu Bharat cho đến khi đáo hạn, bạn có thể thờ ơ (hầu hết) với các biến động lãi suất tạm thời.

Bạn cũng có thể không quan tâm đến biến động lãi suất nếu bạn quyết định giữ trái phiếu / ETF trong khoảng thời gian tương đương với thời hạn hiện tại. Nhưng khía cạnh này hơi bí truyền.

Đầu tiên chúng ta hãy xem xét những ưu điểm:

Rõ ràng, nếu những tính năng này hấp dẫn bạn, bạn có thể đầu tư.

Bạn cũng có thể xem Bharat Bond 2032 nếu nó phù hợp với yêu cầu dòng tiền của bạn. Ví dụ:nếu bạn nghỉ hưu vào năm 2032 hoặc 2033 và muốn đầu tư vào một sản phẩm có thu nhập cố định vào khoảng thời gian đó, bạn có thể xem Bharat Bond 2032.

Hoặc bạn có thể quay lại kiến thức cơ bản về danh mục đầu tư về việc xây dựng danh mục đầu tư dài hạn và xem liệu Bharat Bond 2032 có thể là một phần vệ tinh trong danh mục đầu tư thu nhập cố định dài hạn của bạn hay không.

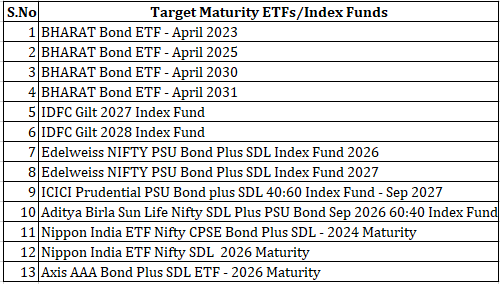

Lưu ý rằng Bharat Bond 2032 không phải là ETF mục tiêu duy nhất đến hạn. Có nhiều sản phẩm đáo hạn mục tiêu trong không gian thu nhập cố định từ các AMC khác nhau. Nó thậm chí không phải là ETF trái phiếu Bharat duy nhất xung quanh. Bạn có thể Bharat Bond ETFs / FoFs đáo hạn vào các năm 2023, 2025, 2030 và 2031. Tôi đã tổng hợp danh sách các sản phẩm đáo hạn mục tiêu khác nhau bên dưới.

Các sản phẩm này sẽ có cấu hình rủi ro, YTM và thời gian dòng tiền khác nhau. Chọn cho phù hợp.

Bạn cũng phải xem xét yêu cầu về dòng tiền của mình và so sánh với các sản phẩm có thu nhập cố định cạnh tranh. Có tiền gửi cố định ngân hàng, trái phiếu Chính phủ, trái phiếu doanh nghiệp, trái phiếu lãi suất thả nổi RBI, PPF, EPF, SCSS, PMVVY, v.v. Mỗi sản phẩm có lợi tức khác nhau, rủi ro tín dụng, rủi ro thời hạn, thanh khoản, dòng tiền và hồ sơ thuế.

Bharat Bond 2032 là một sản phẩm có thời hạn dài. Trưởng thành vào năm 2032.

Do đó, trái phiếu Bharat 2032 sẽ rất nhạy cảm với biến động lãi suất. Có thể khá dễ bay hơi. Nếu bạn nghĩ lãi suất sẽ sớm tăng và lo lắng về sự biến động trong ngắn hạn, bạn nên tránh sản phẩm này.

Ngoài ra, tôi khuyên bạn không nên đầu tư vào Trái phiếu Bharat 2032 cho các mục tiêu ngắn hạn của tôi (vài tháng đến vài năm nữa) trừ khi bạn tin rằng lãi suất sẽ giảm (hoặc ít nhất là không tăng) . Đừng chỉ tăng YTM cao hơn trong Bharat Bond 2032 so với các sản phẩm thời hạn ngắn.

ETF trái phiếu Bharat là gì? Và nó có phải là một lựa chọn đầu tư tốt không?

Kế hoạch trái phiếu vàng của chủ quyền là gì? Bạn có nên đầu tư không?

Bharat Bond ETFs 2025 &2031:Tại sao bạn không nên mua những sản phẩm như vậy!

Quỹ giá trị là gì &Ai nên đầu tư?

Quỹ chuyên kinh doanh chênh lệch giá là gì &Ai nên đầu tư?