Vào tuần đầu tiên của tháng 12 năm 2019, Chính phủ đã mở đường cho việc ra mắt Bharat Bond ETF. Quỹ ETF trái phiếu Bharat sẽ đầu tư vào trái phiếu do các đơn vị khu vực công khác nhau phát hành.

Từ quan điểm của các nhà đầu tư, đây là một lựa chọn đầu tư mới trong không gian thu nhập cố định. Bharat Bond ETF là một cách dễ dàng và chi phí thấp để đầu tư vào trái phiếu từ các đơn vị thuộc khu vực công. Từ quan điểm của Chính phủ, nó mang lại cho các đơn vị thuộc khu vực công một nguồn vốn mới và có lẽ cũng giúp phát triển thị trường trái phiếu ở Ấn Độ một cách sâu sắc hơn.

Đặc điểm nổi bật của ETF trái phiếu này là gì? ETF này đầu tư vào đâu? Những ưu và khuyết điểm là gì? Thu nhập từ quỹ ETF trái phiếu Bharat sẽ bị đánh thuế như thế nào? Bạn có nên đầu tư vào ETF trái phiếu Bharat không?

Trước khi chúng ta tìm hiểu sâu hơn về ETF Trái phiếu Bharat, hãy nhanh chóng tìm hiểu các ETF và ETF Trái phiếu.

ETF (Exchange-Traded Fund) là một quỹ tương hỗ thụ động theo dõi và sao chép một chỉ số. Ví dụ:trong không gian vốn chủ sở hữu, chúng tôi có Nifty ETF và Nifty Next 50 ETF.

Khi bạn đầu tư vào ETF, bạn nhận được các đơn vị giống như bạn làm trong trường hợp quỹ tương hỗ. ETF, như tên gọi cho thấy, giao dịch trên các sàn giao dịch chứng khoán. Bạn có thể giao dịch ETF suốt cả ngày.

ETF cung cấp sự đa dạng hóa với một khoản đầu tư duy nhất và một số lượng vốn hạn chế và với chi phí thấp. Để biết sơ qua về ETF, hãy tham khảo bài đăng này.

ETF trái phiếu theo dõi và cố gắng tái tạo hiệu suất của chỉ số trái phiếu.

Đây là một video hay về ETF trái phiếu từ Edelweiss AMC.

ETF sẽ theo dõi các chỉ số trái phiếu Bharat như đã đề cập ở trên.

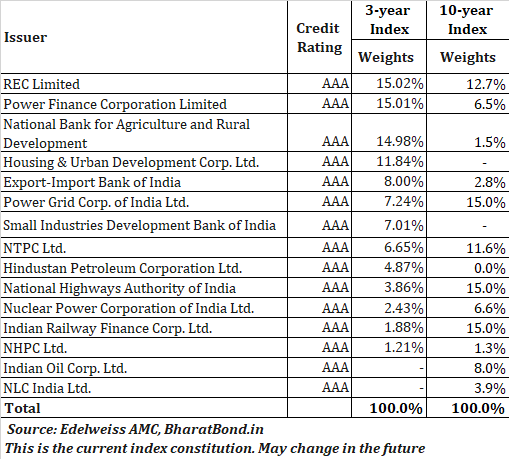

Tôi đang sao chép phân tích cấu thành chỉ mục bên dưới.

Như bạn có thể thấy, tất cả các tổ chức phát hành đều là các đơn vị thuộc khu vực công và được hỗ trợ bởi Chính phủ. Điều này gần như loại bỏ rủi ro tín dụng trong ETF. Tất cả các tổ chức đều được xếp hạng AAA.

Các ETF sẽ đầu tư vào trái phiếu đáo hạn trước khi ETF đáo hạn, loại bỏ rủi ro lãi suất cho các nhà đầu tư đầu tư nắm giữ cho đến khi đáo hạn.

Lợi nhuận không được đảm bảo (đảm bảo).

ETF trái phiếu sẽ theo dõi hiệu suất của các chỉ số cơ bản, tức là Chỉ số trái phiếu Nifty Bharat-tháng 4 năm 2023 (ETF 3 năm) và Chỉ số trái phiếu Nifty Bharat-2030 (ETF 10 năm).

Lợi suất biểu thị của Chỉ số trái phiếu Nifty Bharat-tháng 4 năm 2023 là 6,69% / năm.

Lợi suất chỉ báo của Chỉ số trái phiếu Nifty Bharat-tháng 4 năm 2030 là 7,58% / năm.

Bạn sẽ mong đợi lợi nhuận trong phạm vi tương tự.

Hãy lưu ý rằng đây là những lợi tức biểu thị của chỉ số. Lợi nhuận của bạn trên ETF sẽ hơi khác nhau vì những lý do sau.

Các điểm trên có thể áp dụng nhiều hơn cho nhà đầu tư Nắm giữ cho đến khi đáo hạn. Nếu bạn muốn giao dịch trong các ETF trái phiếu này hoặc thoát ra trước khi đáo hạn, trải nghiệm thu lại của bạn có thể rất khác do giá cả biến động (do rủi ro lãi suất).

Nếu bạn muốn đầu tư vào ETF, bạn có thể đăng ký thông qua nhà môi giới của mình trong thời gian NFO. NFO sẽ mở cửa từ ngày 12 tháng 12 đến ngày 20 tháng 12 , Năm 2019. Sau đó, khi các ETF niêm yết trên thị trường chứng khoán, bạn cũng có thể mua từ thị trường thứ cấp.

Nếu bạn muốn đầu tư vào FoF, bạn có thể đăng ký thông qua nhà phân phối của mình (gói thông thường) hoặc trực tiếp từ trang web của Bharat Bond.

Kiểm tra Câu hỏi thường gặp trên trang web Bharat Bond ETF để biết thêm chi tiết.

# 1 Tỷ lệ chi phí thấp :ETF có tỷ lệ chi phí là 0,0005%. Đây là cách rẻ hơn so với mức rẻ nhất của các quỹ tương hỗ nợ.

# 2 An toàn (Rủi ro Tín dụng Thấp) :Vì đây là các tổ chức được Chính phủ hậu thuẫn nên khả năng vỡ nợ rất thấp đối với bất kỳ trái phiếu nào trong số này. Nếu bạn thường xuyên lo lắng về danh mục quỹ tương hỗ nợ của mình, Bharat Bond ETF có thể là một giải pháp thay thế tốt.

# 3 Tính minh bạch :Vì ETF sẽ theo dõi một chỉ số, bạn không phải lo lắng về rủi ro của người quản lý quỹ. Gần đây, các quyết định đầu tư của nhiều AMC vào không gian quỹ nợ đã được đặt ra nghi vấn. Danh mục đầu tư sẽ có sẵn hàng ngày.

Thanh khoản số 1 :Trong quỹ tương hỗ, nơi bạn có thể mua lại các đơn vị với công ty quỹ tương hỗ bất cứ khi nào bạn muốn. Trong ETF, bạn không thể làm điều đó. Nếu bạn muốn thoát trước hạn, bạn phải bán trái phiếu trên các sàn giao dịch chứng khoán. Để điều đó xảy ra, phải có đủ thanh khoản trong quầy. Trong trường hợp không có đủ thanh khoản, mức chênh lệch giá mua có thể rất cao và ăn vào lợi nhuận của bạn. Bạn không thể chắc chắn liệu AMC có cung cấp dịch vụ tạo thị trường trong ETF trái phiếu hay không.

Rủi ro lãi suất # 2 :Mặc dù có rủi ro tín dụng hạn chế trong các trái phiếu này, các khoản đầu tư cơ bản (đặc biệt là ETF 10 năm) là trái phiếu có kỳ hạn dài từ PSU. Do đó, rủi ro lãi suất vẫn còn. Hãy nhớ lãi suất và giá trái phiếu có quan hệ tỷ lệ nghịch với nhau. Khi lãi suất tăng, giá trái phiếu giảm. Khi lãi suất giảm, giá trái phiếu tăng. Và mức độ thăng trầm phụ thuộc vào thời hạn (thời gian đáo hạn) của trái phiếu. Thời gian trưởng thành càng lâu, độ nhạy càng cao.

Đồng thời, vì các ETF này là ETF trái phiếu đáo hạn mục tiêu, rủi ro lãi suất sẽ giảm dần theo thời gian (khi thời gian đáo hạn của trái phiếu cơ sở giảm). ETF trái phiếu đáo hạn trong 10 năm hôm nay sẽ đáo hạn sau 7 năm sau 3 năm.

Trên thực tế, đây là sự khác biệt lớn giữa các quỹ tương hỗ nợ và loại ETF này. Trong quỹ tương hỗ nợ, người quản lý quỹ sẽ cố gắng duy trì hồ sơ thời hạn của danh mục đầu tư theo ủy quyền của quỹ. Ví dụ, đối với quỹ có thời hạn trung và dài hạn, nhà quản lý quỹ sẽ duy trì thời hạn danh mục đầu tư từ 4 đến 7 năm. Ngay cả sau 5 năm, thời hạn sẽ giống như việc người quản lý quỹ tiếp tục thay thế trái phiếu để duy trì hồ sơ thời hạn (đáo hạn). Trong ETF trái phiếu đáo hạn mục tiêu, thời gian đáo hạn (thời hạn của danh mục đầu tư) và do đó rủi ro lãi suất sẽ giảm dần theo thời gian.

Hơn nữa, nếu bạn là nhà đầu tư nắm giữ cho đến ngày đáo hạn và có thể bỏ qua biến động giá, bạn không phải lo lắng về rủi ro lãi suất.

Như đã đề cập trước đó, các nhà đầu tư sẽ không nhận được bất kỳ khoản thanh toán lãi suất nào từ Bharat Bond ETF. Tiền lãi từ trái phiếu cơ bản sẽ được ETF tái đầu tư. Vì không có thu nhập từ tiền lãi, nên thu nhập này không bị đánh thuế.

Nếu bạn bán trái phiếu trước khi hoàn thành ba năm, lợi tức vốn thu được sẽ được coi là lãi vốn ngắn hạn và bị đánh thuế theo lãi suất cố định của bạn.

Nếu bạn bán trái phiếu sau khi hoàn thành ba năm. Lợi nhuận vốn thu được sẽ được coi là lãi vốn dài hạn và sẽ bị đánh thuế 20% sau khi lập chỉ mục.

Một điều thú vị (và thông minh) cần lưu ý là ETF 3 năm và ETF 10 năm lần lượt đáo hạn vào tháng 4 năm 2023 và tháng 4 năm 2030. Đối với một nhà đầu tư nắm giữ cho đến khi đáo hạn, điều này sẽ cung cấp thêm một năm lợi ích về chỉ số. Vì thời gian NFO là từ ngày 12 tháng 12 đến tháng 12 năm 2019, điều này có nghĩa là quỹ ETF trái phiếu sẽ đáo hạn trong hơn 3 và 10 năm một chút.

Theo tôi, Bharat Bond ETF là một lựa chọn tốt để có.

Nếu bạn đang tìm kiếm một sản phẩm đầu tư có thu nhập cố định an toàn, thì đây có thể là một khoản đầu tư tốt cho bạn. Tuy nhiên, bạn phải là nhà đầu tư nắm giữ đến ngày đáo hạn đối với những trái phiếu này và có thể bỏ qua biến động giá. Đối với danh mục đầu tư dài hạn, bạn có thể xem xét sản phẩm này cho phần nợ của danh mục đầu tư. Bạn có thể coi nó như một khoản tiền gửi cố định tích lũy (không phải khoản tiền gửi cố định tại ngân hàng), nơi bạn gửi tiền và nhận lại tiền với lãi suất khi đáo hạn.

Không có thu nhập lãi từ các ETF này. Do đó, ETF này sẽ không phù hợp với các nhà đầu tư đang tìm kiếm thu nhập thường xuyên từ một khoản đầu tư. Tuy nhiên, có một tùy chọn Fund-of-Fund. Theo những gì tôi hiểu, FoF sẽ là kết thúc mở (Không hẳn như vậy nhưng tất cả những gì bạn cần là nó không phải là kết thúc đóng, tức là đăng ký mới có thể không được phép nhưng bạn có thể đổi bằng AMC). Do đó, để tạo thu nhập, bạn có thể đầu tư vào FoF và bắt đầu SWP từ FoF. Tuy nhiên, sự biến động giá do rủi ro lãi suất có thể tạo ra nhiều vấn đề. Hãy nhớ rằng, trong trường hợp SWP, chi phí trung bình bằng đồng rupee hoạt động ngược lại. Do đó, bạn không nên chạy SWP từ một tài sản dễ bay hơi

Nhân tiện, đây không phải là phần cuối của ETF trái phiếu Bharat. Nếu sự cố thành công (và có thể sẽ xảy ra), bạn có thể mong đợi nhiều sự cố ETF như vậy trong tương lai. Cùng với thời gian, bạn sẽ có ETF trái phiếu với các kỳ hạn khác nhau có sẵn trên thị trường. Ví dụ, quỹ ETF trái phiếu có kỳ hạn 3 năm được tung ra hôm nay chỉ còn 3 năm nữa là đến hạn. Sau một năm, ETF trái phiếu tương tự sẽ còn 2 năm nữa để đáo hạn. Do đó, bạn sẽ có các tùy chọn đầu tư vào ETF Trái phiếu phù hợp với cơ hội đầu tư của mình.

Theo tôi, Bharat Bond ETF hoặc FoF là một sản phẩm tốt và có thể tìm thấy vị trí trong nhiều danh mục đầu tư.

Bạn nghĩ gì?

Trang web Bharat Bond ETF

Câu hỏi thường gặp về Bharat Bond ETF từ Edelweiss AMC

Bạn có nên đầu tư vào tiền điện tử không?

Bạn có nên đầu tư vào quỹ tương hỗ không?

ETF trái phiếu Bharat là gì? Và nó có phải là một lựa chọn đầu tư tốt không?

Kế hoạch trái phiếu vàng của chủ quyền là gì? Bạn có nên đầu tư không?

Bharat Bond ETFs 2025 &2031:Tại sao bạn không nên mua những sản phẩm như vậy!