Bạn muốn xây dựng hoàn chỉnh danh mục đầu tư của mình bằng các quỹ chỉ số? Hoặc muốn xây dựng "Danh mục đầu tư tốt nhất" bằng cách sử dụng quỹ chỉ số hoặc ETF?

Bạn sẽ làm điều đó như thế nào?

Tốt là có nhiều lựa chọn có sẵn trong không gian đầu tư thụ động. Có các chỉ số dựa trên vốn hóa (Nifty 50, Nifty Next 50, Nifty Midcap 150, v.v.) và có các chỉ số nhân tố (Động lượng, Biến động thấp, Chất lượng, Giá trị, v.v.).

Có các tùy chọn như vậy là tốt nhưng bạn sẽ xây dựng danh mục đầu tư với các chỉ số như vậy như thế nào?

Bạn sẽ cung cấp bao nhiêu tỷ trọng cho mỗi yếu tố này trong danh mục đầu tư của mình? Các quỹ hoặc ETF chỉ số yếu tố nào tốt nhất?

Trong bài đăng này, chúng ta hãy tìm câu trả lời khách quan cho câu hỏi trên, mặc dù có nhiều lưu ý. Nói cách khác, dựa trên dữ liệu trong quá khứ, chúng tôi sẽ tìm thấy "Danh mục đầu tư tốt nhất" dựa trên yêu cầu của bạn.

Chúng tôi xem xét các chỉ số (giá hoàn vốn) sau đây.

Tôi đã viết về tất cả các chỉ số này trong các bài viết trước đây của mình và thảo luận về phương pháp luận của chúng. Cũng đã so sánh hiệu suất của các chỉ số yếu tố này Tuy nhiên, tôi chủ yếu quan tâm đến hiệu suất của các chỉ số một cách riêng biệt. Tôi đã không tập trung vào tác động lẫn nhau hoặc mối tương quan giữa các chỉ số. Hoặc nếu kết hợp 2 hoặc 3 chiến lược sẽ mang lại kết quả tốt hơn. Và đây là một vấn đề bởi vì bạn sẽ không muốn tất cả tiền của mình chỉ vào một chiến lược duy nhất.

Tại sao?

Bởi vì chúng tôi biết rằng, khi nói đến đầu tư, không có gì hiệu quả cả. Do đó, không có chiến lược nào, dù tốt đến đâu, sẽ luôn hoạt động tốt hơn. Trên thực tế, sẽ có lúc nó phải vật lộn rất tệ. Và rất khó để gắn bó với một chiến lược kém hiệu quả trong một thời gian dài nếu bạn đã đặt tất cả tiền của mình vào đó. Bạn có thể cứu nguy vào khoảng thời gian tồi tệ nhất.

Bây giờ, nếu chúng ta xây dựng danh mục đầu tư bằng cách sử dụng hai hoặc nhiều chỉ số (chiến lược) này, có thể xảy ra khi một chiến lược gặp khó khăn, các chỉ số còn lại hoạt động tốt. Điều này có thể dẫn đến hiệu suất tổng thể suôn sẻ và giúp duy trì kỷ luật.

Trong bài đăng này, hãy tìm hiểu cách tạo danh mục đầu tư bằng cách sử dụng kết hợp các chỉ số này.

Hay nói cách khác, sự kết hợp nào của các chỉ số này sẽ dẫn đến danh mục đầu tư "Tốt nhất"?

Tôi đã chọn các chỉ số nhân tố đơn dựa trên vốn hóa phổ biến (Nifty 50, Nifty Next 50, Nifty Midcap 150), các chỉ số nhân tố đơn lẻ (Chất lượng, động lượng, biến động thấp, giá trị) và thậm chí là chỉ số đa nhân tố (Alpha Low Chỉ số biến động 30). Tôi đã cố gắng chọn các chỉ số mà chúng tôi đã có quỹ chỉ số hoặc ETF. Ngoại lệ duy nhất trong chỉ số Nifty Midcap Quality 50.

Lưu ý về chỉ số Nifty 50 Giá trị 20 (NV 20) :Tôi không chọn chỉ số giá trị thuần túy (chỉ số Nifty 500 Giá trị 50) vì hiệu suất lâu dài của chỉ số này rất tệ. Đã chọn Nifty 50 Giá trị 20 mặc dù nó không phải là một chỉ số giá trị thuần túy. NV 20 có tỷ trọng rất cao đối với ROCE (lợi tức trên vốn sử dụng), một số liệu bạn thường kết hợp với một cổ phiếu chất lượng. Vì vậy, nó giống chỉ số Chất lượng + Giá trị hơn.

Không thể có một định nghĩa khách quan về "Danh mục đầu tư tốt nhất". Bởi vì tất cả chúng ta đều có những kỳ vọng khác nhau từ danh mục đầu tư của mình. Trong khi một số người trong chúng tôi cố gắng để đạt được lợi nhuận cao nhất, những người khác hài lòng với lợi nhuận vừa phải nhưng ổn định.

Một số tính năng mong muốn của bất kỳ danh mục đầu tư nào có thể là:

Tôi đã trình bày một danh sách nhỏ ở trên. Có thể có nhiều số liệu khác mà bạn muốn danh mục đầu tư của mình được xếp hạng tốt. Ví dụ:bạn có thể chỉ lo lắng về độ lệch xuống.

Ngoài ra, danh mục đầu tư có thể không xếp hạng tốt trên tất cả các chỉ số. Ví dụ:một danh mục đầu tư / quỹ có thể cung cấp CAGR tốt nhất nhưng có thể biến động mạnh nhất hoặc có thể có mức giảm giá sâu nhất.

Do đó, trước tiên bạn cần quyết định xem bạn muốn gì từ danh mục đầu tư của mình và có thể cố gắng tối ưu hóa danh mục đầu tư cho số liệu đó cho phù hợp. Ví dụ:danh mục đầu tư CAGR cao nhất có thể khác với danh mục đầu tư rút vốn thấp nhất.

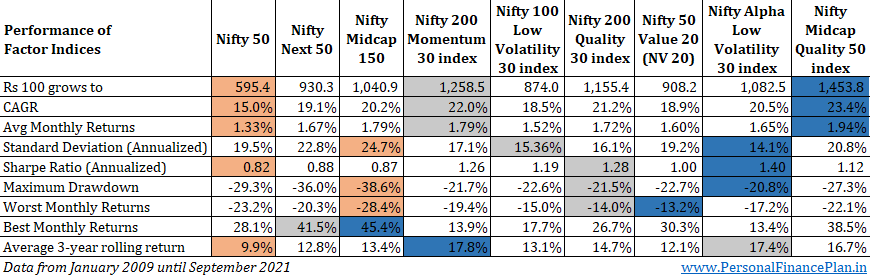

Tôi đã so sánh hiệu suất từ tháng 1 năm 2009 đến tháng 9 năm 2021.

Lý do:Dữ liệu cho chỉ mục Nifty 50 Value 20 chỉ có sẵn từ ngày 1 tháng 1 năm 2009.

Tôi đã đánh dấu các phần như sau:

Bạn có thể thấy, không có chỉ mục nào có xếp hạng 1 hoặc 2 trên tất cả các chỉ số. Và điều này đưa chúng ta đến một điểm quan trọng. Chúng tôi có thể cải thiện hiệu suất trên các số liệu khác nhau bằng cách kết hợp các chỉ số này không?

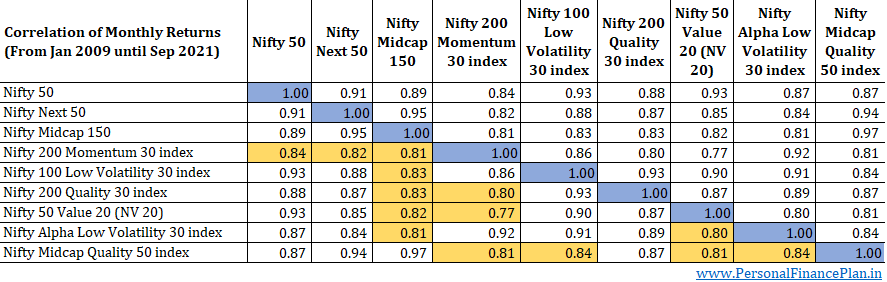

Hãy cùng tìm hiểu. Điều đầu tiên cần kiểm tra ở đây là mối tương quan giữa các chỉ số khác nhau. Tương quan là thước đo về cách các chỉ số khác nhau di chuyển cùng nhau. Tương quan bằng 1 có nghĩa là cả hai biến chuyển động cùng nhau theo cùng một hướng. Tương quan -1 có nghĩa là khi một biến tăng lên, biến kia giảm xuống và ngược lại.

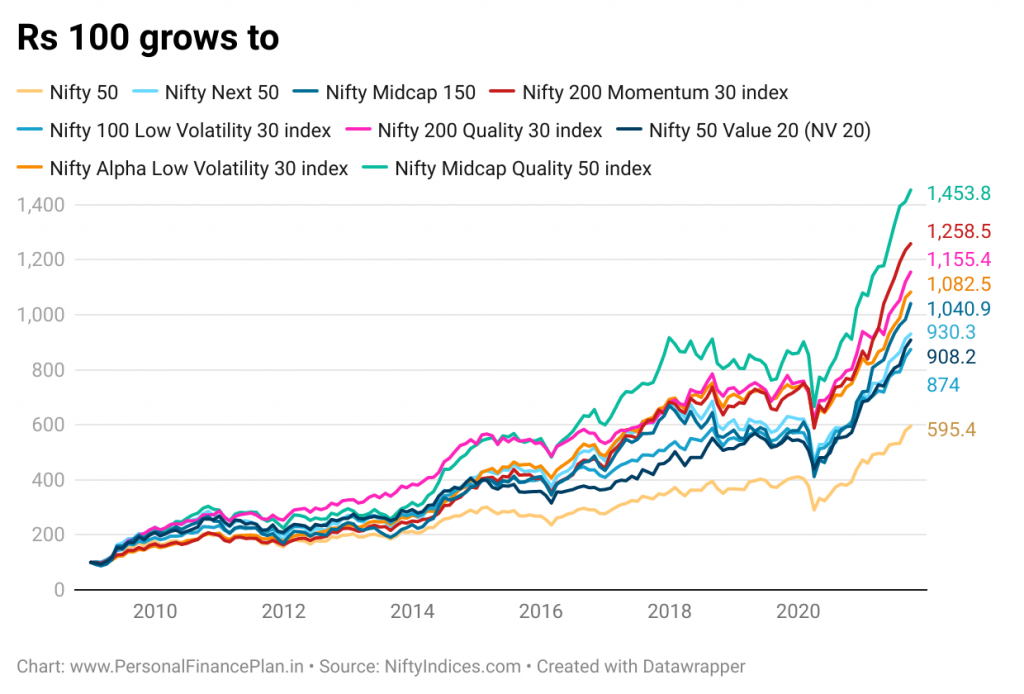

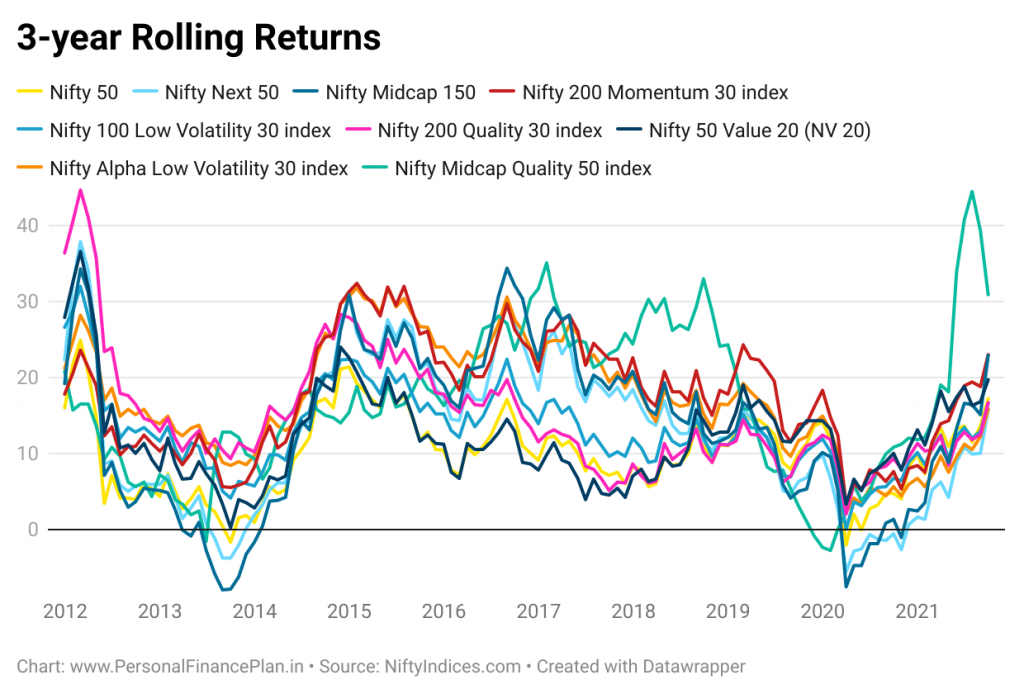

Để hoàn thành, tôi trình bày biểu đồ “100 Rs tăng lên” và lăn bánh về lợi nhuận bên dưới.

Lưu ý rằng tất cả các chỉ số này bao gồm chứng khoán Ấn Độ. Do đó, sẽ có mối tương quan rất cao với nhau. Và bạn có thể thấy điều này trong bảng trên. Hầu hết các con số đều trên 0,8. Tôi đã đánh dấu những điểm dưới 0,85. Vì vậy, bạn phải đánh giá cao hạn chế của danh mục đầu tư hỗn hợp các chỉ số trên. Những gì chúng tôi kiểm tra trong phần còn lại của bài đăng là về việc tối ưu hóa danh mục đầu tư vốn cổ phần trong nước của bạn .

Bạn không thể dựa vào danh mục đầu tư có sự kết hợp của các chỉ số này để đa dạng hóa. Để đa dạng hóa, chúng ta cần hệ số tương quan thấp hơn nhiều (so với những con số chúng ta thấy trong bảng trên). Và điều đó xảy ra khi bạn kết hợp các tài sản hoàn toàn khác nhau trong một danh mục đầu tư.

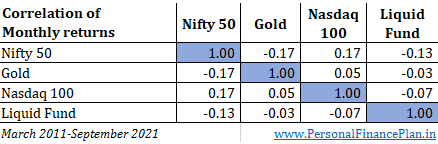

Để so sánh, tôi trình bày mối tương quan về lợi nhuận hàng tháng giữa chỉ số Nifty, Gold, Nasdaq 100 và quỹ nợ kể từ tháng 3 năm 2011. Đã sử dụng Nippon Gold BeES làm đại diện cho vàng. Motilal Oswal Nasdaq 100 ETF cho Nasdaq 100 và HDFC Liquid fund cho quỹ nợ.

Số là âm hoặc dương thấp. Và đó là cách bạn đa dạng hóa danh mục đầu tư và giảm tổn thất danh mục đầu tư. Bằng cách tập hợp các tài sản có tương quan âm hoặc thấp. Bây giờ, hãy quay lại chủ đề chính.

Kết hợp danh mục đầu tư tốt nhất của bạn sẽ phụ thuộc vào số liệu bạn muốn lập danh mục đầu tư để tối ưu hóa. Tôi không phải là số liệu ưa thích của bạn. Do đó, chúng tôi sẽ tìm thấy các danh mục đầu tư được tối ưu hóa cho tất cả các chỉ số được thảo luận ở trên.

Đầu tiên, chúng tôi sẽ xem kết quả cho từng số liệu cho trọng lượng chưa giới hạn. Bạn thậm chí có thể đi 100% vào một chỉ mục duy nhất. Trọng số âm (hoặc rút gọn) không được phép.

Sau đó, chúng tôi thực hiện một cách tiếp cận thực tế hơn. Để tránh quá nặng với một chiến lược cụ thể, chúng tôi sẽ giới hạn trọng lượng tối đa ở mức 25% và 40%. Hoặc chúng tôi sẽ tìm "Danh mục đầu tư tốt nhất" sử dụng 2 giới hạn trọng lượng tối đa.

Tôi đã sử dụng hàm Excel Solver để xác định danh mục đầu tư tốt nhất cho từng chỉ số, tùy thuộc vào giới hạn trọng lượng.

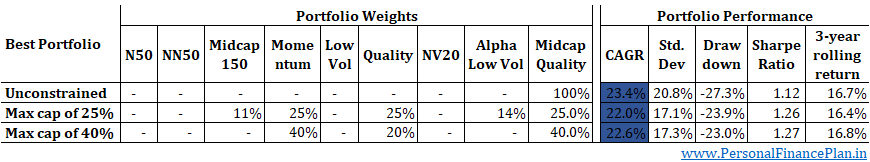

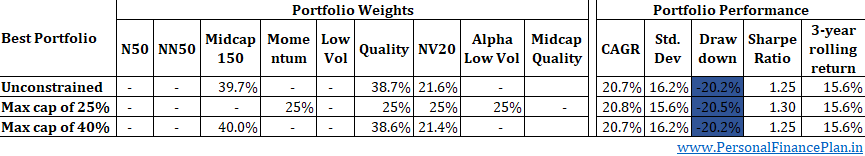

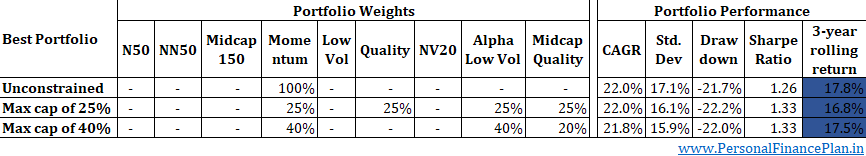

Tôi đã đánh dấu số liệu đang được tối ưu hóa bằng màu Xanh lam.

Danh mục CAGR cao nhất tập trung vào chỉ số Nifty Midcap 150 Chất lượng 50, chỉ số Nifty Momentum và chỉ số Nifty 200 Chất lượng 30.

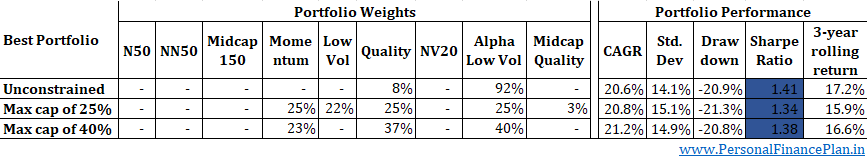

Nặng về chỉ số Nifty Alpha Low Vol 30, Quality 30 và Nifty Momentum.

Nặng về chỉ số Nifty Alpha Low Vol 30, Nifty Low Volability 30 và chỉ số Nifty Quality 30. Nifty Momentum Index cũng có trong danh mục đầu tư giới hạn.

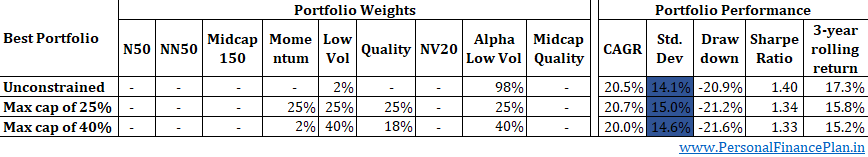

Hay đấy. Chỉ số Nifty Midcap 150 có mức giảm sâu nhất. Tuy nhiên, nó vẫn có tỷ trọng tốt trong các danh mục đầu tư rút vốn thấp nhất. Chỉ số Nifty Quality và chỉ số NV20 là những yếu tố nổi bật khác trong danh mục đầu tư như vậy.

Chỉ số Nifty Momentum là trọng số lớn nhất ở đây. Trong các danh mục đầu tư bị hạn chế, chỉ số Alpha Low Vol 30, Nifty Quality và Midcap Quality đi kèm.

Một phát hiện đáng ngạc nhiên là bạn không tìm thấy bất kỳ tỷ trọng nào đối với Nifty 50 trong bất kỳ danh mục đầu tư được tối ưu hóa nào. Không có gì.

Điều đó có khiến Nifty 50 trở thành một lựa chọn tồi không?

Không. Nifty 50 là một lựa chọn không tồi. Và tôi đã liệt kê một số lý do trong phần “Cảnh báo” bên dưới.

Trong một bài đăng về Cách xây dựng danh mục đầu tư dài hạn, tôi đã đề cập rằng danh mục vốn chủ sở hữu cốt lõi nên được xây dựng xung quanh các chỉ số dựa trên vốn hóa thị trường. Và tôi gắn bó với điều đó.

Tùy thuộc vào sở thích của bạn, bạn có thể sử dụng "Danh mục đầu tư tốt nhất" cho phần vệ tinh trong danh mục vốn chủ sở hữu của mình.

Do đó, hãy chấm những phát hiện này với một chút muối. Đồng thời, dữ liệu quá khứ cũng không hoàn toàn vô dụng. Dựa vào dữ liệu trong quá khứ tốt hơn là nhìn vào tinh thể.

Bạn sẽ sử dụng thông tin này như thế nào?

Bạn muốn tối ưu hóa danh mục đầu tư của mình theo chỉ số nào? Và bạn sẽ sử dụng chỉ số nhân tố nào cho danh mục đầu tư của mình?

Hãy cho tôi biết trong phần nhận xét.