Chuyển sang trạng thái mới? Tăng thu nhập hay thay đổi khoản tiết kiệm khi nghỉ hưu? Có thể bạn đã nhận được tiền thưởng khi ký kết?

Nếu bạn mới tốt nghiệp gần đây, rất có thể một số điều này đã xảy ra với bạn vào năm ngoái và mỗi sự kiện quan trọng này có thể ảnh hưởng đến bạn khi khai thuế. Tương tự như vậy, nếu bạn dự kiến sẽ tốt nghiệp trong năm tới và một trong những trường hợp sau đây có thể xảy ra với bạn, bạn có thể thực hiện các bước ngay bây giờ để giảm thiểu tải thuế khi khai thuế vào năm tới.

Chúng tôi đã nói chuyện với Gil Charney, giám đốc Viện thuế tại H&R Block ở Thành phố Kansas, Mo., về cách các sinh viên mới tốt nghiệp và các chuyên gia trẻ đang di chuyển có thể điều hướng các tình huống phổ biến sau đây khi nói đến thuế của họ.

Có thể bạn đã sống ở Bắc Carolina trong năm tháng trong năm và California trong bảy tháng của năm ngoái. Bạn sẽ cần phải khai thuế thu nhập của tiểu bang cho cả hai tiểu bang.

Bước đầu tiên của bạn, tùy thuộc vào các tiểu bang nơi bạn sinh sống, là tìm hiểu các quy tắc của từng tiểu bang về cư trú, vì bạn có thể thấy rằng bạn là cư dân ở một tiểu bang nhưng là cư dân không cư trú hoặc cư trú bán năm ở tiểu bang thứ hai.

Charney nói:“Cư dân bán năm rất có thể sẽ cần phải phân bổ thu nhập và các khoản khấu trừ dựa trên số ngày cư trú của họ. Nếu bạn cần trợ giúp xác định tình trạng cư trú của mình ở nhiều tiểu bang, hãy tham khảo ý kiến của chuyên gia thuế hoặc phần mềm khai thuế.

Các cá nhân nên hoàn thành tờ khai thuế của tiểu bang không cư trú trước, vì nghĩa vụ thuế đối với tiểu bang đó (không phải thuế khấu trừ ở tiểu bang đó) chỉ có thể được xác định sau khi hoàn thành tờ khai thuế của tiểu bang đó.

Hơn nữa, hãy nhớ tìm hiểu về nhiều khoản tín dụng khác nhau mà các bang cung cấp, Charney nói. Việc bỏ qua một khoản tín dụng mà bạn đủ điều kiện có thể dẫn đến số dư đến hạn cao hơn hoặc số tiền hoàn lại thấp hơn so với việc người đóng thuế biết về khoản tín dụng, đủ điều kiện và yêu cầu.

Lưu ý rằng các tiểu bang đã trở nên rất phức tạp trong việc khớp các tài liệu thuế được hiển thị trên biểu mẫu liên bang, Charney nói. “Nếu có bất kỳ thiếu sót hoặc sai lệch không giải thích được trên tờ khai của tiểu bang, người đóng thuế nên mong đợi một thông báo từ bộ phận doanh thu của tiểu bang.”

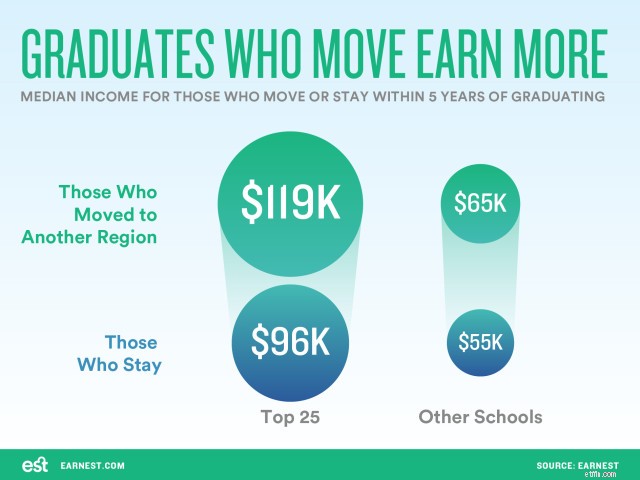

Charney nói:“Giả sử một sinh viên có thu nhập bằng không sẽ kiếm được một công việc lương cao ở Phố Wall. “Thu nhập của họ sẽ tăng nhưng nghĩa vụ thuế của họ cũng vậy.”

Mặc dù có thể đã quá muộn để làm bất cứ điều gì cho thu nhập năm 2015 của bạn, nhưng bạn vẫn có thể thực hiện các bước cho năm 2016 để đảm bảo bạn đang làm tất cả những gì có thể để giảm thu nhập chịu thuế của mình.

Charney nói:“Hãy tìm cách để giảm thu nhập chịu thuế của bạn, chẳng hạn như đăng ký vào chương trình 401 (k) của chủ lao động hoặc đóng góp cho IRA. “Điều này không chỉ bảo vệ thu nhập hiện tại khỏi thuế mà còn là điểm khởi đầu để tích lũy tài sản cho một kỳ nghỉ hưu thoải mái.”

Ngoài ra, lưu ý rằng thu nhập tăng vọt có thể có nghĩa là bạn không còn đủ điều kiện để sử dụng Roth IRA.

Sau khi bạn đạt được 116.000 đô la thu nhập, khả năng đóng góp cho Roth của bạn bắt đầu giảm dần cho đến 131.000 đô la, khi bạn không còn đủ điều kiện để đóng góp cho Roth nữa. Nếu bạn đã đóng góp cho Roth trước khi bạn được tăng lương trong năm - đừng lo lắng, bạn có thể mô tả lại các đóng góp của mình hoặc xóa chúng để không bị IRA phạt. Bạn có thể đọc thêm về các nguyên tắc IRS cho các đóng góp của Roth tại đây.

Nếu bạn nhận được một khoản tiền thưởng ký kết lớn hoặc tiền thưởng cuối năm hàng năm, hãy nhớ rằng những khoản đó có thể dễ dàng đẩy bạn vào khung thuế cao hơn. Ngay cả khi bạn đã sử dụng tiền để làm điều gì đó có đạo đức - chẳng hạn như trả khoản vay sinh viên nhanh hơn - bạn vẫn sẽ bị đánh thuế đối với khoản thu nhập bổ sung đó.

Bây giờ để lập kế hoạch trong tương lai:Nếu bạn biết mình sẽ nhận được tiền thưởng như một sự kiện diễn ra một lần trong năm nay, hãy tạm dừng làm bất kỳ điều gì khác sẽ tạo thêm thu nhập cho tình hình thuế của bạn trong năm đó, chẳng hạn như bán các khoản đầu tư. Thu nhập từ vốn dài hạn bị đánh thuế 20% đối với người nộp thuế trong khung thuế cao nhất.

“Trong tình huống như thế này, các khoản thuế phải được trả, nhưng nếu người đóng thuế có bất kỳ quyền kiểm soát nào đối với thời điểm trả tiền thưởng hoặc cách thức chi trả, một số kế hoạch thuế có thể giúp anh ta tránh được khoản thuế lớn hơn,” ông nói.

“Đối với nhiều sinh viên mới ra trường, điều ngạc nhiên lớn nhất có thể là họ không còn phụ thuộc vào cha mẹ và họ có trách nhiệm khai thuế của chính mình!” Charney nói.

Sinh viên mới ra trường đột nhiên thấy mình có nhiều tiền hơn đáng kể sẽ cần phải lập kế hoạch nộp thuế cho khoản thu nhập đó và trong phạm vi họ có thể đưa khoản thu nhập đó vào các kế hoạch được ưu đãi về thuế, họ nên làm như vậy.

Nếu bạn tham gia lực lượng lao động lần đầu tiên, hãy nhận trợ giúp hoàn thành W-4 với chủ lao động của bạn để đảm bảo bạn đang sử dụng các khoản khấu lưu phù hợp cho tình huống của mình.

Charney nói:“Mặc dù W-4 có thể được hoàn thành bất cứ lúc nào, nhưng nó thường bị bỏ qua hoặc bị lãng quên, với các khoản khấu lưu của người đóng thuế đối với hoặc dưới nghĩa vụ thuế cuối cùng của họ.

Nếu công việc mới của bạn cách nhà và nơi làm cũ hơn 50 dặm - và bạn đã chuyển đến gần nơi đó hơn - bạn có thể được khấu trừ các chi phí đủ điều kiện liên quan đến việc chuyển đi đó.

Dưới đây là các quy tắc:Để trừ chi phí di chuyển, khoảng cách giữa địa điểm làm việc mới và nhà cũ của bạn phải lớn hơn 50 dặm so với khoảng cách giữa nhà cũ và địa điểm làm việc cũ. Ngoài ra, bạn phải làm việc toàn thời gian trong khu vực chung của địa điểm làm việc mới ít nhất 39 tuần trong 12 tháng sau khi chuyển đi.

Chi phí di chuyển đủ điều kiện bao gồm các chi phí hợp lý để chuyển bạn - và gia đình bạn - từ nơi cư trú này đến nơi ở mới. Chúng bao gồm, nhưng không giới hạn ở, chi phí vận chuyển, chỗ ở (nhưng không phải bữa ăn), bảo quản và thậm chí cả chi phí di chuyển vật nuôi.

Charney nói:“Chi phí phải hợp lý. “Ví dụ:người đóng thuế không thể khấu trừ chi phí của một khách sạn sang trọng trong năm đêm khi di chuyển từ Thành phố Kansas đến Chicago, hoặc một chuyến đi tham quan cá nhân khi lái xe từ bờ biển này sang bờ biển khác để di chuyển.”

Hãy nhớ xem IRS Publication 521 để biết thêm chi tiết về những khoản chi phí nào là khoản khấu trừ hợp pháp.

Charney cho biết, bất kỳ ai có thu nhập từ bất động sản cho thuê từ người thuê Airbnb - hoặc từ bất kỳ người thuê nào khác - phải báo cáo thu nhập đó trừ khi thời gian cho thuê ít hơn 15 ngày trong năm.

Bản chất của việc cho thuê sẽ ảnh hưởng đến cách báo cáo, cũng như mức độ mà chi phí thuê có thể được khấu trừ.

Ông nói:“Những điều này có thể trở nên phức tạp và được bao phủ bởi những gì được gọi là‘ quy tắc nhà nghỉ ’. “Các quy tắc này bao gồm cách tính một ngày cho thuê, những khoản chi phí nào có thể được khấu trừ từ thu nhập cho thuê và cách xác định phân bổ giữa ngày cho thuê và cá nhân.”

Các cá nhân sử dụng Airbnb để tìm người thuê nhà hoặc căn hộ của họ sẽ nhận được Mẫu 1099-K (và / hoặc Mẫu 1099-MISC) từ Airbnb cho biết số tiền thuê đã trả cho người đóng thuế. Tham khảo ý kiến chuyên gia thuế để xác định cách thức báo cáo thu nhập cho thuê và mọi khoản chi phí cho thuê được khấu trừ.

Nói chung, nếu bạn làm việc bên lề một cách thường xuyên - hay còn gọi là bạn có hợp đồng biểu diễn thứ hai - bạn được IRS coi là một nhà thầu độc lập và có khả năng sẽ nhận được biểu mẫu 1099.

Ví dụ:nếu bạn lái xe cho Uber, việc báo cáo có thể hơi phức tạp. Tài xế Uber sẽ nhận được 1099-K (Thẻ thanh toán và Mạng bên thứ ba) từ Uber. Biểu mẫu này được sử dụng để báo cáo các khoản thanh toán nhận được từ người lái xe, chẳng hạn như tiền vé và bất kỳ chi phí nào mà Uber đã trả thay cho người lái xe, chẳng hạn như phí cầu đường hoặc phí sân bay (được coi là thu nhập, nhưng cũng có thể được khấu trừ).

Người lái xe cũng có thể nhận được Biểu mẫu 1099-MISC từ Uber. Uber sẽ báo cáo mọi khoản thù lao không phải nhân viên mà họ trả trực tiếp cho tài xế, chẳng hạn như khoản tiền khuyến khích hoặc khoản tiền giới thiệu.

Một số cân nhắc đối với nhân viên hợp đồng, theo H&R Block:

Charney nói rằng đây thường là một lĩnh vực gây nhầm lẫn cho người nộp thuế. Lý do là để được khấu trừ, người sử dụng lao động của người nộp thuế phải yêu cầu trình độ học vấn hoặc theo luật để duy trì công việc hoặc chứng chỉ của người đóng thuế, hoặc giáo dục duy trì hoặc cải thiện kỹ năng của người đóng thuế trong công việc hiện tại của anh ta.

Ông nói:“Ví dụ:một kế toán có thể cần phải tham gia khóa đào tạo về các chuẩn mực kế toán mới để báo cáo chính xác các giao dịch kinh doanh của người sử dụng lao động. “Một thợ cơ khí có thể cần phải tham gia một khóa học hoặc khóa đào tạo đặc biệt để thực hiện công việc của mình một cách chính xác. Vì vậy, giáo dục không giống như bất kỳ khoản khấu trừ kinh doanh nào được phát sinh để hỗ trợ công việc kinh doanh. ”

Bất kỳ giáo dục nào chuẩn bị cho người đóng thuế cho một nghề nghiệp mới thường không được khấu trừ như một khoản chi phí cho nhân viên. Nếu bạn thuộc nhóm thu nhập thấp hơn, sẽ có các khoản tín dụng thuế giáo dục bổ sung có thể áp dụng cho trường hợp của bạn.

Hãy nhớ xem IRS Publication 970 để biết thêm thông tin về các lợi ích về thuế đối với giáo dục.

Sinh viên tốt nghiệp có thể khấu trừ lãi vay sinh viên lên đến $ 2.500 đối với một khoản vay đủ điều kiện - miễn là tổng thu nhập đã điều chỉnh (MAGI) đã sửa đổi của bạn không vượt quá $ 80.000 khi một người / chủ hộ nộp đơn hoặc $ 160.000 khi một cặp vợ chồng nộp hồ sơ chung vào năm 2015. Điều này là một suy luận trên dòng, có nghĩa là không cần chia thành từng khoản, anh ấy nói.

Phù, phải suy nghĩ rất nhiều về điều đó. Nếu bạn đã nộp thuế cho năm 2015, xin chúc mừng! Nếu bạn vẫn đang nghiên cứu chúng, hãy nhớ rằng hạn nộp đơn là ngày 18 tháng 4, theo IRS.

Bất kể điều gì xảy ra, nếu bạn biết mình có khả năng sẽ chuyển đi hoặc nhận một công việc mới trong năm nay, bạn có thể thực hiện các bước thông minh để đảm bảo tình hình thuế của bạn tốt nhất có thể khi nộp đơn vào năm tới.