Là những nhà đầu tư ngày nay, chúng tôi vô cùng may mắn. Chúng tôi có quyền truy cập vào nhiều thông tin về thị trường và đầu tư hơn bất kỳ thời điểm nào trong lịch sử. Các công cụ kỹ thuật số mạnh mẽ cho phép chúng tôi nghiên cứu lịch sử giá cả và tài chính của công ty, nhận phân tích của chuyên gia và hơn thế nữa — tất cả chỉ trong vài giây.

Tuy nhiên, mặt trái của nó, việc tiếp cận quá nhiều thông tin có thể khiến bạn dễ bị choáng ngợp. Dưới đây là một số lầm tưởng về đầu tư lớn nhất mà chúng tôi đã gặp, cùng với một số mẹo và gợi ý để giúp bạn luôn tập trung.

Tất cả chúng ta đều đã từng nghe điều đó trước đây:“Bạn phải có tiền để kiếm tiền”. Vấn đề là, nó không phải là sự thật. Bạn có thể đầu tư cho tương lai ngay cả khi bạn chỉ có vài trăm đô la.

Trên thực tế, đầu tư chưa bao giờ hiệu quả hơn về chi phí. Hoa hồng giao dịch thấp hơn bao giờ hết và có hàng trăm quỹ giao dịch trao đổi và quỹ tương hỗ có thể được mua miễn phí hoa hồng và với tỷ lệ chi phí thấp.

Bằng cách đầu tư sớm những gì có thể, bạn có khả năng tăng số tiền tiết kiệm của mình thành một khoản lớn hơn nhiều theo thời gian. Ví dụ, hãy tưởng tượng, một khoản đầu tư 250 đô la có thể tăng trưởng ở mức 7% một năm. Trong 40 năm, số tiền đó có thể trở thành hơn 3.000 đô la. Đầu tư 2.500 đô la trong những trường hợp tương tự, và đó là hơn 30.000 đô la. Với tư cách là nhà đầu tư, chúng tôi gọi đây là lãi kép.

Nhiều nhà đầu tư được dạy rằng chiến lược tốt nhất là mua và nắm giữ mãi mãi. Mặc dù nắm giữ các khoản đầu tư trong thời gian dài có thể làm giảm tác động của các biến động thị trường ngắn hạn và giảm thiểu các quyết định cảm tính, bạn không nên mua một cổ phiếu và sau đó nhắm mắt lại.

Đôi khi, các công ty tốt không được ưa chuộng hoặc nền kinh tế thay đổi. Điều này có thể ảnh hưởng xấu đến triển vọng tăng trưởng của một công ty và làm giảm giá cổ phiếu của công ty đó.

Ngoài ra, hoàn cảnh và nhu cầu tài chính của bạn có thể thay đổi theo thời gian, đòi hỏi bạn phải điều chỉnh các khoản nắm giữ. Bạn nên xem lại danh mục đầu tư và tình hình tài chính của mình một vài lần một năm. Bằng cách đó, bạn có thể điều chỉnh khi tình hình của bạn thay đổi hoặc khi danh mục đầu tư của bạn đi quá xa so với mục tiêu đã đặt trước.

Mặt khác, điều quan trọng là không để cảm xúc của bạn ảnh hưởng tốt nhất đến bạn. Theo dõi mọi sự tăng giảm trong danh mục đầu tư của một người — đặc biệt là khi thị trường biến động — có thể khiến nhà đầu tư đưa ra quyết định dựa trên cảm xúc chứ không phải xem xét nghiêm túc các vấn đề cơ bản.

Dưới đây là một mẹo có thể hữu ích:Cố gắng tuân theo lịch trình xem thường xuyên — và tái cân bằng — danh mục đầu tư của bạn. Điều này có thể khiến bạn không đăng ký quá thường xuyên và bị cuốn theo cảm xúc của thời điểm này.

Tóm lại, đó là tất cả về việc đạt được sự cân bằng. Đừng nhắm mắt làm ngơ trước các khoản đầu tư của bạn, nhưng đồng thời, cố gắng không phản ứng theo cảm xúc mỗi khi chúng tăng hoặc giảm.

Theo đuổi hiệu suất — nghĩa là mua các khoản đầu tư chỉ vì chúng đã làm tốt trong quá khứ — là một công việc kinh doanh rủi ro. Bạn luôn nhìn vào gương chiếu hậu.

Mặc dù dữ liệu lịch sử có thể hữu ích, nhưng điều quan trọng cần nhớ là:Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Cân nhắc lựa chọn các khoản đầu tư phù hợp với các mục tiêu tài chính tổng thể của bạn, không chỉ những khoản đầu tư đã chiến thắng gần đây.

Những gì bạn đang mong muốn đạt được thông qua các khoản đầu tư của mình nên định hướng cho danh mục đầu tư bạn tạo. Việc tập hợp cổ phiếu, trái phiếu, quỹ tương hỗ, ETF và tiền mặt một cách cân bằng có thể giúp giảm thiểu rủi ro tổng thể của bất kỳ khoản đầu tư nào trong danh mục đầu tư của bạn.

Có một quan niệm sai lầm phổ biến rằng các nhà đầu tư tiết kiệm để nghỉ hưu nên bỏ cổ phiếu họ sở hữu và chỉ đầu tư vào trái phiếu. Tuy nhiên, trên thực tế, có thể là khôn ngoan khi giữ cả hai. Chắc chắn, cổ phiếu có thể rủi ro hơn, nhưng kết hợp cả hai điều này có thể giúp bạn tăng số tiền tiết kiệm của mình theo thời gian.

Ngay cả những nhà đầu tư đã nghỉ hưu cũng có thể cân nhắc việc duy trì phân bổ cổ phiếu. Ví dụ:quy tắc 4% là một chiến lược phổ biến khuyên bạn nên rút 4% của one’s nest egg trong năm đầu tiên nghỉ hưu, sau đó điều chỉnh số tiền rút hàng năm trong tương lai theo lạm phát. Theo những người ủng hộ chiến lược, khoản tiết kiệm của một người sau đó sẽ kéo dài trong 30 năm. Tuy nhiên, để làm cho phép toán hoạt động, quy tắc giả định rằng một danh mục đầu tư có sự kết hợp lành mạnh giữa cổ phiếu và trái phiếu, do đó cho phép nó phát triển với tốc độ nhanh hơn so với chỉ tạo ra trái phiếu.

Đối với đầu tư trái phiếu, ETF và quỹ tương hỗ có thể là những lựa chọn tốt. Những loại đầu tư này có thể giúp bạn tiếp xúc với thị trường thu nhập cố định đồng thời giúp quá trình này trở nên đơn giản và tiết kiệm chi phí. Nhưng đừng quên:Chỉ vì trái phiếu được coi là có rủi ro thấp hơn không có nghĩa là trái phiếu không có rủi ro.

Nếu bạn sở hữu trái phiếu riêng lẻ thay vì (hoặc ngoài) quỹ trái phiếu, điều quan trọng là phải theo dõi chúng thường xuyên. Đó là bởi vì giá trị của trái phiếu phụ thuộc vào khả năng của nhà phát hành để theo kịp các nghĩa vụ tài chính của họ. Do đó, hãy theo dõi chặt chẽ trái phiếu của bạn và tìm kiếm sự tụt hạng trong xếp hạng tín dụng hoặc tin tức có thể gợi ý thách thức đối với công ty phát hành.

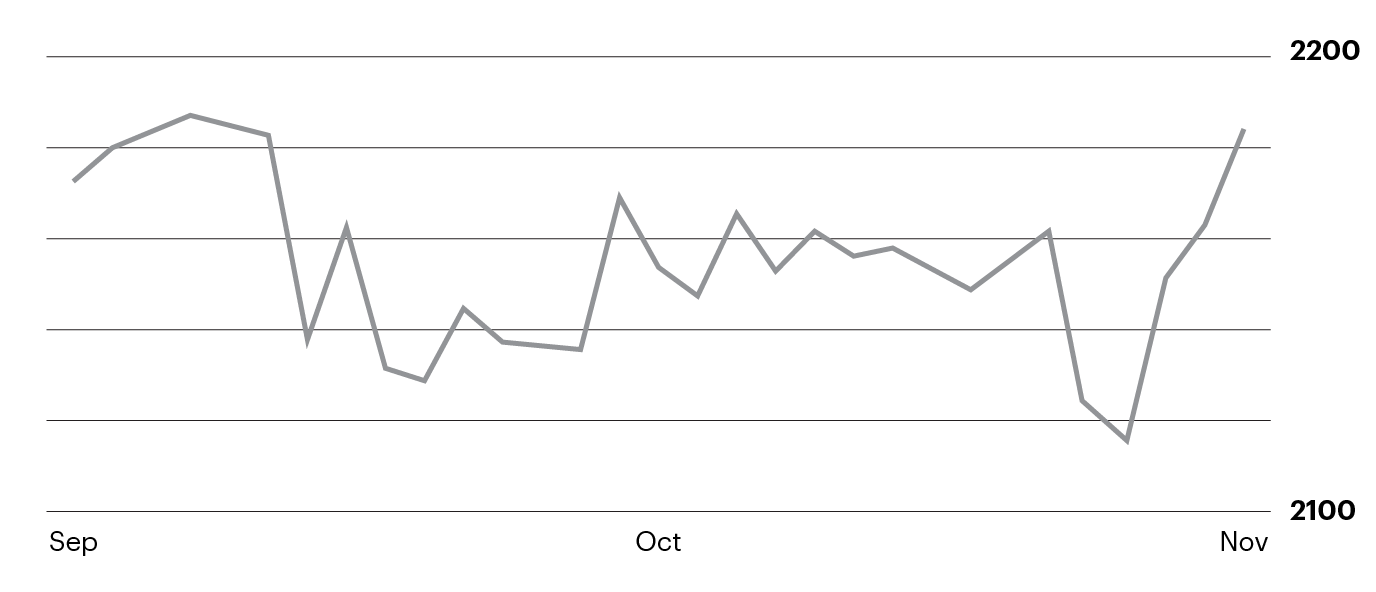

Biểu đồ giá cổ phiếu là công cụ chính của phân tích kỹ thuật, nghiên cứu lịch sử giá cổ phiếu để cố gắng xác định xu hướng và có khả năng dự báo biến động giá.

Mặc dù thoạt nhìn biểu đồ có thể đáng sợ, nhưng chúng là công cụ quan trọng - ngay cả đối với các nhà đầu tư dài hạn - để tìm hiểu cách người mua và người bán chứng khoán đã thay đổi quyền kiểm soát qua lại, cũng như điều đó có thể có ý nghĩa như thế nào đối với tương lai.

Một trong những cách sử dụng chính của biểu đồ giá — cho cả nhà giao dịch và nhà đầu tư — là quản lý rủi ro. Ví dụ:một số nhà đầu tư sử dụng biểu đồ để giúp xác định vị trí đặt giá cho lệnh dừng, hướng dẫn tự động để bán chứng khoán nếu nó giảm xuống dưới một mức giá nhất định. Lệnh dừng nhằm cung cấp một mức độ bảo vệ nếu thị trường di chuyển chống lại bạn.

Biểu đồ đường hàng ngày của S&P 500:Chỉ để minh họa, không phải là một khuyến nghị

Hy vọng mua một chứng khoán khi nó sẵn sàng tăng từ một điểm thấp là điều đương nhiên. Mua thấp… bán cao, phải không? Đó là giấc mơ của mọi nhà đầu tư.

Vấn đề là:Nói thì dễ hơn làm.

Khi bạn mua một cổ phiếu có giá ở mức thấp nhất trong 52 tuần, về cơ bản bạn đang đặt cược rằng khoản đầu tư của bạn sẽ là chất xúc tác xoay chuyển tình thế. Tuy nhiên, nếu những người bán cổ phiếu đang nắm quyền kiểm soát và đã đẩy giá của cổ phiếu xuống mức thấp như vậy, liệu bạn có thể dự đoán được mức đáy hay không?

Thay vì đầu tư một số tiền lớn vào bất kỳ lúc nào, hãy xem xét giãn cách mua hàng của bạn, một chiến lược được gọi là tính trung bình theo chi phí đô la. Điều này có thể giúp giảm rủi ro mua quá cao — hoặc mua quá lớn cổ phần vào một cổ phiếu không bao giờ thu hồi.

Biết những rủi ro liên quan đến các khoản đầu tư khác nhau và sau đó quản lý những rủi ro đó có thể tạo nền tảng cho sự thành công lâu dài.

Sẵn sàng để bắt đầu tiết kiệm nhiều hơn cho các mục tiêu của bạn? Hãy xem xét các lựa chọn tài khoản này để tìm một tài khoản phù hợp với bạn.

Tìm hiểu thêm arrow_ntic

Khai thác quản lý tiền chuyên nghiệp từ E * TRADE Capital Management.

Tìm hiểu thêm arrow_ntic (yêu cầu đăng nhập)

Lựa chọn mức độ chấp nhận rủi ro của bạn và dễ dàng đầu tư vào các danh mục đầu tư đa dạng, được lựa chọn chuyên nghiệp của các quỹ tương hỗ hoặc quỹ giao dịch trao đổi (ETF). Và bạn không phải trả hoa hồng giao dịch.

Bắt đầu với số tiền ít nhất là 500 đô la (quỹ tương hỗ) hoặc 2.500 đô la (ETF).

Tìm hiểu thêm arrow_ntic

Kiểm tra danh mục đầu tư của bạn định kỳ có thể giúp bạn đảm bảo rằng nó được phân bổ hợp lý và phù hợp với mục tiêu của bạn. Công cụ phân tích danh mục đầu tư của chúng tôi có thể giúp bạn bắt đầu.

Tìm hiểu thêm arrow_ntic (yêu cầu đăng nhập)