Tin tức về thị trường chứng khoán thật tuyệt vời đối với rất nhiều khoản tiết kiệm khi nghỉ hưu của bạn. Phần danh mục đầu tư của bạn đầu tư vào thị trường chứng khoán đã phục hồi sau sự tấn công của đại dịch và nếu theo sát thị trường rộng, nó đã đạt đến mức cao mới.

Tuy nhiên, các khía cạnh khác của nền kinh tế không nhất thiết là thuận lợi nhất cho các cá nhân sắp hoặc sắp nghỉ hưu:

Cuối cùng, một số nhà đầu tư đã rút tiền của họ ra khỏi thị trường trong sự sụp đổ của năm 2020 và đứng bên lề trong thời kỳ đi lên lịch sử.

Tất cả những điều đó có nghĩa là thu nhập từ khoản tiết kiệm của bạn có thể không trang trải cho các chi phí hiện tại hoặc trong tương lai. Vì vậy, các quyết định bạn đưa ra cho kế hoạch thu nhập hưu trí của mình quan trọng hơn bao giờ hết.

Nhưng đừng lo lắng. Một chương trình sáu điểm đơn giản mà bạn có thể sử dụng bất kỳ lúc nào - không chỉ trong thời điểm không chắc chắn - sẽ giúp bạn xác định xem bạn có cần thực hiện một số hành động để giữ cho kế hoạch nghỉ hưu của mình đi đúng hướng hay không.

Quan trọng nhất là bạn nên có một kế hoạch cho thu nhập hưu trí. Nó không cần phải phức tạp, nhưng nó phải được ghi lại và cập nhật ít nhất hàng năm; nó sẽ giúp định hướng các quyết định của bạn trong tương lai. Kế hoạch phải là về phân bổ thu nhập - không phải phân bổ tài sản. Kế hoạch Phân bổ Thu nhập khuyên bạn nên phân bổ thu nhập của mình giữa lãi suất, cổ tức, các khoản thanh toán niên kim và rút tiền IRA. Và trong một số trường hợp, rút bớt hoặc trích vốn chủ sở hữu từ một nơi ở chính.

Để biết thêm về cách hoạt động của mô hình Phân bổ Thu nhập, vui lòng đọc Điền vào Khoảng trống Thu nhập của Bạn - Và Sau đó Một số.

Rất nhiều người về hưu tiết kiệm trong cả tài khoản IRA hoặc 401 (k) và tiết kiệm cá nhân (sau thuế) tuân theo chiến lược sau:(1) Nhận phân phối tối thiểu bắt buộc từ IRA hoặc 401 (k) của bạn và (2) Chi lãi suất và cổ tức từ tiết kiệm cá nhân. Họ trang trải mọi khoản thu nhập thiếu hụt bằng cách rút vốn hoặc hy vọng - để tăng vốn. Tuy nhiên, hai nguồn sau này không được được coi là "thu nhập", bởi vì họ phụ thuộc vào thị trường.

Kế hoạch Phân bổ Thu nhập bổ sung các khoản thanh toán theo niên kim vào thu nhập hàng tháng của bạn, cung cấp tiền mặt mà bạn có thể trông cậy suốt đời, đồng thời mang lại lợi ích về thuế. Các khoản thanh toán hàng năm có thể bắt đầu ngay lập tức và là bội số tiền lãi mà bạn kiếm được từ khoản tiết kiệm của mình. Hoặc họ có thể bắt đầu trong tương lai, chẳng hạn như cho phép bạn đầu tư khoản tiết kiệm IRA luân chuyển của mình mạnh mẽ hơn.

Các nhà đầu tư hiểu sự cần thiết của sự an toàn trong kế hoạch nghỉ hưu của họ. Ví dụ:một tỷ lệ lớn trong số 401 (k) người tham gia đầu tư tiền tiết kiệm của họ vào các quỹ ngày mục tiêu, quỹ này sẽ tự động giảm nắm giữ rủi ro trong tài khoản của họ khi họ gần về hưu.

Một khi các nhà đầu tư nghỉ hưu, việc tăng thu nhập từ các khoản thanh toán niên kim có thể mang lại sự an toàn tương tự - thu nhập được đảm bảo suốt đời cho dù bạn sống bao lâu. Nghiên cứu cho thấy rằng người tiêu dùng nói chung không gặt hái được tất cả những thành quả từ thị trường chứng khoán vì họ bán cổ phần của mình trong thời gian tồi tệ và không được đầu tư khi thị trường bắt đầu tăng trở lại. Sự tập trung vào thu nhập, với tỷ lệ phần trăm thu nhập hưu trí của bạn đến từ các khoản thanh toán niên kim, giúp giảm bớt áp lực đó và cho phép bạn duy trì hành trình trong các thị trường đầy biến động. Nói cách khác, số tiền bạn đầu tư vào cổ phiếu có thể ở đó và bạn có thời gian để thị trường phục hồi.

Bên cạnh việc thiết lập một kế hoạch ít phụ thuộc vào biến động thị trường, bạn có thể tìm kiếm một cố vấn sẽ giúp quản lý kế hoạch của bạn và thực hiện các điều chỉnh theo thời gian thực đối với kế hoạch đó để phản ánh những thay đổi trên thị trường và tình hình cá nhân của bạn. Sự khác biệt ở đây là:Bạn và cố vấn của bạn đang quản lý kế hoạch của bạn , không chỉ là các khoản đầu tư của bạn.

Sử dụng một cố vấn để quản lý kế hoạch của bạn và một cố vấn robot chi phí thấp để quản lý các khoản đầu tư của bạn có thể là sự kết hợp hoàn hảo. Hãy tìm cố vấn của bạn để lập kế hoạch tổng thể cân nhắc mục tiêu thu nhập và thu nhập đảm bảo liên quan đến việc làm của bạn, đồng thời chỉ ra rủi ro tiềm ẩn khi rút vốn để quản lý bất kỳ khoảng chênh lệch thu nhập nào.

Mặc dù bạn muốn giữ một phần tiền tiết kiệm được đầu tư vào thị trường, nhưng hãy đảm bảo rằng bạn đầu tư vào các quỹ chỉ số đa dạng, chi phí thấp, ETF hoặc danh mục đầu tư lập chỉ mục trực tiếp. Các khoản đầu tư này có thể được quản lý trong một nền tảng tự động, hoặc nền tảng “cố vấn robot”, để giảm một nửa hoặc nhiều hơn phí của bạn. Nền tảng rô-bốt thậm chí có thể đề xuất các mô hình đầu tư và cho phép bạn điều chỉnh các mô hình đó nếu bạn chọn.

Khi mục tiêu của bạn là một kế hoạch cho thu nhập khi nghỉ hưu, hãy nghĩ đến các khoản phí bạn phải trả trực tiếp từ thu nhập của bạn thay vì từ khoản tiết kiệm của bạn. Với phí tư vấn trọn gói trung bình là 1% tài sản được quản lý, chúng có thể đại diện cho một phần lớn thu nhập của bạn.

Để biết thêm về cách cắt giảm phí của bạn, vui lòng xem Cách cắt giảm một nửa phí đầu tư của bạn .

Sự khôn ngoan thông thường nói rằng khi bạn tạo ra nhiều thu nhập hơn, thuế suất của bạn cũng sẽ cao hơn. Nhưng thuế của bạn phụ thuộc rất nhiều vào nguồn và thành phần của thu nhập, và bằng cách tuân theo phương pháp Phân bổ thu nhập đối với khoản tiết kiệm cá nhân của bạn, bạn có thể giảm mức thuế hưu trí của mình. Như đã đề xuất ở trên, một phần các khoản thanh toán niên kim được thực hiện từ khoản tiết kiệm cá nhân của bạn được miễn thuế trong 15 hoặc 20 năm đầu tiên.

(Để biết thêm về điều đó, vui lòng xem Cách giảm thuế suất hưu trí xuống dưới 10% .)

Sáu nguyên tắc được liệt kê ở trên cho thấy sức mạnh và tính linh hoạt của hệ thống lập kế hoạch phân bổ thu nhập và chứng minh cách một động thái đơn giản - thêm các khoản thanh toán niên kim - có thể ảnh hưởng tích cực đến thu nhập, thuế suất, phí và sự an tâm của bạn.

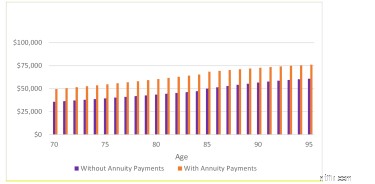

Bạn có thể mong đợi thêm thu nhập bao nhiêu khi phát triển kế hoạch Phân bổ Thu nhập? Biểu đồ dưới đây cho thấy cách một người đàn ông 70 tuổi với 1 triệu đô la tiết kiệm và 50% trong IRA chuyển đổi bằng cách sử dụng nền tảng đầu tư cố vấn robot, tăng cường tài chính khi nghỉ hưu bằng cách chuyển một số khoản đầu tư trái phiếu của mình thành niên kim thu nhập tạo ra các khoản thanh toán niên kim suốt đời .

Dưới đây là một số điểm nổi bật:

Điều quan trọng là thu nhập cao hơn và thuế thấp hơn có thể được chi tiêu, tặng hoặc tái đầu tư cho di sản trong tương lai.

Một lợi ích bổ sung:Bạn có thể áp dụng những nguyên tắc đó vào kế hoạch nghỉ hưu của mình bất cứ lúc nào, bất kể thị trường ở đâu.

Bạn có phải là nhà đầu tư DIY chỉ muốn có một số hướng dẫn để đảm bảo rằng bạn đang đi đúng hướng với kế hoạch thu nhập của mình không? Lập kế hoạch phân bổ thu nhập tại Go2Income cho phép bạn thiết kế kế hoạch của riêng mình để giải quyết các vấn đề về hưu mà bạn đang phải đối mặt hiện tại và sẽ tiếp tục phải đối mặt trong tương lai. Để có câu trả lời cho các câu hỏi khác về hưu trí, hãy liên hệ với tôi tại Hỏi Jerry.