Trong bài đánh giá Moneyfarm độc lập này, tôi xem xét cách Moneyfarm đầu tư tiền, các khoản phí và lệ phí của Moneyfarm cũng như hiệu suất và lợi nhuận danh mục đầu tư của Moneyfarm. Là một trong những chuyên gia đầu tư được trích dẫn rộng rãi nhất trên báo chí quốc gia, tôi sẽ hướng dẫn bạn xem bài đánh giá của tôi về Moneyfarm theo từng giai đoạn. Tôi khuyên bạn nên đọc toàn bộ bài đánh giá vì nó bao gồm các quan sát và phân tích chính về đề xuất của Moneyfarm, đặc biệt là về phí và hiệu suất. Nếu bạn muốn chuyển đến các phần cụ thể của bài đánh giá này thì bạn có thể làm như vậy bằng cách nhấp vào các liên kết bên dưới.

Vì các khoản đầu tư của Moneyfarm có thể phù hợp với một số độc giả (đọc toàn bộ bài đánh giá bên dưới), tôi đã đảm bảo hai ưu đãi dành riêng cho độc giả của MoneytotheMasses.com.

Moneyfarm sẽ chạy tiền MIỄN PHÍ của bạn trong một năm * nếu bạn mở ISA Cổ phiếu và Cổ phiếu hoặc tài khoản đầu tư chung với số tiền tối thiểu là £ 500 và không có nghĩa vụ thiết lập ghi nợ trực tiếp hàng tháng. Ưu đãi này chỉ áp dụng cho đến ngày 30 tháng 4 năm 2022.

Ngoài ra, nếu bạn đầu tư vào tiền lương hưu Moneyfarm, bạn có thể nhận được khoản tiền thưởng lên tới 1.000 bảng Anh *.

Vì lợi ích của sự minh bạch, MoneytotheMasses.com nhận được một khoản phí nhỏ từ Moneyfarm nếu bạn sử dụng các ưu đãi. Tuy nhiên, tính độc lập về biên tập là điều tối quan trọng đối với MoneytotheMasses.com và không có cách nào đánh giá này hoặc quan điểm của tôi từng bị ảnh hưởng bởi các bên thứ ba. Tôi đã bao gồm một liên kết đến Moneyfarm ở chân bài viết này mà bạn có thể sử dụng và MoneytotheMasses.com sẽ không nhận được bất kỳ khoản thanh toán nào từ sự giới thiệu của bạn.

Moneyfarm là một gợi ý thú vị cho những ai đang cố gắng tìm ISA đầu tư hoặc tiền lương hưu tốt nhất để đầu tư. lời khuyên, cổ phiếu giá rẻ và ISA cổ phiếu và lương hưu cho người mới bắt đầu. Đó là bởi vì trong lịch sử, đầu tư là bảo bối của những người giàu có nhưng sự gia tăng của các nền tảng quỹ đầu tư đã thay đổi điều đó. Thị trường Vương quốc Anh kể từ đó đã tìm kiếm một nền tảng đầu tư hiệu quả về chi phí cho người mới bắt đầu (và các nhà đầu tư có kinh nghiệm) có thể mang lại hiệu quả đầu tư tốt với thông tin đầu vào tối thiểu từ nhà đầu tư.

Dựa trên hoạt động tại Ý, nơi bắt nguồn của công ty, Moneyfarm chắc chắn có một nền tảng tốt để đầu tư thành công tiền trực tuyến của khách hàng. Vào tháng 12 năm 2021, Moneyfarm mua lại cuốn sách kinh doanh của Wealthsimple, chào đón 16.000 khách hàng khi họ thông qua tài sản được quản lý 2 tỷ bảng Anh. Điều này khiến nó trở thành một trong những công ty quản lý tài sản kỹ thuật số lớn nhất ở Châu Âu. Moneyfarm được quản lý bởi Cơ quan Quản lý Tài chính ở Vương quốc Anh.

Khoản đầu tư tối thiểu của Moneyfarm là £ 500. Nếu bạn quyết định đầu tư £ 500 trở lên với Moneyfarm, bạn có thể làm như vậy thông qua ưu đãi miễn phí của chúng tôi * nghĩa là Moneyfarm sẽ miễn phí quản lý trong năm đầu tiên. Ưu đãi này chỉ áp dụng đến hết ngày 30 tháng 3 năm 2022.

Nếu bạn có ít nhất £ 500 để đầu tư, bạn có thể xem xét Nutmeg như một sự thay thế. Nó cũng sẽ miễn phí quản lý trong 12 tháng đầu tiên (xem bài đánh giá Nutmeg của chúng tôi để biết đầy đủ chi tiết). Nếu bạn muốn đầu tư ít hơn £ 500, hãy xem bài đánh giá Wealthify của chúng tôi, cho phép bạn đầu tư chỉ từ £ 1 vào ISA, Junior ISA, tài khoản đầu tư chung hoặc lương hưu.

Sau đây là tóm tắt cách thức hoạt động của Moneyfarm. Moneyfarm sẽ

Bạn có thể bắt đầu đầu tư với Moneyfarm * thông qua ISA, tài khoản đầu tư chung hoặc nhận lương hưu trong vòng 10 phút nhờ giao diện trực tuyến mượt mà và / hoặc ứng dụng Moneyfarm. Đây là một thành tựu khá lớn so với các nền tảng đầu tư khác, nơi trải nghiệm người dùng còn kém hơn nhiều. Phải nói rằng thay vì nghe theo lời của Moneyfarm, tôi đã thực sự kiểm tra xác nhận quyền sở hữu 10 phút này và công bằng mà nói, nó đúng. Trên thực tế, bạn có thể tạo một danh mục đầu tư Moneyfarm giả cho mình mà không bắt buộc phải đầu tư trong khoảng 3 phút.

Một điểm khác biệt quan trọng giữa Moneyfarm và các công ty tư vấn bằng rô-bốt khác là bạn được gọi là Tư vấn tham gia có thể cung cấp hướng dẫn.

Theo tôi, điều này bị Moneyfarm đánh giá thấp trong hoạt động tiếp thị của mình. Khả năng trò chuyện với Chuyên gia tư vấn đầu tư, người có thể cung cấp hướng dẫn (không phải tư vấn) là điều hấp dẫn đối với những nhà đầu tư muốn tiếp cận với phương thức quản lý tùy ý chi phí thấp nhưng có thể có sự tiếp xúc của con người nếu được yêu cầu.

Moneyfarm đưa ra lời khuyên có quy định cho người tiêu dùng thông qua thuật toán chọn danh mục đầu tư cho bạn, vì vậy, khách hàng của họ được cung cấp mức độ bảo vệ người tiêu dùng cao hơn đi kèm với lời khuyên được quy định, qua đó các đề xuất tư vấn chỉ dành cho người máy cung cấp.

Khi nói đến đầu tư, Moneyfarm cung cấp ba sản phẩm sau:

Trong vài năm qua, tôi đã tổ chức một số cuộc họp với Moneyfarm để đánh giá cách thức đầu tư tiền của Moneyfarm, bao gồm cả cuộc họp với Richard Flax, Giám đốc đầu tư phụ trách nhóm đầu tư. Tôi cũng đã mở một tài khoản ẩn danh với nó trực tuyến.

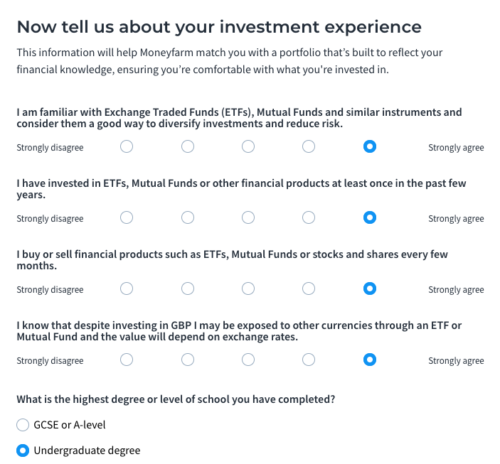

Moneyfarm ban đầu đánh giá hồ sơ rủi ro của bạn bằng cách sử dụng đánh giá rủi ro nội bộ của riêng mình, trái ngược với việc cung cấp từ bên thứ ba bên ngoài như Finametica. Ảnh chụp màn hình dưới đây là bản tóm tắt của bảng câu hỏi và câu trả lời mà tôi đã đưa ra khi đăng ký (nhấp để phóng to).

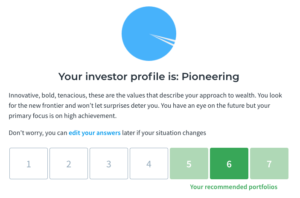

Khi bạn đã trả lời bảng câu hỏi, bạn sẽ thấy màn hình sau cung cấp cho bạn các danh mục đầu tư được đề xuất của bạn, một danh mục đầu tư có màu xanh lá cây đậm và các danh mục đầu tư khác có màu xanh lá cây nhạt hơn (Màu xanh lá cây đậm hơn là khuyến nghị thuận lợi dựa trên câu trả lời của bạn).

Ở giai đoạn này, Moneyfarm đã từng trình bày bảng phân tích danh mục đầu tư tương ứng trên màn hình nhưng giờ đây bạn được khuyến khích tiếp tục đăng ký đầy đủ, nhưng bạn không cần phải làm như vậy. Nếu bạn muốn xem phân bổ tài sản của danh mục đầu tư được đề xuất thì thay vào đó, bạn có thể nhấp để quay lại trang tổng quan. Ngoài ra, bạn chỉ cần kiểm tra danh mục đầu tư trên trang web của Moneyfarm, vì đây là thông tin dễ dàng truy cập. Điều quan trọng cần nhấn mạnh tại thời điểm này là đây là một khuyến nghị thực tế, hay nói cách khác, Moneyfarm đang cung cấp cho bạn lời khuyên có quy định về tính phù hợp của danh mục đầu tư mà Moneyfarm đề xuất. Sự khác biệt này rất quan trọng vì một số công ty tư vấn robot hoạt động trên cơ sở chỉ thực hiện, có nghĩa là cuối cùng bạn sẽ chọn danh mục đầu tư để đầu tư và tất cả rủi ro nằm ở bạn. Bởi vì Moneyfarm đang đưa ra khuyến nghị chính thức, lời khuyên phải tuân thủ các nguyên tắc nghiêm ngặt của FCA. Điều đó có nghĩa là mỗi năm Moneyfarm sẽ xem xét tính phù hợp của danh mục đầu tư của bạn và đề xuất xem nó có còn phù hợp hay không hoặc liệu bạn có cần thay đổi danh mục đầu tư hay không (tức là chấp nhận rủi ro đầu tư nhiều hơn hoặc ít hơn). Đề xuất này dựa trên bất kỳ thay đổi nào trong hồ sơ của bạn.

Sự kết hợp tài sản trong danh mục đầu tư của bạn có tính đến hồ sơ rủi ro của bạn, số tiền bạn định đầu tư và thời gian bạn muốn đầu tư. Bạn cũng có thể có lựa chọn chấp nhận rủi ro ít hơn hoặc nhiều hơn vị trí mặc định của danh mục đầu tư được đề xuất của bạn. Nếu bạn chọn chấp nhận rủi ro nhiều hơn hoặc ít hơn thì điều đó sẽ làm thay đổi tổ hợp tài sản danh mục đầu tư.

Việc phân bổ tài sản danh mục đầu tư của Moneyfarm dựa trên việc nhắm mục tiêu biến động cho từng mức độ rủi ro. Sự biến động là thước đo mức độ nhanh chóng của thị trường hoặc một tài sản di chuyển lên và xuống. Điều này hơi khác với rủi ro. Để giúp hiểu điều này, hãy nghĩ về sự biến động giống như sóng trong biển bão trong khi rủi ro là trường hợp bạn chết đuối. Họ là hai việc khác nhau. Tuy nhiên, rõ ràng là khi sự biến động làm tăng rủi ro sẽ tăng lên.

Có rất nhiều tranh luận về việc liệu sự biến động có phải là một thước đo tốt để đánh giá rủi ro hay không. Tuy nhiên, tôi đã thực hiện nghiên cứu sâu rộng như là một phần của dịch vụ đầu tư DIY 80-20 Investor của tôi, cho thấy rằng đó là một công cụ hợp lệ để quản lý rủi ro. Ngược lại, hầu hết các nền tảng đầu tư đánh giá rủi ro dựa trên các giả định chung, tức là tất cả các quỹ trái phiếu đều có rủi ro thấp. Tuy nhiên, quan điểm đó là thiếu sót. Hãy hỏi bất cứ ai đã mất một số tiền lớn khi thị trường trái phiếu bán tháo vào cuối năm 2016 xem các quỹ trái phiếu có rủi ro thấp hay không. Vấn đề là rủi ro là tương đối.

Vì vậy, tôi coi sự biến động là một phần trong quy trình quản lý rủi ro của Moneyfarm. Đối với mỗi danh mục đầu tư, Moneyfarm nhắm mục tiêu vào sự biến động có nghĩa là nếu tài sản trở nên biến động nhiều hơn thì vị trí của chúng trong danh mục đầu tư sẽ được xem xét. Vì vậy, về mặt lý thuyết, một danh mục đầu tư rủi ro thấp sẽ vẫn có rủi ro thấp ngay cả khi thị trường đầu tư trải qua một sự thay đổi cơ bản làm thay đổi mức độ rủi ro của tài sản (như ví dụ về trái phiếu ở trên). Ngoài ra, Moneyfarm còn cân bằng lại danh mục đầu tư của mình (tức là thực hiện các thay đổi để đảm bảo việc phân bổ tài sản không bị lệch khỏi sự kết hợp mong muốn do biến động của thị trường) khoảng 3 tháng một lần. Một lần nữa, đây là khoảng thời gian hợp lý vì nó đủ ngắn để đảm bảo rủi ro không mong muốn không xâm nhập vào danh mục đầu tư nhưng đủ dài để tránh chi phí quá cao do giao dịch quá mức.

Một trong những lời chỉ trích lớn nhất của tôi đối với hầu hết các quỹ ISA và quỹ hưu trí Cổ phiếu và Cổ phiếu được quản lý là các nhà quản lý không ủng hộ niềm tin của họ. ISA Cổ phiếu và Cổ phiếu hoạt động tốt nhất và lương hưu trong dài hạn là những cổ phiếu không chỉ đơn giản là theo dõi thị trường hoặc chỉ sao chép các đồng nghiệp của chúng. Để vượt trội hơn, bạn cần thỉnh thoảng đầu tư vào những tài sản không nổi tiếng hoặc tránh những tài sản không hấp dẫn. Moneyfarm đầu tư bằng cách sử dụng ETF theo dõi chỉ số hoặc giá tài sản nhất định. Điều trở nên rõ ràng khi kiểm tra các nhà phân tích đầu tư là Moneyfarm sẽ đưa ra quyết định đầu tư dựa trên nghiên cứu của mình. Ví dụ, Moneyfarm có xu hướng tránh đầu tư vào bất động sản thương mại (do nó không có tính thanh khoản) mà lẽ ra đã có được danh mục đầu tư của công ty trong năm 2016 khi thị trường đó mất giá sau cuộc bỏ phiếu Brexit. Moneyfarm trước đây cũng đã tránh đầu tư vào hàng hóa và thậm chí đã sử dụng ETF tiền tệ để bảo vệ rủi ro tiền tệ của mình (như đã làm trước cuộc bỏ phiếu Brexit).

Moneyfarm đã chọn không đuổi theo hiệu suất trong đợt tăng vốn chủ sở hữu năm 2017 bằng cách tăng rủi ro đầu tư một cách không cần thiết. Điều này có nghĩa là danh mục đầu tư của nó được duy trì tốt trong đợt điều chỉnh thị trường chứng khoán tiếp theo vào mùa xuân năm 2018. Giai đoạn này trên thị trường chứng khoán rất thú vị khi nhiều công ty tư vấn rô-bốt bị giám sát chặt chẽ hơn. Một số nhà đầu tư kỳ vọng các công ty tư vấn robot của họ sẽ phản ứng với việc bán tháo trên thị trường chứng khoán để hạn chế thua lỗ của họ. Trong giai đoạn này, ủy ban đầu tư của Moneyfarm đã xem xét tình hình và kết luận rằng không cần phải phản ứng dữ dội, điều này cuối cùng đã chứng minh lời kêu gọi đúng đắn. Vấn đề là đằng sau hậu trường, có rất nhiều phân tích và ra quyết định đang diễn ra, nhưng nó không được truyền đạt tốt như nó có thể đến với khách hàng. Đây là một lời chỉ trích có thể được san bằng ở hầu hết các công ty tư vấn robot. Quyết định giữ nguyên danh mục đầu tư vẫn là một quyết định và cần được chuyển tiếp như vậy.

Quy trình đầu tư và quản lý rủi ro của Moneyfarm đang được làm mới và ít nhất mang đến cho nó cơ hội vượt trội so với thị trường trong tương lai. Đối với tôi, điều này rất quan trọng và tôi không chắc tại sao Moneyfarm không đề cập đến nó từ bên ngoài. Nhiều công ty đầu tư chỉ đơn giản là cạnh tranh về giá (tức là cố gắng và cám dỗ người tiêu dùng với tuyên bố là rẻ nhất) với chi phí cố gắng tối đa hóa lợi nhuận đầu tư. Đó là điều xa vời so với mong muốn và tốt hơn hết bạn chỉ nên mua một quỹ theo dõi đơn giản.

Ngoài ra, đề xuất của tôi cho bất kỳ ai đầu tư sử dụng ETF là hãy thử và gắn bó với ETF vật lý nếu có thể thay vì ETF tổng hợp hoặc lấy mẫu. ETF vật lý thực sự mua các tài sản mà họ theo dõi thay vì sử dụng các công cụ tài chính để sao chép các động thái về giá của tài sản được nhắm mục tiêu. Các ETF được lấy mẫu theo dõi tài sản chỉ số đã chọn ít chặt chẽ hơn tài sản chỉ số nắm giữ thực tế. Ví dụ:nếu bạn chỉ mua cổ phiếu của một số công ty mẫu tạo nên FTSE 100 thì hiệu suất đầu tư của bạn sẽ khác với hiệu suất của chỉ số. ETF tổng hợp cũng giới thiệu một thứ gọi là rủi ro đối tác, có nghĩa là có khả năng lợi nhuận đầu tư không thành hiện thực. Nói tóm lại, nếu bạn đang tìm kiếm một ISA Cổ phiếu và Cổ phiếu chi phí thấp để đầu tư vào ETF thì hãy chọn một trong những hỗ trợ ETF vật lý. Moneyfarm là một trong những nhà cung cấp như vậy. Tuy nhiên, kể từ tháng 12 năm 2017, Moneyfarm đã bắt đầu sử dụng các ETF phi vật lý khi cần thiết nhưng nó vẫn là ngoại lệ chứ không phải là quy tắc. Nó chắc chắn không sử dụng ETF có đòn bẩy (đây là những ETF khuếch đại lợi nhuận và thua lỗ bằng cách sử dụng tiền đi vay). Nó quản lý rủi ro tiền tệ bằng cách mua các ETF được bảo vệ bằng tiền tệ ở những nơi mà nó cho là phù hợp.

Như đã đề cập ở trên, tin tốt là bạn có thể xây dựng danh mục đầu tư riêng miễn phí bằng cách sử dụng công cụ danh mục đầu tư của Moneyfarm mà không cần cam kết với dịch vụ. Đăng ký là miễn phí và không có nghĩa vụ đóng góp bất kỳ khoản tiền nào. Công cụ này đề xuất một danh mục đầu tư với sự kết hợp tài sản phụ thuộc vào thời gian bạn muốn đầu tư cũng như hồ sơ rủi ro của bạn (như được xác định bởi bảng câu hỏi rủi ro của Moneyfarm). Hình ảnh bên dưới cho bạn thấy những gì bạn có thể mong đợi để xem. Mức độ minh bạch này chỉ có thể là một điều tốt.

Dưới đây, tôi đã tóm tắt cách đầu tư của một danh mục đầu tư Rủi ro Trung bình điển hình hiện nay với thời hạn đầu tư là 5 năm. Như tôi đã đề cập ở trên, bạn có thể xem danh mục đầu tư được cá nhân hóa hơn trong vòng chưa đầy năm phút bằng cách đăng ký trên trang Moneyfarm. Các con số trong ngoặc là các vị trí danh mục đầu tư vào đầu năm 2017 để cung cấp cho bạn ý tưởng về cách Moneyfarm thay đổi phân bổ tài sản của mình theo thời gian.

| Nội dung | Danh mục đầu tư rủi ro trung bình của Moneyfarm 4 (hơn 50 nghìn bảng Anh đã đầu tư) |

| Tiền mặt &Trái phiếu Chính phủ ngắn hạn | 14,00% (16,97%) |

| Trái phiếu của Chính phủ các thị trường đã phát triển | 9,00% (5,64%) |

| Trái phiếu Doanh nghiệp Hạng Đầu tư | 15,00% |

| Lạm phát Trái phiếu được Liên kết | 3,00% |

| Trái phiếu cho thị trường mới nổi &lợi nhuận cao | 8,00% (21,29%) |

| Vốn chủ sở hữu của các thị trường đã phát triển | 40,00% (51,84%) |

| Vốn chủ sở hữu thị trường mới nổi | 6,00% |

| Tiền mặt | 2,00% (3,75%) |

| Hàng hóa và Tài sản | 3,00% |

Điều thú vị là Moneyfarm hiện đang đầu tư vào Hàng hóa và Tài sản, những loại tài sản mà trước đây họ đã tránh. Tuy nhiên, cách duy nhất để đánh giá mức độ thành công của một công ty khi đầu tư tiền là nhìn vào kết quả hoạt động trong quá khứ. Tôi sẽ phân tích lợi nhuận của Moneyfarm ở phần sau của bài viết này.

Moneyfarm đã sửa đổi các khoản phí của mình vào tháng 2 năm 2020 và chúng được trình bày dưới đây. Có thể được miễn các khoản phí này trong năm đầu tiên thông qua ưu đãi độc quyền của Moneyfarm *.

| Số tiền đầu tư | Phí quản lý |

| £ 0 - £ 10.000 | 0,75% |

| £ 10.001 - £ 50.000 | 0,60% |

| £ 50.001 - £ 100.000 | 0,50% |

| hơn £ 100.000 | 0,35% |

Ngoài ra, bạn sẽ phải trả chi phí quỹ cơ bản hiện ở mức trung bình là 0,20% (0,21% nếu đầu tư theo đạo đức) vì Moneyfarm sử dụng các khoản đầu tư thụ động được gọi là quỹ giao dịch trao đổi (ETF). Đây là cách đầu tư rẻ nhất vì hầu hết các quỹ do các nhà quản lý quỹ điều hành (được gọi là quỹ hoạt động) được bán thông qua các nền tảng quỹ lớn có phí quỹ từ 1,5-2,5%, cao hơn mức phí mà nền tảng đầu tư tính. Nghiên cứu của riêng Moneyfarm (mà tôi chưa xác minh) cho thấy rằng nó rẻ hơn gần 1,2% so với đầu tư qua Hargreaves Lansdown, rẻ hơn gần 3% so với sử dụng một người quản lý tài sản và rẻ hơn 4,8% so với đầu tư với một cố vấn tài chính. Cá nhân tôi sẽ không đánh giá quá cao những số liệu này nhưng chúng chỉ mang tính chất biểu thị. Điểm rút ra chính là Moneyfarm chắc chắn là một cách đầu tư rẻ.

Moneyfarm * gần đây đã đưa ra tổng cộng 7 danh mục đầu tư có trách nhiệm với xã hội (SRI) ưu tiên các yếu tố môi trường, xã hội và quản trị doanh nghiệp, thường được gọi là ESG. Các danh mục đầu tư được xây dựng theo cách giống như các danh mục đầu tư thông thường với việc Moneyfarm lựa chọn các ETF tốt nhất trong lớp, tuy nhiên, chúng được tối ưu hóa hơn nữa cho những thứ như rủi ro môi trường, cường độ CO2, tránh tranh cãi và nhiều chỉ số tương tự khác. Ngoài ra, có một lớp sàng lọc tiêu cực, có nghĩa là các công ty liên quan đến đốt nhiên liệu hóa thạch hoặc hoạt động sản xuất hoặc phân phối vũ khí sẽ tự động bị loại trừ.

Về phí, bạn sẽ phải trả cùng một khoản phí quản lý bất kể bạn đang đầu tư vào danh mục đầu tư thông thường hay có đạo đức, tuy nhiên, chi phí quỹ liên tục đắt hơn trung bình 0,21%, so với 0,20% cho danh mục đầu tư thông thường. Điều đó đang được nói, phí quỹ hiện tại là 0,21% cho một danh mục đầu tư có đạo đức là cực kỳ rẻ, đặc biệt là khi bạn so sánh nó với các nhà quản lý tài sản kỹ thuật số khác như Nutmeg (0,27%).

| Số tiền đầu tư | Phí quản lý |

| £ 0 - £ 10.000 | 0,75% |

| £ 10.001 - £ 50.000 | 0,60% |

| £ 50.001 - £ 100.000 | 0,50% |

| hơn £ 100.000 | 0,35% |

Phí quỹ liên tục cho các danh mục đầu tư có đạo đức trung bình 0,21%

Dưới đây là ví dụ về cách đầu tư danh mục đầu tư có trách nhiệm với xã hội có rủi ro trung bình điển hình.

| Nội dung | Danh mục đầu tư rủi ro trung bình của Moneyfarm 4 (hơn 50 nghìn bảng Anh đã đầu tư) |

| Tiền mặt &Trái phiếu Chính phủ ngắn hạn | 7% |

| Trái phiếu Chính phủ Thị trường Phát triển | 0% |

| Trái phiếu Doanh nghiệp Hạng Đầu tư | 26% |

| Lạm phát Trái phiếu được Liên kết | 5% |

| Trái phiếu có lợi nhuận cao &các thị trường mới nổi | 7% |

| Vốn chủ sở hữu của các Thị trường Phát triển | 46% |

| Giá trị thị trường mới nổi | 7% |

| Tiền mặt | 2% |

| Hàng hóa và Tài sản | 0% |

Moneyfarm đã đầu tư tiền trên khắp châu Âu trong một số năm và có thành tích 5 năm làm như vậy ở Anh. Nếu bạn đăng ký với Moneyfarm (không có nghĩa là bạn phải đầu tư vì bạn chỉ có thể chơi với nó miễn phí), bạn có thể có quyền truy cập vào dữ liệu hiệu suất mới nhất ở Vương quốc Anh kể từ tháng 1 năm 2016 cũng như lợi nhuận dự kiến trong tương lai của chính nó . Bảng dưới đây tóm tắt hiệu suất của Moneyfarm từ ngày 1 tháng 1 năm 2016 đến ngày 31 tháng 8 năm 2021 giả sử bạn đầu tư ít hơn 50.000 bảng Anh.

| Danh mục đầu tư | Moneyfarm Portfolio 4 (Medium to Risk) |

| Lợi tức thực tế của Moneyfarm kể từ khi ra mắt vào ngày 1 tháng 1 năm 2016 đến ngày 31 tháng 8 năm 2021 | 42,10% |

Để cung cấp cho bối cảnh này, một quỹ hưu trí hoặc quỹ đầu tư điển hình, có sẵn trên các nền tảng đầu tư khác, với hỗn hợp đầu tư rủi ro trung bình tương tự (còn được gọi là quỹ đang hoạt động) đã thu về 34,20% so với cùng kỳ. Nếu bạn so sánh hiệu suất đầu tư của Moneyfarm với các giải pháp đầu tư thụ động khác, nó đã hoạt động tốt. Nhưng nếu bạn xem xét hiệu suất của Moneyfarm so với quỹ Vanguard Lifestrategy Equity tương đương thì danh mục đầu tư rủi ro trung bình của Moneyfarm đã tăng khoảng 2%. Tất nhiên, hãy nhớ rằng Moneyfarm cung cấp lớp phủ con người để quản lý rủi ro trong khi đề xuất của Vanguard hoàn toàn là thụ động và theo dõi thị trường.

Tuy nhiên, có một số lưu ý cần bổ sung, trước tiên khung thời gian được phân tích trong bảng trên chỉ là 68 tháng, vì vậy không phải là đầy đủ. Ngoài ra, thị trường đầu tư vào đầu năm 2016 đã giảm mạnh nhưng trong những ngày đầu tiên hoạt động của Moneyfarm cho thấy họ không mất đồng nào. Điều này có thể hoàn toàn phụ thuộc vào việc quản lý đầu tư của nó nhưng nó có lẽ là dấu hiệu cho thấy nó không được đầu tư đầy đủ vào thị trường sau khi danh mục đầu tư ra mắt, do đó chỉ tăng nhẹ các số liệu hoạt động của nó. Đã nói rằng không thể phủ nhận rằng hiệu suất là cực kỳ tốt và nó hoạt động tốt trong suốt cuộc bỏ phiếu Brexit và thị trường cổ phiếu và trái phiếu chao đảo sau cuộc bầu cử Hoa Kỳ vào tháng 11 năm 2016. Tuy nhiên, vào năm 2017, hoạt động của Moneyfarm, cùng với các đề xuất dựa trên trình theo dõi khác (chẳng hạn như của Vanguard), kém ngoạn mục hơn khi tạo ra 6,68%, hơi tụt hậu so với các quỹ được quản lý tích cực. Điều này phản ánh cách tiếp cận thận trọng hơn của họ trong năm 2017 sau một đợt tăng giá cổ phiếu mạnh mẽ như vậy nên nó đã không nắm bắt được tất cả các xu hướng tăng, như được chứng minh trong bảng so sánh Moneyfarm vs Nutmeg của chúng tôi bên dưới. Tuy nhiên, Moneyfarm đã hoạt động tốt trong suốt đợt bán tháo thị trường vào cuối năm 2018.

Tóm lại, Moneyfarm có một cách tiếp cận mới mẻ để quản lý danh mục đầu tư của mình và hiệu suất đầu tư của nó rất vững chắc và có thể so sánh với (nhưng có lẽ thận trọng hơn) Nutmeg, đối thủ cạnh tranh lớn nhất của nó.

Nutmeg là nhà quản lý đầu tư trực tuyến nổi tiếng nhất với mức độ nhận biết thương hiệu đáng kể trong lòng công chúng. Đối với tất cả các mục đích và mục đích, nó là đối thủ cạnh tranh trực tiếp với Moneyfarm vì cả hai đều cung cấp danh mục đầu tư ETF được quản lý chi phí thấp với trọng tâm là sự dễ sử dụng của người tiêu dùng. Vì vậy, để thay thế cho Moneyfarm, tôi so sánh hai bên cạnh nhau bên dưới:

Bảng dưới đây so sánh các khoản phí mà Moneyfarm và Nutmeg tính trên danh mục đầu tư được quản lý của họ.

| Số tiền đầu tư | Phí danh mục đầu tư do Moneyfarm quản lý | Phí danh mục đầu tư được quản lý Nutmeg |

| £ 0 - £ 10.000 | 0,75% | 0,75% |

| £ 10.001 - £ 50.000 | 0,60% | 0,75% |

| £ 50.001 - £ 100.000 | 0,50% | 0,75% |

| hơn £ 100.000 | 0,35% | 0,35% |

Điều thú vị là Nutmeg đã giảm phí quản lý của mình trong năm 2018 xuống mức đã nêu ở trên để có thể so sánh với Moneyfarm, tuy nhiên Moneyfarm sau đó đã thay đổi cấu trúc phí của mình vào tháng 2 năm 2020. Đảm bảo bạn kiểm tra danh sách phí của Moneyfarm tại đây * (Cuộn xuống để xem).

Moneyfarm ra mắt vào đầu năm 2016 vào thời điểm thị trường đầu tư đang lao dốc. Các số liệu về hoạt động của Moneyfarm vào đầu năm 2016 cho thấy nó không mất bất kỳ khoản tiền nào và như đã giải thích trước đó, điều này có thể là do không được đầu tư đầy đủ vào thị trường. Do đó, sẽ công bằng hơn, khi so sánh, xem xét kết quả hoạt động trong các năm 2017, 2018, 2019 và 2020.

Như bạn có thể thấy, cách tiếp cận thận trọng hơn của Moneyfarm có nghĩa là nó đã tụt hậu so với Nutmeg vào năm 2017 (khi thị trường chứng khoán tăng điểm), nhưng sau đó lại vượt trội hơn Nutmeg vào năm 2018 khi thị trường chứng khoán gặp khó khăn. Trong một năm mạnh mẽ đối với cả hai, Moneyfarm một lần nữa vượt trội so với Nutmeg vào năm 2019 nhưng tụt lại vào năm 2020 khi thị trường chứng khoán phục hồi sau đợt bán tháo do đại dịch gây ra. Đọc bài đánh giá Nutmeg đầy đủ của chúng tôi để biết phân tích chi tiết về hiệu suất và các khoản phí, bao gồm cả cách bạn có thể nhận được 20.000 bảng Anh đầu tiên được quản lý miễn phí với Nutmeg.

| Đầu tư | Hiệu suất năm 2017 | Hiệu suất năm 2018 | 2019 Performance | 2020 Performance |

| Moneyfarm (medium risk profile 4) | 6.20% | -4.50% | 11.60% | 2.50% |

| Nutmeg (portfolio 5) | 7.10% | -5.90% | 11.10% | 6.20% |

Having grilled Moneyfarm over how it runs money and assessing its online tools and data then Moneyfarm is well suited for:

Obviously I have gone to great lengths to formulate a thorough and balanced review of Moneyfarm. Yet it is also interesting to consider consumers' own experiences. A number of MoneytotheMasses.com readers have spontaneously sent me positive views on the service. In addition Moneyfarm has an 'excellent' Trustpilot score of 4.6 out of 5.0 which is rated as Excellent. Below is a sample of some of the trustpilot reviews:

Nếu một liên kết có dấu * bên cạnh nó, điều này có nghĩa là nó là một liên kết được liên kết. Nếu bạn đi qua liên kết Money to the Mass có thể nhận được một khoản phí nhỏ giúp giữ cho Money to the Mass được sử dụng miễn phí. Nhưng như bạn có thể thấy rõ, điều này không hề ảnh hưởng đến đánh giá độc lập và cân bằng về sản phẩm. The following link can be used if you do not wish to help Money to the Masses - Moneyfarm

Khả năng sinh lời 101:Lãi &lỗ chưa thực hiện trong hợp đồng tương lai là gì?

Nhận mức giá thế chấp tốt nhất hiện tại ở New Hampshire:So sánh và tiết kiệm ngay hôm nay!

IP Primer:Quyền sở hữu trí tuệ của tôi là gì và làm cách nào để bảo vệ quyền đó?

Cách thay đổi địa chỉ của bạn cho SSI

IBOR, hành trình phía trước