Mọi nhà đầu tư đều tìm kiếm lợi thế khi bỏ tiền của họ vào thị trường tài chính. Hầu hết dựa vào thông tin của công ty như thu nhập và doanh số bán hàng để quyết định xem một công ty có hoạt động tốt và cổ phiếu của công ty đó có khả năng tăng giá trị hay không. Một số chỉ số, chẳng hạn như tỷ lệ giá trên thu nhập (P / E), được tuân thủ rộng rãi.

Nhưng mọi người đều nhìn thấy thông tin đó, vì vậy có rất ít cạnh để có được. Vấn đề thậm chí còn nhiều hơn:Phần lớn dữ liệu mà các nhà đầu tư dựa vào được lấy bởi các nhà phân tích Phố Wall, được lọc thông qua kiến thức chuyên môn và sự thiên vị của họ. Làm thế nào để mọi người có thể biết chắc chắn một công ty sẽ kiếm được bao nhiêu trong năm tới, chứ đừng nói là 5 năm nữa kể từ bây giờ?

Các nhà đầu tư nên xem xét một số chỉ báo thị trường khác không quá quen thuộc. Những điều này không dựa trên những phỏng đoán được giáo dục về điều gì sẽ xảy ra trong tương lai; đúng hơn, chúng đến thẳng từ chính thị trường. Chúng gói gọn triển vọng tăng giá vốn của thị trường. Và họ có thể cung cấp cho chúng tôi ý tưởng về cách thị trường cảm nhận về mọi thứ.

Nói cách khác:Chúng có thể giúp chúng ta khai thác tâm trạng của thị trường.

Không có gì sai khi nắm bắt được triển vọng kinh doanh và kinh tế của năm tới. Cũng là một ý kiến hay để nhờ một chuyên gia xem luật thuế mới và các sự kiện địa chính trị có thể ảnh hưởng như thế nào đến vận may của công ty. Nhưng năm chỉ số thị trường này không chỉ cho bạn biết Phố Wall nghĩ gì mà còn cho biết thị trường nghĩ gì, giúp bạn có một bức tranh toàn cảnh để xây dựng chiến lược của mình.

Chúng tôi gọi nó là thị trường chứng khoán, nhưng thực sự, nó là thị trường của cổ phiếu. Mỗi cổ phiếu đều có một câu chuyện riêng và không phải tất cả những câu chuyện đó đều hay. Tuy nhiên, khi một tỷ lệ phần trăm lành mạnh trong số đó thực sự là tích cực, chúng tôi coi toàn bộ thị trường đang trên đà phát triển tốt và nhiều khả năng sẽ tiếp tục mạnh mẽ.

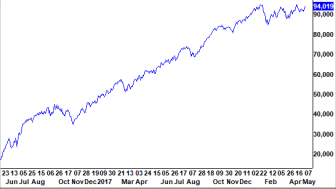

Mỗi ngày, những người lưu giữ dữ liệu đếm xem có bao nhiêu cổ phiếu tăng giá và bao nhiêu cổ phiếu giảm giá trên mỗi sàn giao dịch chứng khoán, phần lớn tập trung vào Sở giao dịch chứng khoán New York. Sau đó, họ chỉ cần trừ đi các mã giảm giá từ các mã tăng giá để nhận được giá trị giảm giá tạm ứng ròng trong ngày.

Giá trị dữ liệu của một ngày không phải là nói như vậy, nhưng khi chúng tôi xem xét dữ liệu theo thời gian, thêm mỗi ngày vào tổng số đang chạy (hoặc tích lũy), chúng tôi có thể xem liệu nhiều cổ phiếu có liên tục tăng giá hơn là đi xuống hay không. Rõ ràng, chúng tôi muốn giá trị tích lũy đó tăng lên để cho thấy một thị trường lành mạnh.

Đường tăng trước giảm cho chúng ta biết rằng “binh lính” (phần lớn cổ phiếu) đang theo chân các “tướng lĩnh” (những người dẫn đầu) vào trận chiến. Khi các chỉ số chứng khoán chính di chuyển cao hơn và đường giảm trước di chuyển xuống thấp hơn, nó cho chúng ta biết rằng những người lính đang không tuân theo. Thị trường thường không thể duy trì đà tăng lâu trong tình huống này.

Những ngày này, tất cả sự tập trung vào các cổ phiếu công nghệ lớn và mức độ chi phối của chúng, thật yên tâm rằng đường giảm trước của Sở giao dịch chứng khoán New York vẫn đang trong xu hướng tăng và gần mức cao nhất mọi thời đại.

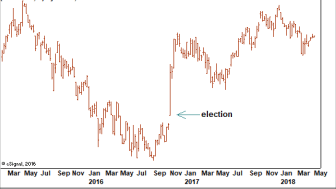

Tương tự như đường giảm trước, một thị trường chứng khoán lành mạnh thường có sự tham gia mạnh mẽ của các cổ phiếu nhỏ hơn. Chúng ta cũng có thể áp dụng tương tự như vậy đối với các tướng và binh lính ở đây. Các vị tướng, trong trường hợp này, sẽ là những cổ phiếu lớn trong chỉ số 500 cổ phiếu Standard &Poor. Những người lính là những cổ phiếu nhỏ hơn trong chỉ số Russell 2000.

Tỷ lệ giữa cổ phiếu nhỏ và cổ phiếu lớn tăng cũng cho thấy thị trường có thái độ quyết liệt hơn đối với việc chấp nhận rủi ro. Tỷ lệ giảm có thể có nghĩa là các nhà đầu tư muốn tránh rủi ro và tìm kiếm nơi trú ẩn trong các cổ phiếu blue chip an toàn hơn.

Tỷ lệ này cũng mang lại sự khuyến khích khi một loạt cổ phiếu tăng cao hơn, mặc dù các cổ phiếu khổng lồ như Amazon.com (AMZN) nhận được tất cả các tiêu đề - và tín dụng - để giữ cho thị trường nổi. Tỷ lệ vốn hóa nhỏ trên vốn hóa lớn nói ngược lại và đó là một thông điệp tích cực.

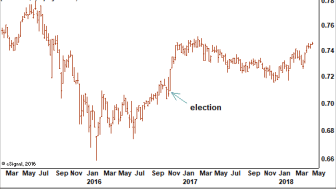

Tỷ lệ này xoay quanh các khái niệm cơ bản như giá đầu vào và dự trữ tiền mặt. Đồng là một kim loại công nghiệp được sử dụng ở nhiều nơi trong nền kinh tế. Điều quan trọng đối với nhà ở là ống đồng và hệ thống dây điện. Nó rất quan trọng trong lĩnh vực điện tử. Và kết hợp với các kim loại khác, nó tạo nên đồng thau và đồng thau.

Trên thực tế, điều quan trọng đến mức các chuyên gia đã cấp cho kim loại này bằng Tiến sĩ kinh tế danh dự:“Dr. Đồng. ”

Mặt khác, vàng được đánh giá cao nhất như một kho lưu trữ giá trị và một hàng rào chống lại lạm phát và các đồng tiền yếu. Nói cách khác, các nhà đầu tư nắm giữ vàng khi họ muốn bảo toàn của cải chứ không phải để tăng trưởng.

Tỷ lệ đồng trên vàng tăng cho thấy nền kinh tế đòi hỏi nhiều đồng hơn và ít quan tâm đến việc bảo hiểm rủi ro hơn. Một thuật ngữ khác cho tất cả những điều đó là sự tự tin. Và một nền kinh tế tự tin có nghĩa là có hoạt động kinh doanh - và lợi nhuận - lan tỏa đến nhiều công ty hơn. Điều đó có lợi cho cổ phiếu.

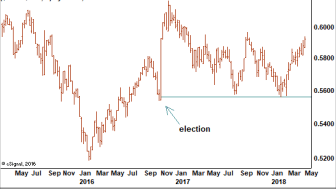

Trái phiếu công ty có xếp hạng tín dụng thấp được gọi là trái phiếu có lợi suất cao, vì chúng có lợi suất cao hơn trái phiếu cấp độ đầu tư. Và chúng được gọi là trái phiếu rác vì chúng thường mang tính đầu cơ đến mức rủi ro bỏ lỡ khoản thanh toán lãi hoặc thậm chí trả lại giá trị gốc là rất lớn.

Trái phiếu rác là thước đo cuối cùng để đánh giá cảm nhận của nhà đầu tư về việc chấp nhận rủi ro. Do đó, khi tỷ lệ giữa chỉ số trái phiếu rác và chỉ số trái phiếu doanh nghiệp chất lượng cao hơn tăng lên, chúng ta biết rằng các nhà đầu tư đang quyết liệt. Họ có tiền để làm việc và cần những nơi để làm việc đó.

Khi tỷ lệ này giảm, nó cho chúng ta biết rằng các nhà đầu tư ít quan tâm đến việc chấp nhận rủi ro quá mức. Tâm trạng của thị trường tài chính rất ảm đạm và điều đó thường không mang lại điềm báo tốt cho cả cổ phiếu và trái phiếu.

Hiện tại, tỷ lệ này đang tăng lên. Điều thú vị là tỷ lệ này đã tăng mạnh sau cuộc bầu cử vào năm 2016 nhưng đã giảm phần lớn năm 2017. Chúng ta có thể suy đoán rằng môi trường chính trị có liên quan rất nhiều đến điều đó, nhưng bây giờ nó đang có xu hướng trở lại. Điều đó cho thấy sự tự tin.

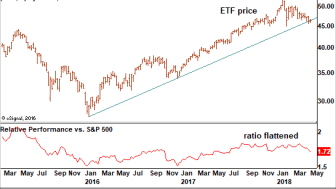

Hiệu suất của các thị trường mới nổi, vốn mang tính đầu cơ nhiều hơn, cũng cho chúng ta biết về cảm giác của thị trường chứng khoán toàn cầu. Khi dòng tiền chảy ra nước ngoài đến các thị trường đang phát triển, chúng tôi phỏng đoán rằng các nhà đầu tư cảm thấy tự tin khi chấp nhận những rủi ro cao hơn đó.

Do đó, tỷ lệ tăng có nghĩa là các nhà đầu tư nghĩ rằng có nhiều tiềm năng hơn trong các thị trường rủi ro hơn. Họ sẵn sàng theo đuổi lợi nhuận cao hơn và tâm trạng toàn cầu trở nên tích cực hơn.

Trong khi xu hướng dài hạn của các chỉ số thị trường mới nổi vẫn trong xu hướng tăng kể từ khi đợt phục hồi toàn cầu diễn ra vào đầu năm 2016, điều kiện ngắn hạn của nó không lạc quan như bản thân chỉ số S&P 500. Và tỷ lệ của cả hai, vốn đã tăng lên sau cuộc bầu cử, đã chững lại.

Điều này cho chúng ta biết rằng không phải mọi thứ đều có vẻ khả quan đối với chứng khoán toàn cầu ngay bây giờ. Tự bản thân nó chưa đủ để nói rằng đợt phục hồi của thị trường chứng khoán đã kết thúc, nhưng nó đóng vai trò như một lời cảnh báo rằng hãy chú ý hơn đến những thay đổi của các tỷ lệ khác.