Trong khi năm 2021 bắt đầu là năm của giá trị, các cổ phiếu tăng trưởng và các quỹ giao dịch trao đổi (ETF) tăng trưởng đã và đang trở lại thuận lợi trong những tuần gần đây.

Đầu tư tăng trưởng là một trong những lĩnh vực tiếp tục thu hút nhiều sự quan tâm của các nhà đầu tư. Mặc dù không có quy tắc cứng và nhanh cho phong cách này, nhưng việc kết hợp các cổ phiếu tăng trưởng vào danh mục đầu tư của bạn liên quan đến việc tìm kiếm những cái tên đang mở rộng nhanh hơn so với các công ty cùng ngành hoặc mức trung bình thị trường rộng hơn.

Thông thường, những cổ phiếu này nhỏ hơn về vốn hóa thị trường, nhưng chúng không nhất thiết phải như vậy. Các thước đo về tăng trưởng doanh thu hoặc lợi nhuận dự đoán trên thu nhập trên mỗi cổ phiếu (EPS) thường là những thước đo chính mà các nhà đầu tư tăng trưởng tập trung vào.

Lãi vốn là một yếu tố khác mà các nhà đầu tư vào cổ phiếu tăng trưởng và ETF tăng trưởng để mắt đến, vì cổ tức thường không tồn tại đối với nhiều tên tuổi trong danh mục. Nhiều công ty tăng trưởng có xu hướng giữ lại bất kỳ khoản thu nhập nào họ có và đưa họ trở lại xây dựng doanh nghiệp.

Đầu tư tăng trưởng chắc chắn có những hạn chế. Đối với một, bạn không bao giờ thực sự biết khi nào xe buýt sắp hết xăng. Không có gì lạ khi các cổ phiếu tăng trưởng cuối cùng bắt đầu chậm lại và trưởng thành, nhưng một số làm điều này nhanh hơn những cổ phiếu khác và sự mất động lực này có thể nhanh chóng cản trở lợi nhuận của bạn.

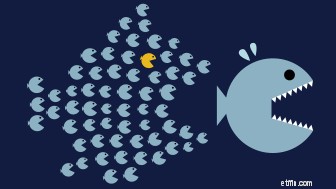

Một cách để bảo vệ các khoản đầu tư trước những đợt sụt giảm mạnh này là áp dụng một cách tiếp cận rộng rãi. ETF tăng trưởng cung cấp sự đa dạng hóa ngay lập tức bằng cách phân tán rủi ro trên hàng chục hoặc thậm chí hàng trăm cổ phiếu, giảm thiểu một số vấn đề đau đầu đi kèm với phong cách đầu tư này.

Dưới đây là 7 ETF tăng trưởng hoạt động như một cửa hàng tổng hợp cho những người muốn tận dụng đầu tư tăng trưởng. Một số lựa chọn trong số này chủ yếu đề cập đến phong cách đầu tư phát triển rộng hơn, trong khi một số lựa chọn tập trung vào các xu hướng bùng nổ cụ thể.

Các quỹ tiên phong đồng nghĩa với việc lập chỉ mục chi phí thấp. Rốt cuộc, người sáng lập John Bogle đã phát minh ra toàn bộ khái niệm về quỹ chỉ số. Vì vậy, nhà quản lý đầu tư thường là một nơi tuyệt vời để ghé thăm đầu tiên, bất kể phong cách hoặc lĩnh vực bạn đang muốn thêm vào danh mục đầu tư của mình. Không khác gì khi nói đến đầu tư tăng trưởng.

Tại đây, chúng tôi nhận được Vanguard Growth ETF 79 tỷ đô la (VUG, $ 290,99).

Đăng ký thư điện tử Chuông đóng cửa MIỄN PHÍ của Kiplinger:Cái nhìn hàng ngày của chúng tôi về các tiêu đề quan trọng nhất của thị trường chứng khoán và những động thái mà các nhà đầu tư nên thực hiện.

VUG theo dõi Chỉ số tăng trưởng vốn hóa lớn của CRSP Hoa Kỳ, chỉ số này tập trung sự chú ý vào phân khúc vốn hóa lớn của thị trường Hoa Kỳ. CRSP - được liên kết với Trường Kinh doanh Booth của Đại học Chicago - áp dụng nhiều màn hình khác nhau để xem xét mức tăng trưởng thu nhập dài hạn trong tương lai, số liệu bán hàng, tỷ lệ đầu tư trên tài sản hiện tại và lợi tức trên tài sản để xác định cổ phiếu nào có thể được xem xét cho chỉ mục.

Đây là khoảng 290 cổ phiếu. Các cổ phiếu hàng đầu bao gồm những cái tên như Amazon.com (AMZN) và Microsoft (MSFT). Cổ phiếu công nghệ chiếm khoảng một nửa quỹ, trong đó người tiêu dùng tùy ý chiếm khoảng một phần tư khác. Dự kiến sẽ có sự kết hợp giữa các ngành vì những ngành này thường chứa đầy các cổ phiếu tăng trưởng.

Cơ cấu lĩnh vực đó không thực sự ảnh hưởng đến lợi nhuận của VUG trong suốt lịch sử của nó. Trong 10 năm qua, ETF đã cố gắng tạo ra tổng lợi nhuận hàng năm là 17,5%. Với lợi suất cổ tức thấp của quỹ, phần lớn lợi nhuận đó đến từ lãi vốn. Điều này làm cho VUG trở thành một bổ sung tuyệt vời cho danh mục đầu tư chịu thuế để tận dụng lợi thế từ thuế thu nhập vốn dài hạn thấp hơn.

Và đối với những người đang tìm kiếm một quỹ chi phí thấp, VUG là một trong những quỹ ETF tăng trưởng tốt nhất mà bạn sẽ tìm thấy. Tỷ lệ chi phí của nó chỉ là 0,04%, có nghĩa là bạn sẽ có một cách rẻ và dễ dàng để thêm một loạt cổ phiếu tăng trưởng vào danh mục đầu tư của mình.

Để tìm hiểu thêm về VUG, hãy truy cập trang web của nhà cung cấp Vanguard.

Cần rất nhiều để di chuyển kim đối với một cổ phiếu lớn. Chúng ta đang nói về doanh thu hoặc thu nhập bổ sung trị giá hàng chục tỷ đô la để tạo ra sự khác biệt cho điểm mấu chốt. Nhưng đối với các cổ phiếu nhỏ hơn, việc đạt được doanh thu hai con số hoặc mở rộng thu nhập dễ dàng hơn nhiều và nhiều người đánh đồng cổ phiếu vốn hóa nhỏ với tăng trưởng.

Và sức mạnh của suy nghĩ nhỏ có thể làm nên điều kỳ diệu cho danh mục đầu tư của bạn.

ETF tăng trưởng iShares Russell 2000 (IWO, 296,62 đô la), chẳng hạn, mang lại lợi nhuận 34% khổng lồ vào năm 2020. Russell 2000 được cho là the chuẩn cho các cổ phiếu vốn hóa nhỏ của Hoa Kỳ. IWO đưa sức mạnh này lên một bước xa hơn và áp dụng nhiều màn hình khác nhau cho chỉ mục mẹ để chỉ tập trung vào những người đáp ứng tiêu chí tăng trưởng. Điều này làm giảm số lượng cổ phiếu nắm giữ xuống còn 1.173 cổ phiếu vốn hóa nhỏ khác nhau.

Quá trình sàng lọc này đã tạo ra một số sức mạnh tương đối ấn tượng. IWO vượt qua iShares Russell 2000 ETF (IWM) thông thường 15 điểm phần trăm vào năm 2020. ETF tăng trưởng cũng vượt qua phiên bản giá trị của Russell 2000 - iShares Russell 2000 Value ETF (IWN) - gần 30 điểm phần trăm so với Thời hạn 12 tháng.

Mặc dù tăng trưởng tạm dừng vào đầu năm 2021, nhưng cuối cùng nó cũng bắt đầu khẳng định lại chính mình. Và IWO, chỉ tốn 0,24% chi phí hàng năm, có thể là cách tốt nhất để thu được nhiều lợi nhuận nhất cho đồng tiền của bạn khi tham gia vào sự phục hưng đó.

Để tìm hiểu thêm về IWO, hãy truy cập trang web của nhà cung cấp iShares.

Một vài năm trước, cuộc cách mạng beta thông minh đã diễn ra trong thế giới ETF. Nguyên tắc cơ bản là cải thiện chỉ số trọng số vốn hóa thị trường tiêu chuẩn của bánh mì và bơ. Bằng cách sàng lọc các yếu tố khác nhau và các chỉ số khác, các nhà tài trợ chỉ số có thể tạo ra một khuôn khổ cho lợi nhuận cao hơn.

Sự thật mà nói, rất nhiều phiên bản beta thông minh không có kết quả. Nhưng khi nói đến ETF tăng trưởng, smart-beta đôi khi có người chiến thắng ... và điều đó bao gồm Invesco S&P 500 Pure Growth ETF (RPG, $ 185,74).

Một số giá trị và chỉ số tăng trưởng thực sự chứa các cổ phiếu giống nhau. RPG có vẻ sẽ giải quyết vấn đề đó. ETF sử dụng các màn hình khác nhau và ấn định hai điểm số cho tất cả các cổ phiếu trong Chỉ số S&P 500 - một cho giá trị và một cho tăng trưởng. Sau đó, tỷ lệ giữa điểm giá trị và điểm tăng trưởng được sử dụng để xếp hạng tất cả các cổ phiếu trong chỉ số là giá trị sâu, kết hợp hoặc tăng trưởng sâu. Chỉ những cổ phiếu đạt điểm tăng trưởng sâu mới được đưa vào danh mục đầu tư của RPG.

Các màn hình thực sự tạo ra sự khác biệt lớn về số lượng nắm giữ. Nhờ sự thay đổi thông minh-beta, RPG chỉ có khoảng 73 tên. Các cổ phiếu hàng đầu bao gồm PayPal (PYPL), Nvidia (NVDA) và Generac (GNRC). Cổ phiếu công nghệ chiếm phần lớn trong quỹ ETF, chiếm khoảng 40% tài sản.

Danh mục đầu tư chặt chẽ hơn đã mang lại hiệu quả cho RPG vào năm ngoái, vì nó đã vượt qua cả Chỉ số S&P 500 và Chỉ số tăng trưởng S&P 500. Hiệu suất hoạt động tốt hơn kể từ khi ETF ra đời vào năm 2006. Nó chỉ là một vài điểm cơ bản hàng năm, nhưng theo thời gian, số tiền nhỏ sẽ tạo ra lợi nhuận dài hạn lớn hơn.

Để tìm hiểu thêm về RPG, hãy truy cập trang web của nhà cung cấp Invesco.

Đối với những nhà đầu tư thận trọng hơn, có thể có một cách để “ăn cả bánh vào” khi nói đến cổ phiếu tăng trưởng - và đó là ngay từ đầu không tập trung vào những cổ phiếu tăng trưởng nghiêm ngặt.

Các cổ phiếu vốn hóa trung bình mang lại nhiều tiềm năng tương tự như các cổ phiếu tăng trưởng, nhưng có độ an toàn cao hơn một chút. Đó là bởi vì các cổ phiếu vốn hóa trung bình đủ lớn để có dòng tiền thực, doanh số, lợi nhuận và thậm chí có thể là cổ tức ổn định. Nhưng chúng cũng đủ nhỏ để có thể tăng doanh thu và thu nhập với tốc độ tương đối nhanh. Do đó, hầu hết các cổ phiếu vốn hóa trung bình vẫn nằm trong lĩnh vực của các cổ phiếu tăng trưởng.

Đối với các nhà đầu tư lớn tuổi muốn tăng vốn, nhưng không thể chấp nhận rủi ro thuần túy của các cổ phiếu tăng trưởng, nhóm vốn hóa trung bình là một giải pháp hấp dẫn.

Bây giờ có một số đánh đổi ở đây. Bạn sẽ không gặp phải tình trạng gia tăng khủng khiếp như vậy khi xem một kho hàng đám mây đi lên mặt trăng. Tuy nhiên, bạn cũng sẽ không cảm thấy đau lòng như vậy khi nó gặp sự cố và rơi trở lại trái đất.

Khi nói đến các quỹ có cổ phiếu vốn hóa trung bình, SPDR S&P Midcap 400 ETF Trust (MDY, 481,54 đô la) vẫn là cậu bé lớn nhất trong khối.

Quỹ theo dõi chỉ số S&P 400 Midcap Index và đã hoạt động tốt kể từ khi thành lập vào tháng 5 năm 1995. Hiệu suất đó thực sự rất "tăng trưởng", với lợi nhuận trong 12 tháng của ETF vào cuối tháng 6 đạt 52,9%. Kể từ khi thành lập, MDY đã cố gắng tạo ra lợi nhuận trung bình khoảng 12% mỗi năm.

Với khối lượng giao dịch nhanh chóng, chi phí thấp và khả năng hoạt động tốt theo thời gian, MDY có thể là một trong những ETF tăng trưởng tốt nhất cho các nhà đầu tư thận trọng hơn.

Để tìm hiểu thêm về MDY, hãy truy cập trang web của nhà cung cấp State Street Global Advisors.

Một trong những tội lỗi lớn nhất khi đầu tư là có sự thiên vị về quê hương. Chúng tôi có xu hướng tích lũy danh mục đầu tư của mình với các cổ phiếu từ quốc gia chúng tôi sinh sống, với ý tưởng rằng chúng có thể an toàn hơn so với các đối thủ quốc tế.

Nhưng sự thật mà nói, gần một nửa vốn hóa thị trường của thế giới nằm ngoài Hoa Kỳ và con số đó đang tăng lên. Và nhờ nền kinh tế thế giới ngày càng mở rộng, bạn cũng có khả năng lái một chiếc ô tô của Đức, xem các chương trình truyền hình sản xuất tại Hàn Quốc hoặc ăn thức ăn từ một tập đoàn của Anh. Vì vậy, không phải là một ý tưởng tồi nếu bạn có cơ hội tiếp xúc quốc tế với danh mục đầu tư của mình và cổ phiếu tăng trưởng là một cách tuyệt vời để làm điều đó.

Với tài sản gần 11 tỷ đô la, iShares MSCI EAFE Growth ETF (EFG, $ 106,47) là quỹ lớn nhất và có tính thanh khoản cao nhất tập trung vào các cổ phiếu tăng trưởng quốc tế. Quỹ theo dõi Chỉ số tăng trưởng MSCI EAFE, chỉ số này nắm bắt khía cạnh tăng trưởng của các cổ phiếu vốn hóa trung bình và lớn ở Châu Âu, Úc, Châu Á và Viễn Đông. Đáng buồn thay, các nước láng giềng của chúng tôi ở phía bắc không được bao gồm. Nhìn chung, ETF nắm giữ hơn 460 cổ phiếu nước ngoài khác nhau.

Thật đáng ngạc nhiên, công nghệ không phải là lĩnh vực lớn nhất đối với quỹ. Đó sẽ là cổ phiếu công nghiệp, chiếm khoảng 20% tài sản. Làm tròn ba vị trí dẫn đầu là nhóm cổ phiếu chăm sóc sức khỏe (16,3%) và tên tuổi người tiêu dùng tùy ý (16,1%). Công nghệ chỉ tạo ra khoảng 15% tài sản.

Lợi nhuận cho EFG đã được trộn lẫn. Nhưng hồ sơ trở lại đối với tất cả các cổ phiếu quốc tế cũng vậy. Tuy nhiên, đã có một số khoản lợi nhuận rất xứng đáng từ quỹ. Ví dụ, năm ngoái, quỹ giao dịch hối đoái đã tạo ra mức tăng 18%. Trong thập kỷ qua, ETF đã đạt được mức lợi nhuận trung bình khiêm tốn hơn là 7,5% mỗi năm.

Với các nhà đầu tư ít tiếp xúc với cổ phiếu quốc tế, EFG thực hiện bất kỳ cách dễ dàng với chi phí thấp nào để tăng khả năng tiếp xúc với các cổ phiếu tăng trưởng toàn cầu.

Để tìm hiểu thêm về EFG, hãy truy cập trang web của nhà cung cấp iShares.

Một số ngành đương nhiên có xu hướng có cổ phiếu tăng trưởng trong thời gian ngắn. Công nghệ, chăm sóc sức khỏe và sự tùy ý của người tiêu dùng có xu hướng tập trung vào các sản phẩm thời thượng, đổi mới và tiên tiến hơn là các nhà sản xuất công nghiệp sản xuất ổ bi. Các nhà đầu tư muốn bổ sung một lượng cổ phiếu tăng trưởng vào danh mục đầu tư của mình có thể muốn tập trung sự chú ý của họ vào những lĩnh vực này.

Và Invesco QQQ (QQQ, $ 358,79) có thể là một trong những cách dễ nhất để làm điều đó.

"Khối" theo dõi Chỉ số Nasdaq-100. Là một trong những sàn giao dịch đầu tiên chấp nhận giao dịch máy tính từ những năm 1980, Nasdaq từ lâu đã trở thành ngôi nhà chung của các công ty tập trung vào đổi mới. Do đó, phần lớn chỉ số được tạo thành từ các công ty công nghệ, người tiêu dùng tùy ý và chăm sóc sức khỏe.

Nasdaq-100 theo dõi các công ty phi tài chính trong nước và quốc tế lớn nhất được niêm yết trên Thị trường Chứng khoán Nasdaq. Công nghệ chiếm gần 50% chỉ số, trong khi sự tùy ý của người tiêu dùng chiếm khoảng 22% tài sản và chăm sóc sức khỏe chiếm khoảng 7%. Do sự kết hợp của nó, QQQ đại diện cho ai là ai của cổ phiếu tăng trưởng.

Các cổ phiếu hàng đầu bao gồm Apple (AAPL), Amazon.com và Adobe (ADBE). Điều đó khiến nó trở thành một trong những quỹ ETF vốn hóa lớn tốt nhất hiện nay.

Về mặt hiệu suất, rất khó để đánh bại quỹ. Trong 10 năm qua, QQQ đã quản lý để công bố tổng lợi nhuận hàng năm là 21%. Nó tập trung vào các khía cạnh phát triển hơn của Nasdaq vì nó đánh bại Chỉ số tổng hợp Nasdaq thông thường - bao gồm tất cả các cổ phiếu trên sàn giao dịch - khoảng 4 điểm phần trăm hàng năm trong khung thời gian đó.

Bổ sung thêm khối lượng giao dịch nhanh chóng, chênh lệch giá đặt mua thấp và chi phí chạm đáy, QQQ có thể là một trong những cách dễ dàng nhất để thêm dấu ấn tăng trưởng vào bất kỳ danh mục đầu tư nào.

Để tìm hiểu thêm về QQQ, hãy truy cập trang web của nhà cung cấp Invesco.

Guru Cathie Wood có lẽ rất nóng bỏng đối với một số người trong số cô ấy, có lẽ là các mục tiêu giá quá cao đối với cổ phiếu mà cô ấy yêu thích - chẳng hạn như Tesla (TSLA) đến 3.000 đô la. Nhưng nhà đầu tư tăng trưởng đã thực sự chú ý đến việc tìm kiếm những tên tuổi hàng đầu trong thế giới khoa học và công nghệ. Gần 23 tỷ đô la Ark Innovation ETF (ARKK, 120,76 đô la) là quỹ hàng đầu của cô ấy.

Không giống như phần còn lại của các ETF tăng trưởng trong danh sách này, ARKK là một quỹ được quản lý tích cực. Đó là, một con người chứ không phải là một chỉ số xác định các khoản nắm giữ. Trong trường hợp này, Wood và nhóm của cô ấy tập trung sự chú ý của họ vào "sự đổi mới mang tính đột phá". Về cơ bản, việc tìm kiếm các công ty sử dụng công nghệ để thay đổi hoàn toàn cách chúng ta làm công việc truyền thống.

Điều này có thể bao gồm chăm sóc sức khỏe, tự động hóa, fintech và năng lượng tái tạo. Wood điều hành một quỹ tập trung, với chỉ 35-55 cổ phiếu nắm giữ. Điều này giúp ARKK chỉ áp dụng vào những ý tưởng hay nhất của họ.

Các cổ phiếu hàng đầu giống như danh sách các cổ phiếu tăng trưởng, bao gồm nhà sản xuất xe điện (EV) Tesla, công ty phát trực tuyến khổng lồ Roku (ROKU) và công ty tiên phong về sức khỏe là Teledoc Health (TDOC).

Khả năng tìm kiếm cổ phiếu tăng trưởng của Wood đã hoạt động hiệu quả trong những năm qua. ARKK đã quản lý để tạo ra lợi nhuận hàng năm 48% trong 5 năm qua và đã tăng lên con số khổng lồ 87% trong năm ngoái.

Tuy nhiên, không có gì trong cuộc sống là miễn phí.

Với tính chất tập trung của quỹ, ARKK là một con thú dễ bay hơi và dễ bị biến động giá lớn. Tính đến thời điểm hiện tại, ETF đã giảm khoảng 6%. Thứ hai, mặc dù không phải là một nhà giao dịch, Wood không ngại loại bỏ cổ phiếu khỏi cổ phiếu nắm giữ hoặc thêm những cái tên đau khổ. Cuối cùng, quỹ giao dịch hối đoái không hề rẻ với 0,75% chi phí hàng năm.

Nhưng đối với các nhà đầu tư đang tìm kiếm một vai trò tích cực hơn với các cổ phiếu tăng trưởng của họ, ARKK có thể là một trong những lựa chọn tốt nhất. Woods đã chứng tỏ mình là một nhà quản lý khéo léo và lợi nhuận lâu dài của cô ấy nói lên điều đó.

Để tìm hiểu thêm về ARKK, hãy truy cập trang web của nhà cung cấp Đổi mới ARK.

Cổ phần tư nhân - Xu hướng đầu tư tháng 11 năm 2021

53 công ty Trung Quốc trong Fortune 500 mà bạn có thể đầu tư vào

Sự phát triển của ngân hàng ở Ấn Độ

Điều khoản sửa đổi FHA là gì?

[Nghiên cứu điển hình] Cách chúng tôi tạo ra 48% lợi nhuận từ thiết bị gia dụng Hisense [Và chiến lược tăng trưởng của chúng tôi đã được giải thích]