Đây là đánh giá hoạt động của Quỹ Lợi thế Cân bằng HDFC, trước đây là Quỹ HDFC Prudence. Liệu có còn hợp lý khi xem xét quỹ này hay tiếp tục đầu tư vào nó không? Hãy cùng chúng tôi tìm hiểu bằng cách so sánh nó với quỹ Nifty 50 và HDFC Hybrid Equity (Balanced).

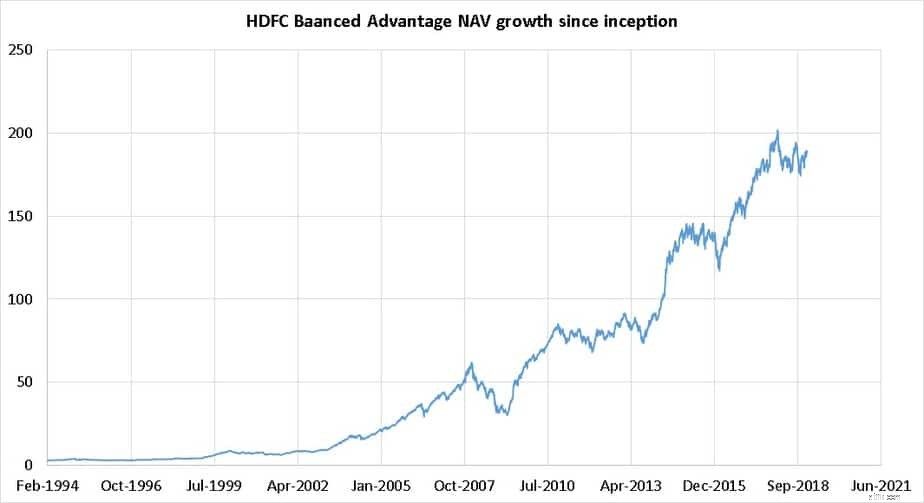

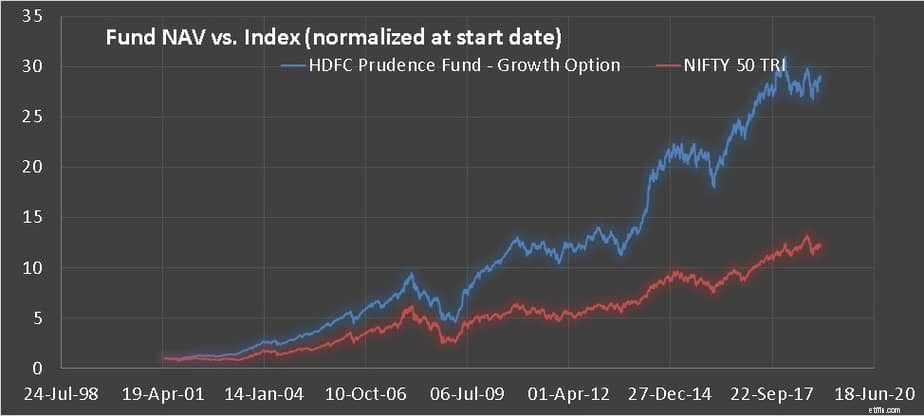

Quỹ này đã có một lịch sử đầy màu sắc. Quỹ này được thành lập vào tháng 2 năm 1994 với tên gọi Quỹ Centurion Prudence của Công ty Quản lý Tài sản Thế kỷ 20. Zurich India Asset Management sau đó mua lại nó vào năm 1999 và HDFC Asset Management vào năm 2003, sau đó Prashant Jan bắt đầu quản lý nó. Đây là NAV của quỹ kể từ khi thành lập và so sánh từ tháng 5 năm 2001 với Chỉ số tổng lợi nhuận của Nifty 50.

Vào tháng 4 năm 2018, để tuân thủ các quy tắc phân loại của SEBI, HDFC đã thông báo rằng Quỹ tăng trưởng HDFC sẽ được gọi là Quỹ lợi thế cân bằng HDFC và sự thận trọng của HDFC sẽ được hợp nhất vào quỹ mới này (lợi thế cân bằng).

Động thái này không chỉ gây khó khăn, như đã đề cập trước đó, điều mà giờ đây đối với HDFC Prudence và HDFC Balanced Investors, chiến lược đầu tư mới của HDFC Balanced Advantage vẫn rất mơ hồ!

HDFC đưa ra một định nghĩa mơ hồ về “lợi thế cân bằng”. Trên thực tế, toàn bộ tài liệu về kế hoạch của quỹ này rất mơ hồ.

Quỹ tương hỗ HDFC đưa ra NAV được điều chỉnh cho cả Lợi thế cân bằng và Vốn chủ sở hữu hỗn hợp trên trang web của mình. Đây là lịch sử NAV liền kề qua các thương vụ sáp nhập quỹ nêu trên. Tôi đã sử dụng cùng một cho phân tích này.

Tiết lộ :Như đã đề cập trong cuộc kiểm toán tài chính cá nhân năm 2018 của tôi, tôi là nhà đầu tư vào cả lợi thế cân bằng HDFC và Vốn chủ sở hữu hỗn hợp.

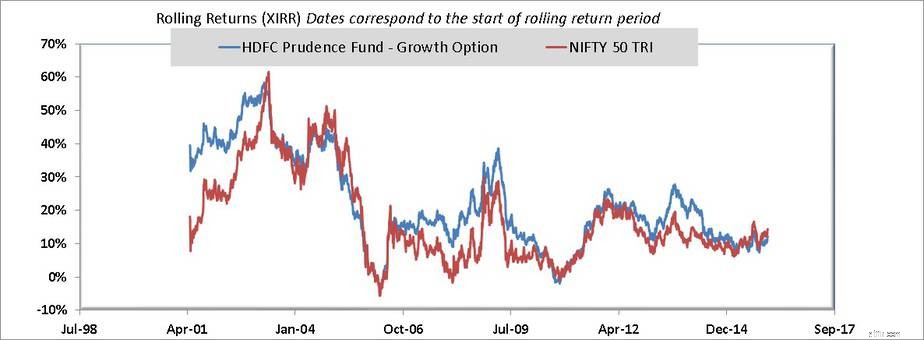

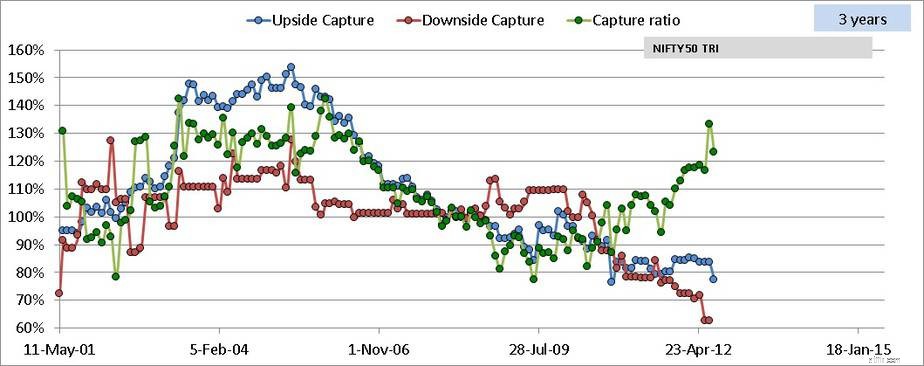

Hãy để chúng tôi bắt đầu mọi thứ với lịch sử quay trở lại 3 năm.

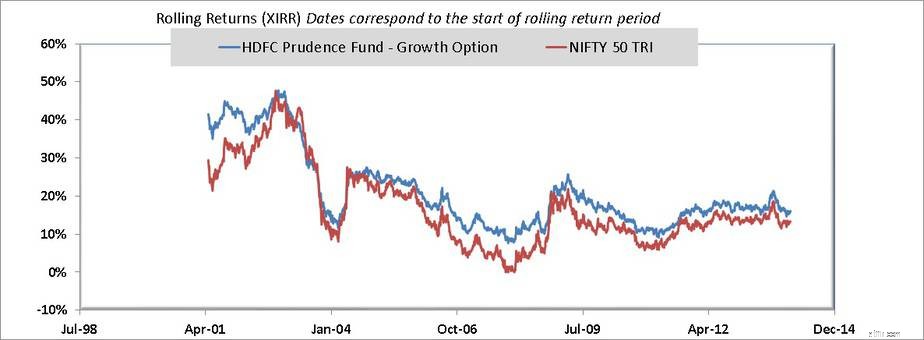

Những gì bạn thấy ở trên là 3963 điểm dữ liệu trả về 3Y trong mỗi dòng từ tháng 5 năm 2001. Điều đó khá tuyệt vời cho một quỹ chưa bao giờ có danh mục đầu tư vốn chủ sở hữu đầy đủ. Hiệu suất gần đây của nó vẫn khá tốt.

Những gì bạn thấy ở trên là 3963 điểm dữ liệu trả về 3Y trong mỗi dòng từ tháng 5 năm 2001. Điều đó khá tuyệt vời cho một quỹ chưa bao giờ có danh mục đầu tư vốn chủ sở hữu đầy đủ. Hiệu suất gần đây của nó vẫn khá tốt.

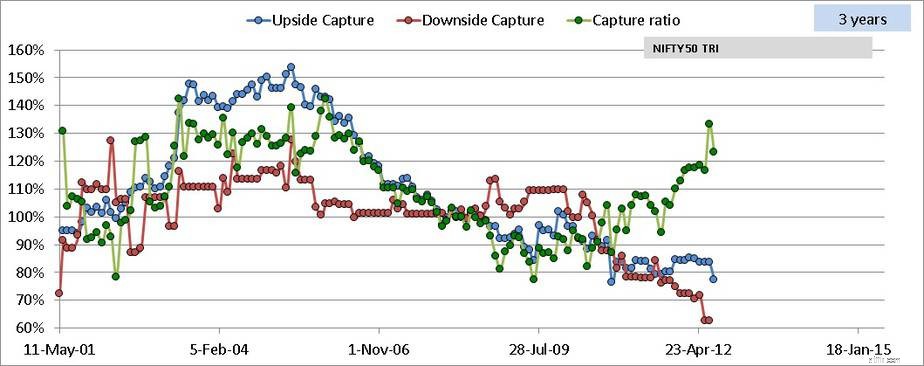

Tiếp theo, bằng cách sử dụng Công cụ tính toán thu nhập quỹ tương hỗ tăng / giảm vốn chủ sở hữu (đây là công cụ thiết lập nền tảng cho những người sàng lọc hàng tháng), chúng tôi có thể xem thu nhập giảm và thu hồi tăng theo thời gian.

Việc nắm bắt nhược điểm cho bạn biết số tiền thua lỗ NIfty 50 mà quỹ đã thu được. Nếu mức giảm =100% thì nó là "mất mát" như NIfty 50. Nếu là 110%, thì nó đã bị mất thêm 10%! Nếu là 90%, nó đã bị lỗ ít hơn 10%. Vì vậy, hãy giảm thiểu việc nắm bắt nhược điểm càng tốt .

Vì vậy, nếu chúng ta đảo ngược đối số của đoạn trên, thì tỷ lệ nắm bắt ngược càng cao càng tốt vì điều này có nghĩa là quỹ đã kiếm được nhiều hơn khi chỉ số tăng.

Vào đầu những năm 2000, quỹ này nổi tiếng là tích cực hơn hầu hết các quỹ cân bằng với mức tăng và giảm cao. Tuy nhiên, gần đây nó đã trở nên dịu đi đáng kể với xu hướng giảm giá thấp và chụp tăng giá thấp. Tỷ lệ thu thập được tăng giảm và> 1 được coi là "tốt".

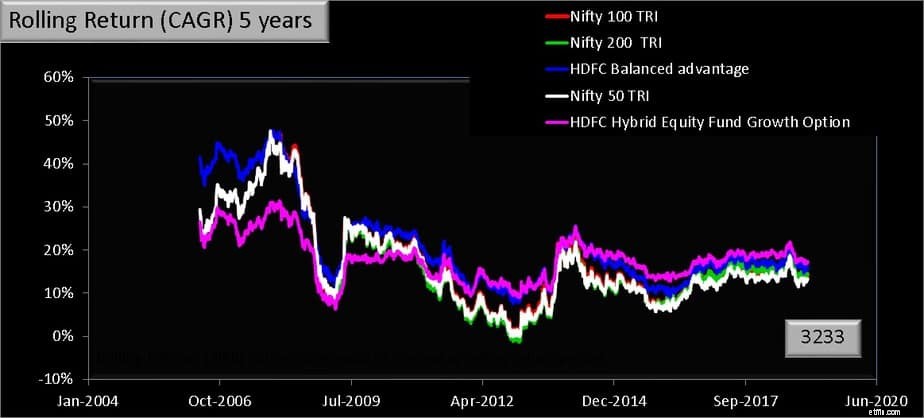

Một lần nữa, điều đó thật tuyệt vời (3233, 5 năm điểm dữ liệu)!

Một lần nữa, điều đó thật tuyệt vời (3233, 5 năm điểm dữ liệu)!

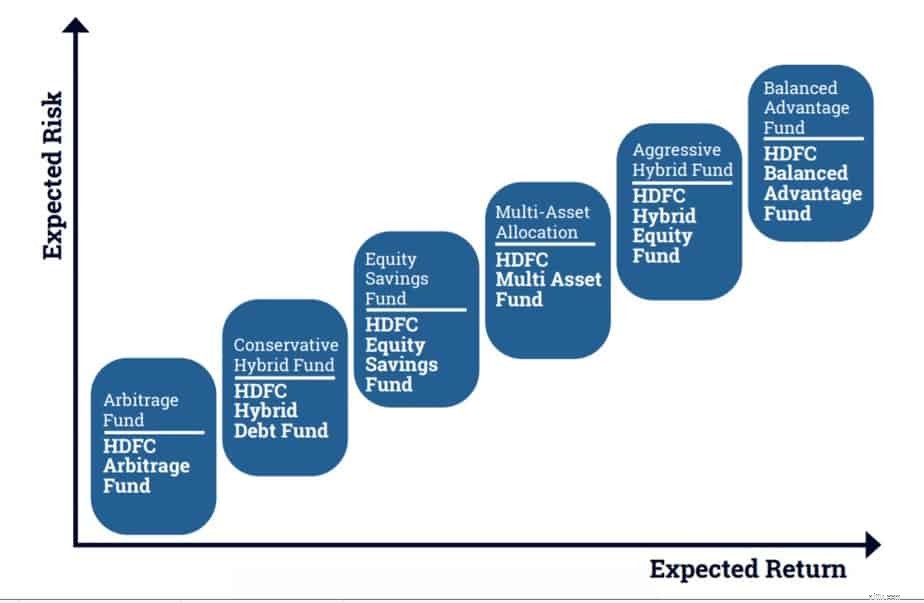

Tôi đã xem xét HDFC Hybrid Equity Fund (HDFC Balanced) trước đó, và nó là một quỹ khá tốt để nắm giữ. Thật thú vị, HDFC MF đã làm rõ rằng quỹ lợi thế cân bằng của nó dễ bay hơi hơn quỹ hỗn hợp tích cực của nó !!

Các nhà đầu tư nên hiểu điều này trước khi so sánh hoặc đầu tư.

Vì vậy, bây giờ chúng ta so sánh:HDFC Balanced Advantage vs HDFC hybrid vs NIfty 50 vs Nifty 100 vs Nifty 200

Không có điểm dữ liệu như được hiển thị ở trên là 3233 cho quỹ HDFC.

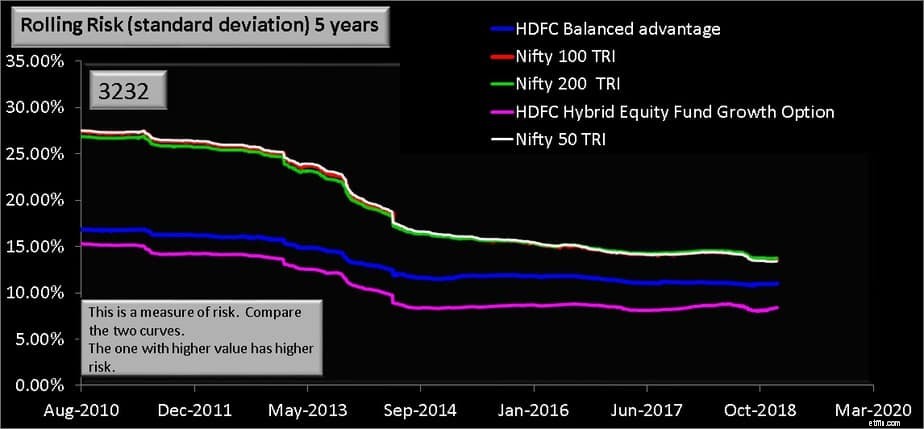

Đây là biến động luân phiên hoặc độ lệch chuẩn cho tập dữ liệu trên.

Không có nghi ngờ gì rằng HDFC Balanced Advantage vẫn là một lựa chọn hấp dẫn và các nhà đầu tư hiện tại chắc chắn nên tiếp tục nắm giữ và đầu tư nhiều hơn vào nó. Các nhà đầu tư mới cũng vậy có thể có những lựa chọn ít biến động hơn trong HDFC Hybrid Equity và ICICI Prudential Equity &Debt Fund (ICICI Balanced)

Con gà gô duy nhất của tôi là vị trí sản phẩm. HDFC Prudence lẽ ra phải được gọi là quỹ hỗn hợp tích cực vì nó là một và HDFC Cân bằng lợi thế cân bằng. Ngoài ra, sự thiếu rõ ràng trong mô hình phân bổ tài sản cũng gây khó chịu. Tôi muốn một quỹ có lợi thế cân bằng với chiến lược phân bổ tài sản chiến thuật rõ ràng và rủi ro thấp hơn nhiều. Quỹ Lợi thế Cân bằng Prudential của ICICI đã ghi điểm trong danh sách này với hiệu suất &Mức độ biến động thấp. Mặc dù nó cung cấp phần thưởng thấp hơn cả hai quỹ HDFC, nhưng nó sẽ hoạt động tốt cho các mục tiêu quan trọng hoặc đầu tư sau khi nghỉ hưu.

Tôi đã được hỏi tại sao lại nắm giữ Lợi thế cân bằng khi nó có nhiều biến động hơn Vốn chủ sở hữu hỗn hợp. Hai lý do:(1) chúng được sử dụng cho các mục tiêu khác nhau và (2) sự khác biệt về mức độ biến động không cao để tạo ra vấn đề lớn

Các chiến lược đầu tư tốt nhất cho người mới bắt đầu và những người khác cần xem xét

Những cách tốt nhất để đầu tư vào thị trường nước ngoài

9 lý do hàng đầu khiến người Mỹ dành những năm tháng vàng son để làm việc

Tìm kiếm mục đích khi nghỉ hưu

721 tỷ bảng Anh không sử dụng trong tài khoản tiết kiệm ở Vương quốc Anh