AUM (tài sản được quản lý) của Quỹ Parag Parikh Flexi Cap (trước đây được gọi là Quỹ cổ phần dài hạn Parag Parikh) đã tăng trưởng 147% vào năm 2020. Bài báo này đánh giá mức tăng trưởng AUM của quỹ này và thảo luận xem đây có phải là nguyên nhân gây lo ngại hay không.

Bài viết này xuất phát từ câu hỏi của một độc giả đặt ra:“Tôi quan sát trong sáu tháng qua, AUM của quỹ PPFAS flexi cap đang tăng rất nhanh. Rất tiếc, tôi không có dữ liệu chính xác hàng tháng. Điều tương tự đã xảy ra với Kotak Multicap trong quá khứ. Chúng ta có thể có một phân tích định lượng về hiệu quả hoạt động của quỹ bị ảnh hưởng như thế nào khi có một dòng tiền lớn đột ngột? (Thông thường điều đó xảy ra với các quỹ phổ thông được quản lý một cách chủ động) ”

Nói chung, một dòng tiền mặt đột ngột có thể ảnh hưởng đến hiệu quả hoạt động, đặc biệt là khả năng của nhà quản lý quỹ trong việc xoay vòng cổ phiếu một cách tự do. Rất có thể AUM của HDFC Top 100 và Vốn chủ sở hữu HDFC tăng đột biến sau khi thị trường phục hồi năm 2009 là nguyên nhân dẫn đến hoạt động kém hiệu quả sau đó của các quỹ này. Tuy nhiên, thật khó để kết nối định lượng AUM với hiệu suất (ít nhất là đối với các quỹ của Ấn Độ):Quy mô của một quỹ tương hỗ có ảnh hưởng đến hoạt động của nó không? và Quy mô quỹ tương hỗ so với Hiệu suất:Nghiên cứu điển hình

Theo trực giác, các nhà đầu tư được biết đến là sẽ đóng cửa chuồng sau khi con ngựa đã mắc cạn. Có nghĩa là, họ sẽ chờ xem màn trình diễn, đợi quỹ được xếp hạng năm sao, đổ xô mua nó, AUM tăng lên, quy luật trung bình tăng, xếp hạng sao giảm xuống, các nhà đầu tư, chuyển sang mua quỹ được xếp hạng sao tiếp theo làm tăng thêm sự lộn xộn cho danh mục đầu tư. Rửa sạch và lặp lại. Nhắc bạn về những gì Đặc vụ Smith đã nói trong Matix:

Rất ít quỹ có thể quản lý dòng tiền vào mà không bị giảm hiệu suất và không hạn chế dòng vốn vào. Ví dụ ICICI Blue Chip và HDFC Midcap (ít nhất là cho đến một vài năm trước).

Vì vậy, mặc dù rõ ràng là Parag Parikh Flexi Cap Fund đã thu hút sự chú ý của nhà đầu tư, nhưng không thể dự đoán hiệu suất trong tương lai liên quan đến dòng vốn AUM. Tất cả những gì chúng ta có thể nói chắc chắn là, nếu thị trường không tăng nhanh như trong vài tháng qua, thì dòng vốn vào sẽ giảm.

Ngay cả khi không nhìn vào dữ liệu, người ta có thể nói nhiều điều này:không có gì đáng lo ngại về những gì chúng ta không thể kiểm soát. Hiện tại, AUM 6000-7000 crores không có khả năng là một vấn đề đối với một quỹ linh hoạt. Khi nào nó trở thành một vấn đề khó nói. Các quỹ tăng lên trong AUM có xu hướng làm tăng số lượng cổ phiếu trong danh mục đầu tư; tăng phân bổ của họ cho các vốn hóa lớn; giảm tỷ lệ churn - quỹ của Prashant Jain là một ví dụ điển hình.

Ngay cả khi một người nhận thấy những thay đổi như vậy, sẽ khó có thể quy trực tiếp nó cho AUM - nghĩa là về mặt định lượng. Ví dụ:sự sụt giảm xếp hạng sao của quỹ (một sự kiện xảy ra) có thể đơn giản có nghĩa là sự sẵn có của các quỹ hoạt động tốt hơn, không nhất thiết là sự tăng trưởng tốt của Quỹ Parag Parikh Flexi Cap.

Hoạt động kém hiệu quả của Parag Parikh Flexi Cap Fund với điểm chuẩn của nó (cũng là một sự kiện) có thể phát sinh từ một danh mục đầu tư khác với danh mục đầu tư của chỉ số (cùng một lý do cho sự hoạt động tốt hơn!), Chứ không phải do AUM tăng.

Diễn biến khá giống với PE cao và thị trường điều chỉnh .. Thị trường không thức dậy vào một buổi sáng và quyết định giảm vì PE đang ở mức cao. Như đã nói, hãy xem dữ liệu.

Mức tăng trưởng 147% trong AUM của Quỹ Parag Parikh Flexi Cap là mức tăng cao thứ 36 trong số 399 quỹ cổ phần. Chỉ riêng tỷ lệ phần trăm tăng lên trong AUM không nói lên nhiều điều bởi vì (1) AUM cơ sở quan trọng và (2) sự gia tăng giá trị thị trường (lãi vốn) của danh mục đầu tư cũng phải được tính vào.

Từ Rs. 2585 crores vào tháng 12 năm 2019 aum đã tăng lên Rs. 6393 Crore vào tháng 12 năm 2020 (tất cả các con số đều gần đúng). Khoảng 71,6% quỹ Tài sản trung bình đang được quản lý (AAUM) trong quý từ tháng 10 đến tháng 12 năm 2019 nằm trong kế hoạch trực tiếp (các nhà đầu tư PMS cũ có khả năng là người lớn nhất + khoảng 5% AMC skin trong trò chơi)

Tỷ trọng trực tiếp giảm một chút xuống 69,5% trong Tài sản trung bình đang được quản lý (AAUM) trong quý từ tháng 10 đến tháng 12 năm 2020 (nguồn AMFI). Vì vậy, các nhà phân phối đã bắt đầu gây quỹ vào năm 2020 (mọi người đều thích một người chiến thắng!). AAUm thông thường tăng 147% trong khi AAUM trực tiếp tăng 123%.

Vì PPFAS không có ngân hàng (tại thời điểm viết bài!), Các nhà đầu tư không cần phải lo sợ về việc AUM (thông thường) tăng mạnh, nhưng miễn là quỹ tiếp tục hoạt động tốt và xa hơn một chút, thì AUM sẽ tăng mạnh được mong đợi.

Như đã đề cập ở trên, sự gia tăng AUM là do hai lý do:nhiều tiền hơn (dòng vào) và tăng vốn. Chúng ta có thể ước tính dòng tiền vào một cách thô thiển. Chúng ta hãy xem xét một ví dụ ấn tượng:Quỹ Quant Small Cap.

Vào tháng 12 năm 2019, quỹ chỉ có 1,9 Crores AUM. Vào tháng 12 năm 2020, nó trở thành 94,1 Crores. Tăng 4783%! Trong khoảng thời gian này, quỹ đã mang lại lợi nhuận 75,1% (NAV không thay đổi).

Nếu 1,9 Croes AUM đó còn nguyên, thì mức tăng vốn 75,1% sẽ chuyển AUM này xuống chỉ còn 3,4 Croes. Vì vậy, 91,4 - 3,4 =90,7 Crores còn lại (tất cả các số gần đúng) có khả năng là dòng vào. Mức tăng AUM ước tính do dòng vốn vào là 90,7 / 1,9 hay khoảng 4708%.

Tất nhiên, đây là một ước tính thô vì các nhà đầu tư sẽ liên tục đầu tư và mua lại trong các quỹ mở, nhưng đó là tất cả những gì có thể làm được. Trong khi mức tăng% AUM cho Quỹ Parag Parikh Flexi Cap là 147% (tháng 12 năm 2019 đến tháng 12 năm 2020), thì mức tăng ước tính trong AUM do dòng vốn vào là khoảng 115% - vẫn còn đáng kể.

Mức tăng ước tính trong AUM do dòng tiền đổ vào Quỹ Tiết kiệm Thuế Parag Parikh là 282%. Vì vậy, điều này đang được chú ý nhiều hơn. Trong khi AAUM trực tiếp của quỹ ELSS này tăng 250% (cùng kỳ như trên), AAUM thông thường đã tăng 376% (chốt =thêm hoa hồng). Tất nhiên, quỹ Tax Saver vừa đạt 100 Crores AUM (có nghĩa là sẽ mất vài năm nữa để các nhà đầu tư này lo lắng về AUM).

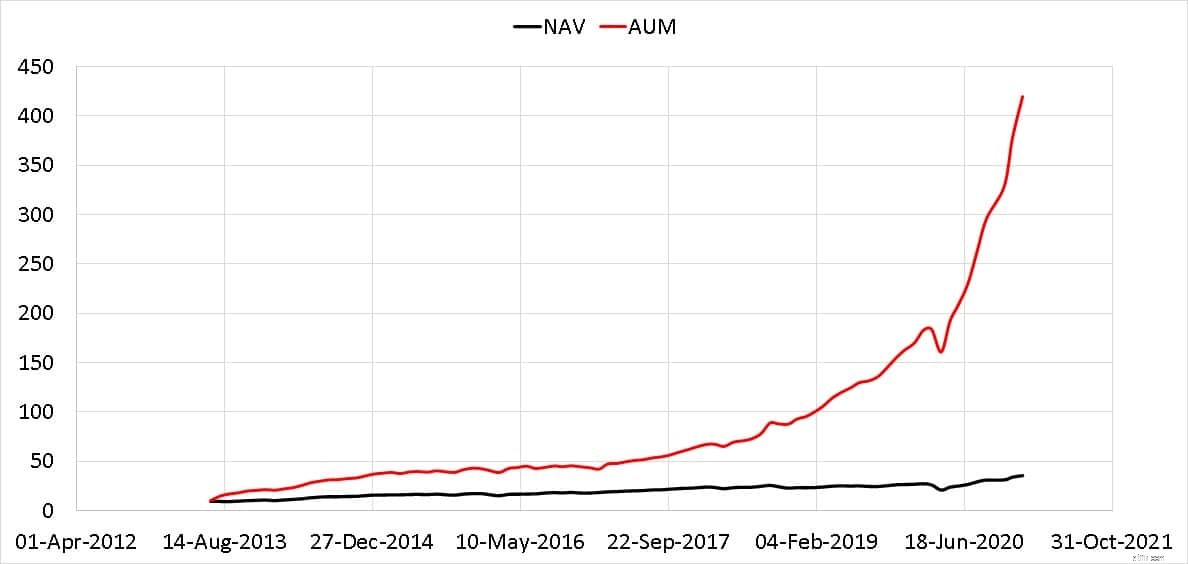

Sự phát triển chuẩn hóa của AUM và NAV của quỹ Flexicap được hiển thị bên dưới (tôi đã cố tình tránh sử dụng thang đo nhật ký!)

Kể từ ngày 31 tháng 3 năm 2020, NAV đã tăng 68% trong khi AUm là 161%. Mức tăng ước tính trong AUM do dòng tiền vào là khoảng 93% - gần như tăng gấp đôi AUM do dòng vốn vào.

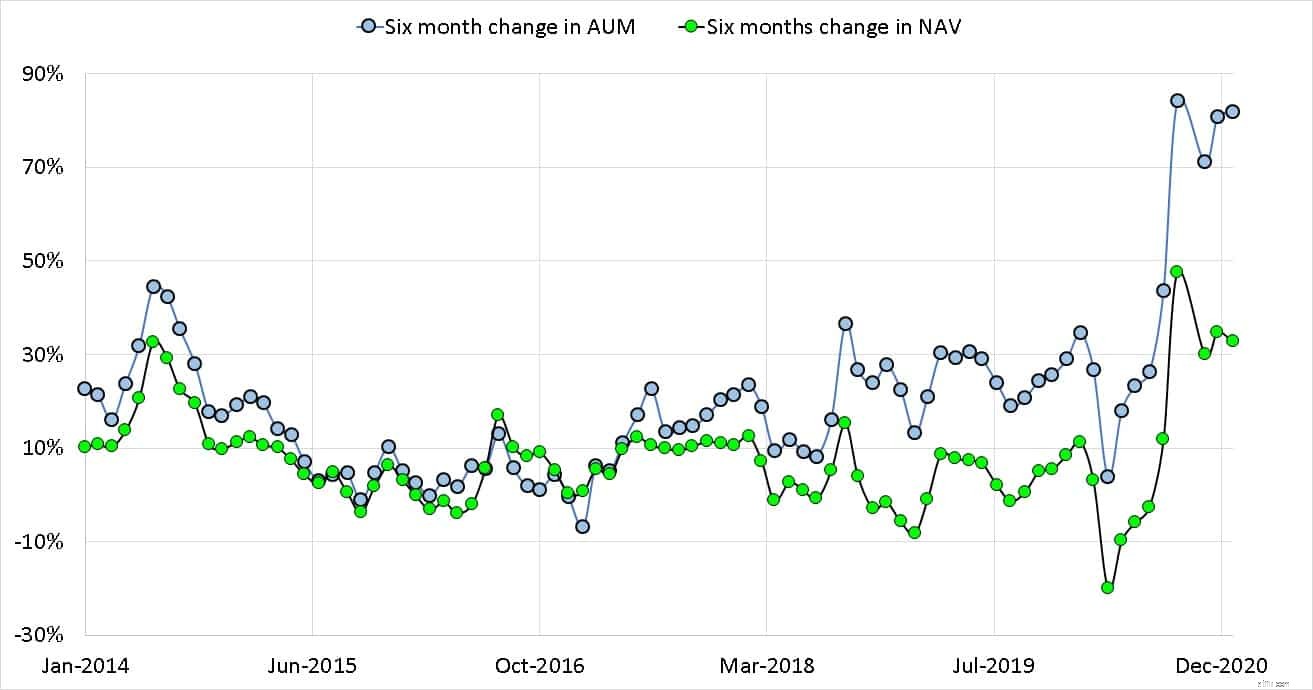

Sự thay đổi trong sáu tháng về AUM và NAV được luân phiên mỗi tháng được trình bày bên dưới. Ban đầu, có một thay đổi nhỏ trong chuyển động AUM và NAV từ đầu năm 2018, các đường AUM rút khỏi NAV. Dữ liệu thô được lấy từ ACE MF.

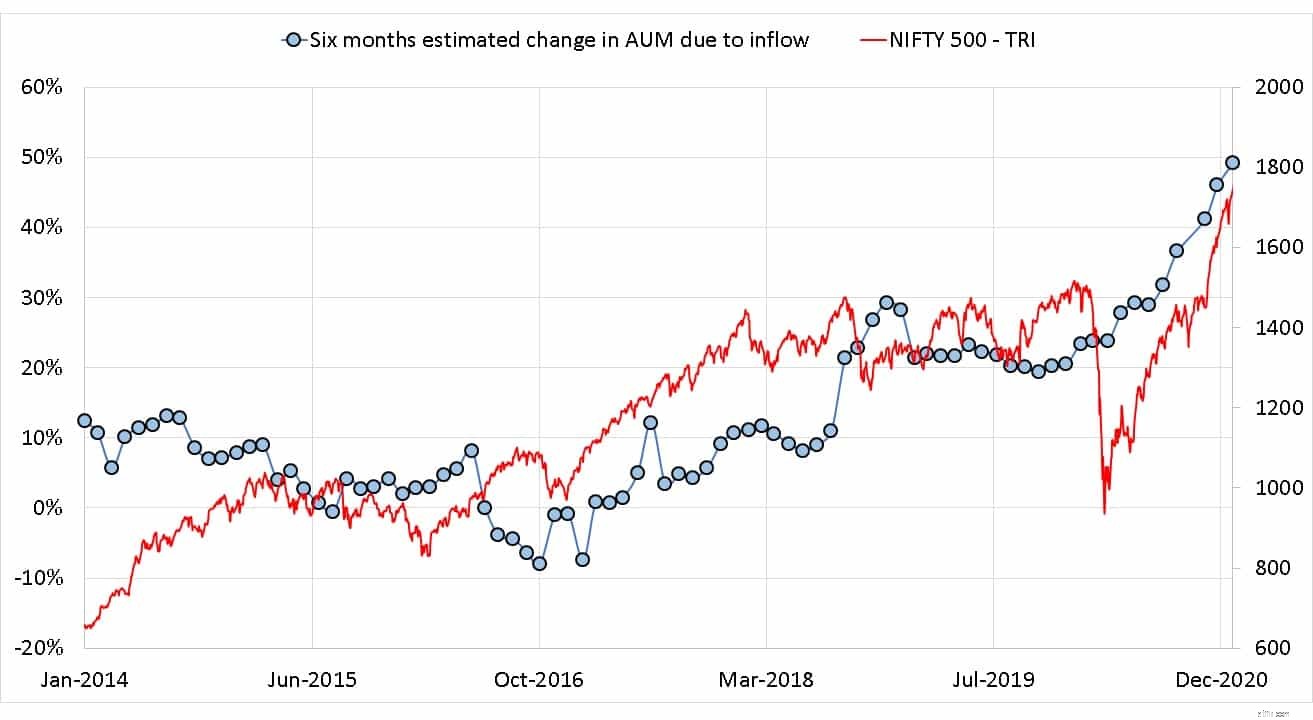

Nếu chúng ta cố gắng tách biệt dòng vốn vào và vốn thu được như đã đề cập ở trên, chúng ta sẽ nhận được sự gia tăng mượt mà hơn vào năm 2020.

Những con số này nhiều hơn để AMC tự vỗ lưng và tính ra tiền thưởng (có thể nhân viên có thể xác nhận quyền sở hữu của họ với bài viết này!). Đối với các nhà đầu tư, đó chỉ là thông tin độc lập. Như đã đề cập ở trên, thật khó để tương quan giữa hiệu suất với các chuyển động AUM nếu chúng ta cố gắng vượt ra ngoài suy đoán lười biếng.

AUM phình to là cái giá mà người ta phải trả cho sự hoạt động tốt ngoài tỷ lệ chi phí. Tôi muốn giới thiệu quỹ chỉ số cho những người lo lắng về việc tăng AUM, nhưng đối với bất kỳ sự lựa chọn nhất định nào, các nhà đầu tư sẽ thấy có điều gì đó lo lắng và bối rối.