Ngân sách năm 2018 đã áp dụng thuế Phân phối cổ tức đối với cổ tức từ quỹ tương hỗ vốn cổ phần.

Trong một trong những bài viết trước đây của tôi, tôi đã nêu bật cách các quỹ tương hỗ đang lừa dối các nhà đầu tư và thuyết phục các nhà đầu tư đầu tư vào các kế hoạch cổ tức của các chương trình quỹ tương hỗ.

Đề án cổ tức không bao giờ được đưa ra cho một lựa chọn tốt trong trường hợp quỹ cổ phần . Trong bài đăng này, chúng ta sẽ xem xét các lý do. Ngoài ra, với sự ra đời của Thuế phân phối cổ tức (DDT) đối với cổ tức từ quỹ cổ phần, việc lựa chọn phương án chia cổ tức cho thu nhập thường xuyên trở thành một lựa chọn thậm chí còn tồi tệ hơn.

Việc phân phối cổ tức và số lượng cổ tức hoàn toàn là quyết định của người quản lý quỹ. Tất nhiên, họ sẽ cố gắng đáp ứng những lời hứa đã đưa ra.

Tuy nhiên, nếu vì bất kỳ lý do gì, việc chi trả cổ tức bị giảm hoặc bị bỏ qua hoàn toàn, bạn sẽ không thể làm gì được. Tất nhiên, bạn có thể bán các đơn vị của mình trong chương trình này.

Theo quy tắc, cổ tức chỉ có thể được phân phối từ thặng dư được tạo ra (lợi nhuận được tạo ra thông qua các khoản đầu tư).

Do đó, nếu thị trường chứng khoán không hoạt động tốt, khả năng của nhà quản lý quỹ / chương trình quỹ có thể bị hạn chế.

Ngân sách 2018 áp dụng Thuế phân phối cổ tức (DDT) là 10% đối với cổ tức được trả từ quỹ cổ phần. Thuế này được áp dụng đối với bất kỳ khoản cổ tức nào được phân phối bởi các quỹ tương hỗ cổ phần vào hoặc sau ngày 1 tháng 4 năm 2018.

Hãy hiểu rằng DDT được thanh toán bởi quỹ tương hỗ thay mặt cho các nhà đầu tư. Vì vậy, theo một cách nào đó, cổ tức vẫn được miễn thuế trong tay của nhà đầu tư, tức là nhà đầu tư không phải trả bất kỳ khoản thuế nào. Tuy nhiên, thuế chỉ đến từ tiền của bạn.

Ngoài ra, DDT cũng phải chịu khoản phụ phí 12% và thuế 4%.

Theo cách tính DDT, nghĩa vụ thuế thực tế của bạn cao hơn 10%.

Hãy cố gắng hiểu với sự trợ giúp của một ví dụ.

Giả sử bạn nhận được cổ tức 100 Rs từ quỹ đầu tư của mình. Để có thể chia cổ tức như vậy, NAV phải giảm 100 / (1-DDT) =100 / (1-10%) =Rs. 111,11

Đây là cách đánh thuế trên cơ sở gộp.

DDT có hiệu quả là 111,11 X 10% =Rs. 11.11 (chứ không phải 10 Rs, như hầu hết chúng ta có thể tin)

Phụ phí 12% được tính trên DDT =11,11 Rs X 12% =Rs. 1,33

Thuế (4% từ năm 2019) sẽ được tính trên DDT và Phụ phí. Thuế =4% * (11,11 + 1,33) =0,497

DDT + Phụ phí + Thuế =11,11 + 1,33 + 0,497 =Rs. 12,942

Do đó, để bạn nhận được cổ tức 100 Rs, NAV của chương trình của bạn phải giảm xuống 112,492 Rs.

Cách khác để tính tổng thuế là: 100 / (thuế suất 1-DDT) * Tỷ lệ DDT * (1 + Tỷ lệ phụ phí) * (1 + Thuế) =100 / 0,9 * 10% * (1+ 12%) * (1 + 4%) =12,942 Rs

Bạn nhận được 100 Rs. Thuế là 12,942 Rs. Tổng mức giảm NAV sẽ là 112,942 Rs.

Thuế suất hiệu dụng của bạn đối với cổ tức nhận được là 12,942% (chứ không phải 10%) . Sự khác biệt là do cổ tức được đánh thuế trên cơ sở gộp và do phụ phí và thuế.

Để so sánh tương tự với các nguồn thu nhập khác, nghĩa vụ thuế là 12,942 / 112,942 =11,46% . Điều này có nghĩa là, trong số 100 Rs do AMC thanh toán (giảm NAV), chỉ 88,54 Rs đến tài khoản ngân hàng của bạn. Phần còn lại là thuế. Điều này sẽ giúp bạn so sánh thuế suất trên cổ tức với các nguồn thu nhập khác. 88,54 Rs nhận được trong tài khoản ngân hàng của bạn được miễn thuế.

Theo tùy chọn cổ tức, bạn nhận được thu nhập thường xuyên dưới dạng cổ tức.

Bạn đã chọn tùy chọn Tăng trưởng theo cùng một sơ đồ , bạn sẽ không nhận được bất kỳ khoản cổ tức nào nhưng bạn luôn có thể bán các thiết bị để tạo ra cùng một mức thu nhập. Bạn không phải đợi chương trình quỹ công bố cổ tức.

Đồng thời, thu nhập từ Vốn dài hạn từ việc bán các đơn vị quỹ vốn chủ sở hữu sẽ bị đánh thuế 10% kể từ năm 2009.

Hãy xem tùy chọn nào tốt hơn.

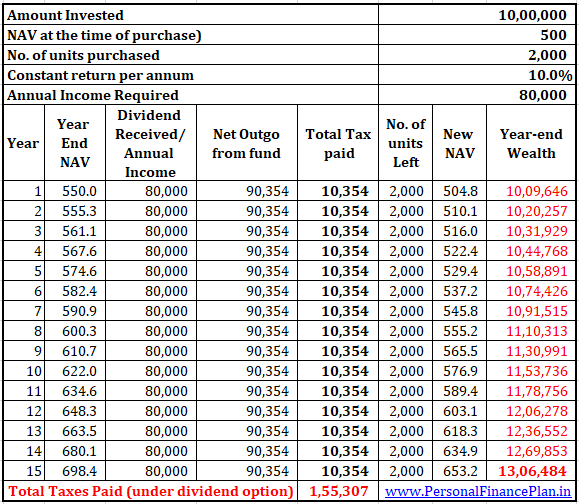

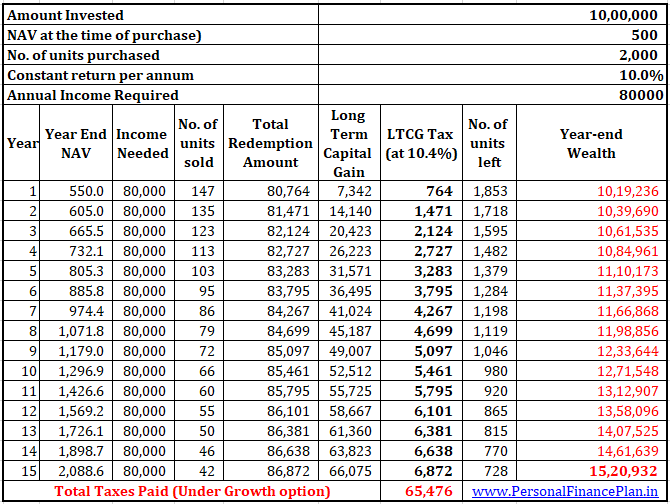

Bạn đầu tư 10 Rs mỗi lần vào tùy chọn Tăng trưởng và Cổ tức của cùng một chương trình MF.

Một số giả định mà chúng ta cần đưa ra.

Hãy xem hiệu suất.

Bây giờ bạn có thể có một câu hỏi.

Tỷ lệ DDT và thuế LTCG là như nhau. Vậy tại sao chúng ta lại có sự khác biệt này?

Có ba lý do:

Hãy hiểu rằng tôi không nói rằng bạn nên đầu tư vào Kế hoạch tăng trưởng của quỹ tương hỗ vốn cổ phần nếu bạn muốn tạo thu nhập thường xuyên trong tương lai.

Kế hoạch tăng trưởng đều của quỹ cổ phần là một lựa chọn không tồi cho thu nhập thường xuyên. Chỉ là nó ít tệ hơn tùy chọn cổ tức của kế hoạch cổ phần.

Trong một trong những bài viết trước đây của tôi, tôi đã thảo luận về lý do tại sao Kế hoạch rút tiền có hệ thống từ một quỹ đầu tư vốn là một ý tưởng rất tồi.

Các khoản tiền mà bạn cần để tạo thu nhập thường xuyên trước mắt không nên nằm trong quỹ cổ phần ngay từ đầu.

Quỹ nợ đầu tư vào chứng khoán chất lượng tín dụng cao và có độ nhạy cảm với lãi suất thấp là lựa chọn tốt hơn nhiều. Trong trường hợp có quỹ nợ, bạn có thể chọn giữa tùy chọn tăng trưởng và cổ tức tùy thuộc vào mức thuế của bạn (và bây giờ cũng là mức phụ phí) và mức đầu tư.

Đối với bài đăng này, tôi đã không coi quỹ chênh lệch giá là một quỹ cổ phần (mặc dù những quỹ như vậy được hưởng mức thuế tương tự như quỹ cổ phần). Trong các trường hợp cụ thể, tùy chọn cổ tức từ các quỹ chênh lệch giá có thể là lựa chọn tốt hơn tùy chọn tăng trưởng.

Bài đăng được xuất bản lần đầu tiên vào tháng 2 năm 2018 và đã được cập nhật kể từ đó.

Các loại hàng hóa được giao dịch trong thị trường phái sinh hàng hóa là gì

Khi bạn đi làm vào sáng nay (hoặc chiều nay ... hoặc bất cứ khi nào đồng hồ gọi bạn ở đó), bạn có một câu hỏi quan trọng:Bạn có cảm thấy không tham gia vào những gì bạn đang làm?

Cách viết séc - 6 bước điền séc

9 cửa hàng này đã ngừng trả hàng

Cách đầu tư tiền một cách khôn ngoan [Hướng dẫn đơn giản cho người mới bắt đầu của bạn]