Bạn đầu tư 100 Rs.

Hãy xem xét chuỗi lợi nhuận sau đây.

Trường hợp 1 :Bạn kiếm được -50% (hoặc mất 50%) trong năm đầu tiên. Bạn kiếm được + 50% trong năm thứ hai.

Trường hợp 2 :Bạn kiếm được -25% (hoặc mất 25%) trong năm đầu tiên. Bạn kiếm được + 25% trong năm thứ hai.

Trường hợp 3 :Bạn kiếm được -15% (hoặc mất 15%) trong năm đầu tiên. Bạn kiếm được + 15% trong năm thứ hai.

Trường hợp 4 :Bạn kiếm được -5% (hoặc mất 5%) trong năm đầu tiên. Bạn kiếm được + 5% trong năm thứ hai.

Hãy đảo ngược trình tự.

Trường hợp 5 :Bạn kiếm được + 50% trong năm đầu tiên. Bạn kiếm được -50% (hoặc mất 50%) trong năm thứ hai.

Trường hợp 6 :Bạn kiếm được + 25% trong năm đầu tiên. Bạn kiếm được -25% (hoặc mất 25%) trong năm thứ hai.

Trong trường hợp nào, bạn nghĩ mình sẽ có giá vé tốt nhất hay kết thúc với số tiền cao nhất vào cuối năm thứ hai?

Bạn sẽ có 100 Rs vào cuối năm thứ hai vì bạn đã lấy lại được (tính theo tỷ lệ phần trăm) những gì bạn đã mất trong năm đầu tiên hay ngược lại.

Hãy xem.

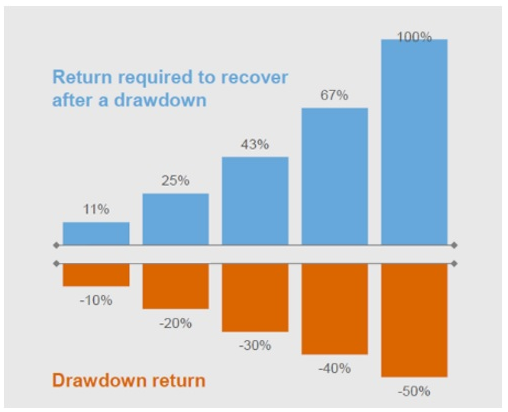

Trường hợp 1 :Bạn bắt đầu với 100 Rs. Vào cuối năm đầu tiên, bạn sẽ có 50 Rs (lỗ 50%). Vào cuối năm thứ hai, bạn sẽ có 75 Rs (Tăng 50% trên 50 Rs). Như bạn có thể thấy, bạn vẫn chưa hòa vốn. Khi bạn đã thấy tỷ lệ giảm xuống là 50%, bạn cần phải kiếm 100% chỉ để hòa vốn.

Trường hợp 2 :-25%, + 25%:Bạn nhận được 93,75 Rs

Trường hợp 3: -15%. + 15%. Bạn nhận được 97,75 Rs

Trường hợp 4: -5%, + 5%:Bạn nhận được 99,75 Rs

Trường hợp 5: 50%, -50%:Bạn nhận được 75 Rs

Trường hợp 6: 25%, -25%:Bạn nhận được 93,75 Rs

Trong tất cả các trường hợp, chúng tôi kết thúc với một số khoản mất gốc.

Xin lưu ý, đối với trường hợp 5 và 6, trong đó chuỗi trả về bị đảo ngược, không có sự khác biệt trong kết quả cuối cùng. Tuy nhiên, điều này chỉ là do chúng tôi đầu tư cục bộ. Nếu các khoản đầu tư của bạn được chia nhỏ trong một khoảng thời gian, chuỗi lợi nhuận sẽ ảnh hưởng đến kết quả. Trong trường hợp như vậy, tốt hơn là bạn nên kiếm được lợi nhuận tốt sau này.

Mặc dù tạo ra lợi nhuận tốt là quan trọng, nhưng việc tránh thua lỗ lớn cũng quan trọng không kém đối với hiệu quả đầu tư dài hạn. Nếu bạn liên tục thua lớn, khả năng thành công trong đầu tư sẽ không có lợi cho bạn.

Như chúng ta có thể thấy trong trường hợp 1 (-50%, 50%), mặc dù trung bình cộng của lợi nhuận bằng 0, bạn vẫn giảm 25% vào cuối năm thứ hai. Để bạn có thể hòa vốn, trình tự phải là (-50%, 100%). Không dễ dàng.

Hầu hết tất cả các danh mục đầu tư đều hoạt động tốt khi thị trường đang tăng. Đối với hiệu suất dài hạn, điều quan trọng là danh mục đầu tư của bạn hoạt động như thế nào khi thị trường không hoạt động tốt. Theo quan điểm của tôi, biện pháp bảo vệ giảm giá nhất quán là nguồn alpha (lợi tức vượt trội) chính cho các nhà quản lý danh mục đầu tư.

Nhiều nhà đầu tư tập trung vào hiệu suất ngắn hạn trong khi lựa chọn các khoản đầu tư của họ. Điều gì sẽ xảy ra nếu thành tích ngắn hạn sau thành tích thực sự tồi tệ trong năm trước? Do đó, hiệu suất ngắn hạn (tốt hoặc xấu) có thể gây hiểu lầm. Bạn cần tập trung vào hiệu suất dài hạn trong khi lựa chọn các khoản đầu tư của mình. Bạn cũng có thể xem lợi nhuận luân phiên và bảo vệ giảm giá trong khi lựa chọn các khoản đầu tư của quỹ tương hỗ.

Nhân tiện, mất ít hơn không chỉ giúp bạn đạt được hiệu suất đầu tư. Nó cũng có thể giúp ích cho kỷ luật đầu tư. Bạn có nhiều khả năng gắn bó với một chiến lược đầu tư không thường xuyên kiểm tra sự lo lắng của bạn. Xin lưu ý, khi nói đến đầu tư, kỷ luật đầu tư đóng một vai trò quan trọng như kỹ năng chọn đúng đầu tư của bạn. Khi bạn đang thua lỗ, bạn rất dễ mất hy vọng và thoát khỏi khoản đầu tư (có thể là sai thời điểm). Điều này luôn xảy ra với nhiều nhà đầu tư nhỏ lẻ (như bạn và tôi).

Cách đơn giản nhất không phải là đầu tư an toàn nhưng đừng tham gia vào lựa chọn đó. Tôi cho rằng chúng ta muốn nắm bắt sự biến động để tìm kiếm lợi nhuận tốt hơn.

Có rất nhiều cách kỳ lạ để tránh thua lỗ lớn. Bạn có thể mua quyền chọn bán. Nhiều tổ chức tài chính thường xuyên tung ra các sản phẩm ưa thích để bảo vệ giảm giá. Tuy nhiên, bạn có thể giảm các khoản giảm giá lớn trong danh mục đầu tư thông qua cách tiếp cận thông thường là đa dạng hóa danh mục đầu tư.

Xin lưu ý, đa dạng hóa không thể loại bỏ các khoản giảm giá (lỗ). Nó chỉ có thể làm giảm tác động.

Mặc dù tôi không yêu cầu bạn không đầu tư vào vốn cổ phần trực tiếp, nhưng bạn phải tránh có những danh mục đầu tư quá tập trung. Có tất cả tài sản của bạn chỉ trong 3-4 cổ phiếu có thể khó khăn đối với hầu hết các nhà đầu tư. Có nhiều cổ phiếu hơn trong danh mục đầu tư của bạn (nhưng không quá nhiều).

Một cách đơn giản để đạt được điều này là đầu tư vào cổ phiếu thông qua các quỹ tương hỗ. Cách thức hoạt động của quỹ tương hỗ, bạn sẽ có danh mục đầu tư đa dạng hơn.

Trên thực tế, bạn có thể sở hữu cả vốn cổ phần trực tiếp và quỹ tương hỗ trong danh mục vốn chủ sở hữu của mình. Giả sử bạn có 50% danh mục vốn chủ sở hữu của mình là cổ phiếu và phần còn lại trong quỹ tương hỗ.

Chúng ta đã nói về việc đa dạng hóa các khoản đầu tư cổ phần ở điểm trước. Tuy nhiên, đó không phải là đa dạng hóa thực sự. Nếu tất cả tiền của bạn nằm trong vốn tự có hoặc thậm chí là quỹ tương hỗ vốn cổ phần đa dạng, bạn vẫn sẽ bị lỗ nặng nếu thị trường giảm mạnh hơn. Nắm giữ 5 quỹ vốn hóa nhỏ không phải là đa dạng hóa.

Bạn cần chia các khoản đầu tư của mình thành các tài sản không liên quan hoặc tài sản có mức độ tương quan thấp. Ví dụ, bạn có thể chia tài sản của mình thành vốn chủ sở hữu (trong nước / quốc tế), nợ, vàng và bất động sản. Việc phân bổ chính xác sẽ phụ thuộc vào mức độ thoải mái của bạn với tài sản, sự biến động và mục tiêu đầu tư.

Nhiều nhà đầu tư dành rất nhiều thời gian để tìm ra quỹ tương hỗ tốt nhất để đầu tư vào. Không có gì sai với cách tiếp cận nhưng điểm số của quỹ tốt nhất (thành tích lịch sử) vẫn tiếp tục trôi qua. Theo ý kiến của tôi, tốt hơn hết bạn nên gắn bó với một quỹ tốt (có thể không phải là quỹ tốt nhất), theo dõi việc phân bổ tài sản và cân bằng lại danh mục đầu tư của bạn theo định kỳ . Đây là cách tiếp cận dễ dàng và đáng tin cậy hơn nhiều so với việc tìm kiếm quỹ tương hỗ tốt nhất.

Bạn nghĩ mình sẽ có giá tốt hơn ở đâu nếu thị trường chứng khoán giảm mạnh?

Trong hầu hết các trường hợp, tùy chọn thứ hai sẽ mang lại kết quả tốt hơn.

Đa dạng hóa các loại tài sản là cách đơn giản nhất và tốt nhất để ngăn chặn các khoản lỗ lớn trong danh mục đầu tư. Khi thời thế thuận lợi, bạn có thể không thấy sự đa dạng hóa đáng giá. Bạn sẽ không thấy xứng đáng trong việc đa dạng hóa khi các khoản đầu tư cổ phiếu của bạn đang trở lại + 20% trong một năm. Bạn sẽ thấy xứng đáng khi các khoản đầu tư cổ phiếu của bạn sinh lời -20% trong năm. Về lâu dài, sự đa dạng hóa cuối cùng sẽ chứng minh giá trị của nó. Đa dạng hóa sẽ không chỉ làm giảm sự biến động trong danh mục đầu tư của bạn. Khi kết hợp hiệu quả với việc tái cân bằng thường xuyên, nó cũng có thể mang lại cho bạn lợi nhuận cao hơn.