Ngân sách Liên minh 2020 đã thay đổi cách đánh thuế cổ tức từ quỹ tương hỗ. Sau đây là những thay đổi.

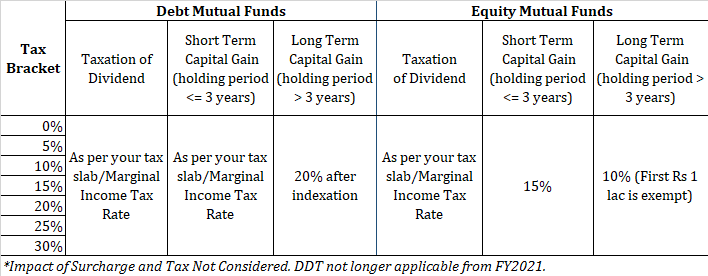

Dưới đây là cách các khoản thu nhập từ vốn và cổ tức từ các quỹ tương hỗ sẽ bị đánh thuế kể từ ngày 1 tháng 4 năm 2020.

Rõ ràng, những người có thu nhập cao và những người giàu có sẽ không hài lòng lắm với điều này. Bây giờ, cổ tức của họ sẽ bị đánh thuế ở mức 42,7% (đối với những người kiếm được hơn 5 Rs crores trong một năm). Tuy nhiên, chúng có thể đi kèm với các tùy chọn Tăng trưởng trong các chương trình MF khác nhau. Trong tùy chọn tăng trưởng, thuế suất thấp hơn nhiều và giống nhau bất kể mức thu nhập (bỏ qua phụ phí và ít hơn) ngoại trừ STCG trong quỹ tương hỗ nợ.

Đối với những người khác, đó là một động thái thuận lợi. Bạn có thể chọn giữa tăng trưởng và cổ tức theo bảng thuế của mình và có khả năng trả thuế thấp hơn mức mà bạn phải trả ngầm dưới hình thức DDT.

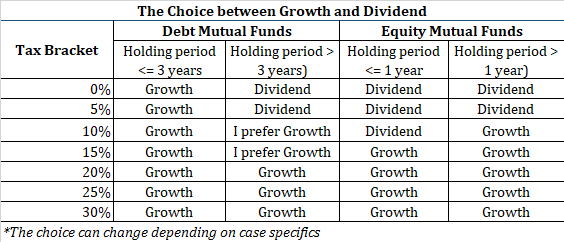

Nếu bạn phải quyết định giữa tùy chọn cổ tức và tùy chọn tăng trưởng, bạn nên chọn gì?

Như tôi đã đề cập trong bài đăng trước của mình về các tùy chọn tăng trưởng và cổ tức,

Nếu chế độ thuế cung cấp đối xử thuận lợi về thuế đối với một loại thu nhập (lãi vốn hoặc cổ tức), bạn phải đầu tư vào một lựa chọn thân thiện với thuế hơn.

Nếu lãi vốn được xử lý tốt hơn, thì tùy chọn Tăng trưởng sẽ tốt hơn.

Nếu cổ tức được xử lý thuế tốt hơn, thì tùy chọn Cổ tức (hoặc tái đầu tư) sẽ tốt hơn.

Cái nào tốt hơn bây giờ? Hãy cùng tìm hiểu.

Các khoản thu nhập vốn như vậy đủ điều kiện là thu nhập từ vốn ngắn hạn và được đánh thuế theo thuế suất thu nhập cận biên của bạn.

Nếu bạn đã đầu tư vào một quỹ tương hỗ nợ trong thời gian ngắn (dưới 3 năm), bạn có thể không phân biệt giữa cổ tức và tùy chọn tăng trưởng. Trong cả hai trường hợp, bạn sẽ phải trả thuế theo thuế suất thu nhập cận biên của mình.

Trên thực tế, cổ tức được chia theo TDS là 10%. Hãy xem xét tình huống TDS bị khấu trừ vào tháng 4 năm 2020. Bạn sẽ nộp hồ sơ khai thuế vào tháng 7 năm 2020 và khoản tiền hoàn lại, nếu có, sẽ đến sau một vài tháng nữa. Nếu thuế suất cận biên của bạn cao hơn 10%, bạn có thể vẫn bị phạt với TDS vì dù sao thì khoản thuế đó cũng phải được trả. Tuy nhiên, bạn có thể đã tìm hiểu kỹ về thời gian nộp thuế.

Hãy nhớ rằng, nếu bạn đầu tư vào tùy chọn Cổ tức-Tái đầu tư, cổ tức sẽ vẫn phải chịu TDS và sau đó được đầu tư lại.

Theo tôi, Tăng trưởng tốt hơn một chút do TDS phát hành cổ tức.

Người chiến thắng:Tăng trưởng

Tôi chưa xem xét kịch bản mà bạn đang dự đoán sẽ nhảy qua các khoản thuế do sự gia tăng thu nhập hoặc do số lượng tăng vốn. Tôi đề cập đến điều này bởi vì tỷ lệ cận biên của bạn có thể khác nhau trong những năm khác nhau. Giả sử nếu bạn đặt STCG trong 6 tùy chọn tăng trưởng nếu bạn giữ khoản đầu tư trong khoảng 3 năm. Trong tùy chọn tăng trưởng, toàn bộ tiền lãi hoặc thu nhập (6 Rs) sẽ đến cùng lúc, tức là thời điểm mua lại. Có thể là, trong trường hợp lựa chọn cổ tức, lợi nhuận thu được sẽ được dàn trải. Giả sử mất 2 Rs trong mỗi 3 năm.

Bạn cần xem việc phân phối thu nhập qua các năm dưới dạng cổ tức sẽ giúp bạn giảm nghĩa vụ thuế của mình.

Điều này là một chút khó khăn nhưng cũng có thể hành động. Lãi vốn dài hạn trong các quỹ nợ được đánh thuế ở mức 20% sau khi đánh giá. Bây giờ, chúng tôi không biết trước mức độ lập chỉ mục sẽ như thế nào trong những năm qua. Bạn chỉ có thể nói điều này trong nhận thức muộn màng.

Do đó, rất khó để tìm ra những gì chúng ta so sánh thuế trên cổ tức với. Để phục vụ cho việc phân tích, giả sử thuế hiệu dụng sau khi lập chỉ mục sẽ nằm trong khoảng từ 10% đến 15%.

Vì vậy, nếu bạn ở trong khung thuế 0% hoặc 5%, bạn có thể chọn tùy chọn cổ tức và giảm nghĩa vụ thuế thu nhập vốn (sẽ bị đánh thuế ở mức tương đối cao hơn). Hãy lưu ý đến TDS đối với cổ tức và tác động của nó đối với dòng tiền của bạn.

Nếu bạn thuộc khung thuế 10% hoặc 15% , câu trả lời là không rõ ràng nhưng tăng trưởng là người chiến thắng vì không có biến chứng TDS.

Nếu bạn ở 20%, 25% hoặc 30% hoặc thậm chí cao hơn khung thuế (do phụ phí và thuế), bạn sẽ tốt hơn trong tùy chọn Tăng trưởng.

Sẽ có trường hợp bạn không chắc chắn về khoảng thời gian giữ. Tối đa 3 năm hoặc hơn, bạn không biết tại thời điểm đầu tư. Bạn làm gì trong những trường hợp như vậy? Trên cơ sở các con số, mức tăng trưởng sẽ là yếu tố chiến thắng ở đây ngoại trừ các dấu ngoặc nhọn 0% và 5%.

Đối với khung thuế 0% hoặc 5%, cổ tức vẫn tốt hơn. Tuy nhiên, bạn phải lưu ý rằng không phải tất cả thu nhập sẽ được trả cổ tức. Có thể là bạn có lãi ngay cả sau khi cổ tức đang được trả. Bạn sẽ phải thanh toán LTCG hoặc STCG (tùy trường hợp) khi đổi. Một điểm bổ sung cần lưu ý là LTCG chỉ có thể được điều chỉnh theo giới hạn miễn trừ tối thiểu là 2,5 Rs (hoặc 3 lacs hoặc 5 lacs) tùy từng trường hợp. Khi thu nhập của bạn vi phạm giới hạn, toàn bộ LTCG sẽ bị đánh thuế theo thuế suất LTCG. Nếu bạn thuộc khung thuế 0% hoặc 5% , LTCG của bạn trong quỹ nợ sẽ vẫn bị đánh thuế 20% sau khi lập chỉ mục. Do đó, để tránh bị đánh thuế cao hơn trong những trường hợp như vậy, bạn có thể bán căn hộ của mình trước khi hoàn thành 3 năm và mua lại sau vài ngày. Về cơ bản, đừng để lợi nhuận của bạn trở thành LTCG.

Bạn không nên đầu tư vào quỹ cổ phần trong vòng dưới một năm. Nếu bạn thoát trước 1 năm, hầu hết các quỹ cũng sẽ có tải thoát. Thành thật mà nói, đối với phần này, tôi phải viết "Không áp dụng".

Tuy nhiên, để hoàn thành, tôi sẽ hạ thấp ngưỡng này.

STCG trong quỹ vốn chủ sở hữu bị đánh thuế là 15% (trước thuế và phụ phí).

Do đó, nếu thuế suất cận biên của bạn thấp hơn 15%, bạn sẽ tốt hơn trong kế hoạch cổ tức

Nếu bạn cao hơn 20%, bạn có kế hoạch tăng trưởng tốt hơn.

Bạn phải nhớ rằng, đầu tư vào kế hoạch cổ tức không có nghĩa là bạn sẽ tránh được hoàn toàn lợi nhuận từ vốn. Tùy chọn cổ tức sẽ chỉ làm giảm lợi nhuận vốn chịu thuế của bạn.

LTCG là quỹ vốn chủ sở hữu được đánh thuế 10% (trước thuế và phụ phí). Tuy nhiên, khoản 1 Rs đầu tiên của Thu nhập vốn dài hạn được miễn thuế.

Không có sự giải tỏa nào như vậy đối với cổ tức.

Vì vậy, theo tôi, tăng trưởng là một lựa chọn tốt hơn cho tất cả mọi người. Quy mô danh mục đầu tư của bạn và số lượng cổ tức hoặc lãi vốn tiềm năng sẽ ảnh hưởng đến lựa chọn.

Tuy nhiên, các yêu cầu của bạn có thể có nhiều hoán vị và kết hợp.

Nếu bạn đang ở trong khung thuế 0% hoặc 5%, cổ tức là một lựa chọn tốt hơn. Tuy nhiên, câu trả lời này có thể thay đổi tùy thuộc vào lượng cổ tức hoặc lãi vốn dự kiến của bạn.

Nếu bạn đang ở trong khung thuế 10% trở lên, thì tăng trưởng rõ ràng là người chiến thắng.

Ngân hàng do AI hỗ trợ - công nghệ AI sẽ có tác động gì đến mô hình hoạt động của ngân hàng?

Bạn có thể rút ra phúc lợi an sinh xã hội &thất nghiệp không?

Cách tìm màn hình di động hàng đầu cho máy tính xách tay để giao dịch

Cách thực hiện các khoản thanh toán thuế ước tính hàng quý

Làm cách nào để tính doanh số bán hàng tại cùng một cửa hàng?