Các quỹ tương hỗ vốn hóa nhỏ là những sinh vật kỳ lạ. Họ sẽ mang đến niềm hạnh phúc ngoạn mục sau đó là một lượng đau buồn tương đương trong thời gian nhanh chóng. Đây là lý do tôi thích một quỹ vốn hóa trung bình với lượng cổ phiếu vốn hóa nhỏ định kỳ (hoặc có hệ thống, mọi lúc) phù hợp. Vì nhiều nhà đầu tư, đặc biệt là những người thích đầu tư dựa trên hiệu suất ngắn hạn, thích các quỹ tương hỗ có vốn hóa nhỏ, tôi nghĩ rằng một tiêu chuẩn thích hợp là cần thiết để đánh giá hiệu quả hoạt động của họ.

Tuần này, chúng tôi sẽ xem xét hiệu suất giới hạn nhỏ trong một vài bài viết. Vũ trụ cổ phiếu vốn hóa nhỏ lớn hơn ít nhất 2,5 lần so với vũ trụ vốn hóa lớn (100 cổ phiếu hàng đầu theo vốn hóa thị trường) nếu chúng ta tự giới hạn mình ở mức Nifty 500. Mỗi bài thuyết trình về quỹ vốn hóa nhỏ sẽ đảm bảo chỉ ra rằng các cổ phiếu vốn hóa nhỏ đang “khan hiếm ”So với giá trị lớn.

Điều này về cơ bản có nghĩa là một nhà quản lý quỹ vốn hóa nhỏ có thể đánh bại một chỉ số vốn hóa nhỏ một cách dễ dàng hơn so với một nhà quản lý quỹ vốn hóa lớn. Tôi đồng ý. Tuy nhiên, việc lựa chọn quỹ vốn hóa nhỏ tích cực cũng phải đảm bảo bảo vệ khỏi sự sụt giảm của thị trường (nhược điểm). Cách đơn giản nhất để làm điều này là tăng hoặc giảm tỷ lệ hiển thị vốn hóa trung bình (hoặc vốn hóa lớn) một cách chiến thuật hoặc hoạt động giống như một quỹ đa bản đồ nhỏ ở mọi thời điểm.

Như được hiển thị trong nghiên cứu này, Lạ, nhưng có thật! Cách các quỹ tương hỗ đánh bại chỉ số, bảo vệ giảm giá là rất quan trọng đối với hiệu suất sinh lợi. Do đó, tôi muốn đánh giá quỹ vốn hóa nhỏ với chỉ số vốn hóa nhỏ + vốn hóa trung bình hơn là chỉ số vốn hóa nhỏ thuần túy. Lý do khá đơn giản:chỉ số vốn hóa trung bình sẽ giảm ít hơn chỉ số vốn hóa nhỏ để chúng tôi có thể kiểm tra hiệu quả hoạt động của quỹ trong thời gian thị trường ngừng hoạt động tốt hơn. Xét cho cùng, một quỹ có vốn hóa nhỏ hạn chế thua lỗ sẽ mang lại giấc ngủ ngon hơn cho những người lớn tuổi của nó.

Trước đó, chúng tôi đã xóa tan lầm tưởng rằng tỷ trọng vốn hóa nhỏ (hoặc vốn hóa trung bình) tốt hơn tỷ trọng vốn hóa lớn “trong dài hạn”:Quỹ vốn hóa lớn so với vốn hóa trung bình so với quỹ vốn hóa nhỏ:Loại nào tốt hơn cho đầu tư dài hạn?

https://www.youtube.com/watch?v=G_p_3xn02_cTôi hy vọng kết quả được trình bày ở đây cũng sẽ nhắc lại thực tế rằng chỉ cần tỷ lệ vốn hóa trung bình là đủ và tỷ lệ phơi nhiễm vốn hóa nhỏ độc quyền là quá rủi ro để đảm bảo cân nhắc.

Nifty Small Cap 250 Chỉ số TRI Điều này bao gồm 250 cổ phiếu vốn hóa nhỏ hoặc nửa dưới của Nifty 500.

Chỉ số TRI của Nifty Mid Cap 150 Có 150 cổ phiếu vốn hóa trung bình không bao gồm 100 cổ phiếu vốn hóa lớn hàng đầu từ Nifty 100 và 250 cổ phiếu thấp nhất

Chỉ số TRI của Nifty MidSmallcap 400 Đây là sự kết hợp của hai chỉ số trên hay nói cách khác là Nifty 500 - Nifty 100. Đây cũng là chỉ số có trọng số vốn hóa không giống như NIfty LargeMidcap 250 có 50% là Nifty 100 và 50% của Nifty Midcap 150.

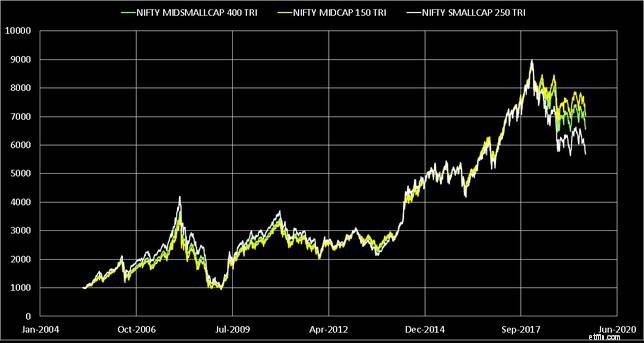

Nifty Small Cap 250 Chỉ số TRI so với Nifty Mid Cap 150 Chỉ số TRI so với Nifty MidSmallcap 400 Chỉ số TRI Biến động giá

Lưu ý mức độ giảm của chỉ số vốn hóa nhỏ so với tháng 1 năm 2018. So sánh hiệu suất quỹ vốn hóa nhỏ đang hoạt động với chỉ số MidSmallCap sẽ cho biết cho chúng tôi biết quỹ quản lý rủi ro tốt như thế nào (và cả phần thưởng nữa, hãy xem bên dưới).

Lưu ý mức độ giảm của chỉ số vốn hóa nhỏ so với tháng 1 năm 2018. So sánh hiệu suất quỹ vốn hóa nhỏ đang hoạt động với chỉ số MidSmallCap sẽ cho biết cho chúng tôi biết quỹ quản lý rủi ro tốt như thế nào (và cả phần thưởng nữa, hãy xem bên dưới).

Câu hỏi tự nhiên cần đặt ra đầu tiên là vì chỉ số vốn hóa Nifty MidSmall không phải là một chỉ số kết hợp, nó sẽ hoạt động như thế nào so với sự pha trộn 50% Midcap và 50% Smallcap. Bạn có thể tạo chỉ số pha trộn của mình thông qua phương pháp đơn giản sau:

https://www.youtube.com/watch?v=lhAW32JMy9U

Thật thú vị khi pha trộn giữa 50:50 giữa:nắp nhỏ giống hệt với Nifty MidSmallcap, vì vậy cái sau đủ tốt cho so sánh.

Thật thú vị khi pha trộn giữa 50:50 giữa:nắp nhỏ giống hệt với Nifty MidSmallcap, vì vậy cái sau đủ tốt cho so sánh.

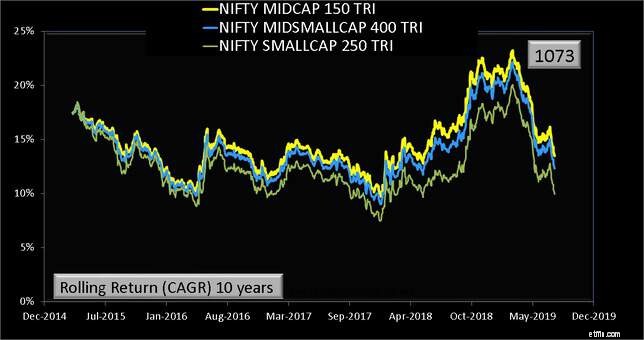

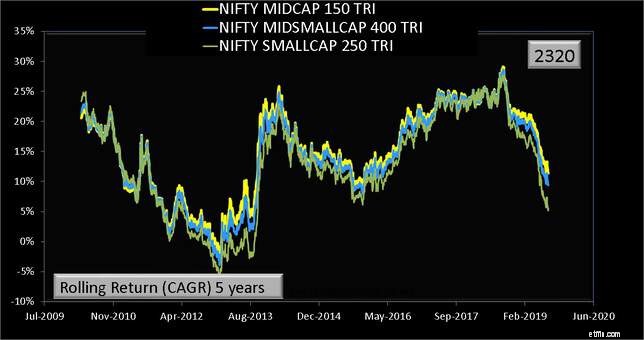

Bây giờ, chúng ta hãy so sánh lợi nhuận sau mỗi 10, 7, 5 và ba năm có thể.

Bạn có nhận thấy rằng chỉ số Smallcap hoạt động kém hơn khá nhiều so với chỉ số Midsmallcap và Midcap trong hầu hết thời gian trong hơn 10,7,5 năm qua? Trong ba năm, nó đã gần hơn, nhưng trong thời gian giảm, chỉ số vốn hóa nhỏ hoạt động kém hơn. Vậy thì sao?

Với tư cách là nhà đầu tư (nếu tôi nắm giữ các quỹ vốn hóa nhỏ) Tôi kỳ vọng người quản lý quỹ vốn hóa nhỏ của mình sẽ liên tục đánh bại Chỉ số Nifty Midcap 150. Tôi sẽ ngủ ngon hơn nếu quỹ vốn hóa nhỏ của tôi giảm xuống thấp hơn chỉ số vốn hóa trung bình. Đó là lý do tại sao tôi phải trả phí quản lý.

Là một nhà phân tích, Tôi hy vọng nhà quản lý quỹ vốn hóa nhỏ ít nhất sẽ liên tục đánh bại chỉ số Nifty Midsmallcap vì điều này cung cấp khả năng bảo vệ giảm giá tốt hơn so với chỉ số vốn hóa nhỏ.

Tất cả điều đó là tốt, bạn nói? Vui lòng cho tôi xem danh sách các quỹ vốn hóa nhỏ đã hoạt động tốt so với chỉ số Midcap và Smallmidcap. Tôi sẽ, trong phần tiếp theo của bài đăng này.

Bạn có thể giao dịch xe thuê sớm để mua xe khác từ một đại lý khác không?

Thói quen chi tiêu của người tiêu dùng đang thay đổi - Điều cần biết

Thành viên EEA tiêu điểm với Nitin Goyal, Trưởng bộ phận Gắn kết Doanh nghiệp tại Polygon

Bộ bài Nhân tài Toàn cầu đang cải tổ lại

SEC kiện công ty khởi nghiệp Kik vì ICO của nó vào năm 2017