Quỹ giao dịch hoán đổi (ETF) và quỹ chỉ số là những cách chi phí thấp để xây dựng danh mục đầu tư vốn cổ phần đa dạng.

Cả hai đều là đầu tư thụ động. Cả hai đều cố gắng sao chép (và không đánh bại) hiệu suất của một chỉ số điểm chuẩn. Ví dụ:cả Nifty 50 ETF và quỹ chỉ số Nifty 50 sẽ cố gắng tái tạo hiệu suất của quỹ chỉ số.

Điều này đạt được bằng cách giữ các thành phần theo tỷ lệ tương tự như trong chỉ số chuẩn. Như vậy, nếu Nifty 50 có 15% Reliance Industries và 10% HDFC Bank, thì Nifty ETF và danh mục quỹ chỉ số Nifty 50 cũng sẽ có 15% Reliance và 10% HDFC Bank. Không có quyền quyết định.

Dự kiến, lợi nhuận từ quỹ ETF và quỹ chỉ số (trên cùng một điểm chuẩn) cũng sẽ nằm trên các đường tương tự.

Vậy thì sự khác biệt giữa các quỹ ETF và quỹ chỉ số là gì? Cái nào tốt hơn:ETF hay quỹ chỉ số? Bạn nên đầu tư vào đâu?

Trong bài đăng này, hãy cùng chúng tôi tìm hiểu.

Đọc :Quỹ giao dịch hối đoái (ETF) là gì?

Một sự khác biệt cơ bản ở đây.

Bạn mua quỹ chỉ số từ các công ty quản lý tài sản (AMC hoặc quỹ tương hỗ). Bạn bán quỹ chỉ mục cho AMC.

Bạn mua ETF từ một nhà giao dịch đồng nghiệp. Bạn bán cho một thương nhân. Mua / bán ETF cũng giống như mua / bán cổ phiếu.

Nếu bạn là nhà đầu tư lớn, bạn có thể mua trực tiếp đơn vị tạo ETF từ AMC. Ví dụ:bạn có thể mua Nifty ETF trực tiếp từ ICICI Prudential với giá ~ 80 Rs (vào ngày 17 tháng 5 năm 2021)

Đối với các quỹ chỉ số, vì bạn mua và bán từ các AMC nên tính thanh khoản không phải là vấn đề. AMC phải đảm bảo tính thanh khoản.

Trong trường hợp ETF, vì bạn mua và bán từ các nhà đầu tư / nhà giao dịch khác, nên tính thanh khoản có thể là một vấn đề đáng lo ngại.

Nếu bạn muốn mua, bạn cần tìm người bán.

Muốn bán được thì phải tìm được người mua.

Mặc dù chúng tôi có thể tin rằng ETF có AUM lớn hơn có thể thanh khoản hơn, nhưng điều đó có thể không phải lúc nào cũng đúng. Tính thanh khoản của ETF là một chức năng của tính thanh khoản của chứng khoán cơ sở và mức độ tạo lập thị trường trong ETF. Để biết thêm về tính thanh khoản của ETF, hãy tham khảo bài báo này.

ETFs lợi thế.

Thị trường giảm đột ngột vào buổi sáng. Bạn nghĩ rằng mùa thu này chỉ là tạm thời và thị trường sẽ phục hồi trở lại trong vòng vài giờ. Giả sử Nifty mở cửa ở mức 15.000, giảm xuống 14.500 và tăng trở lại và đóng cửa trong ngày ở mức 15.000.

Bạn có thể tận dụng thời điểm thị trường giảm giá trong ngày như vậy không?

Không phải với quỹ chỉ số.

Bạn CHỈ có thể mua và bán quỹ chỉ số ở NAV cuối ngày (được liên kết với cấp chỉ mục cuối ngày). Do đó, không có cách nào bạn có thể tận dụng sự biến động trong ngày thông qua quỹ chỉ số.

Có với ETF.

Tuy nhiên, với ETF, bạn có thể mua / bán suốt cả ngày, giống như cổ phiếu. Do đó, bạn có thể tận dụng sự biến động trong ngày thông qua ETF.

Việc giao dịch trong ngày như vậy có hữu ích hay không là một vấn đề khác, nhưng ETF mang lại cho bạn sự linh hoạt đó. Các quỹ chỉ số không.

Các quỹ chỉ số sẽ có cả biến thể trực tiếp và biến thể thông thường. Bạn tiết kiệm tiền hoa hồng nếu bạn đầu tư vào các kế hoạch trực tiếp của quỹ chỉ số.

Không có khái niệm như vậy với ETF.

Bạn mua ETF trên các sàn giao dịch và thế là xong.

Trang web ValueResearch hiển thị ETF trong phần THƯỜNG XUYÊN và điều đó có thể gây hiểu lầm. Không có hoa hồng trả cho bất kỳ ai khi bạn mua ETF. Nó cũng giống như chứng khoán, nơi bạn trả tiền môi giới (chứ không phải tiền hoa hồng).

Quỹ chỉ số lợi thế.

Khi bạn mua quỹ tương hỗ, bạn không phải chịu bất kỳ chi phí giao dịch nào (ngoại trừ thuế tem).

Không có chi phí giao dịch trong khi bán (dự kiến STT).

Đối với ETF, vì bạn phải mua và bán trên sàn giao dịch chứng khoán nên bạn phải chịu các chi phí giao dịch thường xuyên như môi giới, v.v.

Nếu bạn đang làm việc với một nhà môi giới truyền thống hoặc một nhà môi giới dịch vụ đầy đủ như ICICIDirect, thì những khoản phí này có thể rất lớn.

Nếu bạn mua ETF qua quỹ chỉ số hoàn toàn vì chi phí, thì chi phí giao dịch như vậy có thể xóa sạch số năm tiết kiệm trả trước.

Giả sử Nifty 50 ETF có tỷ lệ chi phí là 0,1% (10 bps). Một quỹ chỉ số Nifty có tỷ lệ chi phí là 0,15% (15 bps). Bạn quyết định sử dụng ETF vì tỷ lệ chi phí thấp hơn 5 bps.

Bây giờ, nếu bạn phải trả trước cho người môi giới (cộng với các khoản phí khác và GST) 50 bps để mua ETF, bạn đã trả trước 10 năm tiết kiệm chi phí. Bạn tiết kiệm được 5 bps (0,05%) bằng cách đầu tư vào ETF. Tuy nhiên, để tiết kiệm như vậy, bạn phải trả trước 50 bps. Không có nhiều ý nghĩa, phải không?

Bạn sẽ phải chịu cùng một mức chi phí giao dịch khi bán.

Do đó, hãy ghi nhớ khía cạnh này.

Nếu bạn đang làm việc với một nhà môi giới chiết khấu như Zerodha, việc môi giới sẽ không có nhiều vấn đề.

Các quỹ ETF có xu hướng có tỷ lệ chi phí thấp hơn các quỹ chỉ số.

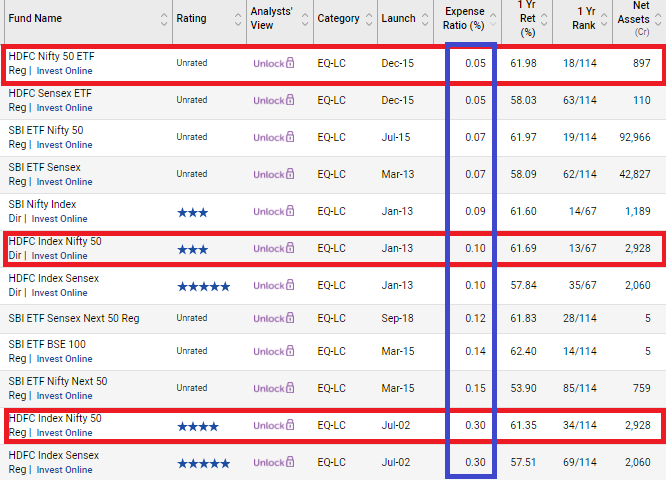

Tôi sao chép dữ liệu sau về HDFC và SBI ETF và các quỹ chỉ số từ trang web ValueResearch.

Ở trên, bạn sẽ thấy “ETF” ở đâu đó trong tên của các chương trình ETF. Tỷ lệ chi phí thấp hơn quỹ chỉ số. Sự khác biệt thậm chí còn lớn hơn nếu bạn so sánh tỷ lệ chi phí của ETF với tỷ lệ chi phí của các kế hoạch thông thường của quỹ chỉ số.

Tuy nhiên, không có quy định nào về việc tỷ lệ chi phí của quỹ ETF phải thấp hơn tỷ lệ chi phí của quỹ chỉ số. Thông thường, AMC tính phí bất cứ thứ gì họ có thể nhận được.

Theo quan điểm của AMC, ETF dễ quản lý hơn so với quỹ chỉ số. Với quỹ chỉ số, AMC cần quản lý dòng tiền vào chương trình và dòng ra từ chương trình. AMC phải cung cấp thanh khoản không giới hạn cho nhà đầu tư (nhà đầu tư có thể mua lại bất kỳ lúc nào).

Không có vấn đề như vậy với ETF. Khi các đơn vị ETF được phát hành cho AMC, việc mua và bán là vấn đề đau đầu của bạn. Bạn cần tìm người mua và người bán trên sàn giao dịch. AMC không bị làm phiền. Họ chỉ cần cân bằng lại danh mục đầu tư cơ bản khi chỉ số chuẩn thay đổi và quản lý cổ tức từ các cổ phiếu cơ sở (điều này cũng xảy ra trong các quỹ chỉ số).

Điều này giải thích tỷ lệ chi phí thấp hơn của ETF ở một mức độ nào đó. Hơn nữa, vì những lý do đã đề cập ở trên, có khả năng ETF sẽ có sai số theo dõi thấp hơn so với quỹ chỉ số.

Nhân tiện, chúng tôi không chỉ có Nifty 50 hoặc Nifty Next 50 ETF. Cũng có ETF trên các chỉ số khác. Trên các chỉ số như vậy, AMC tính tỷ lệ chi phí cao hơn nhiều (so với trong hình minh họa ở trên).

NAV (Giá trị tài sản ròng) là gì?

Trong trường hợp là quỹ tương hỗ (bao gồm ETF và quỹ chỉ số), NAV chỉ đơn giản là giá trị của tài sản cơ sở chia cho số lượng cổ phiếu / đơn vị phát hành.

Giả sử một sơ đồ quỹ tương hỗ nắm giữ 1000 cổ phiếu của Cổ phiếu A và 1000 cổ phiếu của Cổ phiếu B. Vào cuối ngày, giá giao dịch cuối cùng của Cổ phiếu A là 100 và cổ phiếu B là 50. Không có tài sản nào khác trong danh mục đầu tư.

Tổng giá trị của danh mục đầu tư =Số lượng cổ phiếu A * Giá giao dịch cuối cùng của B + Số lượng cổ phiếu B * Giá giao dịch cuối cùng của cổ phiếu B

1000 * 100 + 1000 * 50 =1,5 Rs

Bây giờ, giả sử AMC đã phát hành 10.000 đơn vị của chương trình MF.

Trong trường hợp đó, NAV của sơ đồ =1,5 lacs / 10.000 =15.

Bạn chỉ có thể mua và bán quỹ chỉ số với NAV cuối ngày. Và đó là giá của đơn vị quỹ chỉ số.

Tuy nhiên, bạn có thể mua và bán ETF trong ngày. Và giá (tại đó bạn mua / bán) có thể khác với NAV.

Hơn nữa, giá thị trường của Cổ phiếu A và B sẽ biến động suốt cả ngày. Khi giá của cổ phiếu cơ sở biến động, NAV của quỹ ETF cũng sẽ biến động theo.

Lý tưởng nhất là bạn muốn mua hoặc bán gần với ETF NAV. Và do đó, bạn muốn đặt giá thầu mua hoặc bán của mình ở NAV thời gian thực (chứ không phải ở NAV đóng cửa của ngày trước đó)

Tuy nhiên, làm cách nào để bạn tìm ra NAV theo thời gian thực của các quỹ ETF? May mắn thay, AMC phát hành NAV thời gian thực như vậy một cách thường xuyên. Bạn có thể kiểm tra NAV theo thời gian thực trên các trang web AMC tương ứng. Nippon India AMC, ICICI Prudential AMC.

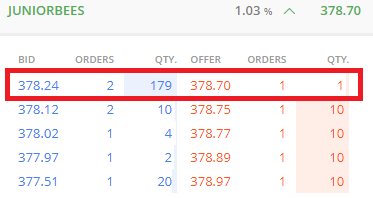

Tôi đã kiểm tra NAV thời gian thực của Nippon India Junior Bees (Nifty Next 50 ETF) và đặt giá thầu / chào giá trên NSE.

Vào thời điểm đó, NAV theo thời gian thực là 377,78. Vì vậy, nếu bạn là người mua, bạn sẽ không muốn mua với giá cao hơn NAV theo thời gian thực.

Tuy nhiên, ngay cả giá thầu tốt nhất cũng cao hơn NAV theo thời gian thực. Không tốt.

Đôi khi, khoảng cách giữa giá và NAV có thể rộng hơn nhiều.

Nếu bạn muốn đầu tư vào ETF, hãy cân nhắc khía cạnh này khi chọn ETF.

Theo tôi, ETF là một sản phẩm ưu việt hơn các quỹ chỉ số.

Tuy nhiên, mua / bán ETF là một thách thức, ít nhất là ở thời điểm hiện tại.

Để đầu tư vào ETF, bạn cần có tài khoản demat. Bạn phải hiểu sự khác biệt giữa Giá và NAV. Bạn phải cố gắng mua càng gần NAV thời gian thực càng tốt. Làm việc với một nhà môi giới chi phí thấp. Bạn cần một số kỹ năng giao dịch.

Bạn không thể chạy SIP trong ETF. Do đó, khó có thể tự động hóa các khoản đầu tư. Một số nhà môi giới có thể cho phép thiết lập tương tự thông qua lệnh thị trường, nhưng lệnh thị trường có thể là rủi ro đối với các quỹ ETF có tính thanh khoản thấp, chênh lệch giá mua - bán cao hơn và chênh lệch lớn giữa giá và NAV.

Một số AMC đã đưa ra kế hoạch Quỹ đầu tư (FoF) đầu tư vào ETF. Ví dụ:ICICI Prudential đã đưa ra một FoF Biến động Thấp để đầu tư vào ETF Biến động Thấp. Với FoFs, bạn không phải lo lắng về việc mua / bán ETF cơ bản. AMC sẽ quản lý điều đó. Giúp các nhà đầu tư dễ dàng hơn. Bạn không phải lo lắng về tính thanh khoản. Bạn cũng có thể chạy một SIP.

Tuy nhiên, bạn phải hiểu rằng có tỷ lệ chi phí gấp đôi trong cấu trúc FoF. Chi phí của FoF và chi phí của ETF cơ bản. Sẽ tốt hơn nếu AMC chỉ đơn giản đưa ra một quỹ chỉ số.

Hiện tại, mặc dù có nhiều ưu điểm khác nhau của ETF, tôi sẽ gắn bó với các quỹ chỉ số (hoặc thậm chí là FoF trong một số trường hợp) vì giao dịch và thực hiện dễ dàng. Ý kiến của tôi có thể thay đổi trong tương lai.

Và vâng, khi tôi nói bây giờ tôi thích quỹ chỉ số hơn ETF, ý tôi là kế hoạch Trực tiếp của quỹ chỉ số (chứ không phải kế hoạch thông thường).

Điều gì xảy ra với lãi suất trong thời kỳ suy thoái?

Kiểm tra kích thích thứ hai xuất hiện đã chết sau khi Trump rút khỏi đàm phán

Thực hiện đơn hàng nhanh

PODCAST:Đưa ra lựa chọn khôn ngoan khi đăng ký mở

Thị trường chứng khoán hôm nay:Cổ phiếu giảm giá vào Thứ Hai buồn ngủ (Nhưng báo thức đã được đặt)