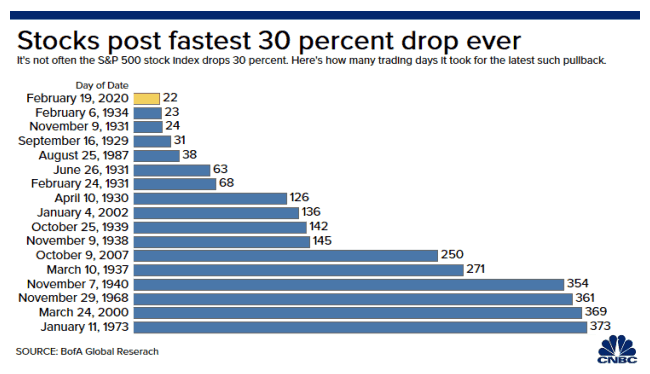

Thị trường chứng khoán đã phá kỷ lục trong năm nay, giảm 30% chỉ sau 22 ngày. Nhanh nhất trong lịch sử.

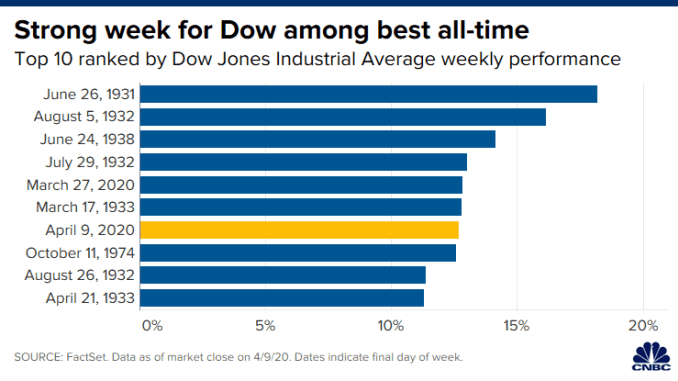

Sự phục hồi cũng nhanh chóng và mạnh mẽ, với Chỉ số Dow Jones là một trong những mức lợi nhuận hàng tuần cao nhất trong lịch sử.

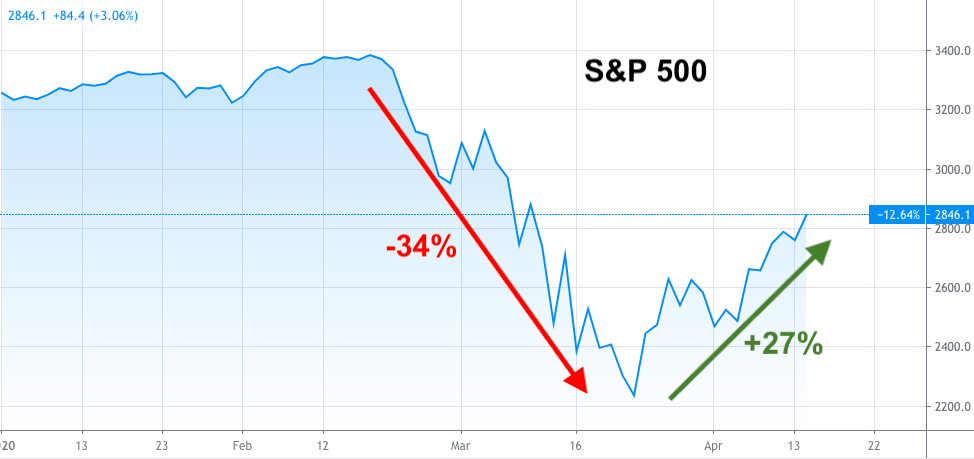

Chỉ số S&P 500 đã phục hồi 27% sau khi giảm 34% so với mức đỉnh. Nó vẫn giảm 16% so với mức đỉnh năm 2020.

Câu hỏi đặt ra trong đầu mỗi nhà đầu tư là liệu đây là một cú bật lên của con mèo chết (tức là cuối cùng thị trường sẽ tiếp tục xu hướng giảm) hay là một sự phục hồi thực sự.

Chúng tôi sẽ xem xét các chỉ số khác nhau để giúp chúng tôi có câu trả lời.

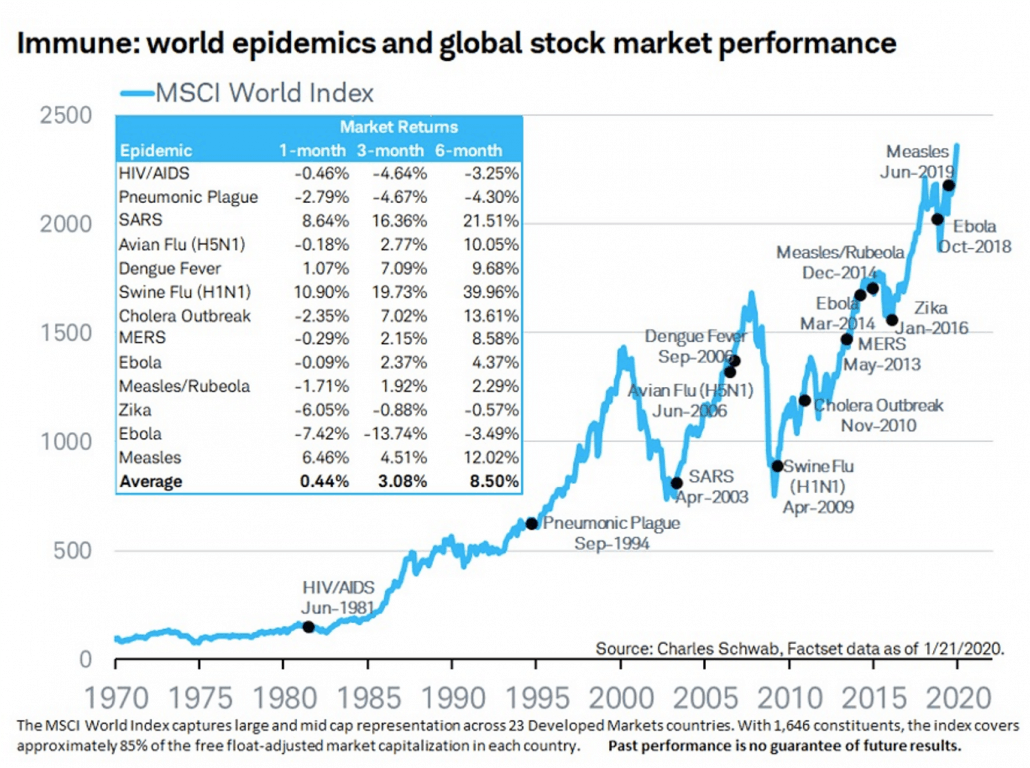

Dưới đây là biểu đồ do Charles Schwab và Factset tổng hợp. Tính trung bình, Chỉ số Thế giới MSCI đã hoạt động tốt sau khi dịch bệnh xảy ra, trung bình 6 tháng tăng 8,5%. Chỉ có 4 trường hợp xảy ra mà thị trường không phục hồi trong khoảng thời gian 6 tháng - HIV / AIDS, Dịch hạch thể phổi, Zika và Ebola.

Covid-19 đang ở tháng thứ 4 và thị trường vẫn đang lỗ. Vẫn còn 2 tháng nữa và nếu lịch sử lặp lại, có khả năng quá trình khôi phục đang diễn ra.

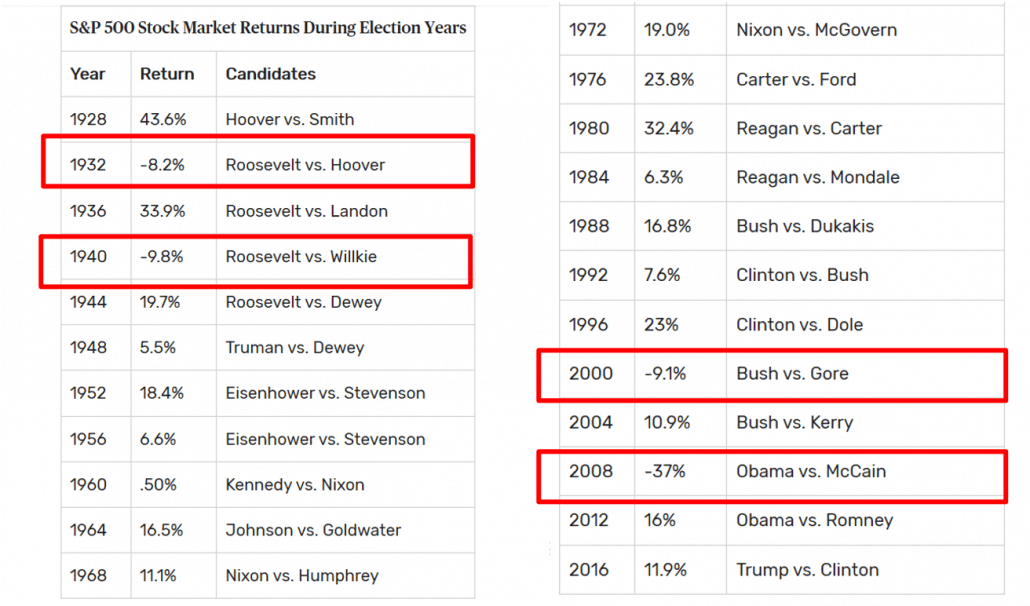

Chỉ có 4 lần trong vòng 100 năm qua vào năm Bầu cử Tổng thống Hoa Kỳ có kết quả âm trong S&P 500. Và trong số 4 lần này, chỉ một lần là thị trường chứng khoán sụp đổ, đó là vào năm 2008. Một lý do có thể cho một loạt các kết quả tốt là đảng đương nhiệm sẽ luôn muốn giành chiến thắng trong cuộc bầu cử và sẽ kéo tất cả ảnh hưởng chính trị của họ để ảnh hưởng tích cực đến nền kinh tế và thị trường càng nhiều càng tốt.

Trump sẽ tái đắc cử năm nay vào tháng 11 năm 2020. Ông đã nới lỏng các chính sách tài khóa bằng cách cho phép chi tiêu nhiều hơn để cứu trợ những người bị ảnh hưởng bởi Covid-19. Anh ấy đã gây áp lực buộc Fed phải cắt giảm lãi suất kể từ năm 2019 và hiện anh ấy mong muốn là 0%. Fed cũng kể từ đó tung ra các chính sách tiền tệ siêu lỏng lẻo để hỗ trợ nền kinh tế và thị trường tài chính. Có thể có một sự phục hồi thực sự nếu kích thích hoạt động, cùng với việc thuần hóa Covid-19. Nhiều người tham gia thị trường ban đầu tỏ ra bi quan về các chính sách Nới lỏng định lượng trong năm 2008 nhưng bằng cách nào đó, nó đã phát huy tác dụng và tạo ra một trong những đợt tăng giá lớn nhất trong lịch sử thị trường chứng khoán Mỹ.

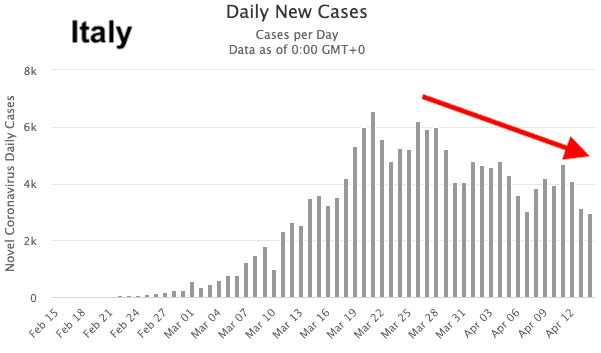

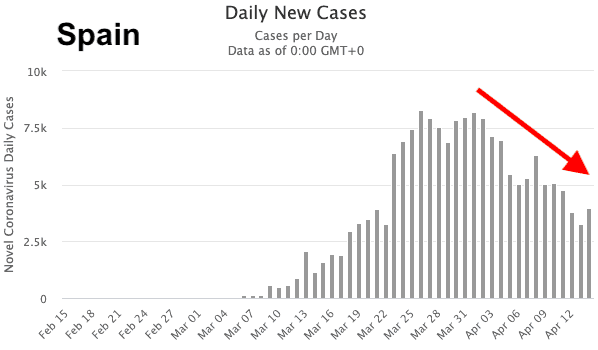

Ý và Tây Ban Nha có số ca nhiễm Covid-19 nhiều nhất sau Hoa Kỳ. Tin tốt là số ca mắc mới đã giảm trong 2 tuần. Nếu điều này kéo dài, sự bùng phát sẽ sớm được kiểm soát. Các biện pháp cứng rắn có thể được nới lỏng và một phần lớn các hoạt động kinh tế có thể dần dần trở lại.

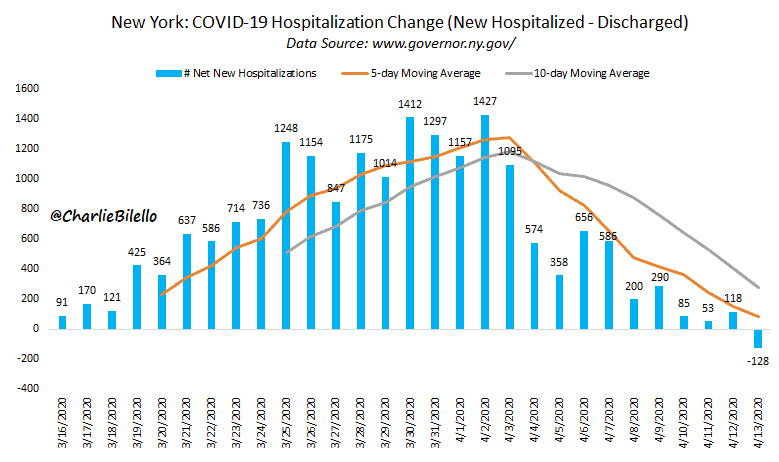

New York cũng đã báo cáo số lượng ca xuất viện cao hơn so với số ca nhập viện mới tính đến ngày 13 tháng 4 năm 2020. Đây cũng là tin tốt cho thành phố bị ảnh hưởng nặng nề nhất bởi Covid-19 ở Hoa Kỳ

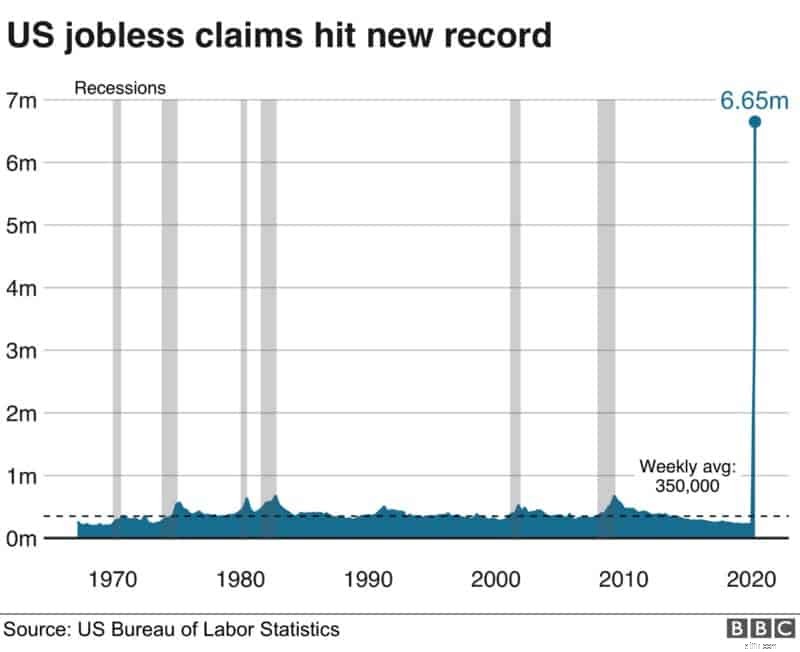

Tình trạng thất nghiệp tiếp tục gia tăng ở Mỹ, đạt 6,65 triệu vào tuần trước, so với mức trung bình hàng tuần là 0,35 triệu trong 50 năm qua. Trong 4 tuần qua, các tuyên bố tích lũy đã vượt qua 20 triệu. Các tuyên bố dự kiến sẽ vẫn ở mức cao trong vài tuần tới và suy thoái kinh tế có thể quá sâu để có thể phục hồi nhanh chóng nếu điều này vẫn tiếp diễn.

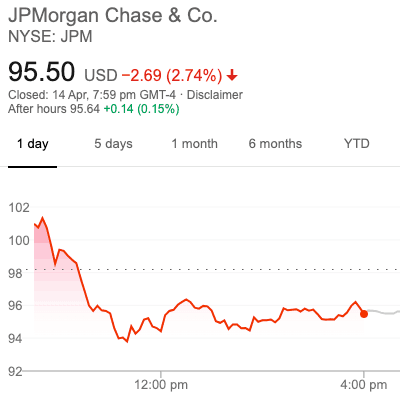

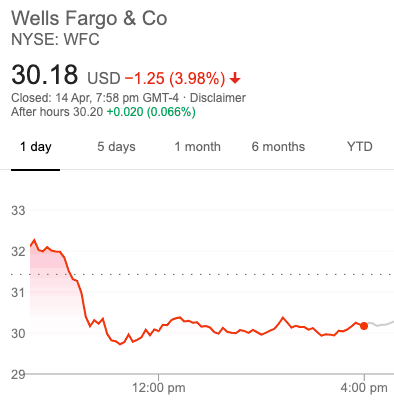

JPMorgan vừa công bố kết quả kinh doanh quý đầu tiên của họ và lợi nhuận đã sụt giảm hơn 2/3, chủ yếu do ngân hàng dành hàng tỷ đồng dự trữ để dự phòng các khoản vay vỡ nợ trong tương lai gần. Tương tự, Wells Fargo báo cáo lợi nhuận giảm 89% trong quý đầu tiên.

JPMorgan và Wells Fargo đã giảm giá cổ phiếu lần lượt 2,7% và 4% trong vòng một ngày.

Hầu hết các công ty đã không báo cáo kết quả tài chính của họ trong giai đoạn Covid-19 và các nhà đầu tư đang mong đợi nhiều tin xấu hơn sẽ đến. Các câu hỏi là 'tệ như thế nào?'

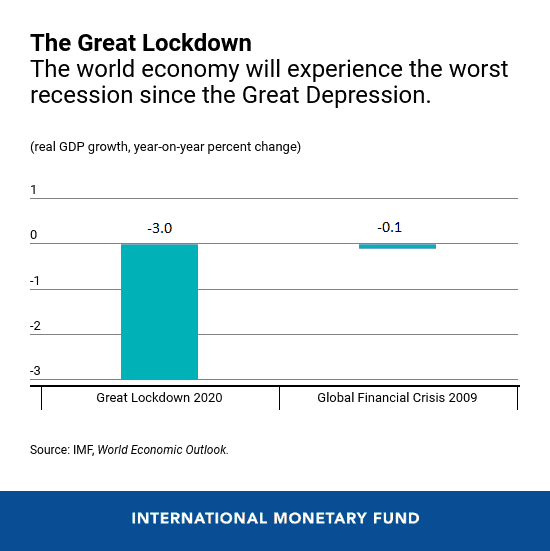

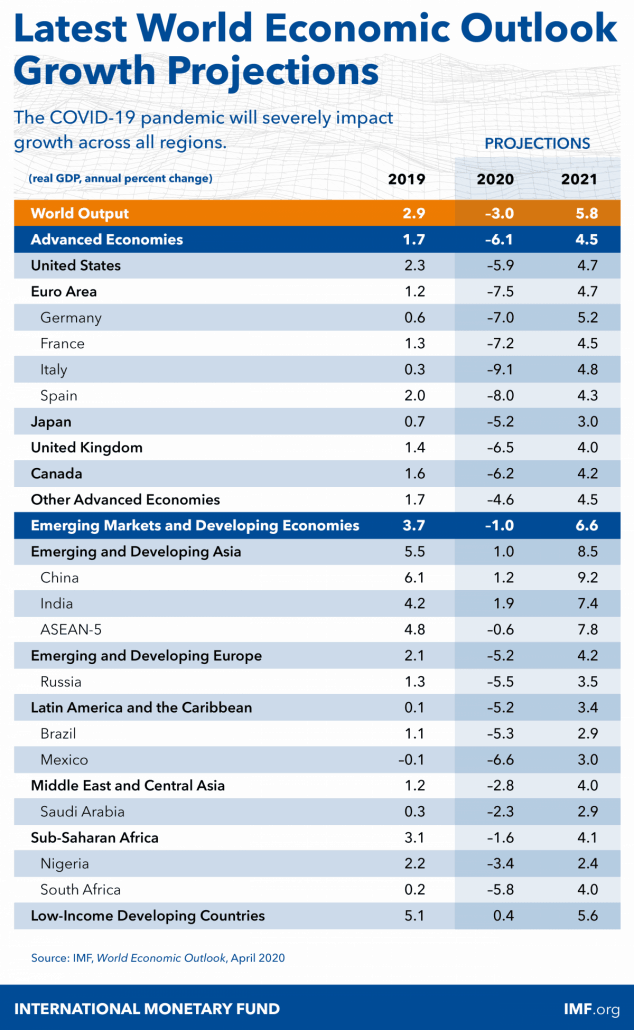

Nền kinh tế là một nền kinh tế đáng lo ngại và mọi người đều tự hỏi làm thế nào chúng ta có thể trở lại đúng hướng. Quỹ Tiền tệ Quốc tế (IMF) đưa ra dự báo ảm đạm. Dự báo GDP toàn cầu kém hơn 30 lần so với mức tăng trưởng GDP âm trong Cuộc khủng hoảng tài chính năm 2008.

IMF dự báo GDP của Mỹ sẽ giảm 5,9% trong khi Bộ Thương mại &Công nghiệp (MTI) hạ dự báo tăng trưởng GDP của Singapore xuống -4%, sau khi giảm 2,2% trong quý đầu tiên của năm 2020. Các nền kinh tế tiên tiến dự kiến sẽ thu hẹp nhiều hơn những cái đang phát triển. Do đó, chúng ta có thể đã không trải qua thời kỳ đáy của nền kinh tế và điều tồi tệ nhất vẫn chưa đến.

Tôi đã thực hiện một cuộc thăm dò nhanh trong Nhóm Facebook Ask Dr Wealth của chúng tôi và hầu hết các thành viên (5:1) đều nghĩ rằng đây là một cú trả lại của một con mèo chết. Lần này có phải đám đông không?

Huấn luyện viên của chúng tôi, Robin Ho, cũng đã nói lên sự giảm giá của mình khi anh ấy tin rằng tác động kinh tế của Covid-19 là quá sâu để có thể phục hồi nhanh chóng. Anh ấy tóm tắt nó trong một hình ảnh:

EngineerInvest, người mà chúng tôi đã công bố hành trình cuộc đời đáng chú ý của anh ấy vào tuần trước, đã bắt đầu mua cổ phiếu. Anh ấy đã chia sẻ nhiều biểu đồ hữu ích trong bài viết này có thể làm tăng thêm những gì tôi đã trình bày ở đây. Và anh ấy nói điều này mà tôi đồng ý, “[n] obody có thể dự đoán thị trường chứng khoán. Điều mà các nhà đầu tư nên tập trung vào là xác định các công ty tuyệt vời với mức chiết khấu và mua theo “giá trị”. ”

Bull hay gấu? Chủ đề này cũng gây chia rẽ như chính trị và một người có thể rất cố ý về nó rằng anh ta sẽ không thể giải thích khả năng quan điểm của mình có thể sai.

Tôi cố tình trình bày cả hai mặt lập luận để bạn có cái nhìn cân bằng hơn về vấn đề này. Dù sao thì chúng ta cũng sẽ có sự thiên vị về hướng đi của mình nhưng ít nhất là tốt cho sức khỏe khi nghe được phía bên kia của lập luận. Trích lời của Aristotle, “đó là dấu hiệu của một trí tuệ có học thức để có thể giải trí một ý nghĩ mà không cần chấp nhận nó.”

Cá nhân tôi đang ở trong trại 'con mèo chết' nhưng tôi không định vị các khoản đầu tư của mình dựa trên định hướng của mình. Tôi không bán cổ phiếu của mình vì tôi tin rằng chúng sẽ giảm giá. Tôi cũng chuẩn bị sẵn sàng để mua cổ phiếu nếu chúng đạt mức giá mà tôi sẵn sàng trả. Điều này là do phương pháp đầu tư mà tôi đã áp dụng, theo đó tôi chỉ muốn chọn những giao dịch tốt sẽ mang lại tiền tốt trong dài hạn.

Dù là giảm giá hay tăng giá, điều bạn định làm mới là vấn đề quan trọng, không phải điều bạn nghĩ.

Sắp có cứu trợ COVID-19:Đây là những gì bạn cần biết

Cách tính IRR trên Máy tính Ti-83 của Texas Instruments

Bạn nên nghiên cứu xem ai sở hữu nhà ở của bạn

Làm thế nào để biết các quyền của bạn đối với một sự thoải mái / Quyền được thuận lợi đối với tài sản của bạn

Người chơi Poker chuyên nghiệp trung bình kiếm được bao nhiêu tiền?