Nếu không muốn thoát, bạn có thể chuyển sang một loạt tùy chọn khác.

Nếu bạn đã kiếm được thu nhập thành công bằng cách viết các cuộc gọi được bảo hiểm và muốn mở rộng chiến lược đó theo thời gian hoặc nếu chiến lược tùy chọn của bạn không hoạt động như kế hoạch nhưng bạn nghĩ rằng dự báo ban đầu của bạn vẫn đúng, bạn có thể cân nhắc việc áp dụng các tùy chọn của mình.

Nội dung 1. Khi nào thì cuộn tùy chọn vị trí? 2. Cuộn lên là gì? 3. Roll down hoạt động như thế nào? 4. Tùy chọn tung ra là gì? 5. Tóm lại,Rolling nghĩa là đầu tiên bạn đóng một vị trí hiện có, bằng cách mua lại quyền chọn bạn đã bán hoặc bán quyền chọn bạn đã mua. Tiếp theo, bạn mở một vị trí mới giống với tùy chọn cũ nhưng có giá thực hiện mới, ngày hết hạn mới hoặc cả hai. Nếu bạn là một lựa chọn dài và bạn vẫn còn đủ thời gian trước khi hết hạn, thì tùy chọn cũ của bạn sẽ còn lại một số phí bảo hiểm thời gian, điều đó có nghĩa là bạn có thể kiếm lại một phần những gì bạn đã trả.

Nhưng ở khía cạnh ngược lại, nếu bạn viết một lệnh gọi được bảo hiểm, việc luân phiên có thể làm giảm lợi nhuận của bạn từ giao dịch ban đầu. Nhưng dù sao thì bạn cũng có thể quay lại, nếu bạn không muốn cổ phiếu của mình rời xa bạn.

Việc quyết định thời điểm áp dụng vị trí tùy chọn phụ thuộc vào một số yếu tố, bao gồm cả chi phí liên quan và dự đoán thị trường của bạn.

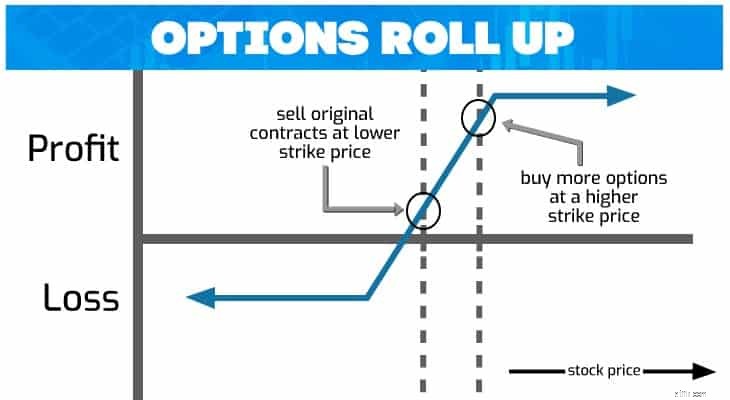

Nếu vị trí mới mà bạn mở có cùng ngày hết hạn nhưng mức giá thực tế cao hơn, thì bạn đang hoàn thiện. Bạn có thể hoàn thành công việc nếu bạn đã viết một lệnh gọi vốn đối với một cổ phiếu đã tăng giá và bạn muốn duy trì vị thế quyền chọn bán ngắn của mình - hoặc tiếp tục tạo thu nhập - mà không cần cổ phiếu của bạn bị loại bỏ. Rolling up cũng kêu gọi những người nắm giữ có dự báo thị trường tăng giá hơn về cổ phiếu cơ sở.

Ví dụ:giả sử bạn nghĩ rằng XYZ, một cổ phiếu đang giao dịch ở mức 16 đô la, sẽ tăng giá trong vài tháng tới.

Bạn mua một cuộc gọi với giá thực tế là 15 đô la, với phí bảo hiểm là 200 đô la. Khi sắp hết hạn, XYZ đã tăng và đang giao dịch ở mức 19 đô la. Cuộc gọi của bạn hiện có giá trị là $ 550. Nhưng bạn nghĩ rằng XYZ sẽ tiếp tục tăng, vì vậy bạn quyết định triển khai cuộc gọi của mình.

$ 550 Nhận được từ việc bán cuộc gọi dài

- $ 200 Mua cuộc gọi

——————

=$ 350 Lợi nhuận

Bạn mua cuộc gọi 20 mới hết hạn sau, trả 300 đô la. Bạn đã kiếm được 350 đô la khi kết thúc cuộc gọi cũ hơn, lợi nhuận bù đắp chi phí của cuộc gọi mới, để lại cho bạn khoản tín dụng ròng là 50 đô la cho giao dịch.

$ 350 Lợi nhuận từ cuộc gọi hiện tại

- $ 300 Mua cuộc gọi mới

——————

=$ 50 Lợi nhuận ròng khi luân chuyển

Nếu vị trí mới bạn mở có cùng thời hạn nhưng mức giá thực hiện thấp hơn, bạn đang rút lui . Chiến lược này có thể thu hút các nhà đầu tư muốn nhận thu nhập từ việc viết lệnh mua cổ phiếu mà họ có dự đoán trung lập về lâu dài.

Ví dụ:giả sử bạn viết một cuộc gọi được bảo hiểm đối với cổ phiếu XYZ.

Bạn dự đoán giá sẽ trung lập hoặc giảm nhẹ dưới giá giao dịch hiện tại là 74 đô la, vì vậy bạn viết lệnh gọi 80 và nhận được 250 đô la tiền thưởng. Khi sắp hết hạn, giá cổ phiếu đã giảm xuống còn 72 đô la và cuộc gọi ngắn hạn của bạn vẫn chưa hết tiền. Điều đó có nghĩa là nó có thể sẽ hết hạn mà không được sử dụng, để lại cho bạn khoản lợi nhuận 250 đô la. Nhưng bạn nghĩ rằng cổ phiếu sẽ duy trì ở mức trung lập hoặc giảm trong vài tháng tới, và bạn muốn lặp lại giao dịch có lãi của mình. Bạn mua lại quyền chọn bạn đã bán với giá 50 đô la, chốt lời 200 đô la. Sau đó, bạn bán một cuộc gọi 75 và nhận được 150 đô la tiền phí bảo hiểm.

$ 250 Đã nhận từ cuộc gọi dài

- $ 50 Mua cuộc gọi

———————

=$ 200 Lợi nhuận

+ $ 150 Đã nhận từ cuộc gọi dài mới

———————

=$ 350 Tổng tiền mặt cộng với lợi nhuận từ việc giảm giá

Khi giới thiệu một cuộc gọi được bảo hiểm, điều quan trọng là phải theo dõi mức giá bạn đã trả khi mua cổ phiếu lần đầu. Nếu giá thị trường giảm xuống gần giá gốc của bạn, bạn có thể cân nhắc việc đóng vị thế và bán cổ phiếu. Tuy nhiên, nếu giá đã giảm xuống dưới chi phí ban đầu của bạn nhưng bắt đầu tăng, bạn có thể phải tranh giành và mua lại cuộc gọi của mình.

Nếu vị trí mới bạn mở có cùng cảnh cáo nhưng ngày hết hạn muộn hơn, bạn sẽ triển khai . Nếu chiến lược tùy chọn của bạn vẫn chưa thành công nhưng bạn nghĩ rằng bạn cần thêm thời gian để nó hoạt động hoặc nếu nó đã thành công và bạn nghĩ rằng nó sẽ tiếp tục duy trì trong tương lai, bạn có thể triển khai. Ví dụ:giả sử bạn mua 100 cổ phiếu của cổ phiếu XYZ với giá 44 đô la một cổ phiếu.

Đồng thời, bạn đã mua mức đặt bảo vệ 40 XYZ để ngăn chặn khoản lỗ hơn 4 đô la một cổ phiếu.

Bạn đã trả 100 đô la cho việc bảo vệ. Khi sắp hết hạn, XYZ đang giao dịch ở mức 45 đô la, nhưng bạn vẫn nghĩ có khả năng nó sẽ giảm xuống dưới 40 đô la trong những tháng tới. Bạn bán số tiền bỏ ra của mình với giá 50 đô la, kiếm lại một phần số tiền bạn đã trả cho nó. Bạn mua một lô 40 XYZ mới với thời hạn sau đó với giá 100 đô la và mở rộng khả năng bảo vệ giảm giá của mình với chi phí thực là 150 đô la.

- Giá mua $ 100

+ $ 50 Đã nhận từ đặt

—————

=- $ 50

- $ 100 Mua lô mới

—————

=- Tổng chi phí $ 150

Mặc dù việc luân phiên có thể được sử dụng hiệu quả để tăng lợi nhuận của bạn, nhưng điều quan trọng là bạn phải đảm bảo rằng bạn đưa ra quyết định dựa trên nghiên cứu và dự báo thị trường của mình. Nếu bạn đã chọn một chiến lược và cổ phiếu tăng so với bạn, thì việc tung ra — hoặc tăng hoặc giảm — có thể làm cho chiến lược đó có lợi nhuận.

Nhưng nếu bạn thất vọng với một chiến lược không thành công, bạn chỉ đang cam kết thêm vốn cho một giao dịch sai lầm. Nếu bạn không tự tin về những gì sẽ xảy ra tiếp theo, tốt hơn là bạn nên cắt lỗ và thoát khỏi chiến lược.

Các tùy chọn cuộn lên, trên và ngoài của Inna Rosputnia