Là một nhà đầu tư, làm thế nào để bạn biết liệu quỹ của bạn có làm việc cho bạn hay không? Điều này đặc biệt liên quan đến các quỹ được quản lý tích cực, nơi người quản lý quỹ đưa ra quyết định đầu tư về số tiền đầu tư và địa điểm.

Bạn có thể đánh giá hoạt động của quỹ tương hỗ của mình bằng cách tìm hiểu xem quỹ của bạn có hoạt động tốt hơn điểm chuẩn đã nêu hay không.

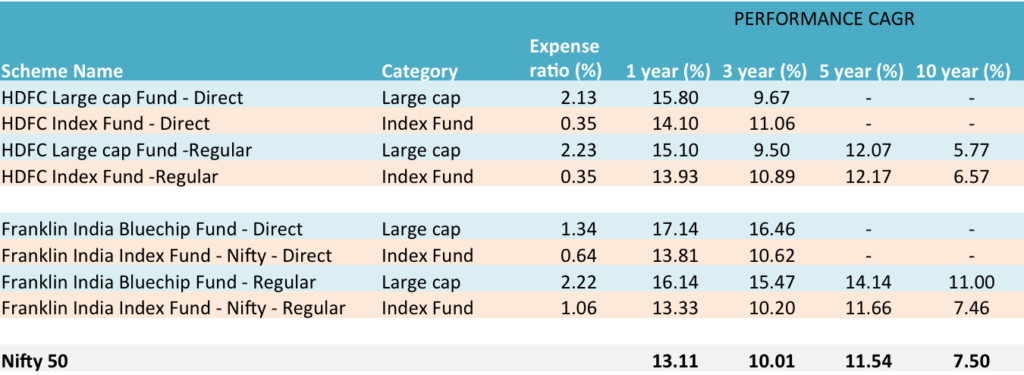

Lấy ví dụ , Franklin India Bluechip Fund. và HDFC Large Cap Fund. Điểm chuẩn cho cả hai là Nifty 50. Một quỹ rộng hơn như HDFC Equity Fund của Quỹ là Nifty 500.

Các quỹ này được kỳ vọng sẽ mang lại hiệu suất tốt hơn Nifty 50 hoặc Nifty 500 tương ứng.

Nếu họ không làm như vậy, thì việc trả phí quản lý quỹ chẳng ích gì. Bạn có thể chỉ cần chuyển sang các quỹ thụ động chi phí thấp như Quỹ chỉ số hoặc ETF.

Quỹ chỉ số hoặc ETF được gọi là quỹ thụ động. Họ chỉ bắt chước việc nắm giữ điểm chuẩn tương ứng mà họ theo dõi với mục đích mang lại hiệu suất gần với điểm chuẩn nhất có thể.

Quay lại cách bạn biết liệu quỹ của mình có hoạt động tốt hay không?

Phương pháp phổ biến là xem liệu quỹ có vượt qua điểm chuẩn về hiệu quả hoạt động hay không. Nếu quỹ đang hoạt động của bạn đã mang lại lợi nhuận là 15% trong khi lợi nhuận của chỉ số chỉ là 14%, sau khi điều chỉnh tất cả các khoản chi phí, thì đó là một sự ủng hộ rõ ràng.

Tuy nhiên, sự so sánh này với chỉ số có một thiếu sót.

Vấn đề là hầu hết các điểm chuẩn được sử dụng bởi các quỹ được quản lý tích cực chỉ dựa trên giá. Chúng phản ánh sự thay đổi giá từ ngày trước đó đến ngày so với ngày so sánh. Nó không bao gồm cổ tức, phát hành tiền thưởng, v.v. có thể đã được công bố bởi các công ty được đại diện bởi các cổ phiếu trong chỉ số.

Tóm lại , chúng chỉ phản ánh sự thay đổi về giá và không nắm bắt được tổng lợi nhuận bao gồm cổ tức, phát hành tiền thưởng, v.v.

Vậy, lựa chọn thay thế là gì? Bạn có thể đi đến Chỉ số tổng lợi nhuận các giá trị bao gồm cổ tức, v.v. Vấn đề là khó tìm thấy tổng giá trị chỉ số lợi nhuận và trong một số trường hợp, đặt ra một mức giá quá đắt.

Một cách tốt hơn và thiết thực hơn là sử dụng quỹ chỉ số được quản lý thụ động hoặc ETF để so sánh với quỹ mà bạn đã đầu tư vào.

Trong trường hợp của Franklin India Bluechip Fund, quỹ thụ động có liên quan là Franklin India NSE Nifty Index Fund và trong trường hợp của HDFC Large Cap Fund, đó sẽ là HDFC Index Fund - Nifty Plan.

Một quỹ thụ động cung cấp hai cấp độ so sánh có ý nghĩa.

# 1 Trên thực tế, bạn không đầu tư trực tiếp vào chỉ mục . Trong thực tế, bạn không thể. Bạn đầu tư thông qua quỹ chỉ số hoặc quỹ ETF, quỹ này thực hiện công việc đầu tư. Quỹ chỉ số hoặc ETF là đại diện tốt hơn cho điểm chuẩn sau đó là điểm chuẩn. Nó tính đến các chi phí và các chi phí khác có thể phát sinh để thực hiện khoản đầu tư.

# 2 Quỹ thụ động, vì lợi ích của việc nắm giữ, cũng nắm bắt được tổng lợi nhuận của chỉ số . Vì nó đầu tư vào cùng một loại cổ phiếu, nó cũng được hưởng lợi từ bất kỳ khoản cổ tức hoặc tiền thưởng nào được thực hiện bởi các công ty, những cổ phiếu mà nó nắm giữ dưới dạng đầu tư.

2 lý do này làm cho quỹ chỉ số được quản lý thụ động hoặc quỹ ETF trở thành một giải pháp thay thế thiết thực hơn để so sánh các quỹ được quản lý tích cực của bạn với các quỹ được quản lý thụ động.

Bảng dưới đây đưa ra so sánh các quỹ với điểm chuẩn của chúng, Nifty 50 và các quỹ chỉ số.

Dữ liệu từ Unovest vào ngày 17 tháng 1 năm 2017.

Như bạn có thể thấy, hiệu suất của chỉ số Nifty 50 và quỹ chỉ số là khác nhau.

Các kết luận khác là gì? Hãy chia sẻ với chúng tôi trong phần bình luận.

Tuyên bố từ chối trách nhiệm :Tên quỹ được đề cập trong bài đăng này chỉ dành cho mục đích giáo dục. Vui lòng không coi chúng là khuyến nghị đầu tư.