Các khoản nợ kỳ hạn lại xuất hiện trong tin tức.

Vào ngày 4 tháng 6 năm 2019, DHFL không thể thanh toán lãi suất cho một trong các trái phiếu của mình. Nó nói rằng nó sẽ trả trong một tuần khác. Không quan trọng. Ngay cả sự chậm trễ nhỏ nhất cũng được coi là mặc định. Theo các quy tắc hiện hành, ngay cả khi một vụ vỡ nợ xảy ra đối với một chứng khoán của DHFL (không phải chứng khoán do chương trình quỹ nắm giữ), giá trị của tất cả các trái phiếu từ DHFL do chương trình quỹ nắm giữ phải được ghi ra giấy. Và đó là những gì đã xảy ra. Vào ngày 5 tháng 6 , CRISIL và ICRA cũng hạ cấp DHFL xuống D (Mặc định). Nhiều chương trình quỹ tương hỗ bị ảnh hưởng nặng nề.

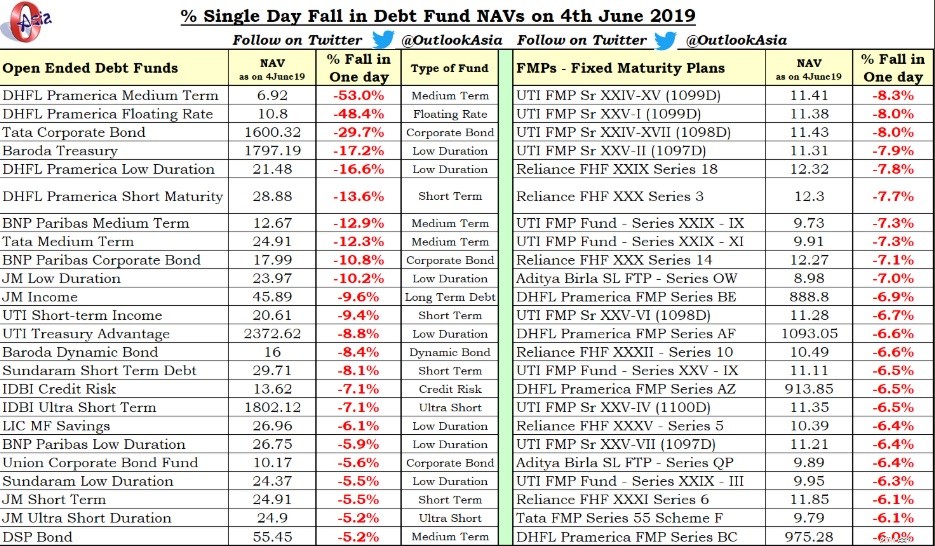

Đây là ngày giảm NAV duy nhất của một số chương trình quỹ tương hỗ.

Fallin NAV của một số kế hoạch chỉ đơn giản là đánh lừa tâm trí.

Nhân tiện, điều thận trọng là xóa bỏ toàn bộ rủi ro và ngừng chấp nhận các khoản đầu tư tiếp theo vào chương trình này. Tại sao? Tôi đã thảo luận chi tiết trong bài đăng này. Bỏ túi bên cạnh là một lựa chọn tốt hơn nhưng không có quỹ nào (ngoại trừ một quỹ) thực hiện nó. Trong một bài đăng trước đó, tôi đã nêu bật các rủi ro khác nhau liên quan đến các khoản đầu tư vào quỹ tương hỗ nợ. Sự lộn xộn của DHFL này đang hình thành rủi ro tín dụng.

Lý do tại sao sự kiện tín dụng này đã ảnh hưởng đến nhiều quỹ là do DHFL từng là công ty được xếp hạng AAA (xếp hạng tốt nhất) một vài tháng trước. Vì lý do này, nhiều quỹ đã mất cảnh giác. DHFL đã tìm thấy chỗ đứng không chỉ trong các quỹ tín dụng mà còn ở một số quỹ có thời hạn cực ngắn và thời hạn thấp dường như an toàn hơn.

Bạn có thể hỏi làm thế nào mà các chương trình quỹ này có thể nắm giữ các khoản phơi bày tập trung như vậy trong một công ty. Chà, nó không phải lúc nào cũng như thế này. Những kế hoạch này phải có sự phơi bày trong giới hạn. Tuy nhiên, kể từ khi vấn đề IL&FS và DHFL bị cắt xén vào năm ngoái, các quỹ này đã chứng kiến một dòng tiền chảy ra ngoài.

Giả sử có một quỹ A trị giá 5.000 Rs đang giữ 200 Rs nợ DHFL . Vì vậy, phơi nhiễm DHFL là 4%. Tuy nhiên, các nhà đầu tư (những nhà đầu tư thông minh hơn) bắt đầu rút tiền ra khi có dấu hiệu rắc rối. Giả sử các nhà đầu tư nhận được 4.000 Rs crores từ chương trình quỹ. Để đáp ứng việc mua lại, các chương trình quỹ phải bán số cổ phần nắm giữ, nhưng nó không thể bán DHFL. Tại sao? Bởi vì không ai muốn mua nó hoặc mua nó với giá mà nhà quản lý quỹ muốn bán nó. (Đây cũng là một bình luận về sự thiếu sâu sắc của thị trường trái phiếu ở Ấn Độ). Quy mô quỹ giảm xuống còn 1.000 Rs crores. Quỹ vẫn giữ khoản nợ 200 Rs. Mức tiếp xúc 4% giờ đây đã trở thành mức tiếp xúc 20%. Nếu bây giờ có giá trị mặc định, NAV có thể giảm tới 20%.

Trái phiếu công ty Tata mất 29,7% trong một ngày. Vào ngày 4 tháng 6 năm 2019, quy mô quỹ là 184 crores Rs (nó là 536 crores Rs vào tháng 8 năm 2018). Tôi có thể nói một cách an toàn hầu hết số tiền này là từ các nhà đầu tư nhỏ lẻ. Nếu những nhà đầu tư như vậy đang làm việc với một cố vấn, họ phải sa thải cố vấn của mình . Xin lưu ý, mặc định không xảy ra bất thường. Đã có những lo ngại về DHFL trong một vài tháng nay. Nếu cố vấn của bạn không nhận ra điều này, bạn có một vấn đề. Các nhà đầu tư thể chế / kho bạc doanh nghiệp là những nhà đầu tư lớn vào các khoản tương hỗ nợ. Họ sẽ rút tiền của họ ra khi có chút rủi ro.

Một số kế hoạch nói trên là Kế hoạch đáo hạn cố định (FMP). FMPs là quỹ nợ cuối kỳ. Các nhà đầu tư FMP thậm chí còn kém hơn. Ngay cả khi họ nhận ra rằng một trong những danh mục đầu tư nắm giữ có vấn đề, họ vẫn không thể thoát khỏi vị thế của mình. Gần đây, HDFC và Kotak AMC đã giữ lại khoản thanh toán cho FMP của họ khi đáo hạn vì họ vẫn chưa nhận được khoản thanh toán từ nhóm Essel. Thông tin thêm về điều này trong bài viết này trên Mint.

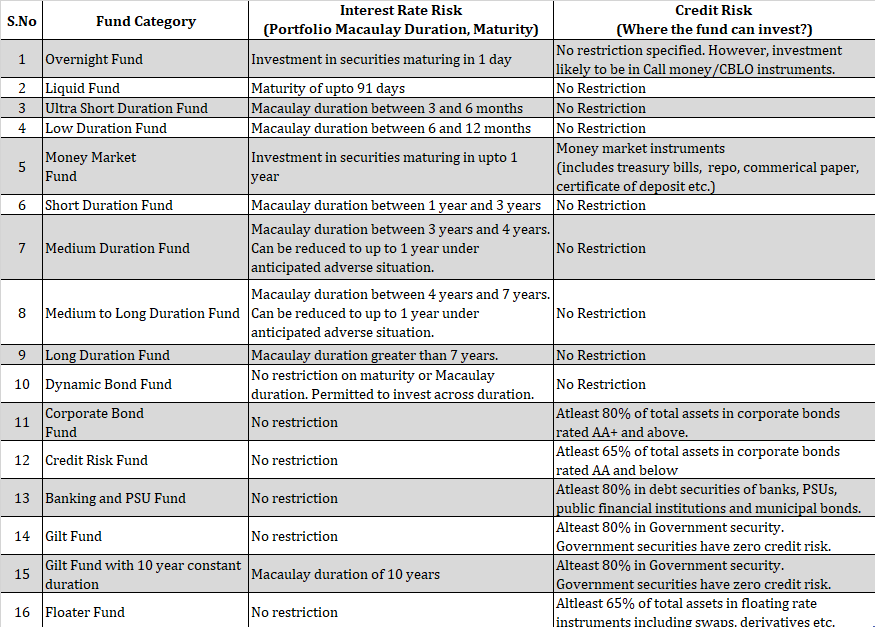

Không có cách nào bạn có thể loại bỏ rủi ro từ các khoản đầu tư vào quỹ tương hỗ nợ của mình. Bạn cần phải chọn đúng loại tiền cho danh mục đầu tư của mình. Theo phân loại của SEBI, có 16 loại chương trình quỹ tương hỗ.

Như bạn có thể thấy, ngay cả các quỹ bảo mật của Chính phủ (Gilt Funds) có thể nắm giữ tới 20% chứng khoán phi Chính phủ. Chứng khoán chính phủ không có rủi ro tín dụng. Vì không có danh mục cho các khoản tiền mạ vàng ngắn hạn, các khoản tiền mạ vàng của bạn có thể mang rủi ro lãi suất đáng kể.

Có thể DHFL sẽ sớm thanh toán lãi suất cho trái phiếu mà nó không có khả năng trả nợ. Các quỹ nắm giữ các trái phiếu cụ thể đó sẽ ghi lại khoản thanh toán lãi suất cho các NAV của họ. Không có may mắn như vậy cho các khoản thanh toán gốc hoặc cho các kế hoạch giữ lại các trái phiếu khác từ DHFL.

Một số khoản nợ sẽ đáo hạn trong tương lai gần. Nếu họ may mắn lấy lại được tiền, họ sẽ ghi lại toàn bộ số tiền (cả lãi và gốc) vào NAV của họ và những nhà đầu tư như vậy sẽ không mất gì (nếu họ không mua lại và quỹ tương hỗ ngừng mua mới). , có abig “Điều gì xảy ra nếu”.

Điều gì sẽ xảy ra nếu DHFL không thanh toán?

Bất cứ điều gì đã xảy ra đều là lịch sử. Bạn không thể thay đổi nó. Hãy cùng chờ đợi và hiểu bạn có thể làm gì để tránh tình trạng lộn xộn này trong tương lai.

RememberIL &FS và DHFL từng là các công ty được xếp hạng AAA (Không thể tin tưởng vào các mức xếp hạng tín dụng). Nếu những công ty như vậy bắt đầu phá sản chỉ sau một đêm, thì việc bạn bị bắt (với tư cách là một nhà đầu tư quỹ nợ) chỉ là vấn đề thời gian. Sự thiếu sâu sắc trong thị trường trái phiếu có thể ngăn cản các nhà quản lý quỹ điều chỉnh vị trí của họ mặc dù đã biết về các vấn đề hiện tại. Nhân tiện, các nhà quản lý quỹ cũng không thể được miễn trừ hoàn toàn. Hiểu những rủi ro liên quan đến các khoản nợ trước khi xem xét chúng như là sự thay thế cho các khoản tiền gửi cố định của ngân hàng.

Andyes, hãy dành một suy nghĩ cho những ai đã đầu tư vào NCD từ DHFL.

Myclients và tôi đã có một tác động nhỏ do DHFL vỡ nợ. Chúng tôi đã thoát khỏi sự cố chấp trong quỹ (nơi mức độ tiếp xúc của DHFL cao) trước đó nhiều. Chúng tôi đã ghi nhận một số vị trí do cân nhắc về thuế hoặc do phân bổ vốn rất nhỏ. Do đó, tác động nói chung là rất hạn chế.