Nếu bạn mua một sản phẩm cung cấp lợi nhuận kém / không đủ, bạn sẽ nhận được lợi nhuận kém.

Nếu bạn mua hai sản phẩm trong số đó, bạn vẫn sẽ nhận được lợi nhuận kém.

Hay bạn có cơ hội nhận được lợi nhuận tốt không?

Không có cơ hội nào.

2 + 2 =4 chứ không phải 5 (trừ khi bạn tin vào ma thuật)

Do đó, nếu bạn kết hợp hai hoặc nhiều gói bảo hiểm nhân thọ truyền thống có lợi tức thấp, bạn vẫn sẽ nhận được lợi nhuận thấp.

Điều đáng tiếc là nhiều đại lý bảo hiểm làm như vậy. Những bài thuyết trình lạ mắt có thể cuốn bạn (và sự e ngại của bạn) đi nếu bạn không tìm hiểu sâu hơn.

LIC Nghỉ hưu và tận hưởng là một ví dụ điển hình.

Xin lưu ý rằng đây không phải là kế hoạch của LIC, Đây là sản phẩm đã được cấu trúc bởi các đại lý của LIC.

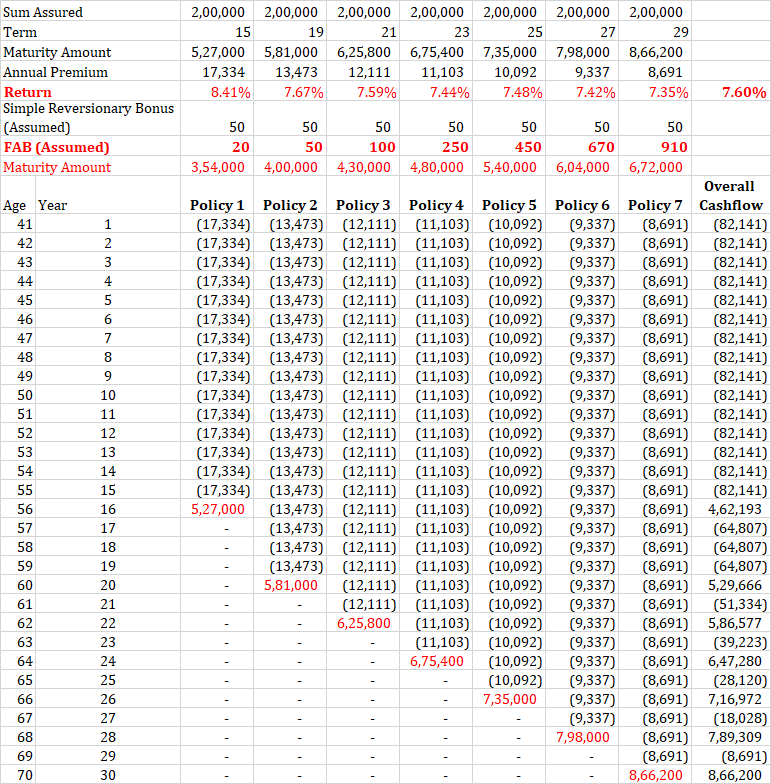

Về cơ bản, bạn sẽ mua nhiều LIC New Jeevan Anand hoặc LIC New Endowment Plans. Vì vậy, bạn có thể cảm thấy rằng bạn đang mua một sản phẩm duy nhất. Tuy nhiên, bạn đang mua nhiều sản phẩm với các kỳ hạn khác nhau.

Nhân tiện, LIC Hưu trí và Tận hưởng không phải là sản phẩm duy nhất. Bạn có thể cấu trúc nhiều sản phẩm khác nhau theo kiểu tương tự. Tôi đã nghe nói về kế hoạch LIC Kanyadaan. Chỉ cần nhìn vào tên, tôi tin rằng thời gian đáo hạn hợp đồng sẽ trùng với thời điểm con gái bạn bước sang tuổi đại học.

Cách đây vài tuần, tôi nhận được nhận xét từ một độc giả, nơi anh ta được trình bày về cấu trúc gói tương tự của nhiều kế hoạch LIC.

Tôi sao chép nguyên văn nhận xét (chi tiết chính sách):

Khi trưởng thành, bạn sẽ

Số tiền bảo hiểm + Tiền thưởng đảo ngược đơn giản đã được xác nhận + Phần thưởng bổ sung cuối cùng, nếu có

Bảo hiểm trọn đời vẫn tiếp tục ngay cả sau khi hợp đồng đáo hạn, tức là Số tiền bảo hiểm được thanh toán trong trường hợp tử vong sau khi đáo hạn hợp đồng.

Tuổi:57 -> Thời hạn-15 năm -> Phí bảo hiểm:17334, Tổng số tiền phải trả:266250

SA 2 Lac -> Maturity Amt:3,27,000 + 2 lac + 2 lac

Thời hạn hợp đồng 15 năm, phí bảo hiểm hàng năm:17.334 Rs, Số tiền bảo hiểm:2 Rs

Số tiền đáo hạn :3,27 Rs (thông qua tiền thưởng) + 2 Rs (Số tiền bảo hiểm) + 2 Rs (đây là một thủ thuật)

2 Rs thứ hai dành cho cái chết sau khi trưởng thành. Rõ ràng, không ai biết khi nào họ sẽ chết. Do đó, sai lầm khi cho rằng khoản 2 Rs này cũng sẽ được thanh toán vào thời điểm đáo hạn. Đây rõ ràng là đại diện không chính xác.

Do đó, tôi đã điều chỉnh các con số và tính toán lợi nhuận mà không tính đến quyền lợi tử vong.

Như bạn có thể thấy, lợi nhuận khá tốt đối với một sản phẩm nợ. Bạn cũng phải xem xét rằng các chương trình này cũng cung cấp bảo hiểm trọn đời, trong trường hợp đó, lợi nhuận thu được là rất tốt.

Nhưng, chúng ta đã từng thảo luận nhiều lần về việc các gói bảo hiểm nhân thọ truyền thống mang lại lợi nhuận kém không?

Lợi ích nằm ở giá trị tiền thưởng.

Số tiền đáo hạn =Số tiền bảo hiểm + Tiền thưởng

Số tiền bảo hiểm là 2 Rs cho mỗi hợp đồng.

Vì vậy, nếu có vấn đề xảy ra, thì đó phải là giá trị của phần thưởng.

Tiền thưởng không được đảm bảo và được LIC công bố hàng năm.

Tiền thưởng =Phần thưởng đảo ngược đơn giản đã được kiểm chứng + Phần thưởng bổ sung cuối cùng

Phần thưởng Đảo ngược Đơn giản được công bố hàng năm nhưng được thanh toán vào thời điểm đáo hạn hợp đồng. Tiền thưởng hoàn nguyên đơn giản tùy thuộc vào điều khoản chính sách.

Phần thưởng Bổ sung cuối cùng được công bố vào năm trưởng thành / mất.

Tôi đã kiểm tra Phần thưởng Đảo ngược Đơn giản cho LIC New Jeevan Anand cho năm 2018. Nó dao động từ 41 Rs đến 49 Rs / nghìn Số tiền bảo hiểm.

Hãy lạc quan và giả định rằng Phần thưởng Đảo ngược Đơn giản cho toàn bộ thời hạn hợp đồng là 50 Rs / nghìn Số tiền bảo hiểm . Điều này có nghĩa là 10.000 Rs mỗi năm (2 Rs / 1000 X 50) trên Số tiền bảo hiểm của 2 Lạc Rs.

Trong trường hợp đó, đối với chính sách thời hạn 15 năm (chính sách đầu tiên), tổng Phần thưởng đảo ngược sẽ là 1,5 Rs (10.000 Rs X 15).

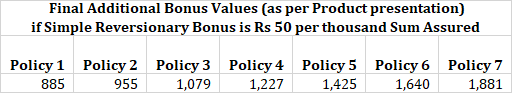

Để bạn nhận được tổng tiền thưởng là 3,27 Rs (như đã đề cập trong nhận xét), Phần thưởng Bổ sung cuối cùng phải là 1,77 Rs. Điều đó có nghĩa là FAB 885 Rs / nghìn Số tiền bảo hiểm.

Tôi cũng đã tính toán FAB ngầm định cho các chính sách khác.

Phải nói giá trị của FAB là vô cùng lạc quan. FAB chỉ được áp dụng trong năm đáo hạn.

Do đó, thật không công bằng khi giả định giá trị rất cao cho một mặt hàng dùng một lần. Điều gì sẽ xảy ra nếu FAB thấp trong năm kết thúc / đáo hạn?

Tiền thưởng bổ sung cuối cùng (FAB) tăng theo thời hạn hợp đồng và Số tiền bảo hiểm. Tuy nhiên, nó không chắc sẽ cao như giả định trong bản trình bày kế hoạch này.

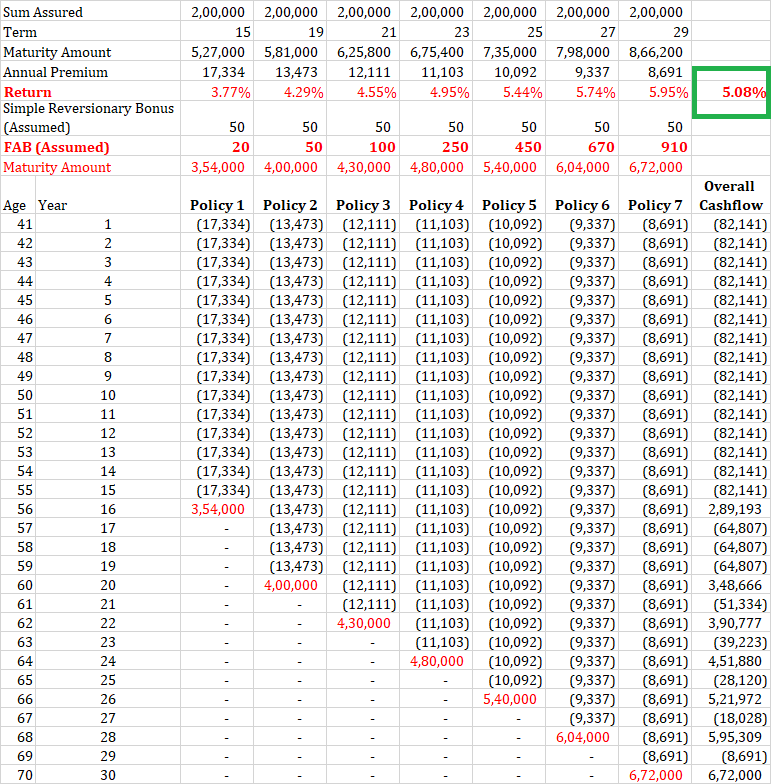

Tôi đã tìm kiếm các giá trị FAB cho những năm trước trên trang web LIC. Không thể tìm thấy. Tìm thấy thông tin chi tiết như vậy trên một trang web (http://insurancefunda.in/lic-bonus-rates-2017-2018/)

Tôi không đảm bảo tính xác thực nhưng tôi đã sử dụng một vài máy tính trực tuyến và giá trị thời hạn phù hợp với giá trị FAB trên trang web nói trên.

Bây giờ, lợi nhuận là 5,08% p.a. , như bạn có thể thấy, phù hợp hơn với những gì chúng ta thấy với các gói bảo hiểm nhân thọ truyền thống.

Bạn có thể lập luận rằng, trong trường hợp LIC New Jeevan Anand, bảo hiểm trọn đời vẫn tiếp tục ngay cả sau khi hợp đồng đáo hạn. Đủ công bằng.

Tất cả 7 hợp đồng bảo hiểm đều có mức bảo hiểm trọn đời (Số tiền bảo hiểm) là 2 Rs.

Giả sử chủ hợp đồng qua đời ngay sau khi chính sách cuối cùng đáo hạn. Trong trường hợp như vậy, bên mua bảo hiểm sẽ nhận được tất cả các khoản tiền như được đề cập trong hình ảnh trên.

Ngoài ra, người được đề cử sẽ nhận được 14 Rs (2 Rs x 7) tại thời điểm chủ hợp đồng qua đời. Ngay cả với điều này, lợi nhuận tăng lên đến 6,86% p.a. (và chủ hợp đồng phải chết).

Do đó, lợi nhuận tốt trong bài thuyết trình là kết quả của những giả định rất lạc quan (không thực tế) về tiền thưởng.