Đã có rất nhiều cuộc thảo luận xung quanh việc tăng thuế trong thời gian chuẩn bị cho cuộc bầu cử. Một bên là tăng thuế đối với các tập đoàn và các cá nhân có giá trị ròng cực cao. Mặt còn lại tập trung vào các loại thuế và thuế quan nước ngoài. Một điều mà mọi người có thể đồng ý là thuế sẽ tăng trong tương lai.

Hoa Kỳ có hơn 27 TRIỆU đô la nợ, đang tăng lên nhanh chóng. Chính phủ đã ban hành hàng tỷ USD trong các gói kích thích vi rút Coronavirus, và tỷ lệ thất nghiệp đạt 13% trong tháng 5, tỷ lệ cao thứ hai kể từ Thế chiến thứ hai. Chúng tôi cũng có một hệ thống An sinh Xã hội đang nhanh chóng hết tiền. Rõ ràng là cần nhiều tiền thuế hơn.

Bất kể nơi tập trung (các tập đoàn, các cá nhân có giá trị ròng cực cao hay các quốc gia nước ngoài), luôn có gánh nặng thuế đổ lên vai người Mỹ hàng ngày. Công bằng mà nói rằng gánh nặng có thể sẽ tăng lên trong tương lai. Vì vậy, làm thế nào bạn có thể chuẩn bị cho mình ngay bây giờ cho những gì có thể ở phía trước?

Chuyển đổi Roth là cách tốt nhất để bạn bớt đau đầu ngày hôm nay để có cho mình những lựa chọn trong tương lai. Chuyển đổi Roth là khi bạn rút tiền từ IRA truyền thống và chuyển trực tiếp vào Roth IRA. Khi bạn làm điều này, số tiền IS đã chuyển đổi sẽ phải chịu thuế. Bạn trả thuế thu nhập cho toàn bộ số tiền được chuyển vào Roth IRA của bạn.

Một khi nó nằm trong Roth IRA, tăng trưởng được miễn thuế. Miễn là bạn đã có tài khoản trong năm năm và bạn từ 59 tuổi trở lên, bạn có thể lấy toàn bộ số tiền Roth IRA ra miễn thuế.

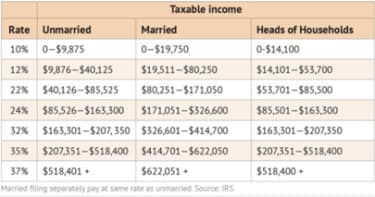

Nếu chúng ta có giả định rằng thuế sẽ tăng trong tương lai, thì việc nộp thuế cho một số tiền của bạn ngay bây giờ là hợp lý để tránh bị đánh thuế ở mức cao hơn trong tương lai. Ví dụ:theo Cục điều tra dân số Hoa Kỳ, thu nhập trung bình của hộ gia đình vào năm 2019 là 65.712 đô la. Khoản khấu trừ tiêu chuẩn trong năm nay cho một hộ gia đình kết hôn cùng nộp đơn là $ 24,800. Điều đó để lại số tiền thu nhập đã điều chỉnh là $ 40,912. Dựa trên khung thuế năm 2020 (xem biểu đồ bên dưới), điều này đặt hộ gia đình trung bình vào khung thuế 12%. Khung này tăng lên đến $ 80,250 giá trị thu nhập.

Vì vậy, có chỗ cho gần 40.000 đô la khác trước khi hộ gia đình trung bình tăng lên mức 22%. Đó là $ 40.000 cơ hội. Cơ hội chuyển đổi $ 40.000 từ tiền IRA truyền thống sang Roth IRA. Bạn phải trả 12% thuế thu nhập liên bang để chuyển số tiền này, nhưng theo cách tôi thấy đó có thể là một khoản ăn cắp trong tương lai.

Phân phối tối thiểu bắt buộc (RMD) sẽ đến hạn vào tháng 4 năm sau sinh nhật lần thứ 72 của bạn. RMD là tỷ lệ phần trăm IRA truyền thống của bạn mà bạn phải rút trong năm nhất định đó. Phần trăm bạn phải lấy ra cũng tăng lên theo thời gian. Một trăm phần trăm phân phối tối thiểu bắt buộc bị đánh thuế như thu nhập và bạn không thể chuyển đổi RMD. Những lần rút tiền bắt buộc này có thể nhiều hơn số tiền bạn có thể chi tiêu, nhưng điều đó không quan trọng, chúng là BẮT BUỘC. Bằng cách thực hiện chuyển đổi Roth IRA ở độ tuổi 50 và 60, bạn đang giảm giá trị của IRA truyền thống của mình. Do đó, khi bạn đến tuổi 70, số tiền RMD của bạn sẽ nhỏ hơn. Điều này sẽ giảm thiểu việc đánh thuế đối với IRA truyền thống của bạn trong tương lai và làm cho đô la miễn thuế có sẵn trong Roth IRA của bạn để có thêm thu nhập.

Một trong những tiêu cực lớn nhất đối với Đạo luật BẢO MẬT là các quy định về thừa kế. Trước khi có Đạo luật BẢO MẬT, người thụ hưởng có thể kéo dài các IRA kế thừa trong toàn bộ cuộc đời của họ. Giờ đây, chỉ với một số trường hợp ngoại lệ, người thụ hưởng có 10 năm để rút toàn bộ số tiền IRA được thừa kế và Roth IRA được thừa kế. Điều đó có nghĩa là 10 năm để trả thuế cho IRA kế thừa.

Thông thường, khi bạn được thừa kế IRA từ Bố hoặc Mẹ, bạn đang trong những năm làm việc quan trọng nhất, kiếm được nhiều tiền hơn bao giờ hết. Bây giờ, khi bạn lấy số tiền đó từ IRA được thừa kế, bạn đang phải trả thuế với mức thuế suất cao, đang hoạt động. Điều này có thể dẫn đến việc Uncle Sam nhận được 40% IRA của bạn thông qua thuế. Mặt khác, Roth IRA được thừa kế vẫn miễn thuế cho người thụ hưởng. Đóng thuế cho IRA của bạn ở độ tuổi 50 và 60 có thể giúp tiết kiệm thuế cho bạn khi nghỉ hưu VÀ con cái của bạn sau khi bạn qua đời.

Ý tưởng thực hiện chuyển đổi Roth là để giảm bớt một chút đau đớn ngay bây giờ bằng cách trả thuế để không bị đau đớn hoặc đô la miễn thuế trong tương lai. Do đó, nếu bây giờ bạn là người có thu nhập cao, chuyển đổi Roth có thể không có ý nghĩa đối với bạn. Đây là trường hợp của nhiều người sẽ ở trong khung thuế thấp hơn trong tương lai. Nếu bạn thực hiện một chuyển đổi lớn ngay bây giờ, bạn sẽ phải trả thuế ở mức cao của mình để không phải trả thuế với tỷ lệ hưu trí thấp hơn trong tương lai của bạn. Trong trường hợp này, sẽ không hợp lý nếu sử dụng chuyển đổi Roth. (Để biết thêm, vui lòng xem 6 Lý do Bạn KHÔNG nên Thực hiện Chuyển đổi Roth.)

Không ai thích đóng thuế. Tuy nhiên, bạn có thể có lợi nhất khi trả nhiều thuế hơn ngay bây giờ để thiết lập cho mình thu nhập miễn thuế trong tương lai. Tặng các đồng xu và niken cho Uncle Sam ngay hôm nay có thể giữ lại các hóa đơn đô la cho bạn và gia đình bạn trong tương lai.