Đây là phần thứ hai của loạt bài blog của chúng tôi về tác động của cuộc khủng hoảng COVID-19 đối với các ngân hàng Thụy Sĩ và nguy cơ vỡ nợ gia tăng. Đọc phần đầu tiên tại đây.

Các xu hướng gần đây nhất trong các khoản dự phòng mà các ngân hàng cung cấp cho các khoản nợ không trả được phản ánh mối quan tâm của họ về nguy cơ vỡ nợ ngày càng tăng.

Ví dụ, hai ngân hàng lớn của Thụy Sĩ đã tăng dự phòng lần lượt là 600% và 775% trong Quý 1 năm 2020 so với Quý 1 năm 2019. Những con số này là một dấu hiệu rõ ràng cho thấy các ngân hàng Thụy Sĩ nhận ra nguy cơ vỡ nợ và dường như đang coi trọng rủi ro. .

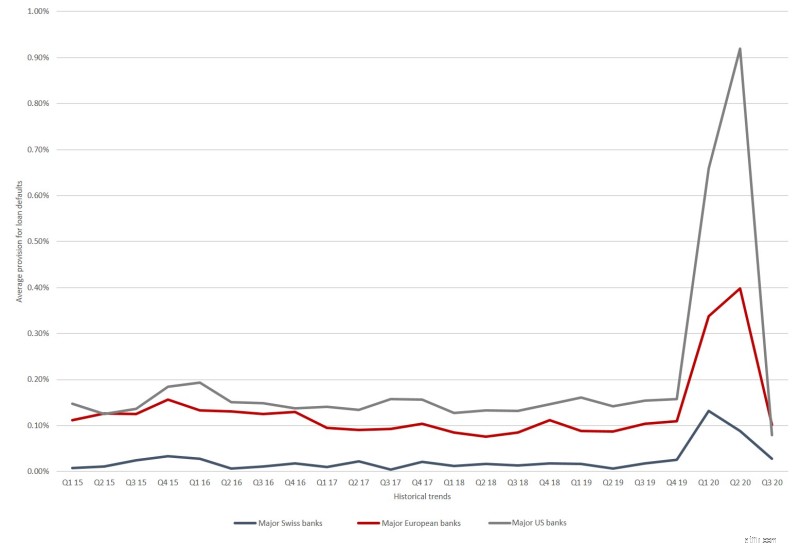

Tuy nhiên, nhìn vào sự gia tăng danh nghĩa trong dự phòng rủi ro mặc định đã vẽ nên một bức tranh không đầy đủ. Một khía cạnh khác về khả năng phục hồi của các ngân hàng trong thời kỳ khủng hoảng là tỷ lệ giữa dự phòng cho các khoản vỡ nợ và tổng khối lượng các khoản tín dụng. Các số liệu thống kê cho thấy một xu hướng tăng rõ ràng, nhưng cũng có thể thấy rõ là hai ngân hàng lớn của Thụy Sĩ có dự phòng nợ không trả được trung bình chỉ 0,11% trong suốt nửa đầu năm 2020. Các ngân hàng lớn ở châu Âu có dự phòng vỡ nợ cao hơn nhiều so với cùng kỳ, ở mức trung bình là 0,34% các yêu cầu tín dụng.

So sánh thêm, với Mỹ, cho thấy một mô hình quen thuộc:các ngân hàng Thụy Sĩ và châu Âu có xu hướng phản ứng ít nghiêm ngặt hơn các đối thủ cạnh tranh ở Mỹ đối với các cuộc khủng hoảng và mối đe dọa vỡ nợ. Ví dụ, các ngân hàng lớn của Hoa Kỳ đã trích lập các khoản dự phòng mới cho các khoản vỡ nợ trung bình bằng 0,79% trong số các khoản nợ tín dụng chưa thanh toán của họ trong nửa đầu năm 2020, cao hơn hai lần so với các đối tác châu Âu và bảy lần so với hai ngân hàng lớn của Thụy Sĩ.

Xu hướng lịch sử trong việc cung cấp các khoản nợ không trả được theo tỷ lệ phần trăm của các khoản nợ tín dụng chưa thanh toán. Các ngân hàng lớn của Thụy Sĩ, Châu Âu và Hoa Kỳ được lựa chọn. Nguồn:báo cáo ngân hàng; Deloitte 2020.

Tuy nhiên, các ngân hàng lớn của Thụy Sĩ theo truyền thống có sổ sách cho vay thận trọng hơn rõ rệt so với các đối tác châu Âu và Hoa Kỳ. Nhưng vẫn phải xem liệu mức trích lập dự phòng vỡ nợ mới tương đối thấp từ nửa đầu năm 2020 có đủ để làm giảm hoàn toàn các khoản nợ vỡ nợ hiện có thể được dự kiến hay không.

Biểu đồ 3 cũng cho thấy các đối thủ cạnh tranh từ cả ba khu vực đã giảm dự phòng xuống mức trước khủng hoảng trong quý 3 năm 2020. Đây có lẽ là kết quả của những tháng mùa hè tương đối tích cực sau khi đại dịch bùng nổ, với các nền kinh tế có thể tăng phục hồi, với số liệu tốt đáng ngạc nhiên.

Tuy nhiên, cả hai, tăng trưởng kinh tế và quỹ đạo của đại dịch đã xấu đi một lần nữa trong vài tháng qua ở châu Âu và Mỹ, và như đã lưu ý ở trên, một số nhà quan sát thị trường hiện kỳ vọng một làn sóng vỡ nợ từ tháng 11. Việc tiêm phòng hàng loạt sẽ không có sẵn trước năm 2021 - và đã có bằng chứng về các khoản nợ không trả được ở thị trường Thụy Sĩ, mặc dù hiện nay chúng chỉ là những trường hợp riêng lẻ.

Tóm lại, mặc dù các dự báo kinh tế tiếp tục không chắc chắn và mặc dù các ngân hàng đã chuẩn bị tốt về mặt tổng thể, nhưng lĩnh vực dịch vụ tài chính vẫn phải tăng cường khả năng phục hồi của mình nhiều hơn nữa. Điều quan trọng là các ngân hàng ở Thụy Sĩ phải tối ưu hóa việc giám sát vốn hóa của họ. Theo nghiên cứu của Deloitte Một sự kiện căng thẳng không giống như các tranh luận khác, các ưu tiên hiện tại của chúng nên bao gồm:

Họ cũng nên phân tích mức độ mạnh mẽ của danh mục cho vay hiện có, đặc biệt là trong bối cảnh các kịch bản tiêu cực như khủng hoảng kinh tế dài hạn và sự suy giảm hiệu quả của các biện pháp xử lý khủng hoảng của Hội đồng Liên bang. Các vấn đề trung và dài hạn cũng sẽ cần bao gồm định giá khoản vay:rủi ro tín dụng thực tế cần được tính vào giá cả và chi phí của khoản vay không thể hướng phần lớn vào lãi suất thị trường. Ngay cả khi các khoản vỡ nợ vẫn ở quy mô nhỏ - như lĩnh vực này rất hy vọng - một môi trường kinh tế khó khăn hơn có thể chứng tỏ tầm quan trọng của yếu tố gây ra các khoản nợ vỡ nợ.

Việc tăng cường các biện pháp phòng ngừa của họ trước một cuộc khủng hoảng tài chính và tín dụng không chỉ vì lợi ích của chính các ngân hàng. Cuộc khủng hoảng tài chính năm 2008 đã chứng minh rằng những cuộc khủng hoảng như vậy đã ảnh hưởng đến toàn bộ nền kinh tế:thu thuế giảm, thất nghiệp tăng, tín dụng có thể trở nên ít sẵn có hơn và đầu tư bị cản trở. Điều quan trọng là Thụy Sĩ phải tránh một cuộc khủng hoảng tài chính khác, đặc biệt là trong bối cảnh đại dịch COVID-19 và các ngân hàng cần đóng vai trò của mình, chẳng hạn bằng cách cho vay coronavirus. Ngoài ra, họ phải đủ khả năng chống khủng hoảng để có thể quản lý việc gia tăng các khoản nợ không trả được, trong trường hợp đó chỉ là điều xảy ra.

Rất cảm ơn Marco Kaeser đã đóng góp ý kiến quý giá cho bài viết này. Vui lòng liên hệ với tác giả của chúng tôi nếu có bất kỳ câu hỏi nào.