Khách hàng ngày nay muốn có trải nghiệm được cá nhân hóa và nhất quán trên các điểm tiếp xúc và kênh khi quản lý tài chính của họ và mua các sản phẩm tài chính. Họ tìm kiếm sự tiện lợi và giá trị thông qua các trải nghiệm tài chính theo thời gian thực, dự đoán và chủ động phục vụ các nhu cầu cụ thể của họ. Than ôi, trong khi kỳ vọng của khách hàng về giá trị và mức độ phù hợp đã phát triển nhanh chóng trong những năm qua, nhiều ngân hàng đã không thay đổi cách tiếp cận cá nhân hóa để đáp ứng - chứ đừng nói là vượt quá - những kỳ vọng đó. Những nỗ lực của họ vẫn tập trung vào tiếp thị và bán hàng và thiển cận, chủ yếu tập trung vào sản phẩm, ưu đãi và hành động tốt nhất tiếp theo. Forrester định nghĩa cá nhân hóa là:

Trải nghiệm sử dụng dữ liệu và sự hiểu biết của khách hàng để tạo khung, hướng dẫn, mở rộng và nâng cao các tương tác dựa trên lịch sử, sở thích, ngữ cảnh và ý định của người đó.

Để trở thành khách hàng thực sự dẫn đầu, các ngân hàng nên xem xét toàn bộ trải nghiệm của khách hàng với thương hiệu của họ và mang lại “trải nghiệm tốt nhất tiếp theo” (NBX). NBX thể hiện khả năng xác định và cung cấp trải nghiệm phù hợp cho đúng khách hàng trong thời gian thực dựa trên mọi thứ bạn biết về khách hàng.

Cá nhân hóa có thể giúp các ngân hàng mang lại trải nghiệm khách hàng tốt hơn, đồng thời xây dựng lòng tin và sự trung thành. Bằng cách cá nhân hóa các tương tác trong vòng đời của khách hàng và trên toàn bộ các kênh vật lý và kỹ thuật số, các ngân hàng có thể chứng minh cho khách hàng thấy rằng họ hiểu rõ về họ, hiểu rõ nhu cầu và sự quan tâm của họ.

Cá nhân hóa sẽ giúp các ngân hàng khác biệt và cạnh tranh với các đối thủ tương lai, đồng thời thúc đẩy tăng trưởng bền vững bằng cách giúp khách hàng đăng ký các sản phẩm tài chính phù hợp với nhu cầu tài chính của họ vào thời điểm họ cần.

Trong các cuộc trò chuyện hàng ngày với khách hàng, chúng tôi thấy rằng các giám đốc điều hành ngân hàng trên các lĩnh vực kinh doanh, kỹ thuật số, tiếp thị, dịch vụ khách hàng và nhóm trải nghiệm khách hàng đều mong muốn mang lại trải nghiệm khách hàng phù hợp theo ngữ cảnh. Tuy nhiên, chúng tôi cũng thấy rằng cá nhân hóa có nghĩa là những điều khác nhau đối với các đội khác nhau. Các bên liên quan khác nhau về định nghĩa cá nhân hóa, và điều đó dẫn đến các mục tiêu, hành động và đầu tư công nghệ khác nhau - và đôi khi là cạnh tranh - mục tiêu, hành động và đầu tư công nghệ.

Khi các ngân hàng chuyển từ bán sản phẩm sang thúc đẩy hạnh phúc tài chính dài hạn của khách hàng, họ phải chia nhỏ các tầng chứa tổ chức và đặt nhu cầu của khách hàng lên hàng đầu để thành công với các sáng kiến cá nhân hóa của họ.

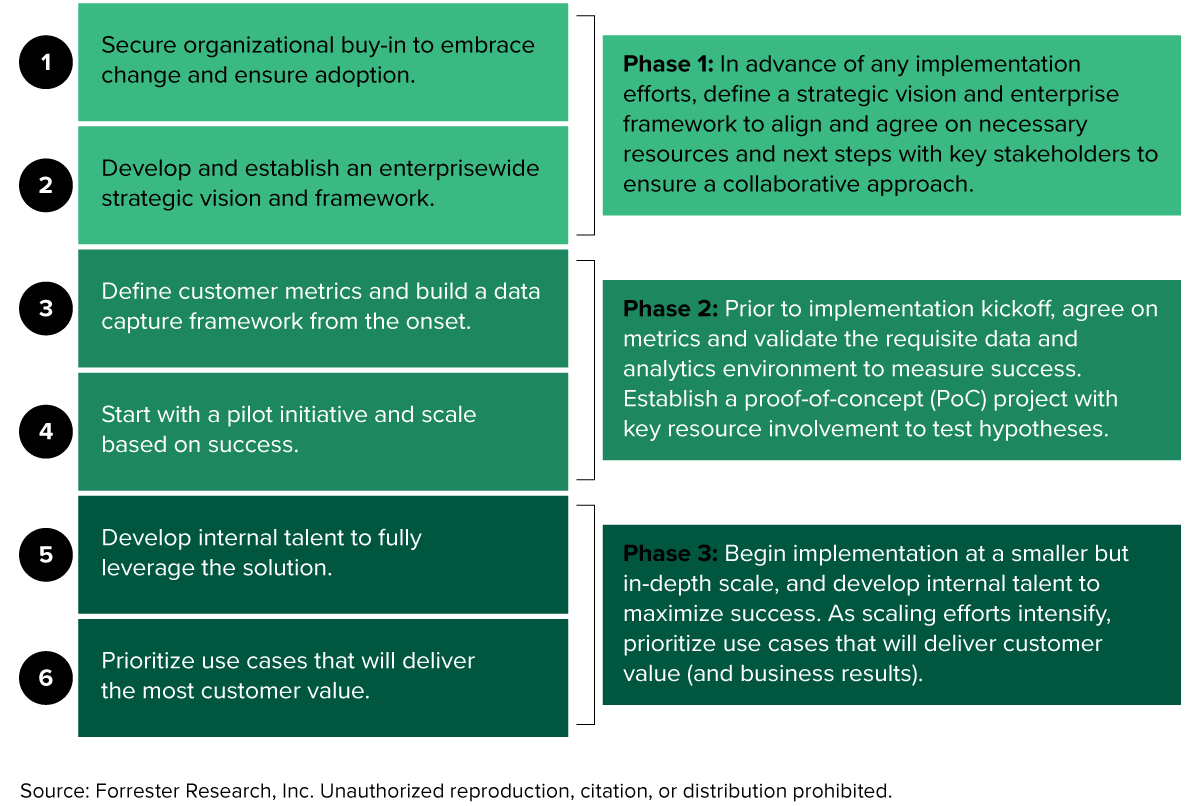

Các ngân hàng cần một chiến lược do khách hàng dẫn dắt để chi phối các nỗ lực cá nhân hóa đa chức năng và xác định các khoản đầu tư công nghệ phù hợp. Tập trung vào giá trị của khách hàng có thể tạo ra sự liên kết giữa các nhóm và giúp đảm bảo rằng các khoản đầu tư công nghệ tương ứng của họ dựa trên nhu cầu của khách hàng so với các chức năng hoạt động nội bộ. Sự thành công của chiến lược cá nhân hóa do khách hàng dẫn dắt phụ thuộc vào lộ trình đầu tư công nghệ đa chức năng được phối hợp nhịp nhàng, được ủng hộ bởi cả giám đốc điều hành kinh doanh và công nghệ.

Báo cáo mới của chúng tôi, Lập biểu đồ cho khóa học của bạn để cá nhân hóa thành công trong ngân hàng, cung cấp cho các ngân hàng một loạt các công cụ sẽ giúp họ lập biểu đồ cho quá trình cá nhân hóa thành công bằng cách:

1) Chiến lược và công nghệ liên kết.

2) Lập bản đồ và ưu tiên các kết quả của khách hàng sẽ thúc đẩy các mục tiêu kinh doanh.

3) Phối hợp đa chức năng để điều phối đầu tư công nghệ.

Báo cáo cũng bao gồm các khái niệm quản trị và đầu tư công nghệ cần thiết để giúp các ngân hàng xây dựng kiến trúc cá nhân hóa dựa trên các hệ thống hiểu biết sâu sắc và tương tác, cùng với một khuôn khổ có thể tải xuống để ưu tiên các trường hợp sử dụng của khách hàng.

Nếu bạn muốn nói chuyện với chúng tôi, vui lòng yêu cầu một cuộc điều tra.