Bạn có thể đã nghe câu nói, "thời gian thị trường sẽ không hoạt động, thời gian trên thị trường mới là điều quan trọng". Đây là cách tuyên truyền trong ngành để đảm bảo bạn không rút tiền của mình trong khi bản thân các AMC có kế hoạch với các chiến lược phức tạp để phù hợp với thị trường. Nó là "ok" miễn là họ làm điều đó! Trong báo cáo này, chúng ta hãy nghiên cứu lợi nhuận hàng ngày của Sensex và những gì chúng ta có thể tìm hiểu về rủi ro, phần thưởng và thời điểm của thị trường.

Định thời điểm thị trường là một phương pháp để giảm tác động của biến động thị trường đối với danh mục đầu tư. Đó là một phương pháp để giảm rủi ro và cách duy nhất được đảm bảo để làm điều đó (như chúng ta sẽ thấy bên dưới) là giảm cả hai chuyển động thị trường tăng (tích cực) và giảm (tiêu cực). Đó là lợi nhuận tiềm năng cũng bị giảm xuống với rủi ro tiềm ẩn.

Thời điểm thị trường bị hiểu nhầm là một cách để thu được nhiều lợi nhuận hơn. Tệ hơn nữa, nhiều người nghĩ chỉ đầu tư vào thị trường giảm giá mà không chạm vào tiền đã đầu tư sẽ hiệu quả vì họ sợ thuế. Điều này đã bị từ chối ở đây:Bạn muốn định giờ thị trường? Vậy thì hãy làm đúng! Mua theo giá giảm không phải là thời điểm!

Chỉ có một cách duy nhất theo thời gian - thay đổi tổng số tiền tiếp xúc với toàn bộ sức nóng của thị trường theo thời gian bất kể thuế và lượng hàng xuất cảnh. Có nhiều phương pháp để thực hiện việc này, mỗi phương pháp đều có tỷ lệ thành công riêng:sử dụng PE thị trường, đường trung bình động, đường trung bình động kép, dải Bollinger, v.v. Có sẵn kho lưu trữ đầy đủ về thời gian hỗ trợ thị trường. Một công cụ để xác định định giá thị trường theo nhiều cách cũng có sẵn.

Định thời điểm thị trường đề cập đến việc thay đổi phân bổ vốn chủ sở hữu trong danh mục đầu tư theo điều kiện thị trường. Điều này cũng giống như phân bổ tài sản chiến thuật.

Những thử nghiệm này đã chỉ ra rằng thời điểm thị trường sẽ hoạt động tốt nhất nếu chúng ta cố gắng giảm thiểu rủi ro với nó. Lợi nhuận cao hơn từ những thứ này tương đối nhiều với việc tung đồng xu. Nếu chuỗi lợi nhuận thuận lợi thì có, nếu không.

Chúng tôi sẽ cố gắng hiểu lý do cơ bản cho bằng chứng này trong bài viết này bằng cách xem xét lợi nhuận hàng ngày của Sensex và S&P 500.

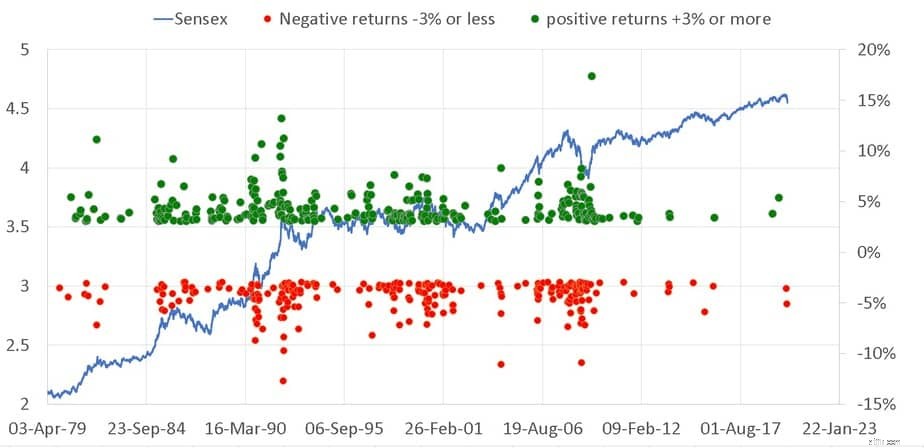

Trước tiên, chúng ta hãy xem xét chuyển động giá Sensex (trong nhật ký) và lợi nhuận dương hàng ngày bằng hoặc lớn hơn 3% và lợi nhuận âm hàng ngày bằng hoặc nhỏ hơn -3%.

Lưu ý rằng lợi nhuận dương lớn theo sau chặt chẽ như thế nào với lợi nhuận âm lớn hoặc ngược lại. Lợi nhuận dương nhỏ bằng lợi nhuận âm nhỏ hoặc ngược lại. Tôi rất biết ơn Siva từ AIFW vì đã thúc giục tôi vẽ biểu đồ cả lợi nhuận tích cực và tiêu cực cùng nhau và chỉ ra rằng đây là sự phân cụm biến động. Hay như Mandelbrot đã chỉ ra trước tiên, “những thay đổi lớn có xu hướng được theo sau bởi những thay đổi lớn, của một trong hai dấu hiệu và những thay đổi nhỏ có xu hướng được theo sau bởi những thay đổi nhỏ.”

Đây có thể được coi là một ví dụ về sự tương đồng hoặc lặp lại của sự dao động được quan sát trong nhiều ngày với những biến động trong vài tuần hoặc vài tháng. Độc giả thường xuyên có thể nhớ lại các bài viết trước đó về vấn đề này: (1) Quy tắc 80/20:Ý nghĩa của việc 1% người giàu nhất Ấn Độ sở hữu 58% tài sản! (2) Năm cuốn sách sẽ xác định lại hiểu biết của bạn về thị trường chứng khoán (3) Fractals:Bản chất thực sự của lợi nhuận của thị trường chứng khoán.

Nó đã được chỉ ra rằng phân cụm biến động ngụ ý rằng lợi nhuận cổ phiếu ngoài giờ có mối tương quan với nhau. Có nghĩa là lợi nhuận của thị trường không thể hiện một bước đi ngẫu nhiên. Đây cũng có thể là lý do tại sao chuỗi rủi ro lợi nhuận đóng một vai trò quan trọng trong quản lý danh mục đầu tư tại sao chúng ta cần giảm tác động của nó

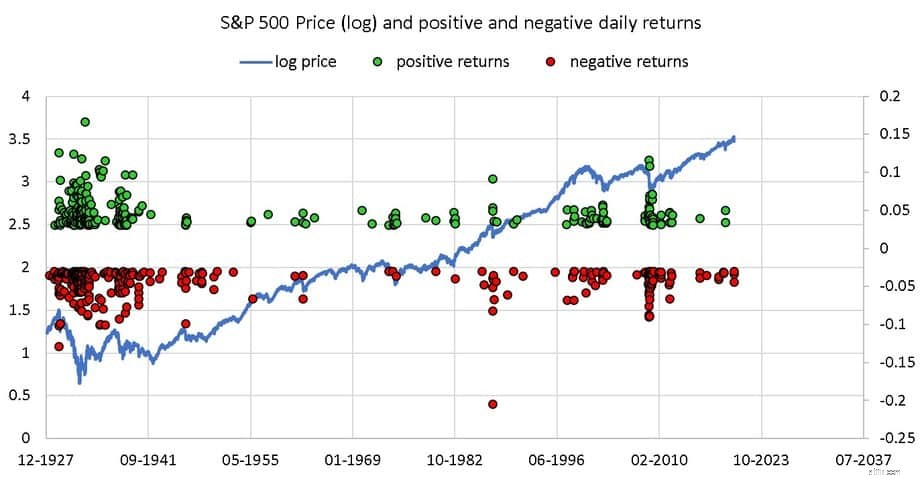

Đây là sự biến động phân cụm trong S&P 500 kể từ năm 1927.

Bây giờ, điểm mấu chốt ở đây là, cũng giống như trong cuộc sống, cái tốt luôn xen lẫn cái xấu. Chúng tôi không thể chọn và chọn các chấm màu xanh lá cây (lợi nhuận dương) và hoặc chọn và từ chối các chấm màu đỏ (lợi nhuận âm).

Nếu chúng ta cố gắng giảm tác động của các chấm đỏ, thì cuối cùng chúng ta cũng sẽ giảm tác động của các chấm xanh. Nếu chúng ta cố gắng nâng cao tác động của các chấm xanh thì chúng ta sẽ làm cho các chấm đỏ rõ nét hơn.

Tuy nhiên, lợi nhuận thị trường không đối xứng. Như đã trình bày trước đây, chúng ta có thể hình dung sự tăng trưởng của danh mục vốn chủ sở hữu như một con lắc nghiêng. Tức là nó xoáy cả hai phía nhưng hơi nghiêng về mặt tích cực. Điều này có thể được khai thác nhưng không phải để đánh bại thị trường về lợi nhuận cao hơn mà về rủi ro thấp hơn.

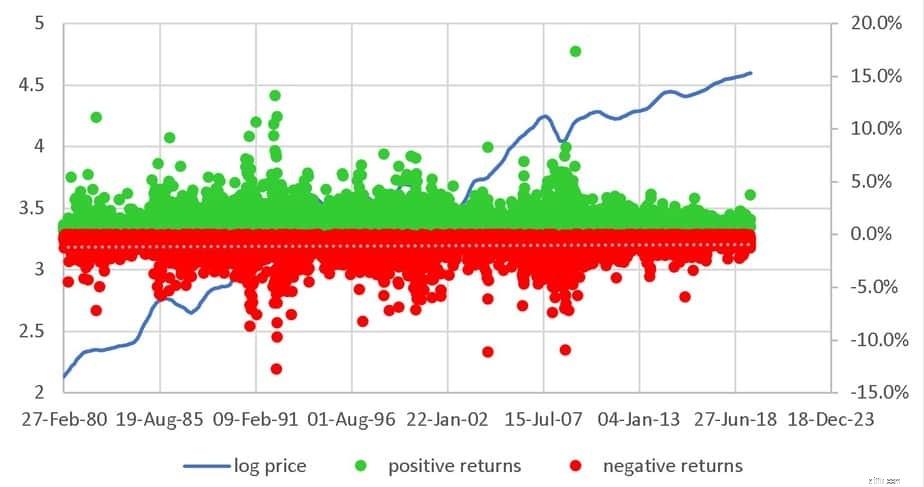

Đầu tiên, chúng ta hãy xem xét lợi nhuận hàng ngày tích cực và tiêu cực của Sensex mà không có ngưỡng 3%.

Có tổng cộng 9431 điểm dữ liệu. Trong số 4963 này là màu xanh lá cây và 4468 màu đỏ. Vì vậy, khá nhiều một sự phân chia chẵn! Giả sử chúng ta lấy giá trị trung bình của giá đóng cửa 200 ngày qua, còn được gọi là đường trung bình hàng ngày và 200 DMA. Sau đó, tìm xem điều này thay đổi bao nhiêu mỗi ngày mà chúng ta nhận được điều này.

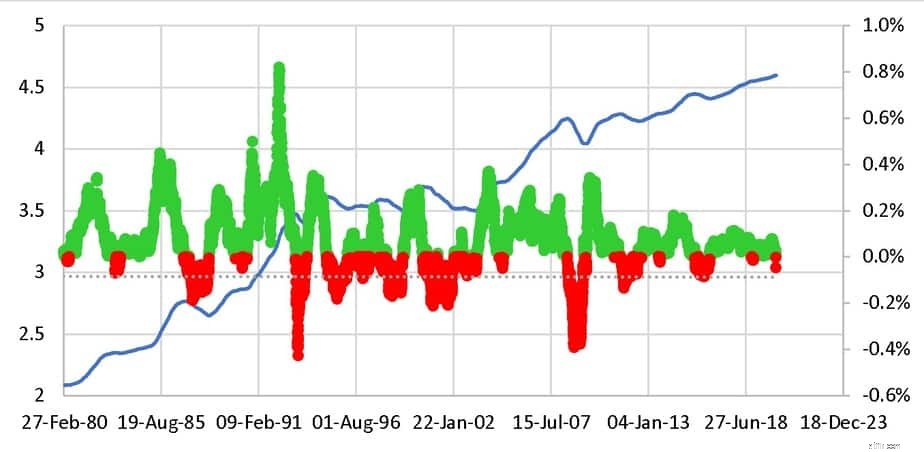

Hiện có 9232 điểm dữ liệu trong đó 6685 điểm là tích cực. Lấy đường trung bình động làm giảm tiếng ồn và ở một mức độ nào đó làm giảm sự phân cụm biến động. Tuy nhiên, vấn đề là mức độ của các chấm xanh (và chấm đỏ) cũng thấp hơn đáng kể. Đó là cái giá của sự xoa dịu.

Bây giờ nếu chúng ta đặt ra chiến lược chỉ đầu tư vào vốn chủ sở hữu khi giá> 200 DMA và rút ra nếu giá giảm xuống dưới 200 DMA (vâng, điều này có vẻ phản trực giác nhưng ý tưởng là không nắm giữ vốn chủ sở hữu khi thị trường tăng “quá nhiều” ) thì lợi nhuận sẽ phụ thuộc vào biến động hàng ngày của 200 DMA được trình bày ở trên. Đây là bài kiểm tra ngược:Thời điểm thị trường với đường trung bình động trong 10 tháng:Kiểm tra lại phân bổ tài sản chiến thuật (200 DMA gần giống với đường trung bình động của 10 tháng).

Thật là ngây thơ khi cho rằng chúng ta có thể đánh bại thị trường bởi vì sự xoa dịu đã dẫn đến những chuyển động tích cực hơn. Vấn đề là, chúng ta chỉ có thể loại bỏ cả những điểm dữ liệu tích cực và tiêu cực. Ngoài ra, chúng tôi không có manh mối khi nào các chấm đỏ sẽ xuất hiện trong tương lai.

Trong khi nghiên cứu các chuỗi lợi nhuận trong quá khứ, danh mục đầu tư của chúng tôi có thể đánh bại thị trường (=lợi tức cao hơn) nếu chúng tôi có rất ít chấm đỏ hoặc chấm đỏ sớm trong cửa sổ đầu tư. Nếu thị trường giảm mạnh thì chúng ta có thể không thu được nhiều lợi nhuận hơn thị trường.

Tuy nhiên, vì sự biến động đã được giảm xuống một cách đồng đều, danh mục đầu tư được phân bổ tài sản chiến thuật sẽ không dao động nhiều như thị trường. Đó là theo nghĩa này và chỉ theo nghĩa này, chúng ta mới có thể định giờ thị trường. Biến động thấp hơn, thường xuyên hơn rút vốn thấp hơn là những lợi ích nhất quán của việc xác định thời điểm thị trường.

Nhận được nhiều lợi nhuận tuyệt đối hơn là một vấn đề thời gian may mắn. Điều đó phụ thuộc vào chuỗi trả về mà chúng ta sẽ gặp phải trong tương lai. Việc trông chờ vào nó chẳng có ích lợi gì "bởi vì nó cảm thấy như vô nghĩa".