Trong số tất cả các câu hỏi dành cho người mới về quỹ tương hỗ, đây là một trong những câu hỏi hợp lý nhất đủ để làm kinh ngạc bất kỳ chuyên gia nào: Vì quỹ tương hỗ có tuyên bố từ chối trách nhiệm về hiệu suất trong quá khứ - lợi nhuận trong quá khứ không phải là lợi nhuận tương lai - tại sao tôi không thể đầu tư vào quỹ tương hỗ NFO? . Lý do cho câu hỏi này là, bạn sẽ tìm thấy nhiều bài báo và nhiều “chuyên gia” gợi ý, “đừng bao giờ mua NFO!”

Mọi thứ chúng ta biết về quỹ tương hỗ đều dựa trên kết quả hoạt động trong quá khứ. Từ NAV đơn giản đến lợi nhuận, đến một trong những thước đo được điều chỉnh theo rủi ro Hy Lạp này, alpha, beta, v.v. đến phong cách của một nhà quản lý quỹ, bản chất của danh mục đầu tư, PE, PB, mọi thứ đều là một điểm dữ liệu trong quá khứ.

Tất nhiên, những quyết định trong quá khứ sẽ tác động đến tương lai. Tuy nhiên, chúng ta không biết làm thế nào và chúng ta không thể biết được. Cho dù thành tích của một quỹ tuyệt vời đến đâu, cho dù có nhất quán đến đâu, việc đầu tư vào quỹ tương hỗ (như các giao dịch mua tài chính cá nhân khác) vẫn là một bước nhảy vọt của niềm tin.

Chúng tôi luôn học hỏi những điều mới về thị trường và rủi ro thị trường. Một vài năm trước, không ai có thể tưởng tượng được chỉ số có trọng số bằng nhau (Nifty 100 EW hoặc Nifty 50 EW) lại lệch nhiều so với cha mẹ của họ là Nifty / Nifty 100 bởi vì chỉ một vài cổ phiếu chịu trách nhiệm cho sự chuyển động của Sensex / Nifty . Xem:Chênh lệch lợi nhuận của chỉ số cân bằng Nifty 50 và Nifty 50 ở mức cao nhất mọi thời đại!

Chúng tôi liên tục thấy các ví dụ về hiệu suất trong quá khứ không có ý nghĩa gì:Lợi nhuận từ Nifty SIP trong 10 năm đã giảm gần 50% và Franklin India Bluechip Fund đã không đánh bại Nifty trong 11 năm qua! và Những quan niệm sai lầm về Nifty PE

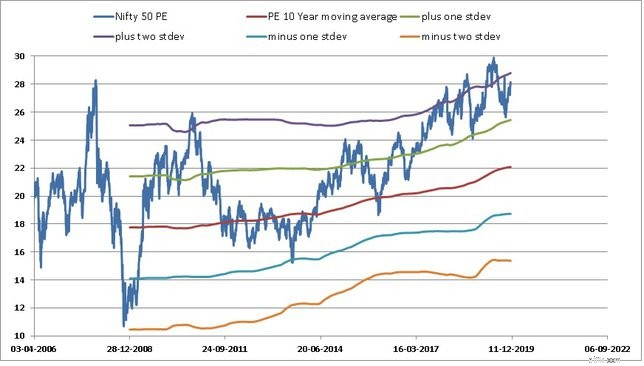

Hoặc cách định nghĩa về “PE cao” đã liên tục thay đổi, làm thế nào để Sensex không bị định giá quá cao khi nó gặp sự cố vào năm 2008 (theo thành tích PE của chính nó). Từ:Thị trường có được định giá quá cao không?

Chúng tôi liên tục thấy những ngôi sao biểu diễn trong quá khứ trong không gian MF được xếp hạng xuống vị trí trung bình hoặc dưới trung bình (ví dụ:DSP 100, HDFC 100, HDFC Equity, HDFC Taxsaver, v.v.).

Nhìn vào biểu đồ lợi nhuận luân phiên của bất kỳ chỉ số hoặc quỹ tương hỗ nào sẽ cho bạn biết việc mong đợi lợi nhuận từ các quỹ tương hỗ là một sai lầm.

Đúng vậy, đầu tư vào quỹ tương hỗ là một bước nhảy vọt của niềm tin. Rất may, không giống như bảo hiểm nhân thọ, nơi những người được đề cử của chúng tôi sẽ tìm hiểu xem chúng tôi có chính sách phù hợp hay không, không giống như bảo hiểm sức khỏe, nơi chúng tôi hiểu được thực tế cơ bản chỉ khi chúng tôi yêu cầu và khi công ty nhận được nhiều yêu cầu hơn và từ đó khó thoát ra được. tiền dễ dàng thoát ra.

Nếu bạn không thích hoạt động của quỹ, bạn có thể thoát ra bất kỳ lúc nào. Hầu hết các nhà đầu tư sợ thuế, để lại các đơn vị hiện có như “đề phòng” và mua một quỹ mới. Sau một vài năm, họ có nhiều tiền hơn số XIRR ròng của họ.

Vì dù sao thì hiệu suất trong quá khứ cũng không liên quan rất nhiều đến tương lai, vì việc mua quỹ tương hỗ trở nên khó khăn, không có hại gì khi mua NFO của quỹ tương hỗ.

Tuy nhiên (luôn luôn có một!), Việc mua NFO chỉ có ý nghĩa nếu nó giữ một vị trí duy nhất trong danh mục đầu tư của bạn. Chỉ khi bạn có thể đo lường tác động của quỹ đó đối với danh mục đầu tư của mình.

Nếu bạn đã nắm giữ mười quỹ, thì bất kỳ NFO nào cũng có thể mua được nhiều hơn những cổ phiếu bạn nắm giữ. Trong trường hợp này, việc mua NFO không có ý nghĩa.

Nếu bạn bị ngân hàng RM lôi kéo những tuyên bố phóng đại về NFO thì đó là một sai lầm. Nếu bạn nghĩ rằng mua NFO sẽ nhận được các đơn vị rẻ hơn (ở mức 10 Rs) và do đó thu được nhiều lợi nhuận hơn thì đó là một sai lầm.

Lý do NFO nên tránh là vì hầu hết mọi người không có nhu cầu về chúng. Hầu hết những thứ này không có gì độc đáo / khác biệt so với những gì đã có sẵn (thường với chi phí thấp hơn) và các nhà đầu tư sẽ có chúng.

Tuy nhiên, không có logic nào cho lời khuyên, “hãy tránh NFO vì họ không có thành tích, hãy chọn quỹ có thành tích tốt”. Không logic vì điều đó có nghĩa là chúng tôi đang bỏ qua tuyên bố từ chối trách nhiệm về hiệu suất trong quá khứ!

Chỉ những nhà đầu tư mới mới có không gian hợp lý cần thiết trong danh mục đầu tư của họ để chứa NFO. Họ có thể sẽ thiếu can đảm cần thiết. Các nhà đầu tư có kinh nghiệm phải có đủ can đảm để loại bỏ kết quả hoạt động trong quá khứ và mong đợi những chuyển động của thị trường với tâm thế cởi mở, nhưng chuẩn bị sẵn sàng. Chúng ta có thể ngủ ngon hơn khi loại bỏ những kỳ vọng khỏi những yếu tố mà chúng ta không thể kiểm soát.