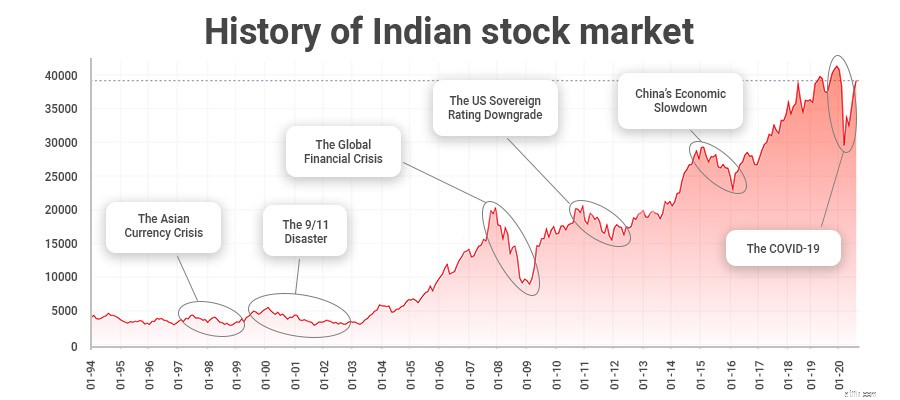

Khủng hoảng tiền tệ châu Á (1997), thảm họa 11/9 (2001), Khủng hoảng tài chính toàn cầu (2008), Hạ cấp xếp hạng chủ quyền của Hoa Kỳ (2011), Suy thoái kinh tế Trung Quốc (2015) và COVID-19 (2020), thị trường chứng khoán đã phải chịu rất nhiều vết bầm tím từ những đòn giáng mạnh như vậy, nhưng nó vẫn tiếp tục đà tăng chóng mặt.

Hiệu suất mẫu mực như vậy được đặc trưng bởi SENSEX, đã nhân lên gần 10 lần kể từ khi ra đời. SENSEX là một chỉ số thị trường chứng khoán bao gồm 30 công ty có uy tín và tài chính tốt được niêm yết trên Sở giao dịch chứng khoán Bombay.

Nhìn lại lịch sử, mặc dù thị trường chứng khoán có vẻ biến động trong thời gian ngắn, nhưng nó có tiềm năng to lớn để tạo ra một khối tài sản dài hạn khổng lồ. Nền kinh tế có thể trải qua một thời kỳ suy thoái kéo dài, nhưng các công ty mạnh mẽ với các nguyên tắc cơ bản vững chắc vẫn tồn tại trong khi các công ty chống phân mảnh phát triển, phát triển mạnh và vượt qua những thách thức kinh tế nhất thời như vậy. Và khi nhìn lại, so với những lần bò lổm ngổm và phi nước đại, chiều dài đường chạy của con gấu thật nhỏ bé và nhỏ bé.

Chỉ để cung cấp một cái nhìn tổng quan về sự gia tăng mạnh mẽ trên thị trường chứng khoán, 1 vạn Rs đầu tư vào SENSEX năm 1984 sẽ là 1 crore Rs vào năm 2017.

Các loại đầu tư

Hãy để chúng tôi giải quyết con voi trong phòng “Đầu tư dài hạn” bằng cách phân loại các khoản đầu tư dựa trên thời hạn cụ thể. Các khoản đầu tư dài hạn, đầu tư trung hạn và đầu tư ngắn hạn được sử dụng thay thế cho nhau do tính tương đối của thời gian, vì một số nhà đầu tư coi thậm chí 1 năm là đầu tư dài hạn. Dựa trên các định nghĩa tiêu chuẩn được các nhà môi giới chứng khoán và nhà phân tích tài chính nhất trí, các loại hình đầu tư khác nhau như sau:

Tại sao nên đầu tư dài hạn?

Có hai cách diễn đạt thường song song với nhau nhưng mâu thuẫn với nhau là “theo đuổi ước mơ của bạn” và “theo đám đông”. Nếu bạn theo đuổi ước mơ của mình, bạn cần phải lập kế hoạch tài chính rộng rãi, đòi hỏi phải phân bổ tiền cho các khoản đầu tư dài hạn để bạn có thể thực hiện ước mơ có ngân sách lớn, ấp ủ từ lâu của mình là đi nghỉ ở Hawaii, tổ chức đám cưới hoành tráng cho con cái, sở hữu khối tài sản quỹ cho giáo dục đại học, v.v ... Cách tốt nhất để thực hiện ước mơ của bạn là đi đúng hướng, với tầm nhìn dài hạn; vẫn đầu tư vào các công cụ tài chính cho đến khi nó đạt đến giá trị cảm nhận cao nhất hoặc cho đến khi giá trị đầu tư đủ lớn để thực hiện ước mơ bấy lâu nay của bạn.

Bây giờ khi bạn thực hiện một cách diễn đạt khác là “đi theo đám đông”. Bạn có thể đặt giấc mơ của mình vào tình trạng khó khăn và bị ảnh hưởng bởi sự biến động bất ổn trong ngắn hạn, điều này thường phản ánh sự hoang tưởng hoặc lạc quan phi lý của các nhà đầu tư. Trong trường hợp như vậy, bạn sẽ kiếm tiền và kiếm lời hoặc bán bớt cổ phiếu và ghi nhận một khoản lỗ. Trong cả hai trường hợp, ước mơ của bạn vẫn chưa được thực hiện. Vì vậy, trong khi những người khác say sưa trong niềm vui với một số khoản lợi nhuận cao ngất ngưởng và những người khác lại thổn thức trong nỗi buồn vì những mất mát nhỏ nhặt, bạn vẫn tiếp tục đầu tư trong khi số tiền nhỏ nhoi hàng nghìn do bạn đầu tư trong một quá khứ xa xôi nào đó dần dần biến thành một khối tài sản khổng lồ trị giá hàng triệu USD.

Và sau đó người xem ghi nhận sự may mắn cho vinh quang, sự giàu có và thậm chí là danh tiếng trong khi bạn hiểu sâu sắc rằng đó là sự kiên nhẫn, sự bền bỉ, sự cực nhọc ban đầu khi nghiên cứu sâu rộng, niềm tin vào chuyên gia của bạn và quan trọng hơn là ĐẦU TƯ DÀI HẠN đã mang lại thành công đáng ghen tị và chiến thắng đáng kinh ngạc.

Nó cũng cần thiết để xem xét rằng lịch sự, những tiến bộ rộng rãi trong y học; mọi người đang sống lâu hơn và khỏe mạnh hơn. Tuy nhiên, chỉ giao phó tiền của bạn vào tay an toàn của ngân hàng sẽ không tăng tiền của bạn nhiều và có thể không đảm bảo một kỳ nghỉ hưu thoải mái, không căng thẳng. Do đó, trước những điều kiện bất ổn của thị trường, nền kinh tế toàn cầu đang đi xuống và tính dễ bị tổn thương của thế giới trước những cú sốc và sự kiện ngoài tầm kiểm soát của nó, đầu tư dài hạn cho một tương lai ổn định dường như là một quyết định khôn ngoan.

Do đó, các khoản đầu tư dài hạn sẽ thực hiện các mục tiêu đầu tư của bạn để bạn có thể sống một cuộc sống mà bạn hằng mơ ước.

xem video của chúng tôi để tìm hiểu về đầu tư dài hạn

Công thức để đầu tư dài hạn thành công:

Nếu bạn muốn đi lâu dài, hãy đảm bảo rằng bạn quan tâm đến những thành phần cơ bản cần thiết này để tạo ra công thức đầu tư thành công lâu dài:

Đầu tư sớm

“ Lãi kép là kỳ quan thứ tám của thế giới. Ai hiểu nó thì kiếm được nó; ai không trả tiền thì trả tiền ” trích dẫn bởi Albert Einstein. Lãi gộp có thể được định nghĩa là tiền lãi được tích lũy trên số tiền gốc ban đầu và cả trên các khoản thu nhập hoặc tiền lãi tích lũy của các kỳ trước. Tính gộp diễn ra khi tiền lãi hoặc tiền thu được từ khoản đầu tư ban đầu được cộng trở lại số tiền gốc để tính lợi nhuận cho giai đoạn tiếp theo. Hãy để chúng tôi hiểu sức mạnh của lãi kép.

Hãy để chúng tôi đưa hai người Mukesh và Anil.

Mukesh và Anil đều đầu tư dài hạn trị giá 2,00,000 Rs. Cả hai đều chọn lãi suất được tính là lãi kép. Tuy nhiên, tuổi của Mukesh tại thời điểm đầu tư là 25 tuổi trong khi tuổi của Anil là 30 tuổi. Cả hai đều tiếp tục đầu tư cho đến khi 60 tuổi. Hãy để chúng tôi tính toán chênh lệch giữa lợi nhuận của Mukesh và lợi nhuận của Anil từ các khoản đầu tư dài hạn của họ, chênh lệch chỉ trong 5 năm

Cụ thể MukeshAnilPrincipal Đầu tư 2,00,0002,00,000 Tỷ lệ Lãi suất 20% 20% Tuổi tại thời điểm đầu tư 2530 Tuổi đến hạn 6060 Số tiền khi đáo hạn (tính bằng Rs) ₹ 11,81,33,646 ₹ 4,74,75,263 Chênh lệch giá trị cuối cùng (tính bằng Rs)Bây giờ chúng ta hãy hiểu Mukesh kiếm được thêm bao nhiêu từ các khoản đầu tư dài hạn của mình với sự chênh lệch về thời gian đầu tư lên tới 5 năm.

Anh ta kiếm được một khối tài liệu khổng lồ hơn Anil 7,06,58,383 Rs. Điều đó có nghĩa là anh ấy đã kiếm được gấp 1,49 lần số tiền mà Anil nhận được, từ các khoản đầu tư dài hạn của anh ấy.

Anh ta kiếm được nhiều hơn Anil 149% khi chỉ đơn thuần đầu tư cho thời gian nhiều hơn Anil 16,67%.

Hãy để điều đó chìm vào trong.

Đây là sức mạnh thực sự của lãi kép.

Do đó, thành phần ma thuật / elixir / ambrosia tạo ra kết quả kép chính là thời gian.

Về cơ bản, nó tạo ra một phản ứng dây chuyền bằng cách tạo ra lợi nhuận khi hoàn vốn cho đến khi bạn tiếp tục đầu tư vào công cụ tài chính, điều này làm cho sự giàu có của bạn từ từ biến thành tài sản. Do đó, thời gian bạn đầu tư vào các khoản đầu tư dài hạn càng lâu, thì bạn càng có nhiều thời gian để thu nhập lãi của mình được cộng gộp và tăng trưởng. Vì vậy, không bao giờ là quá sớm để bắt đầu đầu tư vì bạn đầu tư càng sớm, bạn càng sớm cho phép lợi nhuận của mình tạo ra thêm lợi nhuận cho đến khi bạn tiếp tục đầu tư.

Trải trứng của bạn giữa các giỏ khác nhau.

Thế giới đầy rẫy sự không chắc chắn. Bạn phải hiểu rằng mặc dù có vô số dự báo, phân tích tốt nhất, thế giới vẫn luôn ném đá để thách thức những điều tốt nhất của chúng ta. Do đó, là một nhà đầu tư dài hạn, cần phải giảm thiểu rủi ro đầu tư bằng cách đa dạng hóa danh mục đầu tư ở các loại tài sản khác nhau, ở các khu vực địa lý khác nhau, v.v. Hãy để chúng tôi hiểu sự đa dạng hóa và tầm quan trọng của nó thông qua ví dụ về một nhà cung cấp trái cây. Là một nhà cung cấp trái cây, bạn muốn bán nhiều loại trái cây thay vì chỉ một loại, vì vậy nếu một sự kiện lớn không lường trước được như một cơn bão khiến Maharashtra bế tắc, cắt hoàn toàn nguồn cung cấp cam từ Nagpur và chuối từ Nashik, bạn có thể bán táo từ Himachal Pradesh hoặc ổi từ Prayagraj ở Uttar Pradesh.

Tương tự, bạn có thể hưởng lợi từ việc có dâu tây trong danh mục trái cây của mình vào mùa đông do nhu cầu theo mùa của chúng. Hãy nghĩ về các loại trái cây như các phong cách, lĩnh vực, khu vực khác nhau, bằng cách có một danh mục đầu tư đa dạng; bạn giảm thiểu rủi ro mất tất cả tiền cùng một lúc. Đồng thời, bạn đang phân tán rủi ro của mình giữa một loạt các công cụ tài chính từ các khu vực và lĩnh vực khác nhau; vì vậy trong trường hợp xảy ra một sự kiện không lường trước được, các khoản lỗ do một khoản đầu tư phải chịu sẽ được giảm nhẹ hoặc bù đắp bằng lợi nhuận thu được từ các khoản đầu tư khác. Ngoài ra, bạn không muốn mất lợi nhuận từ các loại tài sản khác trong quá trình tăng giá của họ, chẳng hạn như ví dụ như dâu tây vào mùa đông.

Ride the Winner

Nếu một số khoản nắm giữ của bạn trong các khoản đầu tư dài hạn hoạt động đặc biệt tốt, thì luôn có sự cám dỗ này để kiếm tiền và kiếm lợi nhuận. Nếu bạn mua 100 cổ phiếu của Page Industries với giá 1500 Rs vào tháng 1 năm 2011, và bạn chứng kiến sự gia tăng không giới hạn của giá cổ phiếu và thấy giá chạm mức 3500 Rs vào tháng 1 năm 2013, bạn sẽ tự nhiên bị thu hút vào việc bán cổ phiếu và thu lợi nhuận. của một con số khổng lồ 2000 Rs / cổ phiếu, tức là 20,00,000 Rs tổng cộng. Tuy nhiên, nếu bạn giữ con ngựa của mình và tiếp tục nắm giữ cổ phiếu, bạn sẽ thấy giá cổ phiếu đạt mức khổng lồ 36000 Rs vào tháng 8 năm 2018, ngay cả khi cổ phiếu đang giao dịch ở mức 19000 Rs, mức tăng giá đó vẫn là 1300%. Nếu tham gia cuộc chơi trong thời gian dài, bạn muốn các khoản đầu tư dài hạn của mình phát triển và phát huy hết tiềm năng của chúng, vì vậy khi bạn tìm thấy người chiến thắng, hãy nắm giữ và trân trọng họ. Peter Lynch đã nói nổi tiếng về “10 baggers” - những cổ phiếu có tiềm năng tăng trưởng gấp 10 lần. Ông cho rằng thành công của mình là nhờ một số ít cổ phiếu trong danh mục đầu tư của mình. Tuy nhiên, điều này đòi hỏi kỷ luật kiên định để giữ cổ phiếu ngay cả sau khi giá của chúng đã tăng theo cấp số nhân và tăng gấp nhiều lần nếu bạn nghĩ rằng có tiềm năng tăng giá. Bạn vượt qua sự hưng phấn ban đầu của các khoản đầu tư của mình trong quá trình tăng giá và để logic đầu tư lạnh lùng, kiên định tiếp nhận. Bạn xem xét từng khoản đầu tư dài hạn dựa trên giá trị riêng của nó, giữ các thành kiến cảm tính, giữ các khoản đầu tư dài hạn chưa đạt được đỉnh cao bất kể lợi nhuận đáng kể mà bạn có thể kiếm được hiện tại bằng cách bán cổ phiếu.

Từ bỏ Người thua cuộc

Luôn luôn có sự cám dỗ hấp dẫn này để nắm giữ những cổ phiếu hoạt động kém với hy vọng hão huyền rằng nó có thể phục hồi trong tương lai hoặc tệ hơn là vẫn tăng lượng cổ phiếu của bạn nắm giữ ở mức giá thấp hơn. Khi bong bóng nhà đất vỡ vào năm 2007, khi giá cổ phiếu lao dốc với tốc độ chưa từng có, các nhà đầu tư đã cứng lại và đóng băng. Nhiều người đã không phản ứng cho đến khi giá trị của danh mục đầu tư bị cắt ngắn một cách tàn bạo xuống còn 40-50% giá trị danh mục đầu tư. Trong cuộc khủng hoảng tài chính năm 2008, nhiều người đã trả lời rằng “Tôi sẽ đợi cho đến khi cổ phiếu đạt mức giá ban đầu và sau đó bán đi. Sau đó ít nhất tôi sẽ hòa vốn ”. Trước hết, không có gì đảm bảo rằng một cổ phiếu có thể phục hồi sau một đợt sụt giảm kéo dài và kéo dài. Ngoài ra, nhiều nhà đầu tư cho rằng nếu giá cổ phiếu giảm 20%, thì giá chỉ cần tăng 20%, đây là một giả định sai lầm, như được mô tả trong biểu đồ dưới đây.

Vì vậy, nếu cổ phiếu trị giá 1000 Rs của bạn giảm 20%, tức là 200, xuống 800 Rs, thì nó phải tăng 25% để đạt mức giá 1000 Rs. Mặc dù thừa nhận mất cổ phiếu có vẻ là một thất bại nặng nề, nhưng đó là bắt buộc phải bán cổ phiếu và giáng một vài đòn mạnh vào bản ngã, và tránh để thua lỗ hơn là giữ cổ phiếu vì lý do tình cảm, bất chấp logic đầu tư và chịu một khoản lỗ khổng lồ trong tương lai. Không có gì phải xấu hổ khi chấp nhận sai lầm và từ bỏ những cổ phiếu đang bị xói mòn giá trị mà không có khả năng phục hồi trước và rút ra những bài học quý giá từ chúng.

Đừng thử tính thời gian trên thị trường .

Giả sử bạn đầu tư 42000 Rs để mua 500 cổ phiếu của công ty Rana nắm giữ vào năm 2008 khi thế giới phải hứng chịu cuộc khủng hoảng tài chính toàn cầu tồi tệ nhất kể từ cuộc Đại suy thoái vào những năm 1930; bạn sẽ được ban tặng cho một khối tài sản khổng lồ 1,24 Rs crores. Đây là thời điểm mà các nhà đầu tư hoang tưởng về Ngày tận thế tài chính và bán tháo các khoản đầu tư của họ ở mức giá đáy sâu. Bạn có biết có 152 công ty được liệt kê trong NSE đã ghi nhận mức tăng trưởng khổng lồ từ 1000% đến 30000% kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008 không? Các nhà đầu tư luôn có thái độ hống hách này muốn tham gia khi thị trường đang hoạt động đặc biệt tốt và thoát ra khi kim của thị trường đang hướng xuống, nhưng điều này dẫn đến việc các nhà đầu tư lo sợ sẽ bỏ lỡ và bỏ tiền vào thị trường khi nó đắt nhất và thoát ra khỏi thị trường khi giá thấp, khi tăng lượng nắm giữ ở mức giá thấp hơn để trục lợi từ việc giá tăng trong tương lai.

Đầu tư lại cổ tức

Chúng ta hãy xem xét lại khái niệm về lãi kép trong câu nói của Benjamin Franklin “Tiền tạo ra tiền. Và tiền mà tiền làm ra, tiền làm ra tiền ”. Tái đầu tư cổ tức và khai thác sức mạnh của lãi kép. Hiệu ứng gộp có thể làm tăng đáng kể lợi nhuận nếu cùng một khoản cổ tức được tái đầu tư vào vốn chủ sở hữu theo thời gian. Sự tăng trưởng đáng kể trong danh mục đầu tư đôi khi đến từ cổ tức được tái đầu tư hơn là sự tăng giá của các số liệu cổ phiếu. Một khoản thu nhập ít ỏi, không đáng kể sẽ biến thành tài sản theo thời gian. Chọn cổ phiếu có lịch sử cổ tức vững chắc, tái đầu tư những cổ tức đó và kiếm được lợi nhuận đáng kể từ các khoản đầu tư dài hạn của bạn.

Đừng để Biến động làm bạn trật bánh

Biến động là bình thường - một chu kỳ sống của thị trường bao gồm các đỉnh và đáy đặc trưng cho một loạt các ngành bao gồm cả thị trường tài chính. Sẽ có những đợt giảm giá nghiêm trọng trên thị trường theo thời gian. Chưa từng có cổ phiếu nào chỉ tăng lên. Tuy nhiên, khi các tín hiệu rõ ràng hoặc không rõ ràng bắt đầu cho biết thời gian hỗn loạn sắp tới, thì việc tiếp tục đầu tư sẽ được trả. Khi bạn đang hướng tới mục tiêu đầu tư dài hạn thành công, các đỉnh và đáy không thường xuyên là không quan trọng, giá thị trường đôi khi không phải là sự phản ánh thuần túy về tiềm năng tương lai của cổ phiếu. Đôi khi, nó phản ánh sự hoang tưởng phóng đại hoặc sự phấn khích có thể sờ thấy của nhà đầu tư. Một nhà đầu tư dài hạn nên tránh xa nó và nên tập trung chủ yếu vào các yếu tố cơ bản của công ty, quỹ đạo tăng trưởng trong tương lai được thúc đẩy bởi sự ổn định lâu dài của thị trường. Nhìn vào các đợt giảm giá trước đó, độ dài của thị trường giá xuống luôn nhỏ hơn độ dài của các đợt tăng giá tiếp theo với bất kỳ tổn thất nào phải chịu trong thời gian thị trường giảm giá sẽ đảo ngược trong các đợt tăng giá dao động. Thời gian gặp khó khăn không phải là dấu hiệu để bán tất cả mọi thứ.

Tìm trợ giúp của chuyên gia

Cổ phiếu thường được ưu tiên là đầu tư dài hạn. Nhưng đầu tư vào cổ phiếu là một hành trình gian nan và đầy biến động. Nó yêu cầu phân tích sâu rộng về công ty và thị trường tổng thể. Nó bao gồm các bước khác nhau từ việc liệt kê các công ty, kiểm tra các nguyên tắc cơ bản của công ty, dự đoán quỹ đạo tăng trưởng trong tương lai của công ty, xác định các đối thủ cạnh tranh, dự báo những thách thức trong tương lai và cuối cùng là có một triển vọng thị trường rộng lớn. Nó cũng yêu cầu các tính toán mở rộng như Tỷ lệ Giá / Vốn chủ sở hữu, v.v. mà một nhà đầu tư bình thường không biết đến. Đầu tư có thể cực kỳ tốn thời gian và một nhà đầu tư không chuyên phải gánh quá nhiều trách nhiệm và phải gánh vác một khối lượng công việc không thể tránh khỏi thường sẽ cảm thấy khó khăn trong việc tìm kiếm thời gian và đầu tư vào cổ phiếu. Trong trường hợp như vậy, chúng tôi có các nền tảng như StockBasket, nơi bạn có thể đầu tư vào các cổ phiếu do chuyên gia lựa chọn hoặc một danh mục đầu tư nhỏ tuyệt vời để xây dựng sự giàu có dài hạn hoặc đầu tư dài hạn. Bạn có quyền truy cập vào rất nhiều giỏ, không có gì khác ngoài một nhóm cổ phiếu, nơi cổ phiếu được lựa chọn thủ công để phù hợp với các mục tiêu tài chính đa dạng của bạn. Ngoài ra, các giỏ hàng được theo dõi cẩn thận và cân bằng lại trên cơ sở kịp thời. Stock Basket đã tạo ra lợi nhuận bùng nổ hơn 800% kể từ khi thành lập vào năm 2007.

Thị trường chứng khoán tràn ngập các ví dụ trong đó một lượng nhỏ từ từ lăn thành quả cầu may mắn khiến các nhà đầu tư mất cảnh giác.

Ví dụ. 10000 Rs đầu tư vào cổ phiếu của một công ty CNTT Infosys vào tháng 6 năm 1993 sẽ trả 2,97 crores Rs vào tháng 12 năm 2017

10000 Rs đầu tư vào Eicher Motors vào tháng 1 năm 1990, sẽ là 2,01 crores vào tháng 12 năm 2017

Ở đây, một số tiền nhỏ 10000 Rs tạo ra một kho tàng tiền khổng lồ có giá trị bằng crores, Do đó, các khoản đầu tư dài hạn cố gắng tạo ra một khối tài sản khổng lồ trong khi các khoản đầu tư khác tìm cách duy trì sự giàu có. Chúng ta phải khôi phục các nguyên tắc đã được thử nghiệm và thử nghiệm và củng cố các thói quen quan trọng của các nhà đầu tư thành công. Các nền tảng như StockBasket với danh mục đầu tư được quản lý cẩn thận có thể cung cấp cho bạn bệ phóng để hành trình hướng tới các khoản đầu tư dài hạn, giúp hoàn thành một loạt các mục tiêu tài chính và đảm bảo thành công trong mọi lĩnh vực của cuộc sống.

Chúng tôi tin rằng sự kiên nhẫn, sự đĩnh đạc, sự kết hợp của các nguyên tắc đầu tư vượt thời gian, lời khuyên tài chính hợp lý và những hiểu biết sâu sắc hơn có thể giúp mọi nhà đầu tư giành được nhiều chiến thắng, đủ để biến mọi giấc mơ quyến rũ thành hiện thực hữu hình.

Cách tính Beta trung bình có trọng số của danh mục đầu tư

Hướng dẫn cá nhân về bối cảnh phần mềm kế toán ở Vương quốc Anh (Phần 2)

9 cách kỳ lạ và thú vị để kiếm thêm thu nhập

Thị trường chứng khoán hôm nay:Cổ phiếu công nghệ giảm

TechCrunch + roundup:Tư vấn VC cho CEO, xu hướng thương mại điện tử năm 2022, định giá của OpenSea