Có nhiều cách để đánh giá cổ phiếu. Theo câu ngạn ngữ cũ, "Mua thấp, bán cao", không hề đơn giản như nó nghe. Rốt cuộc, giá của một cổ phiếu bán ở mức 50 đô la / cổ phiếu có thể cao hoặc thấp, tùy thuộc vào việc giá đó sắp tăng lên 100 đô la hay xoắn ốc xuống 20 đô la. Nhưng bạn không thể biết chắc chắn cho đến khi nó xảy ra.

Nội dung 1. Phân tích cơ bản cho cổ phiếu đơn lẻ 2. Tập trung vào thu nhập của công ty 3. Đọc biểu đồ và phân tích kỹ thuật 4. Beta giải thích 5. Biến động và rủi roTrong khi không nhà đầu tư nào có thể dự đoán tương lai với Sự chắc chắn tuyệt đối, phân tích cẩn thận các điều kiện hiện tại có thể cung cấp một dấu hiệu về cách các cổ phiếu riêng lẻ có khả năng hoạt động như thế nào, ít nhất là trong ngắn hạn. Để đánh giá các điều kiện đó, nhà đầu tư dựa vào hai loại phân tích: cơ bản và kỹ thuật.

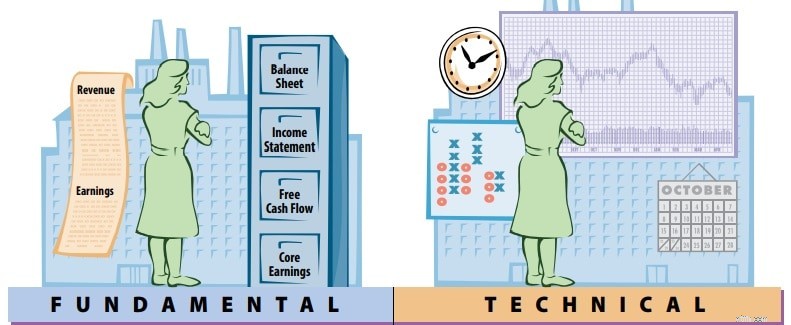

Các nhà phân tích cơ bản đánh giá sức mạnh tài chính và tiềm năng tăng lợi nhuận của một công ty, trong khi các nhà phân tích kỹ thuật dự đoán nhu cầu của nhà đầu tư đối với cổ phiếu bằng cách tìm kiếm các mô hình biến động giá và khối lượng giao dịch. Trên thực tế, các nhà đầu tư có thể sử dụng cả hai loại phân tích:cơ bản để tìm các công ty đáng mua (hoặc bán) và kỹ thuật để xác định thời điểm thích hợp để đưa ra quyết định đầu tư.

Hầu hết các nhà đầu tư đều bắt đầu với phân tích cơ bản, vì những thay đổi dài hạn trong giá trị của một công ty cuối cùng bắt nguồn từ thành công kinh doanh của công ty đó. Thành công đó dựa vào sự tác động lẫn nhau phức tạp của các yếu tố, bên trong và bên ngoài. Yếu tố bên trong bao gồm chất lượng quản lý, chiến lược kinh doanh và hiệu quả hoạt động của công ty. Đồng thời, các yếu tố bên ngoài bao gồm các xu hướng hoặc sự kiện ảnh hưởng đến toàn bộ ngành - bao gồm cả các đối thủ cạnh tranh của công ty - và nền kinh tế nói chung.

Khi bắt đầu, các nhà phân tích cơ bản sử dụng thông tin trong bảng cân đối tài chính và báo cáo thu nhập của công ty, được nộp hàng năm trong Mẫu 10-K cho SEC và được cập nhật hàng quý.

Trong số các con số mà các nhà phân tích cơ bản tập trung vào là doanh thu hoặc thu nhập và thu nhập hoặc lợi nhuận sau khi chi phí được thanh toán. Mô hình doanh thu và thu nhập tăng đều đặn thường dẫn đến đánh giá tích cực. Tuy nhiên, có nhiều cách để đo lường thu nhập của một công ty, vì vậy khó có thể đưa ra kết luận có ý nghĩa từ các con số được báo cáo.

Điều đó một phần là do mặc dù các tiêu chuẩn được gọi là GAAP - đối với các nguyên tắc kế toán được chấp nhận chung - các công ty đã gặp khó khăn trong cách báo cáo thu nhập của mình. Pro forma chẳng hạn, thu nhập cho biết kết quả của công ty sẽ như thế nào nếu một số sự kiện nhất định đã xảy ra trước đó hoặc hoàn toàn không xảy ra.

Xem cách tôi có thể giúp bạn để kiếm tiền cho bạn

Tài khoản đầu tư được quản lý - mở khóa sức mạnh của quản lý tài sản chuyên nghiệp. Hãy để tôi kiếm tiền cho bạn trong khi bạn tận hưởng cuộc sống của mình.

Nghiên cứu thị trường chứng khoán và hàng hóa tương lai - sử dụng phân tích cơ bản và kỹ thuật của tôi để thực hiện các giao dịch swing với tỷ lệ rủi ro / phần thưởng tốt nhất.

Gửi yêu cầu

Một thước đo phổ biến khác, thu nhập trước lãi vay, thuế, khấu hao và khấu hao ( EBITDA ), được thiết kế để chiết khấu các khoản mục kế toán nhất định để cung cấp một bức tranh rõ ràng hơn về thu nhập của các công ty có tài sản đắt tiền để ghi lại theo thời gian. Với dòng tiền tự do, tất cả các chi phí tiền mặt được trừ vào doanh thu, đầu tư và các nguồn thu nhập khác để xác định xem còn lại bao nhiêu, nếu có. Nhiều nhà phân tích coi dòng tiền tự do là thước đo tốt hơn về sức khỏe và giá trị tương lai của công ty so với EBITDA vì nó xác định tiền có thể được sử dụng để trả cổ tức, mua lại cổ phiếu hoặc được tái đầu tư.

Dòng tiền tự do xác định rủi ro có thể do nợ. Một số nhà phân tích xem xét thu nhập hoạt động trên mỗi cổ phiếu (EPS) trong nỗ lực loại trừ các khoản mục không định kỳ hoặc bất thường. Nhưng một phần vì EPS hoạt động không phải là con số do GAAP xác định, nên có khả năng chủ quan trong việc xác định những gì nên bao gồm. Một số mặt hàng mà một công ty gọi là “đặc biệt” hoặc “không thể so sánh được” vẫn có thể được đưa vào EPS hoạt động nếu chúng được coi là những phần tương đối bình thường của hoạt động kinh doanh.

Nếu bạn đã từng xem biểu đồ thể hiện sự biến động của giá cổ phiếu trong một khoảng thời gian, bạn có thể tự hỏi làm thế nào để mọi người có thể hiểu được các mẫu phức tạp của nó. Nhưng đối với một nhà phân tích kỹ thuật thực hành, các mẫu có thể cung cấp manh mối quan trọng về những gì có thể xảy ra với giá cổ phiếu dựa trên cung và cầu.

Các nhà phân tích kỹ thuật tìm kiếm các mẫu hoặc xu hướng có ý nghĩa báo trước sự tăng hoặc giảm giá trong quá khứ và điều đó có thể báo hiệu các biến động giá sắp tới. Ví dụ:sự gia tăng về khối lượng có thể có nghĩa là các nhà đầu tư tổ chức lớn đang bắt đầu kinh doanh một cổ phiếu cụ thể. Hoặc một hình dạng cụ thể trong mô hình chuyển động giá có thể báo hiệu hành vi thị trường cổ điển, chẳng hạn như điều chỉnh giảm trước khi tăng.

Một khía cạnh khác của phân tích kỹ thuật là tập trung vào thời lượng hoặc xu hướng sẽ kéo dài trong bao lâu. Nó thay đổi. Nhưng điều không thay đổi là nguyên tắc mà nếu bạn đưa ra quyết định đầu tư dựa trên xu hướng, bạn nên kiên trì với cách tiếp cận của mình cho đến khi xu hướng kết thúc.

CHỮ VIẾT TẮT TIÊU CHUẨN

Độ lệch chuẩn đo lường sự khác biệt giữa giá đóng cửa thực tế và giá đóng cửa trung bình của một cổ phiếu trong một khoảng thời gian nhất định. độ phân tán càng lớn - hoặc chênh lệch giữa các giá trị - độ lệch chuẩn càng cao và khoản đầu tư càng biến động. Độ lệch chuẩn càng nhỏ, độ phân tán và tính biến động càng thấp.

Các nhà phân tích kỹ thuật cũng tập trung vào sự biến động của cổ phiếu, đôi khi được biểu thị dưới dạng beta của nó. Beta so sánh mức độ biến động của một cổ phiếu với toàn bộ thị trường chứng khoán - được đại diện bởi SP500 - được đặt ở mức 1. Nếu giá của cổ phiếu biến động mạnh hơn thị trường - thường tăng nhiều hơn trên cơ sở phần trăm khi thị trường đi xuống và mất nhiều hơn khi thị trường đi xuống, cổ phiếu đó có beta cao hơn l và được coi là dễ biến động hơn.

Ngược lại, nếu giá của cổ phiếu thường dao động ít hơn thị trường, thì hệ số beta của cổ phiếu đó thấp hơn l và ít biến động hơn. Rủi ro biến động có thể đóng một phần lớn trong các quyết định đầu tư. Ví dụ, bạn có thể có lý do để tránh một cổ phiếu biến động mạnh ngay cả khi một nhà phân tích cơ bản đưa ra khuyến nghị mua mạnh mẽ. Ngược lại, bạn có thể có lý do để tìm kiếm những cổ phiếu biến động mạnh trong một thị trường đang tăng.

Các khoản đầu tư có lợi tức tiềm năng cao nhất và do đó rủi ro lớn nhất thường dễ biến động nhất. Một tác động của sự biến động là nếu bạn bán cổ phiếu khi giá giảm - vì bất cứ lý do gì - bạn từ bỏ cơ hội thu lợi nếu giá quay trở lại mức giá trung bình, hoặc trung bình, hoặc thậm chí cao hơn. Nhưng nếu bạn giữ cổ phiếu trong danh mục đầu tư của mình trong một thời gian dài, ngăn chặn bất kỳ sự phát triển không lường trước nào có thể ảnh hưởng tiêu cực đến giá trị của nó, bạn có thể có lợi từ sự biến động vì tại một thời điểm nào đó giá của nó có khả năng vượt quá giá trung bình.

Sự biến động có thể là kết quả của rủi ro hệ thống ảnh hưởng đến toàn bộ thị trường hoặc loại tài sản hoặc rủi ro có thể là không hệ thống , có nghĩa là cụ thể cho cổ phiếu cụ thể.

Phân tích cơ bản so với kỹ thuật. Giải thích bởi Inna Rosputnia

5 công ty đầu tư tiết lộ những gì họ tìm kiếm ở các công ty khởi nghiệp

Lợi nhuận SIP 10 năm của năm chỉ số chứng khoán này gấp đôi so với của Nifty!

Mối quan hệ cổ phần tư nhân với các ngân hàng đầu tư được chọn

Đánh giá về Tỷ lệ Thế chấp Liên bang tại Bethpage

Niên kim có phải là một khoản đầu tư tốt không?