IRA và 401 (k) là một cách tuyệt vời để phát triển ổ trứng của bạn để nghỉ hưu. Bạn tránh phải trả thuế đối với số tiền bạn đưa vào các tài khoản này trong thời gian bạn đang làm việc và rất có thể sẽ ở trong khung thuế thu nhập cao hơn. Ý tưởng là hoãn nộp thuế cho đến khi bạn nghỉ hưu, không còn kiếm được thu nhập và có khả năng ở trong khung thuế thấp hơn. Các lợi thế về thuế cho phép bạn thúc đẩy tăng trưởng của mình.

Chiến lược này hoạt động hiệu quả khi bạn thực sự đang trong một khung thuế thấp hơn khi nghỉ hưu, tuy nhiên, đôi khi không phải như vậy. Điều gì sẽ xảy ra nếu bạn thực sự sẽ ở một cao hơn khung thuế khi bạn bắt đầu rút tiền từ IRA của mình khi nghỉ hưu?

Có ba lý do thuyết phục khiến thuế suất rất có thể cao hơn đối với bạn trong tương lai và nếu đúng như vậy, bạn sẽ muốn xem xét chuyển đổi Roth IRA để giảm mức thuế của mình. Khi bạn chuyển đổi tiền trong IRA hoặc 401 (k) của mình, chưa bao giờ bị đánh thuế, sang Roth IRA hoặc Roth 401 (k), bạn sẽ phải trả thuế thu nhập theo tỷ lệ hiện tại của mình trên số tiền chuyển đổi, nhưng khi thành tiền ở Roth, nó phát triển miễn thuế và có thể được miễn thuế.

Trước tiên, tôi sẽ giải quyết các lý do tại sao bạn có thể ở trong khung thuế cao hơn khi nghỉ hưu. Sau đó, tôi sẽ xem xét cách ước tính số tiền để cân nhắc chuyển đổi từ IRA / 401 (k) sang Roth IRA / 401 (k), cũng như một số sai lầm phổ biến cần tránh.

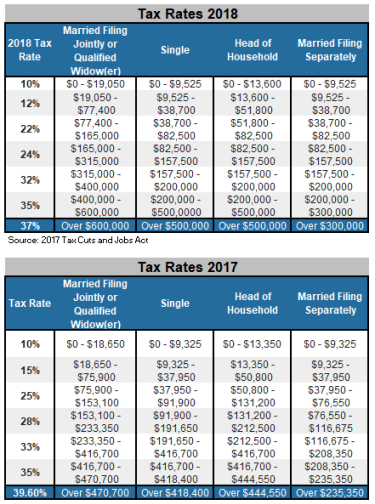

Trước hết, khung thuế của chúng tôi vừa được đại tu. Bằng cách nhìn vào hai biểu đồ sau, bạn có thể thấy Đạo luật việc làm và cắt giảm thuế năm 2017 đã cắt giảm thuế suất như thế nào.

Tuy nhiên, những tỷ lệ thấp hơn này không được đặt ra. Trừ khi Quốc hội hành động, các đợt cắt giảm tỷ lệ này sẽ hết hạn vào cuối năm 2025 và vào năm 2026, tỷ lệ sẽ tăng trở lại so với mức chúng tôi đã có vào năm 2017. Vì vậy, bạn có thể đưa ra dự đoán chính trị tại đây. Nếu bạn cho rằng các đảng viên Dân chủ, những người chủ yếu chống lại việc cắt giảm thuế ngay từ đầu, sẽ nắm quyền khi các cuộc bỏ phiếu được bỏ phiếu vào năm 2025, thì có khả năng các mức thuế này có thể tăng lên. Dòng suy nghĩ này sẽ gợi ý rằng chúng tôi có thời hạn 8 năm để tận dụng các mức giá thấp hơn và chuyển tiền IRA của bạn sang một loại tiền IRA Roth có lợi hơn về thuế.

Tiếp theo, hãy nhớ rằng ở tuổi 70½, bạn sẽ phải đối mặt với mức phân phối tối thiểu bắt buộc (RMD) từ IRA của mình. Yêu cầu phân phối dựa trên quy mô IRA của bạn tại thời điểm đó và mỗi năm sau đó. Các khoản phân phối này bị đánh thuế như thu nhập. Về cơ bản, chính phủ đang nói, “Chúng tôi chưa đánh thuế số tiền đó, nhưng chúng tôi dự định đánh thuế tất cả số tiền đó trước khi bạn chết.”

Nếu bạn đạt đến tuổi 70½ và IRA của bạn rất lớn, việc phân bổ bắt buộc có thể đẩy bạn vào khung thuế cao hơn nhiều so với mức bạn đã ở trong những năm đầu nghỉ hưu dẫn đến 70 tuổi. Ví dụ:giả sử bạn đã nghỉ hưu và ở độ tuổi 65. Cũng giả sử rằng bạn sống bằng An sinh xã hội, một khoản lương hưu và bạn đang rút tiền từ tài khoản môi giới sau thuế của mình trong khi IRA của bạn tiếp tục phát triển mà chưa được khai thác. Vì tiền trong tài khoản môi giới sau thuế của bạn đã bị đánh thuế và không được coi là thu nhập khi rút, nên bạn có thể thuộc một trong các khung thuế thấp hơn.

Nếu bạn chưa rút tiền trước 70 ½ tuổi thì IRA của bạn có thể rất lớn. Số tiền phân phối bắt buộc dựa trên số dư IRA và tuổi của bạn. Ví dụ:ở tuổi 70½ RMD của bạn sẽ chỉ dưới 4% giá trị của (các) IRA của bạn. Bạn không phải chi tiêu khi rút tiền, nhưng bạn phải chuyển nó sang một tài khoản khác… và bạn phải trả thuế thu nhập (liên bang và tiểu bang) cho khoản tiền đó trong quá trình này. Phân phối này, khi được thêm vào các nguồn thu nhập khác của bạn, có thể đưa bạn vào khung thuế cao hơn. Điều tồi tệ hơn:Việc phân phối IRA của bạn thậm chí có thể khiến thu nhập An sinh xã hội của bạn bị đánh thuế nhiều hơn.

Với một số kế hoạch và tầm nhìn xa, bạn có thể giảm số dư IRA của mình thông qua chuyển đổi Roth IRA hàng năm để ở tuổi 70 ½ trở lên, IRA của bạn không quá lớn và thuế không quá đắt. Thông thường, một chiến lược tốt là chuyển một ít tiền IRA sang Roth mỗi năm sau khi nghỉ hưu và tiếp tục làm như vậy cho đến khi 70 tuổi ½.

Nếu bạn đã kết hôn, chắc chắn sẽ có lúc một người vợ hoặc chồng qua đời và người hôn phối còn sống sẽ phải xoay sở tiền bạc. Khi điều này xảy ra, sự thay đổi khung thuế cũng xảy ra. Người phối ngẫu còn sống sẽ chuyển từ chung sang khung thuế đơn (tham khảo lại biểu đồ ở trên). Điều gì sẽ xảy ra với khung thuế của bạn ngay bây giờ nếu bạn chuyển thu nhập của mình từ khung thuế chung sang khung thuế duy nhất? Nếu bạn đã nghỉ hưu, nguồn thu nhập của bạn sẽ không thay đổi nhiều như vậy. Bạn có thể tìm thấy mình với các nguồn thu nhập tương tự nhưng trong một khung duy nhất. Kết quả:Bạn sẽ phải chịu mức thuế cao hơn nhiều.

Khi người vợ / chồng đầu tiên qua đời, người phối ngẫu còn sống thường chuyển tiền IRA từ IRA của người phối ngẫu đã qua đời vào IRA của riêng họ. Tuy nhiên, nếu họ trên 70 ½ tuổi, các bản phân phối IRA vẫn được yêu cầu và hiện được đánh thuế trong một khung duy nhất thay vì chung. Điều đó có thể làm tăng mức thuế đáng kể. Một lần nữa, với một số kế hoạch, sẽ là khôn ngoan nếu giảm IRA thông qua chuyển đổi Roth trong suốt thời gian nghỉ hưu để giảm số dư IRA và cuối cùng là gánh nặng thuế khi khung thay đổi.

Hãy nhớ rằng, nó không phải là một quyết định tất cả hoặc không. Nếu bây giờ bạn đang ở trong khung thuế thấp hơn so với khi bạn định rút tiền IRA trong thời gian nghỉ hưu, thì việc chuyển đổi một số tiền từ IRA truyền thống hoặc 401 (k) sang Roth IRA hoặc Roth 401 (k) là hợp lý. ). Thường thì chiến lược tốt nhất là chuyển đổi một số IRA của bạn mỗi năm. Đây gần như là một điều kiện nhất định nếu bạn thuộc một trong hai khung thuế thấp hơn. Dưới đây là các bước cần thực hiện để xác định số tiền cần chuyển đổi.

Bước 1: Tính thu nhập chịu thuế của bạn (tổng thu nhập trừ đi khoản khấu trừ tiêu chuẩn hoặc các khoản khấu trừ theo từng khoản). Máy tính thuế 1040 tại www.dinkytown.net là một tài nguyên tuyệt vời để hoàn thành bước này.

Bước 2: Sau khi xác định thu nhập chịu thuế, bạn đang ở trong khung thuế nào? (Kiểm tra biểu đồ thuế năm 2018.)

Bước 3: Tìm phần trên cùng của khung thuế của bạn. Ví dụ:đối với một bộ lọc chung, phần trên cùng của khung 12% là $ 77,400.

Bước 4: Lấy con số ở đầu dấu ngoặc và trừ thu nhập chịu thuế của bạn. Sự khác biệt là số tiền bạn có thể chuyển đổi mà không bị dồn vào khung cao hơn tiếp theo.

Ví dụ:giả sử bạn nộp hồ sơ chung và thu nhập chịu thuế của bạn là 50.000 đô la. Điều đó đưa bạn vào khung thuế 12%. Mức thu nhập cao nhất của khung 12% là $ 77,400. Vì vậy, bạn có 27.400 đô la để đi trước khi bạn nhích vào khung 22% (77.400 - 50.000 đô la). Điều này có nghĩa là bạn có thể chuyển đổi $ 27,400 từ IRA sang Roth IRA của mình mà không cần chuyển sang khung thuế tiếp theo. Số tiền bạn quy đổi, 27.400 đô la, sẽ bị đánh thuế 12%.

Nếu bạn nghỉ hưu ở tuổi 60 và thuế suất vẫn giữ nguyên và bạn lặp lại quy trình này hàng năm cho đến khi 70½ tuổi, bạn có thể quy đổi 274.000 đô la. Số tiền đó, bây giờ ở Roth, sẽ được miễn thuế. Ngoài ra, số dư IRA của bạn sẽ thấp hơn $ 274,000 ở tuổi 70½, do đó, các khoản phân phối bắt buộc của bạn sẽ ít hơn. Ngoài ra, khoản tăng trưởng đáng lẽ đã xảy ra trên $ 274,000 trong IRA của bạn giờ đây sẽ được miễn thuế khi tăng trưởng Roth của bạn.

Sai lầm số 1 Không chuyển đổi nếu bạn phải rút tiền từ IRA của mình để trả thuế thu nhập liên bang và tiểu bang cho việc chuyển đổi. Thay vào đó, hãy đảm bảo rằng bạn có đủ tiền mặt ở một nguồn khác (tức là sử dụng tiền trong tài khoản ngân hàng hoặc tài khoản môi giới đã bị đánh thuế).

Sai lầm số 2. Không chuyển đổi nếu bạn không có đủ thời gian để tăng số tiền miễn thuế trong Roth IRA để hoàn lại số tiền bạn đã nộp thuế trong năm chuyển đổi. Tất nhiên, điều này phụ thuộc chủ yếu vào tốc độ tăng của tiền. Nếu bạn có khoảng 10 năm trước khi dự định chi tiêu số tiền mà bạn có nhiều khả năng an toàn.

Sai lầm số 3 Đừng chuyển đổi quá nhiều cùng một lúc. Bạn không muốn cuối cùng phải nhảy vào khung thuế cao hơn nhiều.

Bây giờ là thời điểm tốt để xem xét các chiến lược chuyển đổi Roth IRA vì chúng ta đang đến gần cuối năm và bạn có thể có ý tưởng khá tốt về tổng thu nhập của mình trong năm 2018. Nếu bạn thích ý tưởng chuyển đổi một số IRA của mình thành một Roth IRA, bạn cũng có thể muốn kiểm tra với CPA của mình để có ý kiến thứ hai.

Chuyển tiền từ IRA của bạn sang Roth IRA là một chiến lược tốt nếu thuế suất đối với bạn sẽ cao hơn trong những năm tới khi bạn rút tiền IRA của mình so với hiện tại. Với mức thuế thu nhập thấp như hiện tại, năm 2018 có thể là một năm tốt để bắt đầu sử dụng chiến lược này.

Chiến lược Roth IRA này đi kèm với nhiều lợi ích có thể có, bao gồm: