Tôi chưa bao giờ thực sự ngưỡng mộ IRDA với tư cách là cơ quan quản lý. Họ luôn ở phía sau đường cong. Các doanh nghiệp bảo hiểm rất coi thường các quy định này trước sự sách nhiễu của các chủ hợp đồng bảo hiểm. Việc bán sai đang diễn ra tràn lan. Tuy nhiên, IRDA vẫn im lặng. Nó có thể là do sự kém cỏi hoặc sự thờ ơ của những người ngồi ở vị trí lãnh đạo hoặc đơn giản là kết quả của việc vận động hành lang mạnh mẽ. Tôi không phải bình luận.

Với sự tín nhiệm của IRDA, nó cũng đã hoàn thành một số công việc tốt. Các quy định ULIP được sửa đổi là một trường hợp điển hình. Hơn nữa, bản chất của ngành bảo hiểm là lợi ích của bạn (hoặc gia đình bạn) là tổn thất của công ty bảo hiểm và ngược lại.

Ví dụ:trong trường hợp các gói có kỳ hạn, bạn trả phí bảo hiểm và công ty bảo hiểm vui vẻ chấp nhận. Trong trường hợp chủ hợp đồng bị sa thải, công ty bảo hiểm phải bồi thường một khoản lớn (so với phí bảo hiểm đã nhận). Công ty bảo hiểm sẽ không để ý đến việc tìm ra cách từ chối yêu cầu bồi thường. Bạn có khả năng xảy ra xung đột trong việc sắp xếp như vậy. Và cuối cùng, trách nhiệm sẽ được chuyển sang công ty bảo hiểm và cơ quan quản lý.

Đối chiếu điều này với ngành Quỹ tương hỗ. Các nhà phân phối và AMC kiếm tiền khi nhà đầu tư kiếm tiền. Rất ít khả năng xảy ra xung đột. Sở thích có thể được điều chỉnh một cách hoàn hảo. Tuy nhiên, sẽ có những biến dạng. Nhân tiện, đây không phải là một bài viết so sánh các tổ chức TCVM và các chương trình bảo hiểm. Cả tổ chức TCVM và bảo hiểm đều đóng vai trò quan trọng trong việc lập kế hoạch tài chính. Vấn đề của tôi là với các sản phẩm bảo hiểm và đầu tư như các gói truyền thống và ULIPS.

Có hai cách rộng rãi để khiến khách hàng mua bảo hiểm.

Trong thực tế, nó đòi hỏi sự kết hợp của cả hai phương pháp. Bạn cần một sản phẩm tốt tạo ra giá trị lâu dài. Hơn hết, bạn cần có những người trung gian chất lượng tận tâm để đưa sản phẩm đến với công chúng.

Tôi luôn cảm thấy IRDA quá quan tâm đến việc khuyến khích chuỗi giá trị. Quyền lợi của bên mua bảo hiểm có chỗ dựa sau. Đây, theo tôi, không phải là cách tiếp cận đúng.

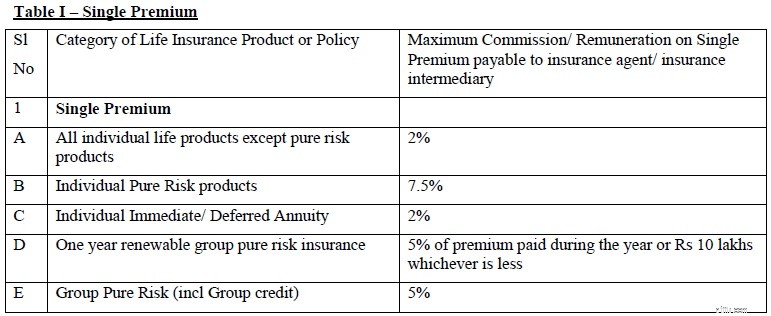

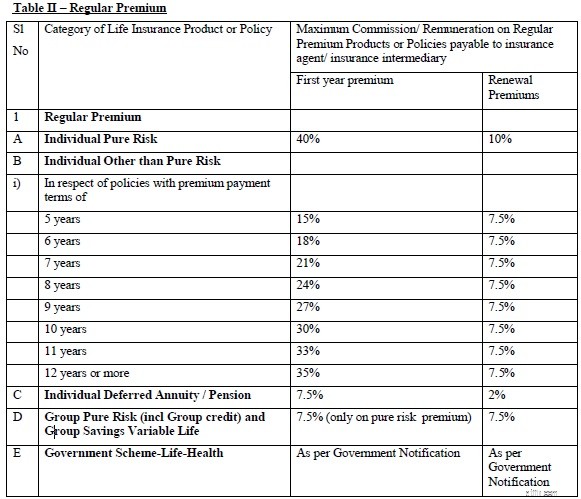

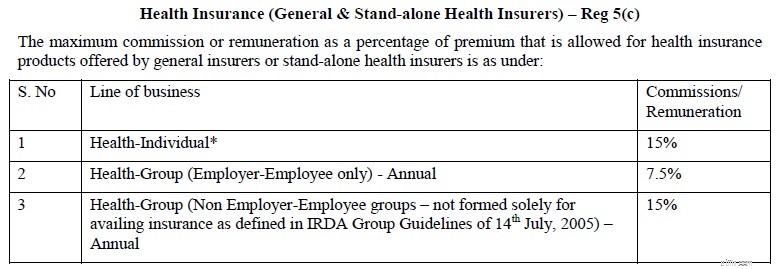

Gần đây, IRDA đã đưa ra Thanh toán tiền hoa hồng hoặc tiền thù lao hoặc phần thưởng cho các quy định về đại lý bảo hiểm và trung gian, năm 2016. Quy chế nhắc lại hướng dẫn về hoa hồng trả cho đại lý bảo hiểm đối với các loại chính sách khác nhau. Trong bài đăng này, tôi sẽ tập trung vào hướng dẫn về các gói bảo hiểm nhân thọ và bảo hiểm sức khỏe.

Có một khái niệm bổ sung về “Phần thưởng” được trả cao hơn và cao hơn hoa hồng nhận được cho việc bán bảo hiểm. Phần thưởng đề cập đến các hình thức khuyến khích dưới dạng tiền thưởng, bảo hiểm có thời hạn, bảo hiểm nhóm (dành cho nhân viên đại lý / trung gian), phí điện thoại, phụ cấp văn phòng, quà tặng khuyến mãi, giải thưởng cuộc thi và các hạng mục khác.

Phần thưởng cho các hợp đồng bảo hiểm nhân thọ được giới hạn ở mức 20% của phí bảo hiểm năm đầu tiên. Đối với các chính sách Bảo hiểm Y tế, Phần thưởng được giới hạn ở mức 30% hoa hồng.

Bạn có tin được điều này không?

Nếu 40% phí bảo hiểm năm đầu tiên là không đủ, thì sẽ có điều khoản phải trả thêm 8% (20% của 40%) hoa hồng (mặc dù ở một tên khác).

Thành thật mà nói, tôi không có gì chống lại các đại lý bảo hiểm. Họ cần được đền bù xứng đáng cho những nỗ lực mà họ đã bỏ ra để bán một chính sách. Và một đại lý tốt có thể thêm nhiều giá trị vào danh mục bảo hiểm của bạn.

Hơn nữa, các đại lý chỉ có thể bán những gì công ty bảo hiểm cung cấp cho họ và những gì khách hàng muốn mua. Ví dụ, nhiều người không muốn mua gói có kỳ hạn chỉ vì họ không nhận lại được gì. Những người như vậy phải được bán các sản phẩm bảo hiểm kiêm đầu tư.

Trong mọi trường hợp, tôi không đúng khi nhận xét về số lượng hoa hồng.

Tuy nhiên, các ưu đãi trả trước quá lớn có thể dẫn đến xung đột lợi ích tức là bên trung gian có thể sẵn sàng bán một chính sách cung cấp cho họ những ưu đãi lớn hơn thay vì một chính sách phù hợp hơn với các yêu cầu của bên mua bảo hiểm. Theo quan điểm của tôi, hoa hồng trả trước cao hơn là lý do dẫn đến tình trạng bán hàng sai trái tràn lan trong lĩnh vực bảo hiểm.

Nếu bạn đang mua gói truyền thống với phí bảo hiểm hàng năm là 1 Rs (trong 12 năm), đại lý của bạn có thể kiếm được tới 42.000 Rs cho đợt giảm giá đó trong năm đầu tiên và Rs 7.500 trong những năm tiếp theo. Thảo nào, các đại lý bảo hiểm bán các chính sách này khó đến vậy. Một trong những lý do khiến lợi nhuận trong các gói truyền thống quá thấp.

Theo tôi hiểu, sẽ không có khoản thu hồi phí bảo hiểm nào nếu bạn từ bỏ hợp đồng vào năm tới hoặc không trả thêm phí bảo hiểm. Vì vậy, ngay cả khi bạn ngừng thanh toán phí bảo hiểm, đại lý đã nhận được hoa hồng năm đầu tiên là 42.000 Rs.

Người đại diện không có trách nhiệm pháp lý. Bán xong, bỏ túi hoa hồng. Bạn rất có thể xuống địa ngục.

Cũng giống như tôi ủng hộ các kế hoạch Trực tiếp của Các chương trình MF cho các chương trình Do-it-yourself, bạn cũng có thể tiết kiệm tiền hoa hồng nói trên bằng cách trực tiếp tức là mua trực tiếp từ công ty bảo hiểm hoặc trang web của công ty bảo hiểm.

Quy định đề cập rõ ràng “Trường hợp hợp đồng được mua trực tiếp bởi công ty bảo hiểm, thì không phải trả hoa hồng hoặc thù lao cho đại lý bảo hiểm hoặc cho trung gian bảo hiểm.”

Bạn thực hiện trực tiếp như thế nào?

Bạn không cần phải học về khoa học tên lửa để mua gói bảo hiểm nhân thọ có kỳ hạn. Vì vậy, nhặt bất kỳ. Đọc một chút để tìm ra người đi xe nào nên mua. Sau đó, bạn có thể mua trực tuyến từ trang web của công ty bảo hiểm. Và đó là nơi mà việc mua bảo hiểm nhân thọ của bạn sẽ kết thúc.

Tránh gói bảo hiểm nhân thọ truyền thống. Mặc dù các Kế hoạch Bảo hiểm Liên kết Đơn vị (ULIP) thời đại mới là một cải tiến lớn so với hình đại diện của thập kỷ trước, các ULIP thiếu tính linh hoạt và tính di động. Do đó, bạn cũng có thể làm mà không cần ULIP.

Với bảo hiểm y tế, bạn có thể cần một số hỗ trợ (tuy nhiên không cần thiết). Bạn có thể liên hệ với một đại lý hoặc cố vấn tốt để được hỗ trợ. Trong mọi trường hợp, hoa hồng không phải là vấn đề quá lớn đối với bảo hiểm y tế.

Nhưng có, cho dù bạn mua bằng cách nào, hãy tự điền vào biểu mẫu đề xuất và thực hiện tất cả các tiết lộ y tế.

Tiết lộ:Tôi là Cố vấn Đầu tư đã Đăng ký của SEBI. Tôi khuyên khách hàng của mình nên đầu tư vào quỹ tương hỗ. Do đó, tôi có thể đã quan tâm đến việc giới thiệu các đại lý bảo hiểm và các sản phẩm kết hợp đầu tư và bảo hiểm trong điều kiện thiếu sáng. Ý kiến của tôi có thể thiên vị.