Vài ngày trước, tôi đã cân bằng lại tương lai của con trai mình danh mục đầu tư từ 67% vốn chủ sở hữu lên khoảng 54%. Điều này có nghĩa là bán một lượng lớn quỹ tương hỗ cổ phần và tái đầu tư chúng vào thu nhập cố định. Trong bài viết này, tôi giải thích lý do tại sao tôi chọn quỹ ICICI Gilt như một thành phần của danh mục đầu tư thu nhập cố định. Tôi muốn nhắc lại rằng đây là một chuyển đổi một phần cho các mục đích tái cân bằng dựa trên mục tiêu. Tôi vẫn đang đầu tư vào quỹ Đa tài sản ICICI và sẽ tiếp tục đầu tư nhiều hơn nữa trong tương lai.

Danh mục đầu tư được bắt đầu vào tháng 12 năm 2009 một tháng trước khi con trai tôi chào đời. Từ những gì đã từng là một bàn thắng năm 18 tuổi, bây giờ nó là một bàn thắng 8 năm tuổi. Câu châm ngôn "họ phát triển nhanh như thế nào" cũng áp dụng cho việc quản lý rủi ro. Thành thật mà nói, tôi đã cố gắng duy trì 60% vốn chủ sở hữu trong suốt thời gian này và nhận thấy cần phải cắt giảm đáng kể nó trong tương lai.

Trong 11 năm qua, tôi đã cân đối lại ba lần và mỗi lần như vậy là từ quỹ tương hỗ vốn cổ phần thành PPF (một cái tên con trai tôi và một cái đứng tên mẹ cũng giúp cô ấy tiết kiệm thuế). Bằng cách này, tôi đã có thể dần dần tích lũy đủ số nợ nếu anh ấy bắt đầu một khóa học UG ngay hôm nay.

Thử thách lần này khác hẳn. Phần lớn việc mua lại vốn chủ sở hữu là đáng kể (đủ để người quản lý quan hệ MF của ICICI gọi đó là một sai lầm). Bây giờ, số tiền thu được nên được đầu tư vào đâu? Tôi không muốn khóa quá nhiều vào PPF - mặc dù nó là một trong những tính năng tốt nhất và chưa được sử dụng hết của PPF - đầu tư biến đổi.

Ngoài PPF, tôi cũng đang từng bước tái cân bằng thành Quỹ chuyên kinh doanh chênh lệch cổ phiếu ICICI (có giới hạn 1,5 vạn mỗi năm đối với PPF). Cũng trong khoảng thời gian này, một phần của việc tái cân bằng đã được thực hiện vào quỹ Chuyên kinh doanh chênh lệch giá. Tuy nhiên, tôi không thoải mái về việc thêm quá nhiều vào chuyên đăng quảng cáo.

Chúng tôi đã có khoảng tám năm cho đến lần chuộc đầu tiên (đầu tiên, giả sử cậu ấy có thể học cao hơn và lãng phí thời gian như cha mẹ cậu ấy) và sau đó là thêm một khoảng thời gian nữa. Tiếp theo, tôi muốn phân bổ vốn chủ sở hữu gần 50% và sau đó thấp hơn. Điều này có nghĩa là tôi cần phải vượt ra ngoài đầu tư vào PPF và kinh doanh chênh lệch giá.

Một quỹ chênh lệch giá được tổ chức trong vài năm có thể là một quỹ không được sử dụng hết. Tôi muốn khả năng thu được nhiều lợi nhuận hơn một chút so với kinh doanh chênh lệch giá - có nghĩa là nhiều biến động hơn nhưng không nhiều bằng vốn chủ sở hữu. Đó là một sự chua ngoa.

Tìm một quỹ phù hợp để mua lại trong tám năm; bổ ích hơn so với các danh mục qua đêm, thanh khoản, thị trường tiền tệ, chênh lệch giá nhưng không có các vấn đề về rủi ro tín dụng và không rủi ro như vốn chủ sở hữu. Có các lựa chọn kết hợp có sẵn ngoại trừ quỹ hỗn hợp tích cực giống như vốn chủ sở hữu.

Lấy ví dụ về lợi thế số dư hoặc các quỹ phân bổ tài sản động. Chúng không dễ bay hơi như vốn chủ sở hữu đa dạng nhưng chúng chắc chắn sẽ phản ứng với sự sụt giảm của thị trường chứng khoán. Quan trọng hơn, họ có thể thay đổi chiến lược. Nếu AUM không chảy vào, AMC sẽ đưa ra "thay đổi trong vòng tròn thuộc tính cơ bản" và thay đổi chiến lược.

Vì vậy, tôi nghĩ rằng chúng ta nên sử dụng các quỹ nợ đầu tư chủ yếu vào lợn hậu bị để tránh rủi ro tín dụng. Ở đây có hai loại:nái hậu bị 10 năm tuổi và nái hậu bị bình thường. Thời kỳ mạ vàng 10 năm là thời điểm gần nhất mà chúng ta có với quỹ chỉ số nợ nhưng là thời điểm dễ biến động nhất trong số rất nhiều thời điểm.

Sự biến động là không đổi. Nó sẽ hoạt động rất tốt cho một mục tiêu cách đây hơn mười năm như đã được chứng minh trước đây:Chúng ta có thể đầu tư qua SIP vào các quỹ tương hỗ mạ vàng trong dài hạn không? Trên thực tế, NPS (bắt buộc) của tôi gần 11 năm tuổi được tích trữ trong thời gian dài mạ vàng và có khá nhiều lợi ích. Xem Mười năm đầu tư trong báo cáo NPS:Hiệu suất.

Vì vậy, tôi muốn quỹ mạ vàng ít biến động hơn quỹ mạ vàng kỳ hạn liên tục 10 năm. Điều này có nghĩa là đầu tư vào quỹ mạ vàng chỉ cần đầu tư vào 80% trái phiếu GOI và có thể thay đổi thời gian đáo hạn của danh mục đầu tư. Điều này có nghĩa là họ sẽ mua trái phiếu dài hạn khi lãi suất giảm hoặc không đổi và chuyển sang kỳ hạn ngắn hơn khi lãi suất sắp tăng trở lại. Đây thực sự là một rủi ro lớn của nhà quản lý quỹ, nhưng không nhiều rủi ro bằng việc đầu tư 20% vào trái phiếu rủi ro.

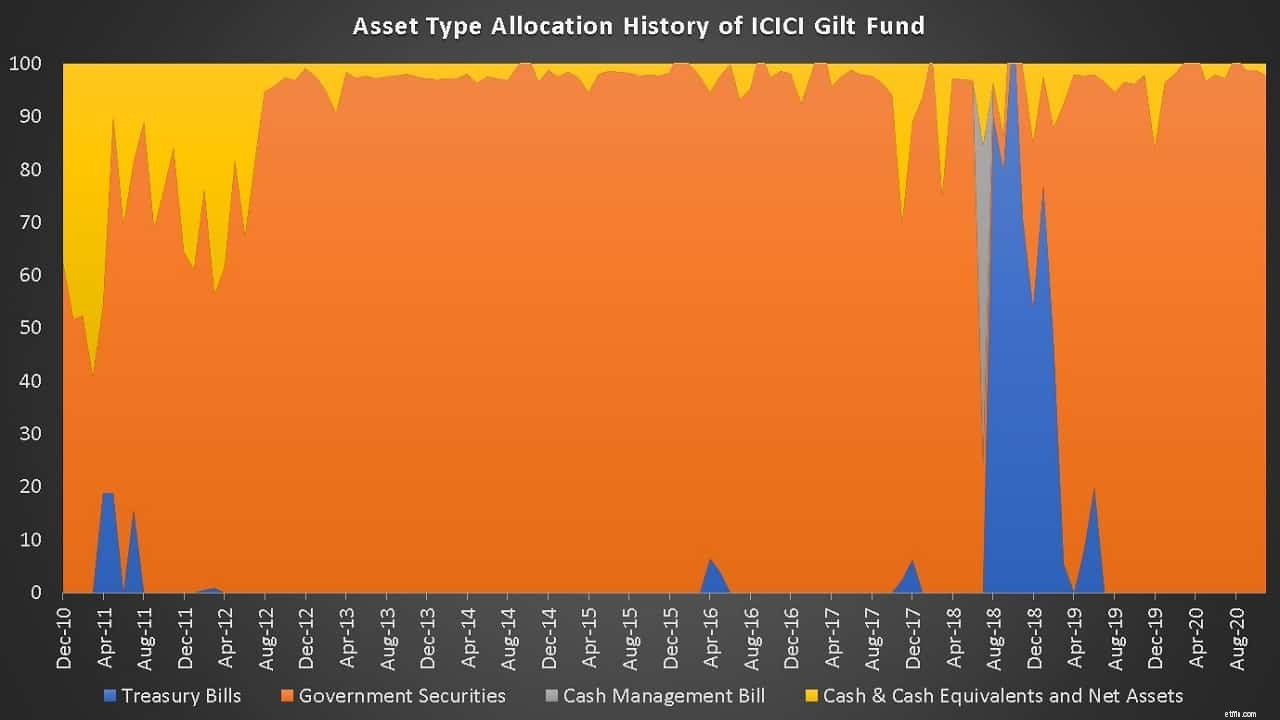

Tôi đã để mắt đến Quỹ ICICI Gilt được một thời gian. Kiểm tra đầu tiên là xem lịch sử danh mục đầu tư. Tôi sử dụng ACE MF; những người khác có thể kiểm tra bảng thông tin quỹ ngẫu nhiên trong quá khứ.

Quỹ chỉ nắm giữ lợn nái hậu bị (có thời gian trưởng thành rất khác nhau; xem bên dưới) và tiền mặt; các khoản tương đương tiền bao gồm cả các công cụ phái sinh. Xem ví dụ về Hoán đổi lãi suất:Một cách để các tổ chức TCVM giảm rủi ro lãi suất

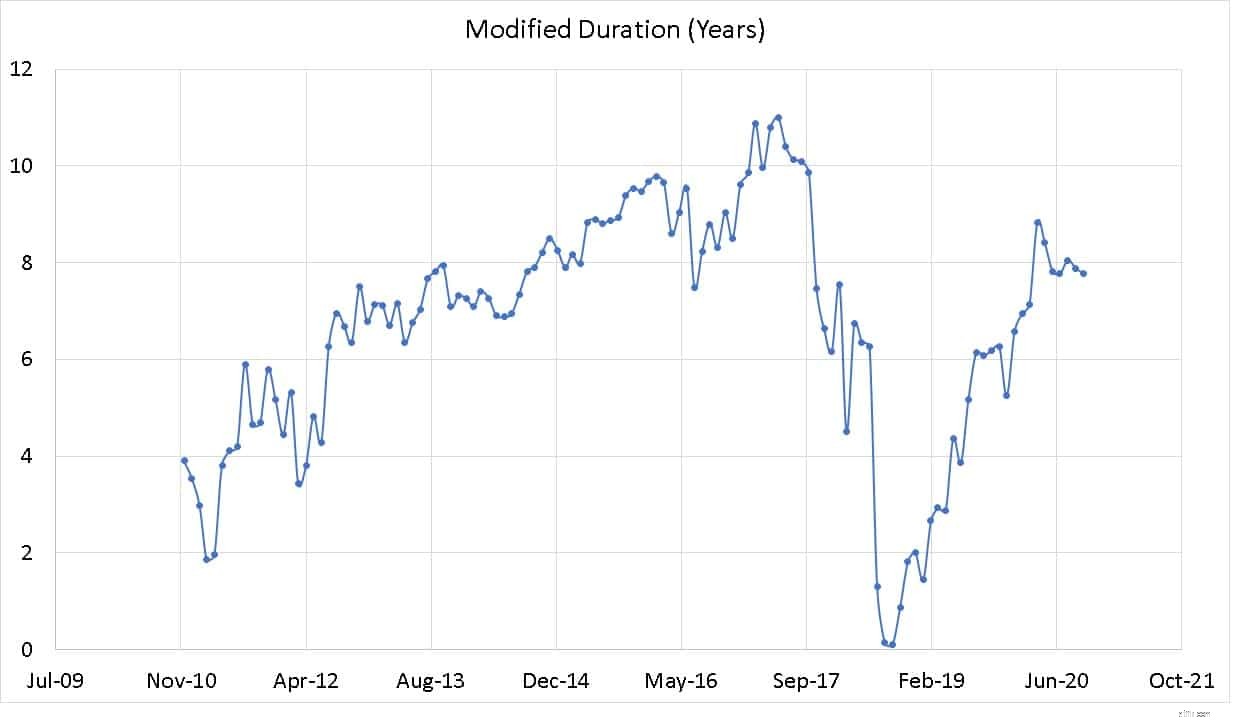

Đề án tích cực thực hiện các cuộc gọi thời lượng như đã đề cập ở trên. Điều này có thể được đo bằng khoảng thời gian đã sửa đổi. Đây là một thước đo rủi ro (được định lượng bằng năm!). Để có một lời giải thích đơn giản, hãy xem:Tại sao bạn cần phải lo lắng về “thời hạn” nếu quỹ tương hỗ của bạn đầu tư vào trái phiếu. Thời hạn sửa đổi cao hơn, thời hạn của trái phiếu cao hơn và rủi ro lãi suất cao hơn. Đó là nếu sự thay đổi của NAV sẽ cao nếu lãi suất thay đổi. Dưới đây là lịch sử thời gian đã sửa đổi của quỹ.

Khi lãi đã đạt đỉnh (nghĩa là sắp giảm), danh mục quỹ sẽ nắm giữ các trái phiếu dài hạn với thời hạn sửa đổi cao. Đó là nó sẽ nắm giữ trái phiếu dài hạn sẽ trở nên có giá trị hơn khi trái phiếu mới với lãi suất thấp hơn được phát hành.

Khi lãi suất chạm đáy (như bây giờ!), Quỹ sẽ chuyển sang thời hạn ngắn hơn. Điều này có nghĩa là nắm giữ trái phiếu kỳ hạn ngắn hơn. Điều này làm giảm rủi ro lãi suất do NAV sẽ giảm ít hơn. Đương nhiên, có một rủi ro khi thực hiện sai chiến lược, đó là lý do tại sao tôi khuyên hầu hết các nhà đầu tư nên tránh xa các quỹ trái phiếu năng động. Hầu hết các nhà đầu tư không đánh giá cao rủi ro lãi suất và đặc biệt là các quỹ hậu bị. Tốt hơn hết là họ nên tránh chúng.

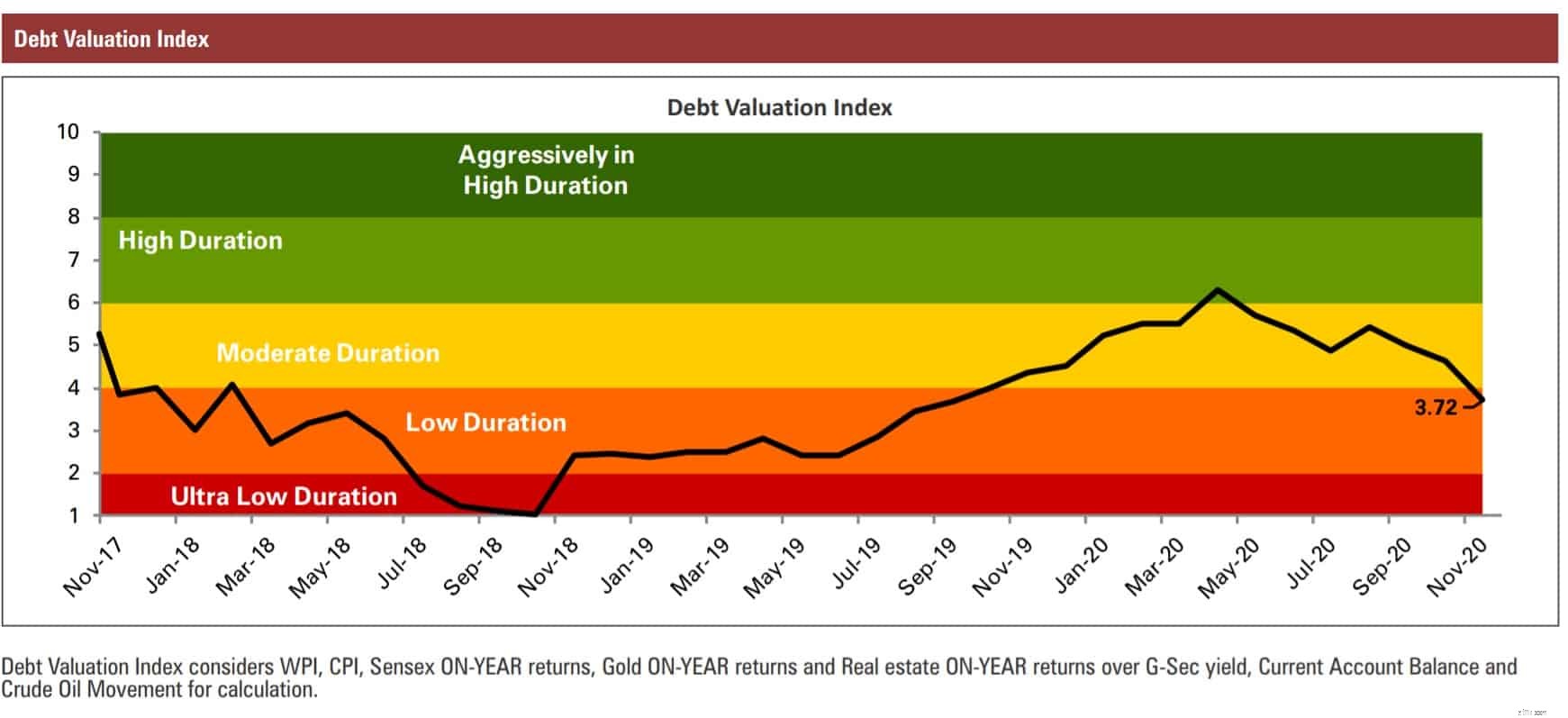

Quỹ sẽ sử dụng chỉ số định giá nợ của AMC được công bố hàng tháng trong bảng dữ kiện của họ.

Cuối cùng, lợi nhuận lăn bánh trong năm năm so với chỉ số mạ vàng trong mười năm. Đó là hiệu suất hợp lý (kế hoạch thông thường đã được sử dụng cho lịch sử)

Kế hoạch: Đầu tư từng khoản vào Quỹ mạ vàng ICICI cùng với các khoản đầu tư cổ phần khác. Bất cứ khi nào có một khoản lợi nhuận lớn, hãy chuyển một phần của nó sang quỹ chênh lệch giá.

Thận trọng: Tôi đã chọn ICICI Gilt Fund vì tôi có kinh nghiệm về sự biến động của mạ vàng; mục tiêu tài chính của tôi có thể chi trả cho sự biến động này. Tôi có thể đủ khả năng để đầu tư vào thời điểm khi lãi suất sắp tăng và lợi nhuận từ các quỹ này sẽ chuyển sang âm (vì đó không phải là sự cân nhắc cho nhu cầu của tôi). Vui lòng không chọn quỹ dựa trên bài viết này.